Элементы МСФО и виды их оценки

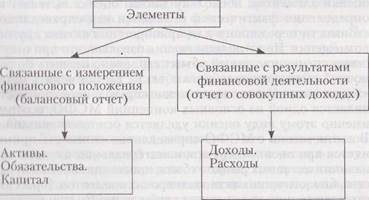

Элементы, отражаемые в финансовой отчетности, подразделяются на две группы, связанные с измерением финансового положения и с раскрытием финансовых результатов компании. Элементами, относящимися к измерению финансового положения в балансе, являются активы, обязательства и капитал.

Определения элементов финансового положения:

Активы - это ресурсы, контролируемые компанией, образовавшиеся в результате событий прошлых периодов и от которых компания ожидает экономические выгоды в будущем.

Обязательства - это текущая задолженность компании, возникшая в результате событий прошлых периодов. Урегулирование задолженности приводит к оттоку из компании ресурсов, содержащих экономическую выгоду.

Капитал определяется как разница между активами и обязательствами. Это остающаяся доля в активах компании после вычета всех ее обязательств.

Элементами, непосредственно связанными с измерениями результатов деятельности в отчете о прибылях и убытках, являются доходы и расходы.

Определения элементов финансовых результатов:

Доходы - это приращение экономических выгод в течение отчетного периода, образующееся в форме притока активов или уменьшения обязательств и приводящее к увеличению капитала, не связанному с вкладами собственников.

Расходы - это уменьшение экономических выгод в течение отчетного периода, образующееся в форме оттока активов или увеличения обязательств и приводящее к уменьшению капитала, не связанному с распределением между собственниками.

Структура элементов показана на рис. 3.

Рис. 3 Структура элементов

Одним из условий признания элементов в учете и отчетности является наличие у них стоимостной оценки. Согласно международным стандартам финансовой отчетности существует несколько видов оценки элементов.

Фактическая (историческая) стоимость - это сумма уплаченных денежных средств или их эквивалентов, или справедливая стоимость переданного для приобретения актива другого возмещения на момент его приобретения или сооружения.

Данное определение может применяться при оценке нематериальных активов, основных средств, а также запасов и складываться из фактической суммы средств, заплаченных при приобретении активов или при их изготовлении собственными силами. Обязательства оцениваются по сумме начисленных или полученных денежных средств, необходимых для погашения различных задолженностей, займов и кредитов.

Справедливая стоимость - это сумма, на которую можно обменять актив при совершении сделки между хорошо осведомленными, желающими совершить такую операцию сторонами, осуществляемой на общих условиях.

Справедливая стоимость не является базовым видом оценки элементов, поскольку данная оценка вытекает из определения фактической стоимости как справедливой стоимости переданного для приобретения актива другого возмещения. Понятие возмещения означает, что при отсутствии оценки на данный объект его можно оценить по рыночной стоимости подобного объекта, т.е. применить метод «замещения». Однако применение справедливой стоимости является одной из основных концепций МСФО, поэтому именно этому виду оценки уделяется основное внимание. В соответствии с МСФО справедливая стоимость применяется при оценке выручки, нематериальных активов при наличии активных рынков сбыта, инвестиционного имущества, биологических активов и прочих элементов. В российском учете понятие справедливой стоимости при ведении бухгалтерского учета не применяется.

Восстановительная (переоцененная) стоимость - это оценка после первоначального признания актива по справедливой стоимости на дату переоценки за вычетом амортизации и накопленных убытков от обесценения. Активы отражаются по сумме денежных средств или их эквивалентов, которая должна быть уплачена в том случае, если такой же или эквивалентный актив приобретался бы в настоящее время. Обязательства отражаются по недисконтированной сумме денежных средств или их эквивалентов, которая потребовалась бы для погашения обязательства в настоящий момент. В данном определении выделяется временной фактор «настоящее время». По сути, это рыночная цена, сложившаяся в настоящий момент. Применяется для оценки нематериальных активов и основных средств. В РФ данная оценка также применяется для переоценки этих же видов активов.

Возможная цена продажи (погашения) - это оценка активов по сумме денежных средств или их эквивалентов, которая в настоящее время может быть выручена от их продажи в нормальных условиях. Обязательства отражаются по стоимости их погашения, то есть по недисконтированной сумме денежных средств или их эквивалентов, которую предполагалось бы потратить для погашения обязательств при нормальном ходе дел. По сути, это рыночная цена, сложившаяся в настоящий момент. Возможная цена продажи содержит условие наличия «спокойного» рынка, т.е. нормального соотношения спроса и предложения, в результате которого и складывается реальная цена.

Дисконтированная стоимость - это оценка активов по дисконтированой стоимости будущего чистого поступления денежных средств, которые, как предполагается, будут создаваться данным активом при нормальном ходе дел. Обязательства отражаются по дисконтированной стоимости будущего чистого выбытия денежных средств, которые, как предполагается, потребуются для погашения обязательств при нормальном ходе дел. При соотнесении понятия дисконтированной стоимости с временным фактором появляется будущий период, в течение которого производится расчет будущей экономической выгоды с учетом дисконтирования. Понятие дисконтированной стоимости можно проиллюстрировать на примере. При выборе генерирующей единицы, например основного средства, при использовании которого можно подсчитать будущие экономические выгоды и будущие затраты, связанные с его эксплуатацией, нужно учитывать фактор дисконтирования, то есть снижения по мере его эксплуатации экономических выгод.

Остальные виды оценки, применяемые в МСФО при оценке элементов, такие как балансовая, амортизируемая, ликвидационная и возмещаемая стоимости, являются производными. Они базируются на описанных выше пяти основных видах оценки.

Концепции капитала

Капитал представляет собой стоимость активов, не обремененных обязательствами, т.е. это стоимость активов, которые не будут направлены в будущем на урегулирование обязательств. Формула горизонтальной модели баланса такова:

А = Е + L,

где Л (assets) - активы;

L (liabilities) - обязательства;

Е (equity) - собственный капитал.

Данная модель преобразуется в формулу определения капитала:

Е = A - L.

Капитал включает в себя средства, внесенные акционерами, нераспределенную прибыль, корректировки, обеспечивающие поддержание капитала, и резервы. В соответствии с МСФО резервы классифицируются по четырем основным характеристикам:

- резервы капитала, включая фонд переоценки стоимости;

- нормативные резервы (установленные законодательством) и ненормативные резервы (решение об образовании которых принимается в самой организации);

- распределяемые и нераспределяемые резервы: первые из них могут распределяться между акционерами, иногда они и создаются только для этих целей; вторые не подлежат распределению вплоть до ликвидации организации;

- целевые и общие резервы: первые предусматривают их использование на строго установленные цели, вторые не имеют выраженной целевой установки.

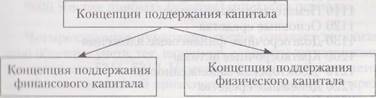

Существуют две концепции капитала.

Финансовый капитал рассматривается как синоним чистых активов или собственного капитала компании.

Физический капитал рассматривается как производственная мощность компании, основанная, например, на выпуске единиц продукции в день.

В соответствии с финансовой концепцией поддержания капитала считается, что он сохраняется, если его величина к концу отчетного периода за вычетом сумм, внесенных акционерами или выплаченных акционерам, равняется его ветчине, зафиксированной в начале того же отчетного периода. Любое превышение стоимости активов либо снижение суммарной стоимости обязательств, либо того и другого вместе признается в качестве прибыли данного отчетного периода.

Финансовая концепция поддержания капитала применяется чаще всего при составлении финансовой отчетности и соответствии с международными стандартами.

В соответствии с физической концепцией поддержания капитала исходят из того, что он сохраняется, если организации в конце отчетного периода имеет такой же уровень производственного потенциала или операционных возможностей, который она имела в начале этого же периода (рис. 4).

Рис. 4. Концепции поддержания капитала

В России концепция, связанная с поддержанием капитала, применяется только как юридическая концепция его поддержания, которая важна для организаций с ограниченной ответственностью. В соответствии с ней выплаты дивидендов акционерам не могут производиться из суммы внесенного ими капитала и нормативных общих резервов, подлежащих сохранению в соответствии с законом или уставом общества. Эта концепция скорее приближена к финансовой концепции поддержания капитала в МСФО.

1.6 Особенности построения плана счетов в условиях применения МСФО

В международных стандартах нет правил формирования плана счетов, поскольку во многих зарубежных странах план счетов не принимается на законодательном уровне. Компании самостоятельно разрабатывают свой план счетов, адаптированный не к задачам управления имуществом, а к задачам управленческого учета. Наиболее важными условиями, которыми должна руководствоваться компания при составлении плана счетов, являются:

а) возможность проведения анализа всех элементов отчетности, т.е. статьи отчетов должны быть достаточно аналитичны;

б) в целях упрощения процедуры анализа затрат в отчетности рекомендуется отдельными строками выделять оборотные активы.

Приведем пример плана счетов, разработанного иностранной компанией.

Примерный план счетов зарубежной компании:

1000 Активы

1100 Долгосрочные активы

1110 Нематериальные активы

1120 Основные средства

1130 Долгосрочные финансовые вложения

1200 Краткосрочные активы

1210 Дебиторская задолженность

1220 Денежные средства

2000 Обязательства

2100 Долгосрочные обязательства

2110 Долгосрочная кредиторская задолженность

2120 Долгосрочные займы

2200 Краткосрочные обязательства

2210 Текущая часть долгосрочных обязательств

2220 Налоги и сборы

2230 Прочие краткосрочные обязательства

3000 Капитал

3100 Акционерный капитал

3110 Объявленный капитал

3120 Оплаченный капитал

3130 Собственные акции, выкупленные у акционеров

3200 Эмиссионный доход

3300 Прибыли (убытки) прошлых лет

3400 Прибыли (убытки) текущего года

4000 Прибыли и убытки

4100 Доходы

4200 Выручка от реализации

4300 Прочие доходы

5100 Расходы

5200 Переменные расходы

5310 Себестоимость реализованной продукции

5311 Заработная плата

5312 Материалы

5313 Плата за транспортные услуги

5199 Маржинальная прибыль

5200 Постоянные расходы

5210 Общие, коммерческие и административные расходы

5999 Валовая прибыль

6000 Прочие доходы

7000 Прочие расходы

7999 Операционная прибыль

8000 Налоги на прибыль

8100 Расходы по налогу на прибыль

8200 Отложенные налоги на прибыль

9000 Чистая прибыль (убыток) отчетного периода.

Четырехзначная нумерация счетов означает детализацию объектов учета, так, например, элементы затрат показаны номерами 5311-5313. Нумерация счетов в плане счетов зарубежных компаний применяется, как правило, четырех- или пятиуровневая.

Из данного примера можно сделать вывод, что в зарубежных компаниях модель плана счетов повторяет структуру двух форм отчетности - бухгалтерского баланса и отчет о совокупных доходах. Такая модель плана счетов носит название англосаксонской модели.

Англосаксонская модель плана счетов

| Активы | Балансовый отчет |

| Обязательства | |

| Капитал | |

| Доходы | Отчет о совокупных доходах |

| Расходы | |

| Налоги на прибыль | |

| Чистая прибыль |

В большинстве европейских стран, а также в США план счетов начинается с высоколиквидных активов, т.е. он строится в порядке убывания ликвидности активов и пассивов, в нем отражаемых.

План счетов в России принимается на законодательном уровне так же, как в Германии, Франции и ряде других стран. Российский план счетов строится по модели «кругооборота средств организации».

Рисунок 5 иллюстрирует трансформационные процессы, происходящие с активами и пассивами организации по мере совершения операций.

Рис. 5 Взаимосвязь хозяйственных процессов и разделов плана счетов

Российский план счетов базируется на концепции «права собственности», основу которой составляет положение о том, что на балансе учитываются только те активы и пассивы, право собственности на которые перешло к компании, составляющей финансовую отчетность. Такой план счетов не связан со структурой финансовых отчетов, в частности с форматом горизонтальной модели баланса. Данное положение обязывает каждого бухгалтера переводить данные и другой формат, основывающийся на отражении всех элементов учета. Привести образец плана счетом, применяемого зарубежными компаниями (студенты готовят).

ТЕМА 2. СТАНДАРТЫ, УСТАНАВЛИВАЮЩИЕ СТРУКТУРУ ОТЧЕТОВ

2.1 МСФО (IAS) 1 «Представление финансовой отчетности»

2.2 МСФО (IAS) 7 «Отчет о движении денежных средств»

2.3 МСФО (IAS) 34 «Промежуточная финансовая отчетность»

2.4 МСФО (IAS) 8 «Учетная политика, изменения в расчетных оценках и ошибки»