Анализ платежеспособности организации

Одним из показателей, характеризующих финансовое положение организации, является платежеспособность — возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется время для инкассации определенного актива, тем выше его ликвидность.

Платежеспособность – это готовность организации погасить долги в случае одновременного предъявления требований о платежах со стороны всех кредиторов.

Поскольку в процессе анализа изучается текущая и перспективная платежеспособность, текущая платежеспособность за анализируемый период может быть определена путем сопоставления наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными и краткосрочными обязательствами.

А1 + А2  П1 + П2

П1 + П2

Текущая платежеспособность считается нормальной, если соблюдается данное условие.

Перспективная платежеспособность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей, из которых представлена лишь часть, поэтому этот прогноз носит приближенный характер.

Перспективная платежеспособность характеризуется условием:

А3  П3.

П3.

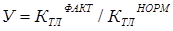

Важным показателем, характеризующим платежеспособность является уровень платежеспособности (У), который определяется как отношение фактического коэффициента текущей ликвидности к расчетному.

.

.

Для оперативного управления платежеспособностью целесообразно

составлять платежный календарь, в котором отражается с одной стороны график поступления денежных средств от всех видов деятельности в течение прогнозного периода времени (5, 10, 15, 30 дней), а с другой — график предстоящих платежей (налогов, заработной платы, формирования запасов, погашения кредитов и процентов по ним и т. д.). Платежный календарь дает возможность финансовым службам организации осуществлять оперативный контроль за поступлением и расходованием денежных средств, своевременно фиксировать изменение финансовой ситуации и вовремя принимать корректирующие меры по синхронизации положительного и отрицательного денежных потоков и обеспечению стабильной платежеспособности организации. Идеальный вариант, если отношение платежных средств к платежным обязательствам на соответствующую дату составляет единицу или немного больше.