Анализ платежеспособности организации

Платежеспособность - это возможность организации вовремя оплачивать свои долги. Это основной показатель стабильности ее финансового состояния. Иногда вместо термина "платежеспособность" говорят, и это в целом правильно, о ликвидности, т. е. возможности тех или иных объектов, составляющих актив баланса, быть проданными. Это наиболее широкое определение платежеспособности. В более тесном, конкретном смысле платежеспособность - это наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей погашения в ближайшее время.

Когда мы говорим о платежеспособности организации, ее активы должны рассматриваться нами как обеспечение ее долгов, то есть как то имущество, которое мы можем обратить в деньги, чтобы расплатиться по имеющимся обязательствам.

При этом при оценке платежеспособности организации всегда следует принимать во внимание возможность существования двух точек зрения на ее финансовое положение.

Как правило, оценка уровня платежеспособности и ее анализ необходимы для:

1. регулярного прогнозирования финансового положения и устойчивости;

2. контроля за своевременным исполнением обязательств компании;

3. повышения доверия партнеров и инвесторов к проведению совместной деятельности;

4. полного возврата кредитов и оценки эффективности их использования.

Основные коэффициенты оценки платежеспособности

При анализе платежеспособности предприятия с позиций допущения непрерывности его деятельности обычно рассчитывается три основных коэффициента:

- коэффициент текущей платежеспособности;

- коэффициент быстрой платежеспособности;

- коэффициент абсолютной платежеспособности.

Коэффициент текущей платежеспособности L(1) дает оценку возможности предприятия погашать свои долги, показывая сколько рублей оборотных средств приходится на один рубль краткосрочной кредиторской задолженности.

Данный коэффициент рассчитывается по формуле:

где А - оборотные активы фирмы; K - краткосрочная кредиторская задолженность.

Этот коэффициент демонстрирует, насколько текущие долги фирмы покрываются ее оборотными активами.

Обычно приводится критическое нижнее значение показателя текущей платежеспособности, равное 2; однако это лишь ориентировочные параметры, указывающие на порядок показателя, но не на его точное нормативное значение.

При расчете коэффициента быстрой платежеспособности L(2), из числителя исключается такой показатель как запасы, то есть материалы, полуфабрикаты, готовая продукция и товары. Коэффициент принимает следующий вид:

где ДЗ - сумма дебиторской задолженности, показанной в активе баланса предприятия, а ДC - денежные средства фирмы и их эквиваленты (краткосрочные финансовые вложения).

ДЗ определяется как сумма строки "Дебиторская задолженность" (платежи по которой ожидаются в течение двенадцати месяцев после отчетной даты), а ДC - как сумма строк: "Краткосрочные финансовые вложения", "Касса", "Расчетные счета", "Валютные счета" и "Прочие денежные средства".

Коэффициент абсолютной платежеспособности L(3) является наиболее жестким критерием ликвидности предприятия, показывая, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств. Коэффициент абсолютной платежеспособности имеет следующий вид:

32.

Количественная оценка рисков. Риск, которому подвергается предприятие, - это вероятная угроза разорения или несения таких финансовых потерь, которые могут остановить все дело.

Поскольку вероятность неудачи присутствует всегда, встает вопрос о методах снижения риска. Для ответа на этот вопрос необходимо количественно определить риск, что позволит сравнить величину риска различных вариантов решения и выбрать из них тот, который больше всего отвечает выбранной предприятием стратегии риска.

При количественной оценке риска используются различные методы.

В таблице кратко изложена суть применяемых методов, использующихся при оценке рисков. При оценке рисков в конкретной отрасли промышленности каждый из методов адаптируется к специфике данной отрасли.

| МЕТОДЫ ОЦЕНКИ РИСКОВ | СУТЬ МЕТОДА |

| Статистические методы | Суть статистических методов оценки риска заключается в определении вероятности возникновения потерь на основе статистических данных предшествующего периода и установлении области (зоны) риска, коэффициента риска и т.д. |

| · Метод оценки вероятности исполнения | позволяет дать упрощенную статистическую оценку вероятности исполнения какого – либо решения путем расчета доли выполненных и невыполненных решений в общей сумме принятых решений |

| · Метод анализа вероятностных распределений потоков платежей | позволяет при известном распределении вероятностей для каждого элемента потока платежей оценить возможные отклонения стоимостей потоков платежей от ожидаемых |

| · Технология «Risk Metrics» | разработана компанией «J.P. Morgan» для оценки риска рынка ценных бумаг. Методика подразумевает определение степени влияния риска на событие через вычисление «меры риска» |

| Аналитические методы | Позволяют определить вероятность возникновения потерь на основе математических моделей и используются в основном для анализа риска инвестиционных проектов. |

| · Анализ чувствительности | сводится к исследованию зависимости некоторого результирующего показателя от вариации значений показателей, участвующих в его определении |

| · Метод корректировки нормы дисконта с учетом риска | Основная идея заключается в корректировке некоторой базовой нормы дисконта, которая считается безрисковой или минимально приемлемой |

| · Метод достоверных эквивалентов | С помощью данного метода осуществляется корректировка ожидаемых значений потока платежей путем введения специальных понижающих коэффициентов (а) с целью приведения ожидаемых поступлений к величинам платежей, получение которых практически не вызывает сомнений и значения которых могут быть достоверно определены |

| · Метод сценариев | позволяет совместить исследование чувствительности результирующего показателя с анализом вероятностных оценок его отклонений |

| Метод экспертных оценок | Представляет собой комплекс логических и математико – статистических методов и процедур по обработке результатов опроса группы экспертов, причем результаты опроса являются единственным источником информации |

| · Метод аналогов | используется в том случае, когда применение иных методов по каким – либо причинам неприемлемо. Метод использует базу данных аналогичных объектов для выявления общих зависимостей и переноса их на исследуемый объект. |

44.

Финансовая устойчивость предприятия — это такое состояние финансовых ресурсов предприятия, при котором оно способно обеспечить непрерывный производственный процесс, расширение хозяйственной деятельности и не испытывать трудностей с финансированием.

Анализ финансовой устойчивости производиться при помощи баланса предприятия и осуществляется методом сопоставления размеров и структуры его активов и пассивов. В отношении финансовой устойчивости выделяют такие виды:

1. Абсолютная финансовая устойчивость означает, что в структуре пассивов предприятия нет заемных средств. Такая финансовая устойчивость практически не встречается.

2. Нормальная финансовая устойчивость — это состояние в котором предприятие обеспечивает свою деятельность собственным капиталом и долгосрочными обязательствами

3. Предприятие становится финансово неустойчивым, когда предприятие становится зависимым от короткосрочных займов для финансирования деятельности (долгосрочные уже никто не дает)

4. Критическая финансовая устойчивость возникает когда хозяйственная деятельность предприятия не обеспечивается источниками формирования пассивов и предприятие пребывает на гране банкротства.

Для анализа финансовой устойчивости предприятия существует ряд коэффициентов, которые вычисляются по соответствующим формулам. Основные из них это:

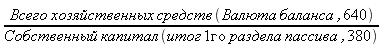

Коэффициент концентрации собственного капитала (коэффициент автономии).

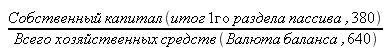

Этот показатель финансовой устойчивости вычисляется по формуле:

Этим коэффициентом характеризуется часть собственников предприятия в общей сумме средств, вложенных в предприятие. Если данный коэффициент имеет высокое значение, это означает, что предприятие финансово устойчивое и слабо зависит от внешних кредиторов. Дополнением к этому показателю финансовой устойчивости является коэффициент концентрации привлеченного (заемного) капитала — их сумма равна 1 (или 100%).

В настоящее время никто не может дать однозначно ответить какой должна быть концентрация собственного капитала для поддержания нормальной финансовой устойчивости. Все зависит от региона, в котором находится предприятие, и отрасли, в которой оно работает. Для промышленных предприятий в странах бывшего СССР наиболее часто можно встретить показатель 60% и более, для банков — 15%.

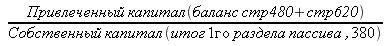

Коэффициент финансовой зависимости.

Этот показатель финансовой устойчивости предприятия вычисляется по формуле:

Из этой формулы видно, что коэффициент финансовой зависимости является обратным коэффициенту концентрации собственного капитала. Этот показатель лучше воспринимается некоторыми людьми при оценке финансовой устойчивости, т. к. при значении коэффициента 1,6 становится ясно, что на каждые 1$ средств собственников приходится 0,6$ заемных средств.

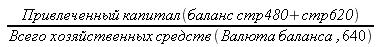

Коэффициент отношения собственных и заемных средств.

Формула, по которой вычисляется такой показатель финансовой устойчивости предприятия, выглядит так:

Этот показатель для анализа финансовой устойчивости предприятия является разновидностью предыдущих двух коэффициентов и всегда на единицу меньше, чем коэффициент финансовой зависимости. Также создан для удобства восприятия.

Коэффициент концентрации заемного капитала.

Этот показатель финансовой устойчивости вычисляется по формуле:

Также тесно связан с предыдущими тремя показателями и вычисляется для людей, которым удобна именно такая форма представления о пропорции собственных и заемным средств в структуре капитала. Большое значение коэффициента может сигнализировать как о доверии со стороны банков, так и о преддефолтном состоянии предприятия, низкое — либо об осторожной и взвешенной политике менеджмента, либо о низком уровне доверия со стороны кредиторов. В любом случае замеченное при анализе финансовой устойчивости отклонение должно вызвать осторожность и последующие выяснение причин.

Для анализа финансовой устойчивости предприятия не обязательно вычислять все предыдущие четыре показателя, достаточно выбрать наиболее удобный для себя или для человека, который будет принимать решение — все равно они в разных формах показывают одно и то же.

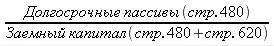

Коэффициент структуры заемного капитала.

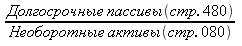

Этот показатель финансовой устойчивости определяется по формуле:

Данный коэффициент финансовой устойчивости предприятия показывает, какую часть в обязательствах составляют долгосрочные займы. Низкое значение этого показателя означает, что предприятие сильно зависит от краткосрочных займов, а значит и от сиюминутной коньюктуры рынка.

Коэффициент структуры долгосрочных вложений.

Этот показатель финансовой устойчивости получается по формуле:

Такой коэффициент вычисляется с целью получения информации о том какая часть основных средств и других необоротных активов профинансирована внешними инвесторами.

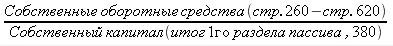

Коэффициент маневренности собственного капитала.

Этот показатель финансовой устойчивости подсчитывается по формуле:

Используя этот показатель финансовой устойчивости предприятия, можно определить какая часть используется в текущей деятельности, а какая капитализирована. Данный показатель может меняться в зависимости от отрасли предприятия, нормативным значением является 0,4 – 0,6.

38.

Ликвидность баланса – это степень покрытия обязательств предприятия активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. От степени ликвидности баланса зависит платежеспособность предприятия. Основной признак ликвидности – формальное превышение стоимости оборотных активов над краткосрочными пассивами. И чем больше это превышение, тем более благоприятное финансовое состояние имеет предприятие с позиции ликвидности.

Актуальность определения ликвидности баланса приобретает особое значение в условиях экономической нестабильности, а также при ликвидации предприятия вследствие его банкротства. Здесь встает вопрос: достаточно ли у предприятия средств для покрытия его задолженности. Такая же проблема возникает, когда необходимо определить, достаточно ли у предприятия средств для расчетов с кредиторами, т.е. способность ликвидировать (погасить) задолженность имеющимися средствами. В данном случае, говоря о ликвидности, имеется в виду наличие у предприятия оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств.

Для проведения анализа ликвидности баланса предприятия статьи активов группируют по степени ликвидности – от наиболее быстро превращаемых в деньги к наименее. Пассивы же груНа основе сопоставления групп активов с соответствующими группами пассивов выносится суждение о ликвидности баланса предприятия

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

- текущая ликвидность, которая свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени: наиболее ликвидные активы + быстро реализуемые активы => наиболее срочные обязательства + краткосрочные пассивы; трудно реализуемые активы <= постоянные пассивы

- перспективная ликвидность – это прогноз платежеспособности на основе сравнения будущих поступлений и платежей: трудно реализуемые активы <= постоянные пассивы

- недостаточный уровень перспективной ликвидности: трудно реализуемые активы <= постоянные пассивы

- баланс не ликвиден: трудно реализуемые активы <= постоянные пассивы

- группируют по срочности оплаты обязательств: трудно реализуемые активы => постоянные пассивы

Для оценки ликвидности баланса с учетом фактора времени необходимо провести сопоставление каждой группы актива с соответствующей группой пассива.

1) Если выполнимо неравенство наиболее ликвидные активы > наиболее срочные обязательства, то это свидетельствует о платежеспособности организации на момент составления баланса. У организации достаточно для покрытия наиболее срочных обязательств абсолютно и наиболее ликвидных активов.

2) Если выполнимо неравенство быстро реализуемые активы > краткосрочные пассивы, то быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит.

3) Если выполнимо неравенство медленно реализуемые активы > долгосрочные пассивы , то в будущем при своевременном поступлении денежных средств от продаж и платежей организация может быть платежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса.

Выполнение первых трех условий приводит автоматически к выполнению условия: трудно реализуемые активы<= постоянные пассивы

Выполнение этого условия свидетельствует о соблюдении минимального условия финансовой устойчивости организации, наличия у нее собственных оборотных средств.