Быстрая и абсолютная ликвидности

Собственный капитал

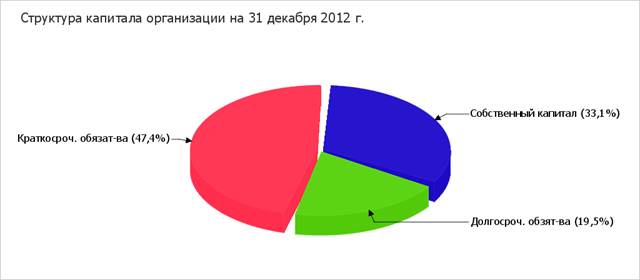

Соотношение основных элементов капитала ЗАО "МПЗ" на последний день анализируемого периода (31.12.2012) (собственного, долгосрочного и краткосрочного заемного) наглядно представлено на диаграмме:

Собственный капитал организации по состоянию на 31.12.2012 равен XXX XXX тыс. руб., или XX% от всего капитала.

Минимально допустимая доля собственного капитала зависит от структуры активов организации, соотношения внеоборотных и оборотных активов. Чем выше доля внеоборотных активов, чем больше необходимо для работы машин, оборудования, помещений (т.е. чем более фондоемкое производство), тем больше должна быть доля собственного капитала. Учитывая типичную для отрасли "Производство машин и оборудования" структуру активов, нормальной является доля собственного капитала не менее XX% (желательно – XX%). Для ЗАО "МПЗ" оптимальная доля собственного капитала, рассчитанная по данным бухгалтерского баланса на 31.12.2012 составляет XX%, минимальная – XX%. При текущей структуре активов организации именно на эти проценты следует ориентировать при принятии финансовых решений.

Пояснение: Оптимальная доля собственного капитала получена таким образом, чтобы коэффициент обеспеченности собственными средствами (утвержден распоряжением Федерального управления по делам о несостоятельности (банкротстве) от 12.09.1994 г. N 56-р), соответствовал норме, но не менее XX% от всего капитала. Минимальная рекомендуемая доля – процент, при котором собственный капитал покрывает 90% балансовой стоимости внеоборотных активов, но не менее XX% от всего капитала. Кроме оптимальной и минимальной доли собственного капитала, существует предел, сверх которого доля собственного капитала считается излишней, сдерживающей развитие фирмы. По общему правилу эта предельная доля собственного капитала составляет 70% (для предприятий фондоемких отраслей предел может быть выше). Превышение этого предела говорит не только о высокой финансовой независимости, но и о неиспользованной возможности привлечь заемные средства для повышения отдачи на вложенный собственниками капитал.

Сейчас доля собственного капитала организации – XX%, что на X% меньше минимально приемлемой величины.

Как увеличить собственный капитал? Главным источником прироста собственного капитала фирмы является чистая прибыль. Кроме того, увеличить собственный капитал организации возможно в результате следующих операций:

а) Переоценка основных средств в сторону увеличения их балансовой (остаточной) стоимости. Коммерческая организация может не чаще одного раза в год (на конец отчетного года) переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости. При принятии решения о переоценке по таким основным средствам следует учитывать, что в последующем они переоцениваются регулярно. Также обратите внимание, что увеличение остаточной стоимости основных средств ведет к увеличению налога на имущество организаций, но не включается в базу по налогу на прибыль.

б) Увеличение уставного капитала.

в) Взнос учредителей в имущество общества (без изменения уставного капитала). Этот вариант не предполагает возвратности вложенных средств, в отличие от кредита или займа. Согласно пп. 3.4 п. 1 ст. 251 Налогового кодекса РФ средства, внесенные участником или акционером для увеличения чистых активов, не облагаются налогом на прибыль. В качестве взноса лучше использовать деньги, а не имущество, чтобы у передающей стороны (если это организация, а не физическое лицо) не возникла база по НДС с безвозмездной передачи имущества.

Некоторый недостаток собственного капитала в данном случае сопровождается пониженной текущей ликвидностью активов.

Текущая ликвидность

Структура активов и пассивов организации, то есть бухгалтерского баланса, во многом определяет её платежеспособность. Оценка платежеспособности осуществляется инвесторами на основе ликвидности текущих активов, которая определяется временем, необходимым для превращения их в денежные средства. В этой части показателями качества структуры активов и обязательств выступают коэффициенты ликвидности. Рассмотрим структуру бухгалтерского баланса ЗАО "МПЗ" с точки зрения показателей ликвидности.

Во-первых, рассмотрим коэффициент текущей ликвидности, который показывает соотношение оборотных активов и краткосрочных обязательств.

| Коэффициент текущей ликвидности | = | Оборотные активы | = | X,XX |

| Краткосрочные обязательства |

Коэффициент текущей ликвидности по состоянию на 31.12.2012 равен X,XX. Это ниже общепринятой нормы, у организации недостаточно ликвидных (оборотных) активов в сравнении с имеющейся величиной краткосрочных обязательств. Нормальным в российской практике считается значение коэффициента текущей ликвидности X-X,X. Рекомендуем повысить уровень текущей ликвидности.

Существуют два способа повысить текущую ликвидность организации:

а) Снизить величину краткосрочных обязательств (в данном случае на XX XXX тыс. руб.). Снизить краткосрочные обязательства можно, переведя их часть в долгосрочные обязательства, т.е. привлекая кредиты и займы на долгосрочной основе.

б) Повысить сумму оборотных активов за счет снижения величины внеоборотных активов. Например, за счет продажи ненужных, непрофильных, неиспользуемых основных средств.

Кроме того, повысить ликвидность (платежеспособность) организации можно через ускорение оборачиваемости активов. Оборачиваемость активов во многом зависит от производственного цикла. Сокращение цикла позволяет менее ликвидным активам (запасам) быстрее превращаться в высоколиквидные активы (дебиторскую задолженность, денежные средства). Это повышает способность организации рассчитываться по своим обязательствам. Повысить оборачиваемость позволяет не только ускорение самого производственного процесса (или процесса выполнения работ и оказания услуг), но и ужесточение платежной дисциплины покупателей, снижение периода взыскания дебиторской задолженности. За рассматриваемый период оборачиваемость дебиторской задолженности организации составила 51 день (это среднее расчетное количество дней, которое проходит с момента возникновения задолженности покупателей до момента ее погашения).

Быстрая и абсолютная ликвидности

Коэффициент текущей ликвидности – это самый общий показатель ликвидности активов. Для проверки платежеспособности на более короткий период рассчитывают коэффициент быстрой ликвидности и коэффициент абсолютной ликвидности.

Коэффициент быстрой ликвидности показывает достаточность ликвидных активов (краткосрочной дебиторской задолженности, финансовых вложений и денежных средств) в сравнении с краткосрочными обязательствами. То есть, если коэффициент текущей ликвидности рассчитывался с использованием всех оборотных активов, то здесь из них исключаются наименее ликвидные – запасы.

| Коэффициент быстрой ликвидности | = | (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства) |

| Краткосрочные обязательства |

В отличие от коэффициента быстрой ликвидности, коэффициент абсолютной ликвидности измеряет достаточность наиболее ликвидных активов – краткосрочных финансовых вложений и денежных средств.

| Коэффициент абсолютной ликвидности | = | (Краткосрочные финансовые вложения + Денежные средства) |

| Краткосрочные обязательства |

Показатели быстрой и абсолютной ликвидности призваны сигнализировать о риске утраты платежеспособности уже в краткосрочном периоде. Наличие достаточного остатка денежных средств является необходимым условием для нормального ведения текущих расчетов с поставщиками и подрядчиками, персоналом, бюджетом.

| Коэффициент ликвидности | Значение показателя у ЗАО "МПЗ" по состоянию на 31.12.2012 | Рекомендуемое (нормальное) значение, не менее | Чтобы коэффициент принял нормальное значение ЗАО "МПЗ" необходимо | |

| сократить краткосрочные обязательства на, тыс. руб. | или увеличить высоколиквидные активы на, тыс. руб. | |||

| Быстрая ликвидность | X,XX | X | не требуется | не требуется |

| Абсолютная ликвидность | X,XX | X,X | XXX XXX | XX XXX |

Рекомендуем рассмотреть следующие варианты для повышения показателя абсолютной ликвидности:

1. Сократить текущую кредиторскую задолженность организации, в том числе за счет изменения источников финансирования в пользу долгосрочных заимствований.

2. Снизить долю менее ликвидных активов (внеоборотных, запасов, дебиторской задолженности), переведя их в более ликвидные – денежные средства на расчетном счете или в краткосрочных депозитах. Например, уменьшить период отсрочки платежей для покупателей (повысить оборачиваемость дебиторской задолженности), реализовать излишние запасы или постепенно сократить их уровень.