Рента с периодом более года.

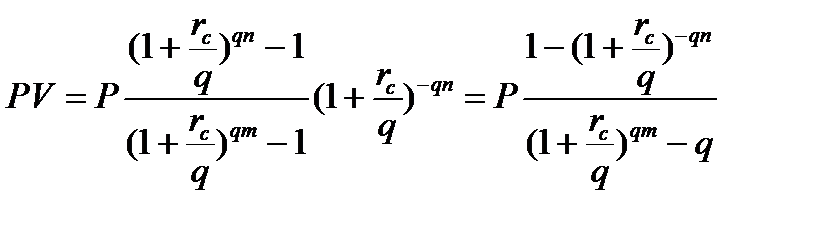

Используя формулу (9.11) и выражение для определения наращенной суммы (9.22), аналогично расчету (9.26), найдем значение современной ценности этой ренты (9.28).

| (9.28) |

Задания для самостоятельной работы.

Задание 9.1. Компания вкладывает 250 000 руб. в конце каждого года в банк, выплачивающий проценты по ставке 5% годовых (сложных). Какая сумма будет на счету компании: а) через 3 года, б) через 10 лет?

Задание 9.2. Решите упражнение 1 в предположении, что компания делает вклады в конце каждого квартала, и банк выплачивает проценты по ставке r4 = 5%.

Задание 9.3. Индивидуальный предприниматель хочет накопить за 6 лет 400 000 руб. для покупки оборудования, делая ежегодные равные вклады в банк, который выплачивает проценты по ставке r = 10% годовых (сложных). Какую сумму ежегодно должен индивидуальный предприниматель вкладывать в банк?

Задание 9.4. Решите упражнение 3 в предположении, что индивидуальный предприниматель делает ежемесячные вклады в банк, который выплачивает проценты по ставке r12 = 5%.

Задание 9.5. Акционерное общество образовало фонд для покупки оборудования, вкладывая в него ежегодно 300 000 руб. При этом каждое полугодие оно делает равные вклады в банк, который выплачивает 5% годовых (сложных). Какая сумма будет на счету Общества через 4 года?

Задание 9.6. Какую сумму должно вкладывать Общество из предыдущего упражнения ежегодно, если ему необходимо накопить за 4 года 2 млн. руб.?

Задание 9.7. Компания фонд для реконструкции здания, вкладывая в него каждые 4 года 15 млн. руб. Деньги кладутся в банк, выплачивающий 5% годовых (сложных). Какая сумма будет в фонде через 16 лет?

Задание 9.8. Какую сумму должна вкладывать в банк компания в условиях предыдущего упражнения, чтобы через 20 лет накопить 120 млн. руб., необходимых для реконструкции?

Задание 9.9. Судостроительная компания перечисляет в конце каждого года 120000 руб. в банк, который выплачивает сложные проценты шесть раз в год по ставке r6= 8%. Какая сумма будет на счете компании через 10 лет?

Задание 9.10. Какую сумму должна класть в банк в конце каждого года фирма из предыдущего упражнения, чтобы за 10 лет накопить 2 млн. руб.?

Задание 9.11. Судостроительная компания из упражнения 9 желает вносить в банк ежеквартально по 30 000 руб. Какую сумму она накопит за 10 лет?

Задание 9.12. Какую сумму должна вносить ежеквартально судостроительная компания из упражнения 9, чтобы за 15 лет накопить 3 млн. руб.?

Задание 9.13. Банк выплачивает на вложенные в него деньги проценты по ставке r4 =3%. Клиент вкладывает в этот банк ежегодно 800 руб., делая равные вклады в конце каждого квартала. Какая сумма будет на счету этого клиента через 5 лет?

Задание 9.14. Какую сумму должен вкладывать ежегодно клиент из предыдущего упражнения, чтобы за 6 лет накопить 6 000 руб.?

Задание 9.15. Какую сумму надо вложить в банк, выплачивающий 5% годовых, чтобы иметь возможность снимать в конце каждого года 500 руб., исчерпав весь вклад к концу десятого года?

Задание 9.16. Решить упражнение 15, если банк выплачивает проценты по ставке r12= 5%.

Задание 9.17. Какую сумму следует положить в банк, чтобы в течение следующих 10 лет получать ежегодно по 500 руб., снимая эту сумму равными частями каждые 6 месяцев, если банк начисляет на вложенные в него деньги 5% годовых?

Задание 9.18. Решить упражнение 17, если банк начисляет проценты по ставке r3= 5%.

Задание 9.19. Какую сумму надо положить в банк, чтобы в течение следующих 26 лет иметь возможность снимать со счета каждые два года по 1 000 руб., исчерпав весь вклад к концу этого срока, если банк начисляет на деньги, находящиеся на счете, 10% годовых?

Задание 9.20. Решить предыдущее упражнение, если банк начисляет проценты по ставке r2 = 10%.

Тема 10. Инвестиции

Инвестиционный проект - это долгосрочный календарный план вложения средств фирмы в такие активы, как оборудование, здания, земля, технологии и т. п. и получения доходов от этих вложений.

Ниже будут рассмотрены методы анализа инвестиционных проектов, на основе которого фирмой и принимаются инвестиционные решения.

Предполагается, что фирма имеет одну или несколько возможностей инвестиций, которые заслуживают внимания. Предполагается также, что уже проведен необходимый анализ, который позволяет указать точные суммы затрат и доходов на каждом интервале времени в будущем для этих проектов, т.е. проекты рассматриваются в условиях полной определенности. В любом анализе инвестиций это основной, базисный случай.

В каждом периоде времени инвестиционный проект предполагают как доходы, так и затраты. Доходы состоят из выручки от реализации продукции и услуг, связанных с данным проектом. Затраты можно разделить на:

- капитальные затраты (инвестиции - покупка оборудования, патентов и т.п.);

- текущие затраты (приобретение полуфабрикатов, сырья, комплектующих, оплата труда, рентные платежи и т.п.).

Доходы называют притоком денежных средств (+), а затраты – оттоком (-). Эти суммы принято называть платежами.

В практике финансовой деятельности инвестиционные расчеты, как правило, выполняются за промежуток времени, равный году, то есть суммы, являющиеся членами денежного потока, порожденного инвестиционным проектом, соответствуют величине потока за год.

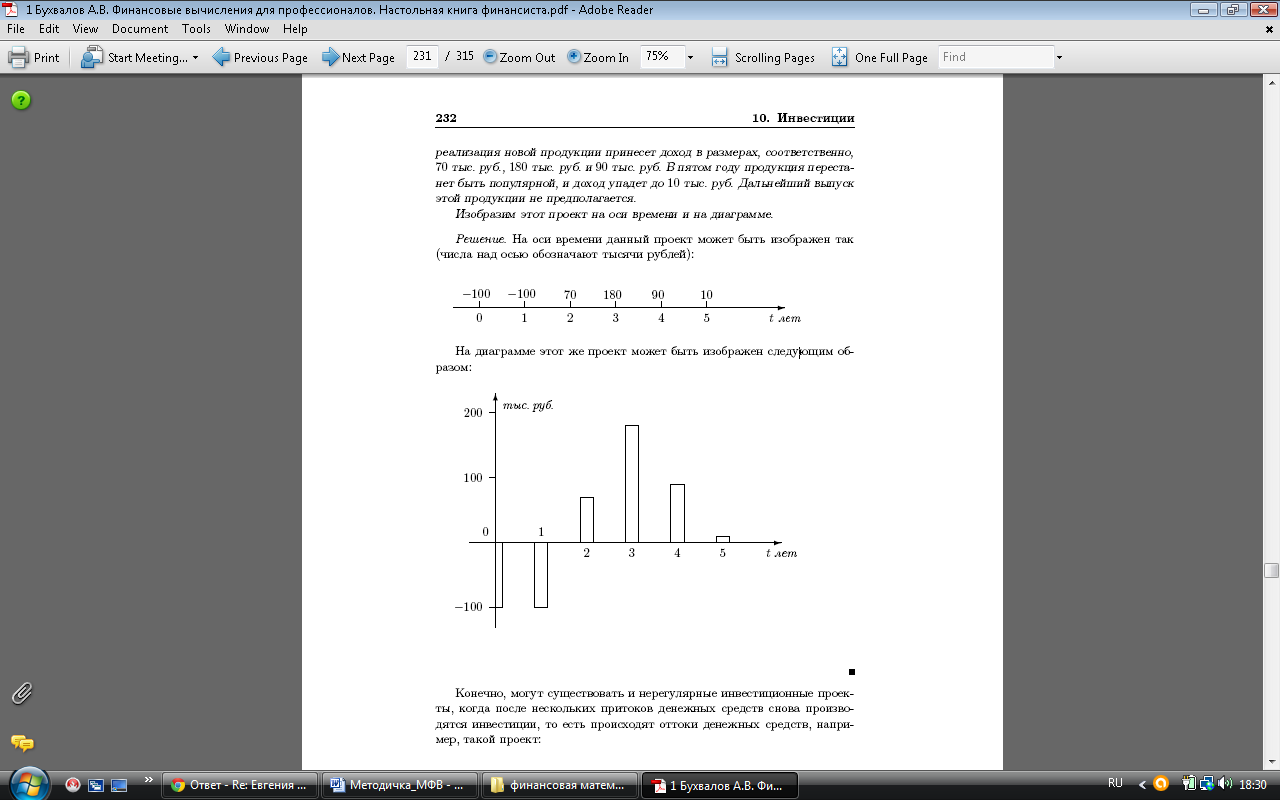

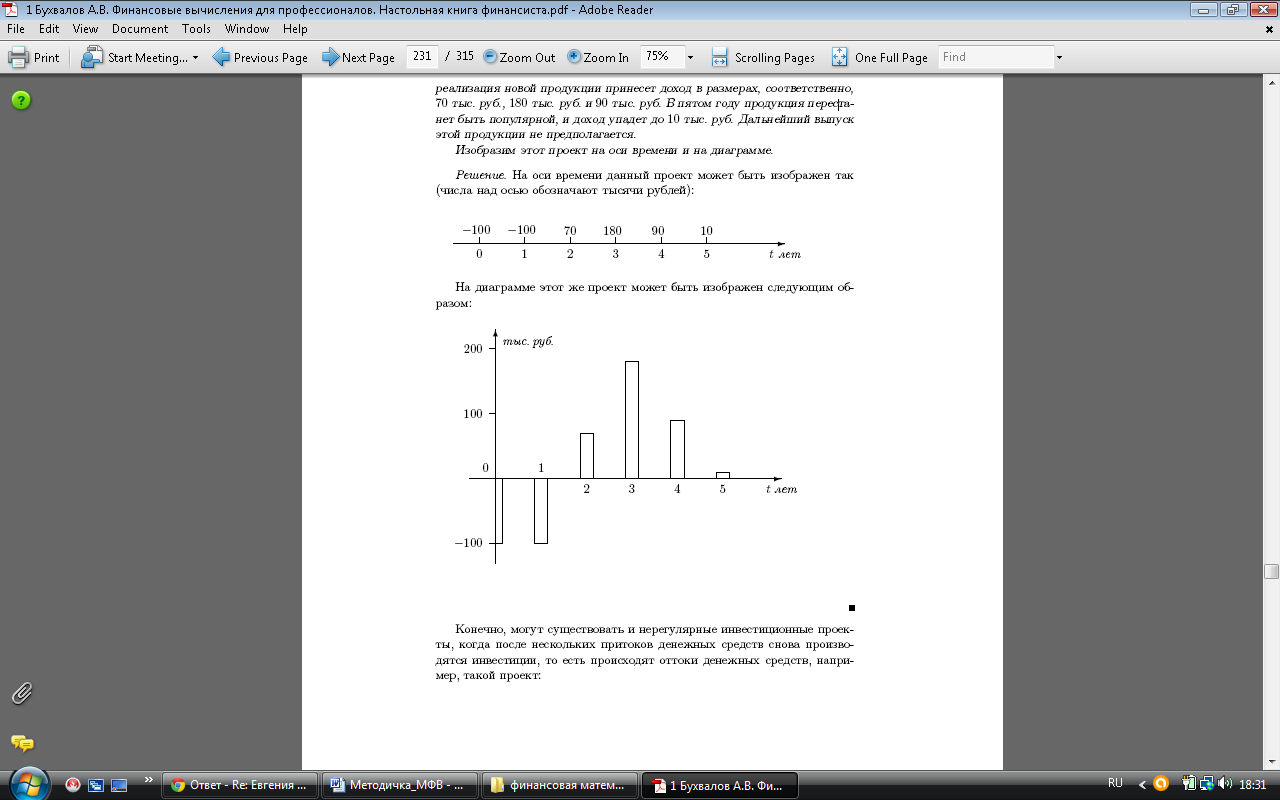

Пример 1 [3]. Компания выясняет возможность производства новой продукции. Чтобы запустить проект, понадобится потратить в начальный момент 100 тыс. руб. на организацию производства и на рекламную компанию, через год еще 100 тыс. руб.. Во второй, третий и четвертые годы реализация новой продукции принесет доход в размерах, соответственно, 70 тыс. руб., 180 тыс. руб. и 90 тыс. руб. В пятом году продукция перестанет быть популярной, и доход упадет до 10 тыс. руб. Дальнейший выпуск этой продукции не предполагается. Изобразим этот проект на оси времени (рис.10.1) и на графике (рис.10.2).

Рис. 10.1. Денежные потоки проекта на оси времени

Рис. 10.2. График денежных потоков проекта

Для оценки инвестиционных проектов применяются разные критерии. Каждый из них дает компании определенную информацию к размышлению, позволяет выбрать тот или иной из альтернативных проектов.

Выделяют следующие критерии оценки инвестиционных проектов:

1. Средняя норма прибыли на инвестиции.

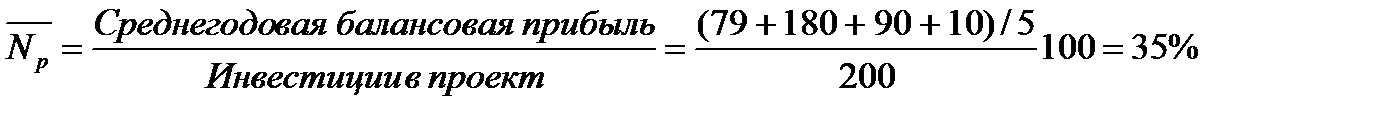

Средней нормой прибыли на инвестиции называется отношение среднегодовой прибыли к величине инвестиций в проект, выраженное в процентах.

Например, средняя норма прибыли (  ) на инвестиции в проекте, описанном в примере 1 равна 35%:

) на инвестиции в проекте, описанном в примере 1 равна 35%:

При оценке проекта средняя норма прибыли на инвестиции сравнивается со средней нормой прибыли аналогичных проектов, осуществленных в последнее время. Если первая не меньше последних, то проект оценивается положительно.

Если сравниваются несколько альтернативных проектов, то предпочтение отдается тому, у которого средняя норма прибыли на инвестиции больше.

Недостаток этого метода состоит в том, что он не учитывает времени притока и оттока средств, и доходы за более дальние года реализации проекта учитываются наравне с доходами, полученными раньше.

2. Период окупаемости.

Метод окупаемости инвестиций заключается в вычислении периода, в течение которого доходы покрывают вложения. Период окупаемости инвестиционного проекта - это число лет, необходимых для возмещения инвестиционных расходов.

Если годовой приток денежных средств (доходы) одинаков и равен Q, а исходные инвестиции равны P, то период окупаемости равен P/Q. Например, если инвестируется 18 000 руб., а ежегодный доход равен 5 700 руб., то период окупаемости равен 3,16 лет (18000/5700).

Если годовые доходы не одинаковы, то период окупаемости рассчитать сложнее.

Например, вычислим период окупаемости проекта из первоначального примера 1 [3].

Инвестиции в проект равны 200 тыс. руб. К концу второго года окупится 70 тыс. руб. и останется 130 тыс. руб., которые окупятся за часть третьего года, равную 130/180=0,72 года. Период окупаемости инвестиционного проекта равен: 2 + 0,72 = 2,72 года.

Если рассчитанный период окупаемости больше максимально допустимого для фирмы, то проект отвергается, в противном случае он должен быть исследован по другим критериям.

Главный недостаток метода окупаемости состоит в том, что не учитываются денежные потоки после срока окупаемости. Другой недостаток этого метода заключается в том, что даже в пределах срока окупаемости не учитывается распределение денежного потока во времени.

3. Метод чистой современной ценности (учитывает распределение инвестиций и доходов во времени).

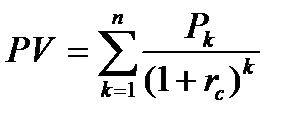

В разделе «Денежные потоки» был рассмотрен расчет их современной (приведенной) стоимости. Рассчитать современную стоимость инвестиционного проекта можно, используя формулу (8.10):

| (8.10) |

где rc – ставка дисконтирования.

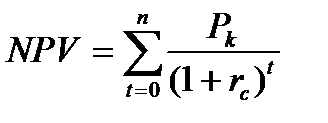

В том случае, когда учитывают и вложения P0 в момент 0, говорят о чистой современной ценности инвестиционного проекта:

| (10.1) |

Чистую современную ценность принято обозначать аббревиатурой NPV (от английского Net Present Value).

В качестве ставки дисконтирования rc может быть принята безрисковая ставка процента или ставка прибыли для проектов той же степени риска, или средняя отраслевая норма доходности. Иногда за ставку дисконтирования принимается необходимая с точки зрения фирмы норма прибыли.

Если NPV проекта отрицательна, то принимать такой проект не имеет смысла. Из нескольких альтернативных проектов следует принять тот, который имеет более высокую NPV при одной и той же ставке дисконтирования.

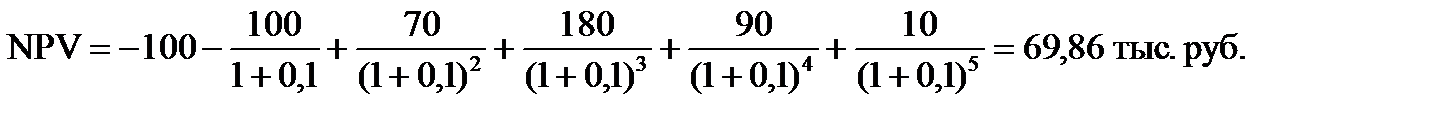

Исходя из условий примера 1[3] найдем чистую современную ценность инвестиционного проекта, если ставка дисконтирования 10%.

По формуле (10.1) получаем:

Аналогично рассчитаем NPV при различных ставках, результат сведем в таблицу 10.1.

Таблица10.1

, (7)

, (7)  7)

7)