Этапы формирования политики управления денежными активами

Анализ денежных активов предприятия в предшествующем периоде

Оптимизация среднего остатка денежных активов предприятия

Дифференциация среднего остатка денежных активов в разрезе национальной и иностранной валюты

Выбор эффективных форм регулирования среднего остатка денежных активов

Обеспечение рентабельного использования временно свободного остатка денежных активов

Построение эффективных систем контроля за денежными активами предприятия

Рисунок 5.16. Основные этапы формирования политики управления денежными активами предприятия.

Такой анализ проводится для характеристики роли денежных активов в общей продолжительности операционного цикла предприятия. Средний период оборота денежных активов рассчитывается по следующим формулам:

ПО -

Или

П°да

где ПОда— средний период оборота денежных активов, в днях;

ДА — средний остаток совокупных денежных активов предприятия в рассматриваемом периоде; Оо— сумма однодневного оборота по реализации продукции в рассматриваемом периоде;

РДА0— однодневный объем расходования денежных средствв рассматриваемом периоде.

Раздел II. Управление активами

Первая из приведенных формул среднего периода оборота денежных активов используется для определения их роли в общей продолжительности операционного цикла предприятия, а вторая — характеризует их остаток в днях по отношению к денежному обороту (объему расходования денежных средств).

Аналогичным образом дифференцируется и расчет показателя количества оборотов среднего остатка денежных активов в рассматриваемом периоде:

где

Эда— количество оборотов среднего остатка денежных активов в рассматриваемом периоде;

ОР — общая сумма оборота по реализации продукции в рассматриваемом периоде; РДА— общий объем расходования денежных средств в рас-

___ сматриваемом периоде;

ДА— средний остаток совокупных денежных активов предприятия в рассматриваемом периоде.

На третьем этапе анализа определяется уровень абсолютной платежеспособности предприятия по отдельным месяцам предшествующего периода. В этих целях рассчитывается коэффициент абсолютной платежеспособности или „кислотный тест", формула которого рассмотрена ранее.

На четвертом этапе анализа определяется уровень отвлечения свободного остатка денежных активов в краткосрочные финансовые вложения и коэффициент рентабельности краткосрочных финансовых вложений.

Уровень отвлечения свободного остатка денежных активов в краткосрочные финансовые вложения определяется по следующей формуле:

УО

кфв

КФВхЮО ДА

где УОкфВ — уровень отвлечения свободного остатка денежных ак-

____ тивов в краткосрочные финансовые вложения, в %;

КФВ — средний остаток денежных активов в форме краткосрочных финансовых вложений в рассматриваемом пе-

___ риоде;

ДА— средний остаток совокупных денежных активов предприятия в рассматриваемом периоде. Коэффициент рентабельности краткосрочных финансовых вложений рассчитывается по следующей формуле:

П

КР.

кфв

КФВ

где КРКфВ— коэффициент рентабельности краткосрочных финансовых вложений;

П — сумма прибыли, полученная предприятием от краткосрочного инвестирования свободных денежных акти-

____ вов в рассматриваемом периоде;

КФВ — средний остаток денежных активов в форме краткосрочных финансовых вложений в рассматриваемом периоде.

Результаты проведенного анализа используются в процессе последующей разработки отдельных параметров политики управления денежными активами предприятия.

2. Оптимизация среднего остатка денежных активов предприятия.Такая оптимизация обеспечивается путем расчетов необходимого размера отдельных видов этого остатка в предстоящем периоде.

Потребность 8 операционном (трансакционном) остатке денежных активов характеризует минимально необходимую их сумму, необходимую для осуществления текущей хозяйственной деятельности. Расчет этой суммы основывается на планируемом денежном обороте по операционной деятельности (соответствующем разделе плана поступления и расходования денежных средств) и количестве оборотов денежных активов. Для расчета планируемой суммы операционного остатка денежных активов используется следующая формула:

д

где ДА0 — планируемая сумма операционного остатка денежных активов предприятия;

ПООД — планируемый объем денежного оборота (суммы расходования денежных средств) по операционной деятельности предприятия;

КОда— количество оборотов среднего остатка денежных активов в плановом периоде.

Пример: Определить планируемую сумму операционного остатка денежных активов предприятия исходя из следую-щих^данных:

в соответствии с планом поступления и расходования денежных средств на предстоящий год объем денежного оборота по операционной деятельности предусмотрен в размере 300 тыс. усл. ден. ед.;

количество оборотов среднего остатка денежных активов 8 предшествующем году составило 24. На плановый период этот показатель оставлен без изменений.

Раздел II. Управление активами

Подставляя эти данные в вышеприведенную формулу, получим: планируемая сумма операционного остатка денежных

средств =

300 24

= 12,5 тыс. усл. ден. ед.

Расчет планируемой суммы операционного остатка денежных активов может быть осуществлен и на основе отчетного их показателя, если в процессе анализа было установлено, что он обеспечивал своевременность осуществления всех платежей, связанных с операционной деятельностью предприятия. В этом случае для расчета используется следующая формула:

ПА ПА ПО°Д-ФО°Д

__ КОда ■

где ДА0 — планируемая сумма операционного остатка денежных ак-

___ тивов предприятия;

ДАф — фактическая средняя сумма операционного остатка денежных активов предприятия в предшествующем аналогичном периоде;

ПООД— планируемый объем денежного оборота (суммы расходования денежных средств) по операционной деятельности предприятия;

ФООД — фактический объем денежного оборота (суммы расходования денежных средств) по операционной деятельности предприятия в предшествующем аналогичном периоде;

КОда — количество оборотов среднего остатка денежных активов в плановом периоде.

Пример: Дополним показатели предшествующего примера следующими данными:

операционный остаток денежных активов составлял в среднем 11 тыс. усл. ден. ед;

фактический объем денежного оборота по операционной деятельности составил 8 отчетном году 262 тыс. усл. ден. ед.

Подставляя эти данные 8 вышеприведенную формулу, получим: планируемая сумма операционного остатка денежных

300 - 262

средств = 11 + --------------- =12,6 тыс. усл. ден. ед.

24

Потребность в страховом (резервном) остатке денежных активов определяется на основе рассчитанной суммы их операционного остатка и коэффициента неравномерности (коэффициента варации) поступления денежных средств на предприятие по отдельным месяцам предшествующего года. Для расчета планируемой суммы страхового остатка денежных активов используется следующая формула:

ДАС = ДА0 х КВПДС ,

где ДАС — планируемая сумма страхового остатка денежных активов предприятия;

ДА0 — плановая сумма операционного остатка денежных активов предприятия;

КВЛДС— коэффициент вариации поступления денежных средств на предприятие в отчетном периоде.

Потребность в компенсационном остатке денежных активов планируется в размере, определенном соглашением о банковском обслуживании. Если соглашение с банком, осуществляющим расчетное обслуживание предприятия, такое требование не содержит, этот вид остатка денежных активов на предприятии не планируется.

Потребность в инвестиционном (спекулятивном) остатке денежных активов планируется исходя из финансовых возможностей предприятия только после того, как полностью обеспечена потребность в других видах остатков денежных активов. Так как эта часть денежных активов не теряет своей стоимости в процессе хранения (при формировании эффективного портфеля краткосрочных финансовых инвестиций), их сумма верхним пределом не ограничивается. Критерием формирования этой части денежных активов выступает необходимость обеспечения более высокого коэффициента рентабель-ности-краткосрочных инвестиций в сравнении с коэффициентом рентабельности операционных активов.

Общий размер среднего остатка денежных активов в плановом периоде определяется путем суммирования рассчитанной потребности в отдельных видах:

___ ДА = ДА0 + ДАС + ДАк + ДАи.

где ДА — средняя сумма денежных активов предприятия в плано-

___ вом периоде;

ДА0 — средняя сумма операционного остатка денежных акти-

___ вов в плановом периоде;

ДАС — средняя сумма страхового остатка денежных активов в

___ плановом периоде;

ДАК — средняя сумма компенсационного остатка денежных ак-

___ тивов в плановом периоде;

ДАИ — средняя сумма инвестиционного остатка денежных активов.

Учитывая, что остатки денежных активов трех последних видов являются в определенной степени взаимозаменяемыми, общая потребность в них при ограниченных финансовых возможностях предприятия может быть соответственно сокращена.

В практике зарубежного финансового менеджмента применяются и более сложные модели определения среднего остатка денежных активов.

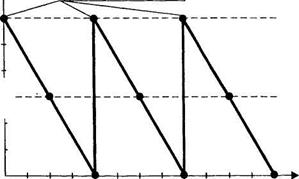

Наиболее широко используемой в этих целях является Модель Баумоля,который первый трансформировал для планирования остатка денежных средств ранее рассмотренную Модель Е00.. Исходными положениями Модели Баумоля является постоянство потока расходования денежных средств, хранение всех резервов денежных активов в форме краткосрочных финансовых вложений и изменение остатка денежных активов от их максимума до минимума, равного нулю (рис. 5.17.)

Сумма остатка денежных средств

Максимальный остаток

(ДКакс)

Средний остаток ■ -(ДА)

Минимальный остаток_= О

Точки пополнения остатков денежных средств

Периоды

Рисунок 5.17. Формирование и расходование остатка денежных средств в соответствии с Моделью Баумоля.

Из представленного графика, можно увидеть, что если бы пополнение остатков денежных средств за счет продажи части краткосрочных финансовых вложений или краткосрочных кредитов банка осуществлялось в два раза чаще, то размер максимального и среднего остатков денежных средств на предприятии был бы в два раза меньше. Однако каждая операция по продаже краткосрочных активов или получению кредита связана для предприятия с определенными расходами, размер которых возрастает с увеличением частоты (или

ИА Бланк

сокращением периода) пополнения денежных средств. Обозначим этот вид расходов индексом „Ро" (расходы по обслуживанию одной операции пополнения денежных расходов).

Для экономии общей суммы расходов по обслуживанию операций пополнения денежных средств, следует увеличить период (или снизить частоту) этого пополнения. В этом случае соответственно увеличатся размеры максимального и среднего остатка денежных средств. Однако эти виды остатков денежных средств доходов предприятию не приносят; более того, рост этих остатков означает потерю для предприятия альтернативных доходов в форме краткосрочных финансовых вложений. Размер этих потерь равен сумме остатков денежных средств, умноженной на среднюю ставку процента по краткосрочным финансовым вложениям (выраженную десятичной дробью). Обозначим размер этих потерь индексом ,.ПД" (потери доходов при хранении денежных средств).

С учетом потерь рассмотренных двух видов строится оптимизационная Модель Баумоля, позволяющая определить оптимальную частоту пополнения и оптимальный размер остатка денежных средств, при которых совокупные потери будут минимальными (рис. 5.18.)

Уровень потерь при пополнении остатка денежных средств