Анализ платежеспособности организации

Учитывая некоторую ограниченность показателей ликвидности, с помощью баланса ликвидности (табл. 8.2) можно оценить тип текущей платежеспособности организации путем сравнения отдельных элементов оборотных (ликвидных) активов и краткосрочных обязательств (таблица 8.7).

Таблица 8.7. Классификация видов текущей платежеспособности предприятия

| Вид текущей платежеспособности | Характеристика |

| Абсолютная платежеспособность | П 1 + П 2 < А 1 |

| Гарантированная платежеспособность | П 1 + П 2 < А 1 +А 2 |

| Потенциальная платежеспособность | А 1 +А 2 < П 1 + П 2 < А 1 +А 2 +А 3 |

| Неплатежеспособность | А 1 +А 2 +А 3< П 1 + П 2 |

Характеризуя приведенные выше в табл. 8.7 виды платежеспособности, следует отметить, что в первом случае (абсолютная платежеспособность) объем имеющихся у организации денежных средств и их эквивалентов обеспечивает погашение всех наиболее срочных и краткосрочных обязательств. Т.е. организация в любой момент времени способна рассчитаться с поставщиками и подрядчиками по возникшей краткосрочной кредиторской задолженности, с банками по краткосрочным кредитам, займам и т.д. своими наиболее ликвидными активами. Подобная ситуация является больше гипотетической, т.к. практически никогда в определенный момент времени организации не обладают таким объемом свободных денежных средства и их эквивалентов, которые одномоментно погашали бы все перечисленные виды обязательств.

Во втором случае (гарантированная платежеспособность) наряду с денежными средствами и их эквивалентами у организации имеется еще и достаточный объем дебиторской задолженности, запасов готовой продукции, которые также после взыскания и реализации могут быть направлены на погашение наиболее срочных и краткосрочных обязательств. Подобная ситуация более реалистична и в большей степени соответствует хозяйственной практике большинства организаций: после расчета за поставленную продукцию, реализации очередной партии готовой продукции, долгосрочных активов, предназначенных для реализации, организации получают выручку, которую наряду с имеющимися у них остатками денежных средств и их эквивалентов направляют на погашение обязательств.

Третий вид платежеспособности (потенциальная платежеспособность) описывает такую ситуацию, когда организация не способна рассчитаться по наиболее срочным и краткосрочным обязательствам имеющимися денежными средствами и их эквивалентами, поступающей выручкой за реализованную готовую продукцию и активы, а вынуждена изыскивать дополнительные средства за счет реализации части своих запасов сырья и материалов или возможно возместить расходы будущих периодов (если такие расходы были понесены, на пример, на приобретение ТМЦ, которые можно реализовать). Описанная ситуация является критичной для организации, т.к. без достаточного объема производственных запасов не возможно нормальное функционирование предприятий и ритмичный выпуск готовой продукции.

И, на конец, третий вид платежеспособности (неплатежеспособность) описывает такую ситуацию, когда организация может рассчитаться со своими кредиторами только после реализации всех активов, включая группу А4, т.к. активов из групп А1, А2 и А3 для этого уже недостаточно. Т.е. организации придется реализовать часть своих долгосрочных активов и направить вырученные средства на погашение задолженности, т.к. ни денежных средств и их эквивалентов, ни дебиторской задолженности и готовой продукции, ни запасов сырья уже не достаточно для этого. В результате это, скорее всего, приведет к остановке производства и, в конечном счете, – к банкротству.

Определение вида текущей платежеспособности на практике целесообразно с помощью следующей аналитической таблицы (таблица 8.8).

Таблица 8.8. Определение вида текущей платежеспособности организации

| Виды текущей платеже-способности | 20XX г. | 20XY г. | 20XY г. |

| Абсолютная платежеспособность (П 1 + П 2 < А 1) | 8 200 + 61 586 000 < 6 000 не верно | 148 000 + 183 600 < 7 700 не верно | 189 889 + 419 488 < 26 348 не верно |

| Гарантированная платеже-способность (П 1 + П 2 < А 1 +А 2) | 82 00 + 158 000 < < 6 000 + 74 500 не верно | 148 000 + 183 600 < < 7 700 + 285 805 не верно | 189 889 + 419 488 < < 26 348+229 204 не верно |

| Потенциальная платеже-способность (А 1 +А 2 < П 1 + П 2 < А 1 +А 2 +А 3) | 6 000 + 74 500 < < 8 200 + 158 000 < < 6 000 + 74 500 + 141 000 верно | 7 700 + 285 805 < < 148 000 + 183 600 < < 7 700 + 177 300 + 108 800 не верно | 26 348 + 229 204 < < 189 889 + 419 488 < < 26 348 + 229 204 + 170 479 не верно |

| Неплатежеспособность (А 1 +А 2 +А 3< < П 1 + П 2 ) | Х | 7 700 + 177 300 + 108 800 < < 148 000 + 183 600 верно | 26 348 + 229 204 + 170 479 < < 189 889 + 419 488 верно |

Из таблицы 8.8 видно, что за исключением первого года в анализируемом периоде предприятие было неплатежеспособным. Главной причиной снижения платежеспособности явилось то, что краткосрочная кредиторская задолженность увеличивалась более высокими темпами, чем денежные средства и другие высоколиквидные активы.

Помимо определения платежеспособности с использованием баланса ликвидности, для ее оценки можно использовать систему относительных показателей, представленных ниже в табл. 8.9.

Таблица 8.9. Коэффициенты платежеспособности

| Показатель | Алгоритм расчета | Условные обозначения | Нормативное значение | Комментарий |

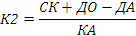

| 1. Коэффициент обеспеченности собственными оборотными средствами (К2) |  | СК – собственный капитал (строка 490 бухгалтерского баланса), ДО – долгосрочные обязательства (строка 590 бухгалтерского баланса), ДА – долгосрочные активы (строка 190 бухгалтерского баланса) | > 0,05 ÷ 0,3 | Характеризует наличие у организации собственных оборотных средств, необходимых для обеспечения ее финансовой устойчивости |

| 2. Коэффициент обеспеченности финансовых обязательств активами (К3) |  | ДО – долгосрочные обязательства (строка 590 бухгалтерского баланса), ИБ – итог бухгалтерского баланса (строка 300 бухгалтерского баланса) | < 0,85 | Характеризует способность организации рассчитаться по своим финансовым обязательствам после реализации активов |

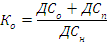

| 3. Коэффициенты общей платежеспособности (Ко) |  | ДСо – остатки денежных средств на начало периода; ДСп – поступление в течение года; ДСн – все платежи (направлено денежных средств) | – | Отражает использование наиболее ликвидных денежных средств и их эквивалентов для обеспечения всех видов расчетов |

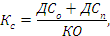

| 4. Коэффициенты срочной платежеспособности (Кс) |  | КО – краткосрочные обязательства (срочные платежи) | – | Позволяет связать изменение наиболее ликвидных денежных средств и их эквивалентов с изменением кредиторской задолженности |

В соответствии с Инструкцией о порядке расчета коэффициентов платежеспособности и проведения анализа финансового состояния и платежеспособности субъектов хозяйствовании [ ], для коэффициента обеспеченности собственными оборотными средствами (К2) действующим законодательством предусмотрены нормативные значения от 0,05 до 0,3: сельское хозяйство, охота, лесное хозяйство – 0,2; строительство – 0,15; транспорт и связь – 0,15 и т.д. Это означает, что из 100% вложенного собственного капитала и приравненных к нему долгосрочных обязательств порядка 80% идет на финансирование долгосрочных активов и около 15-20% – на финансирование оборотного капитала.

Значение коэффициента обеспеченности финансовых обязательств активами (К3) не должно превышать для всех видов экономической деятельности 0,85, т.е. снижение доли собственного капитала более чем на 15% может привести к потере финансовой независимости организации и невозможности впоследствии рассчитаться по своим обязательствам.

Коэффициенты К2 и К3 вместе с коэффициентом К1 (табл. 8.3) в соответствии с действующим законодательством являются важнейшими показателями оценки платежеспособности. Таким образом, наряду с абсолютными показателями, платежеспособность можно оценить через систему относительных показателей, сравниваемых с нормативными значениями.

Помимо оценки платежеспособности с использованием данных бухгалтерского баланса, специалисты рекомендуют оценивать ее также по денежным потокам – с использованием отчета о движении денежных средств. Такой анализ, по их мнению, позволяет использовать не абсолютные статичные показатели, определяемые на конкретную отчетную дату и подверженные изменению уже на следующий день после отчетной даты, а оценить платежеспособность именно через изменение наиболее ликвидных денежных средств и их эквивалентов за отчетный период.

Рассчитаем и проанализируем приведенные выше показатели за последние три года (табл. 8.10).

Таблица 8.10 Показатели платежеспособности (на конец периода)

| Показатель | 200X год | 20ХХ год | 20ХY год | Нормативное значение | ||

| расчет | уровень | расчет | уровень | |||

| К2 | 1,33 | (75 100 – 112 900)/293 800 | -0,13 | (86 534 - 269 880) / 426 031 | -0,43 | > 0,2 |

| К3 | 0,78 | 331 600 /406 700 | 0,82 | 609 377 /695 911 | 0,88 | < 0,85 |

| Ко | (300+2700000) / 2696600 | 1,00 | (7200 + 2962061) / 2946302 | 1,01 | – | |

| Кс | (300 + 2700000) / (1287600 + 128000 + 38000 + 68000 + 95000 + 980000) | 1,04 | (7200 + 2962061) / (94480 + 159042 + 59766 + + 211608 + 75598) | 4,94 | – |

Условно будем считать, что анализируемое предприятие (как и в случае с ликвидностью, табл. 8.4) является мясоперерабатывающим и специализируется на производстве мясных продуктов (группа 151).

Данные табл. 8.10 свидетельствуют о том, что лишь в 200X и 20ХХ годы значение нормируемого коэффициента К2 соответствовало действующим нормативам. В конце анализируемого периода (в 20ХY году) ни один из двух коэффициентов К2 и К3 не достиг нормативных значений. Если учесть, что и значение другого коэффициента – коэффициента текущей ликвидности (К1) также не достигло нормативного значения (табл. 8.3) к концу отчетного периода, то в соответствии с Инструкцией о порядке расчета коэффициентов платежеспособности и проведения анализа финансового состояния и платежеспособности субъектов хозяйствовании [ ] можно утверждать, что анализируемая организация неплатежеспособна на конец отчетного периода.

…