Относительные показатели финансовой устойчивости. Методика анализа

В современных условиях весьма важное значение приобретает финансовая независимость предприятия от внешних заемных источников. Величина собственного капитала характеризует запас финансовой устойчивости предприятия, если она превышает величину заемного капитала.

Финансовая устойчивость оценивается по соотношению собственного и заемного капитала, темпам накопления собственного капитала в результате текущей и финансовой деятельности, мобильных и иммобилизованных средств предприятия, степени обеспеченности материальных оборотных средств собственным капиталом.

Устойчивость финансового состояния предприятия характеризуется системой относительных показателей - финансовых коэффициентов, которые рассчитываются в виде соотношений абсолютных показателей актива и пассива баланса. Финансовые коэффициенты анализируют, сравнивая их с базисными величинами, а также изучая их динамику за отчетный период и за несколько лет.

В качестве базисных величин могут быть использованы собственные показатели за прошлый год, среднеотраслевые показатели, а также показатели наиболее перспективных предприятий. В качестве базы сравнения могут также служить теоретически обоснованные или полученные путем экспертных оценок величины, характеризующие оптимальные или критические (пороговые) с точки зрения устойчивости финансового состояния значения показателей.

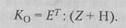

Одним из важнейших показателей, характеризующих финансовую устойчивость предприятий, его независимость от заемного капитала является коэффициент автономии (Ка), который вычисляется как отношение собственного капитала (СК) к общей сумме финансирования (В) по формуле

|

(74)

Он показывает долю собственного капитала, авансированного для осуществления уставной деятельности, в общей сумме всех средств предприятия. Чем выше доля собственного капитала, тем больше у предприятия шансов справиться с непредвиденными обстоятельствами в условиях рыночной экономики.

Минимальное пороговое значение коэффициента автономии на уровне 0,5 означает, что все обязательства предприятия могут быть покрыты его собственным капиталом. Уровень автономии важен не только для самого предприятия, но и для его кредиторов. Рост коэффициента автономии свидетельствует об увеличении финансовой независимости, повышает гарантии погашения предприятием своих обязательств и расширяет возможности для привлечения средств со стороны. В мировой практике этот коэффициент зафиксирован на достаточно высоком уровне — 0,6—0,7.

Коэффициент автономии дополняется коэффициентом соотношения заемного и собственного капитала (К3/с), определяемы-м как отношение величины внешних обязательств к сумме собственного капитала:

|

(75)

Коэффициент соотношения заемного и собственного капитала показывает, сколько заемного капитала привлечено на 1 руб. собственного капитала, вложенного в активы. Нормальным считается соотношение 1: 2, при котором примерно 33% общего финансирования сформировано за счет заемных средств.

Если полученное соотношение превышает нормальное, то оно называется высоким (например, 3 : 1), а если оно ниже порогового, то низким (например, 1 : 3).

Коэффициент соотношения заемного и собственного капитала является наиболее нестабильным из всех показателей финансовой устойчивости. Его расчет по состоянию на какую-то дату недостаточен для оценки финансовой независимости предприятия, требуется дополнительно определить скорость оборота материальных оборотных

средств и дебиторской задолженности за анализируемый период. При замедлении оборачиваемости материальных оборотных средств и более высокой оборачиваемости дебиторской задолженности коэффициент соотношения заемных и собственных средств может значительно превышать единицу, в то время как нормальное его ограничение составляет К3/с < 1.

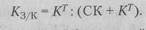

В мировой практике финансового анализа используют еще один коэффициент, основанный на оценке постоянного капитала предприятия, т.е. собственного капитала и долгосрочной задолженности (К3>к). Он показывает, какая доля постоянного капитала профинансирована или в какой мере предприятие зависит от долгосрочных заемных средств при финансировании активов. Этот коэффициент характеризует потребность предприятия в прибыльных хозяйственных операциях, способных обеспечить привлечение долгосрочного заемного капитала.

Коэффициент соотношения долгосрочной задолженности и постоянного капитала (К3/к) рассчитывают с помощью формулы

|

(76)

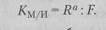

Для сохранения минимальной финансовой стабильности предприятие должно стремиться к повышению уровня мобильности активов, который характеризуется коэффициентом соотношения мобильных и иммобилизованных средств (Км ,и) и вычисляется по формуле

|

(77)

Значение этого коэффициента в большей степени обусловлено отраслевыми особенностями предприятия.

Важной характеристикой устойчивости финансового состояния является коэффициент маневренности (Км), равный отношению собственного оборотного капитала к величине собственного капитала:

|

(78)

Коэффициент показывает, какая доля долгосрочных источников финансирования предприятия находится в мобильной форме, позволяющей свободно ими маневрировать. Низкое значение этого показателя означает, что значительная часть собственного капитала предприятия сосредоточена в ценностях иммобильного характера, которые являются менее ликвидными, а следовательно, не могут быть в течение краткого времени преобразованы в денежную наличность.

С финансовой точки зрения высокий уровень коэффициента маневренности с хорошей стороны характеризуют предприятие:

собственный капитал при этом мобилен, большая часть его вложена в оборотные средства.

Рост коэффициента маневренности желателен, но в тех пределах, в каких это возможно при конкретной структуре имущества предприятия. Если коэффициент увеличивается за счет опережающего роста собственного капитала по сравнению с ростом внеоборотных активов, то это действительно свидетельствует о повышении финансовой устойчивости предприятия.

В качестве оптимальной величины коэффициент маневренности может быть принят в размере > 0,5. Это означает, что менеджер предприятия и его собственники должны соблюдать паритетный принцип вложения собственного капитала в активы мобильного и иммобильного характера, чтобы обеспечить достаточную ликвидность баланса.

В функциональной зависимости от коэффициента маневренности находится индекс постоянного актива (^ПА), исчисляемый отношением внеоборотных активов к сумме собственного капитала по формуле

|

(79)

Он показывает долю долгосрочных источников финансирования, вложенных во внеоборотные активы. В сумме Км и КПА равны 1, и рост одного из них приводит к снижению другого. Оценивать финансовую устойчивость по каждому из этих коэффициентов в отдельности нецелесообразно, так как их уровень зависит от структуры и специфики деятельности предприятия, а изменение не обязательно сказывается на финансовой устойчивости.

Для предприятий с большим объемом основных средств целесообразно исчислять коэффициент ^ос/ск, который показывает, в какой мере основные средства покрываются за счет собственного капитала:

|

(80)

где Foc — стоимость основных средств по балансу.

Важными показателями устойчивости финансового состояния являются обеспеченность оборотных активов и особенно запасов собственным оборотным капиталом.

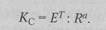

Исчисление показателя обеспеченности оборотных активов (Кс) ведется по формуле

|

(81)

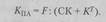

Исчисление показателя обеспеченности запасов (Ко) определяется по формуле

|

(82)

и- Нормальные ограничения, полученные на основе данных хозяйственной практики, составляют: Кс не менее 0,1; Ко > 0,6—0,8.

При анализе динамики коэффициента обеспеченности запасов следует исходить из того, что собственными источниками должны быть покрыты необходимые размеры запасов; остальные можно покрыть заемными средствами. При этом необходимый размер запасов и затрат в большей мере соответствует обоснованной потребности в них в те периоды, в которые скорость их оборота выше.

Важную характеристику структуры средств (активов) предприятия дает коэффициент имущества производственного назначения (Кпш), равный отношению суммы основных средств(Ра), капитальных вложений (-FHC), производственных запасов (Zn3) и незавершенного производства (ZHn) к стоимости всего имущества (совокупных активов) предприятия (В):

|

(83)

Нормальным считается ограничение этого показателя в рамках 7СдИ > 0,5. Паритетный принцип вложения средств в имущество производственной сферы и сферы обращения создает благоприятные условия для расширения производственного потенциала и финансовой деятельности.

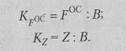

Частными значениями коэффициента имущества производственного назначения является показатель доли основных средств (Крос ) и материальных оборотных средств (Kz) в стоимости имущества, которые вычисляются следующим образом:

|

(84)(85)

Для общей оценки финансовой устойчивости предприятия необходимо проанализировать динамику коэффициента прогноза банкротства ^п6, который характеризует удельный вес чистых оборотных активов в валюте баланса:

|

(86)

Если предприятие испытывает финансовые затруднения, то этот коэффициент снижается.

Исходные данные и результаты расчетов коэффициентов, характеризующих финансовую устойчивость предприятия, приведены в табл. 39.

!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!

Из таблицы 39 можно заключить о высокой финансовой независимости предприятия. Несмотря на то что коэффициент автономии за анализируемый год снизился на 0,01, его фактическое значение на конец года составляет 0,75, что в 1,5 раза превышает пороговый уровень (0,5). Наблюдается увеличение соотношения заемного и собственного капитала в пользу заемного на 0,01. На конец года на 1 руб. собственного капитала предприятие привлекало 32 коп. заемного капитала в связи с повышением его зависимости от долгосрочных заемных средств при финансировании активов: коэффициент К3/к увеличился на 0,014 и на конец года составил 0,04.

Большая часть собственного капитала используется во внеоборотных активах, причем эта тенденция продолжает усугубляться. За рассматриваемый период индекс постоянного актива увеличился на 0,02 и на конец года размер постоянных активов на 1 руб. собственного капитала составил 76 коп., в том числе средств труда — 68 коп.

Это привело к тому, что на предприятии сложился низкий уровень маневренности собственного капитала: фактическое значение коэффициента маневренности за год снизилось на 0,02 и на конец года составило 0,24, что в 2,3 раза ниже допустимого значения. В связи с этим наблюдается снижение обеспеченности оборотными активами, в том числе запасов собственного оборотного капитала.

На предприятии довольно высокий удельный вес имеет имущество производственного назначения. Коэффициент имущества производственного назначения равен 0,71, в том числе коэффициент стоимости основных средств к концу года составил 0,51 (или увеличился на 0,01), а удельный вес материальных оборотных средств снизился на 0,02 пункта [и составил почти 1/3 всего имущества предприятия. Это привело к снижению уровня мобильности имущества: коэффициент соотношения мобильных и иммобилизованных средств снизился по сравнению с началом года на 0,05 и составил на конец года 0,67.

За анализируемый период финансовое положение предприятия еще больше ухудшилось: коэффициент прогноза банкротства уменьшился на 0,015, т.е. снизилась доля чистых оборотных активов в общей сумме актива баланса. Для выхода из кризисного финансового положения предприятию необходимо проводить экономическое и финансовое оздоровление.