Формирование и структура платежного баланса

Платежный баланс является элементом системы балансов международных расчетов.

Балансы международных расчетов– это соотношение денежных требований и обязательств, поступлений и платежей одной страны по отношению к другим странам. Основные виды таких балансов – расчетный, международной задолженности, платежный.

Расчетный баланс– это соотношение требований и обязательств данной страны (на какую-либо дату или за период) к другим странам независимо от сроков наступления платежей. Расчетный баланс отражает позицию страны по международным инвестициям на определенную дату. Международная инвестиционная позиция характеризует объем и структуру иностранных активов резидентов, то есть требований резидентов к нерезидентам, а также объем и структуру иностранных обязательств резидентов. На основе сопоставления активов и обязательств можно получить чистую инвестиционную позицию страны, которая эквивалентна доле национального богатства, предоставленного или взятого взаймы у внешнего мира (нерезидентов). Расчетный баланс за определенный период показывает лишь динамику требований и обязательств одной страны по отношению к другим странам, но не позволяет выявить валютно-финансовое положение страны в целом. Баланс на определенную дату характеризует международную расчетную позицию страны. Активное сальдо характеризует ситуацию, при которой страна предоставляла больше кредитов и осуществляла инвестиций, чем привлекала их. Пассивное сальдо характеризует позицию страны как нетто-должника и показывает размер ее будущих платежей иностранным государствам.

Баланс международной задолженности применяется в практике финансовой статистики зарубежных стран и близок по характеру отражаемой информации к расчетному балансу.

Многогранный комплекс международных отношений страны находит отражение в балансовом счете ее международных операций, который называется платежным балансом (ПБ).

Платежный баланс – балансовый счет международных операций – это стоимостное выражение всего комплекса мирохозяйственных связей страны в форме соотношения показателей вывоза и ввоза товаров, услуг, капиталов.

Платежный баланс– это соотношение фактических платежей, произведенных данной страной другим государствам, и поступлений, полученных ею от других стран за определенный период времени. Различается платежный баланс и на определенную дату. Он существует в виде каждодневного меняющегося соотношения платежей и поступлений и влияет на курс национальной валюты. Сальдо платежного баланса активно, если валютные поступления превышают платежи, и пассивно, если платежи превышают поступления. Основу составления платежных балансов большинства стран составляют рекомендации МВФ, что придает показателям универсальный характер и дает возможность проводить их сопоставление.

Основополагающим для составления платежного баланса являетсяметод двойной записи международных сделок, в котором каждая операция отражается дважды – по кредиту одной статьи и по дебету другой. Это правило имеет простую экономическую интерпретацию: большинство записей в платежном балансе касается операций, связанных с обменом экономическими ценностями. Сумма всех кредитовых проводок должна совпадать с суммой дебетовых. На практике такое состояние недостижимо из-за сложности полного охвата всех сделок, неоднородности цен, разницы во времени регистрации сделок и других причин. Этим обусловлено введение в платежный баланс специальной статьи «Ошибки и пропуски». Как правило, сумма по этой статье невелика и стабильна, однако она резко возрастает и может достичь внушительной величины в странах со слабым контролем отчетов участников внешнеэкономической деятельности для статистики платежного баланса. В этом случае величина пропусков и ошибок дает представление о незарегистрированном оттоке (или притоке) капиталов.

Платежный баланс фактически состоит из трех разделов: счета текущих операций, счета операций с капиталом и финансовыми инструментами, пропуски и ошибки.

Счет текущих операций (текущий платежный баланс) охватывает движение товаров, услуг, знаний, а также доходы от движения капитала и рабочей силы и так называемые текущие трансферты, которые рассматриваются как перераспределение доходов. Текущий платежный баланс считается счетом, который отражает движение всех факторов и доходов от них, за исключением финансового капитала. Подобный подход отражает схему экономического кругооборота, в котором отдельно движутся факторы и доходы от них, а отдельно – деньги.

Счет операций с капиталом и финансовыми инструментами (счет капитальных операций, счет движения капитала, капитальный платежный баланс) охватывает движение финансового капитала. Сальдо по капитальным операциям должно быть равно по абсолютной величине и противоположно по знаку сальдо по текущим операциям. Однако на практике оба сальдо редко дают сумму, равную нулю, что требуется для баланса.

Поэтому в платежном балансе содержится статья «Чистые ошибки и пропуски», которая фактически является третьим разделом платежного баланса и представляет собой разницу между счетом текущих и счетом капитальных операций. Эта статья особенно велика в странах с большим бегством капитала. Термин «чистый» означает в платежном балансе и системе национальных счетов (СНС) то, что в бухгалтерском учете называют термином «нетто».

Платежный баланс в традиционном, так называемом нейтральном представлении сводится с нулем. Однако платежный баланс может быть построен несколько по-другому – в аналитическом представлении. Тогда в счет капитальных операций не включают изменение золотовалютных резервов (резервных активов) страны, а выносят их в конец баланса, чтобы было видно, с каким реальным сальдо в итоге был сведен платежный баланс – если резервы возросли, то с положительным, а если сократились – то с отрицательным. Если страна для покрытия сальдо платежного баланса прибегала к внешним займам и просрочивала платежи по обслуживанию внешнего долга, то эти статьи также выносят в конец платежного баланса в аналитическом представлении.

Существуют различные методики составления ПБ.

В настоящее время в большинстве стран составляются платежные балансы, сгруппированные по схеме, рекомендованной Международным валютным фондом. Для платежного баланса страны используется расчетная единица, которая применяется во внутренних расчетах и учете. В международной статистике платежные балансы разных стран принято рассчитывать в долларах США. Для пересчета в доллары США используется фактический курс доллара к соответствующим валютам на дату составления баланса.

Стандартный платежный баланс состоит из следующих разделов (также называемых статьями), которые приведены ниже.

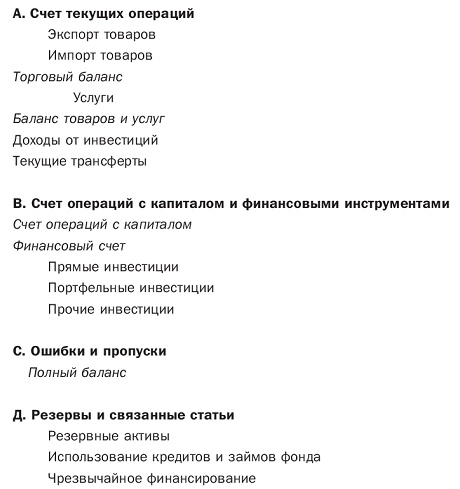

Структура агрегированного платежного баланса (по методологии МВФ) представлена на рис. 2.1.

Рис. 2.1.Структура агрегированного платежного баланса

(по методологии МВФ)

Счет (баланс) текущих операций (англ. current account) – составная часть платежного баланса страны, на котором отражаются внешнеэкономические операции страны с реальными ресурсами. Баланс текущих операций – наиболее часто публикуемая и анализируемая часть платежного баланса, занимающая в нем ведущее место и определяющая его состояние в целом. Счет текущих операций включает в себя: торговый баланс, баланс экспорта и импорта услуг, баланс текущих международных трансфертов, чистые факторные доходы из-за рубежа.

Торговый баланс отражает стоимость товаров, право собственности на которые в течение данного отчетного периода перешло от резидентов к нерезидентам (экспорт) и от нерезидентов к резидентам (импорт). Экспорт и импорт товаров регистрируется по ценам ФОБ (англ.FreeonBoard), согласно которому в цену товара включается его стоимость и расходы по доставке и погрузке на борт судна в порту отправления.

Изменение торгового баланса зависит от того, какие факторы его обусловили. Например, если отрицательное сальдо образовалось в результате сокращения экспорта, то это может свидетельствовать о снижении конкурентоспособности товаров данной страны на мировом рынке и рассматриваться как негативное явление. Но если такое положение стало результатом роста импорта в результате притока прямых инвестиций в страну, то это никак не может рассматриваться как ослабление национальной экономики.

В целом состояние торгового баланса зависит от экономического положения страны и, в свою очередь, оказывает на него значительное воздействие, в частности, на курс национальной валюты. Так, при превышении экспорта над импортом спрос на отечественную валюту возрастает, а при обратном соотношении падает, что соответствующим образом влияет на валютный курс.

Статьи торгового баланса поддаются наиболее точному учету, поскольку основываются на данных таможенной статистики. Экспорт и импорт товаров отражаются в момент перехода права собственности от нерезидентов к резидентам (или наоборот) по рыночным ценам. Экспорт ведет к поступлению в страну иностранной валюты и записывается на кредит торгового счета, а импорт – к оттоку валюты из страны и, соответственно, отражается по дебету торгового счета.

Баланс экспорта и импорта услуг включает в себя платежи и поступления за услуги, предоставленные резидентами нерезидентам и оказанные нерезидентами резидентам (транспортные услуги, услуги по поездкам, услуги связи, строительные, финансовые, страховые, компьютерные, информационные услуги и др.).

Баланс услуг представляет собой сальдо так называемых нефакторных услуг, то есть не связанных с доходами от факторов производства. По методологии платежного баланса учет услуг осуществляется на валовой основе в полном объеме, включая налог на добавочную стоимость (НДС). В первичной банковской статистике все услуги кодируются в соответствии с разработанным классификатором и перечнем работ, услуг и результатов интеллектуальной деятельности.

Нефакторные услуги разделены на следующие виды:

– транспортные услуги, включая фрахт и страхование перевозок;

– туризм, включая все расходы резидентов страны во время пребывания в других странах;

– услуги в сфере бизнеса: услуги проектных организаций, консультантов, платежи за участие в международных конгрессах, симпозиумах, конференциях и других встречах, платежи за участие в международных выставках и ярмарках;

– роялти и лицензионные вознаграждения: выплаты за использование в другой стране лицензий, прав на тиражирование печатной, аудио- или видеопродукции;

– услуги связи и информационные услуги;

– строительные услуги;

– страховые, финансовые услуги;

– развлечения, культурные мероприятия и отдых;

– услуги государственных учреждений.

Баланс доходов от инвестиций отражает доходы от владения иностранными финансовыми активами, которые резиденты получают от нерезидентов (проценты, дивиденды и другие аналогичные формы доходов) или наоборот.

Баланс текущих международных трансфертов. Трансфертами являются экономические операции, в результате которых одна институциональная единица предоставляет другой единице товар, услугу, актив или право собственности, не получая взамен товара, услуги, актива или прав собственности в качестве эквивалента. Баланс текущих трансфертов отражает разность между переводами частных и государственных денежных средств и подарков изданной страны в другие страны (без эквивалентного возмещения) и встречным потоком аналогичных денежных средств и подарков из-за рубежа.

Счет (баланс) операций с капиталом и финансовыми инструментами (англ.capitalaccount)– составная часть платежного баланса страны, отражающая движение капитала за рубеж и из-за рубежа, состоящая из двух частей: счет операций с капиталом и финансовый счет.

Счет операций с капиталом отражает капитальные трансферты, к которым, по определению МВФ, относятся трансферты, приводящие к существенному изменению в объеме активов и обязательств донора или получателя (безвозмездная передача прав собственности на основные фонды, прощение долгов).

Финансовый счет включает в себя операции с финансовыми активами и обязательствами резидентов но отношению к нерезидентам. Этот счет по своему экономическому значению и форме построения напоминает классический «Расчетный баланс за определенный период времени». Отрицательное сальдо по финансовому счету показывает чистое увеличение иностранных активов резидентов и/или чистое снижение их иностранных обязательств в результате проводимых операций. И наоборот, положительное сальдо означает чистое снижение иностранных активов резидентов и/или рост их иностранных обязательств.

В финансовом счете активы и обязательства, в первую очередь, классифицируются по функциональному признаку: прямые инвестиции, портфельные инвестиции и прочие инвестиции.Прямые инвестиции являются формой иностранных инвестиций, которые осуществляются резидентом одной страны в другой в целях приобретения устойчивого влияния на деятельность предприятия, расположенного в другой стране. В соответствии с методикой МВФ вложения носят характер прямых инвестиций, если инвестор владеет 10 и более процентами обыкновенных акций предприятия.Портфельные инвестиции представляют собой вложения в ценные бумаги, которые приобретаются главным образом для получения дохода. В«Прочие инвестиции» относят все операции с финансовыми инструментами, которые не рассматриваются как операции с прямыми, портфельными инвестициями и резервными активами. Активы и обязательства по статье «Прочие инвестиции» классифицируются по виду финансового инструмента: депозиты, торговые кредиты, ссуды и займы, наличная валюта и др.

Чистые ошибки и пропуски – это статья, которую иногда называют балансирующей статьей или статистическим расхождением, уравновешивает положительное или отрицательное сальдо, образовавшееся после суммирования зарегистрированных в платежном балансе операций.

Резервные активы отражают изменения с ликвидными активами государства. Международные резервы состоят из ликвидных иностранных активов Центрального банка в свободно конвертируемых иностранных валютах и монетарного золота. В их состав включаются наличная иностранная валюта, остатки средств на корреспондентских, текущих счетах и в краткосрочных депозитах в банках-нерезидентах и банках-резидентах, ликвидные ценные бумаги иностранных правительств, активы в МВФ и др. Резервные активы используются для выравнивания платежного баланса страны (например, путем осуществления «интервенций» на валютном рынке).

Дефицит платежного баланса. Поскольку платежный баланс составляется на основе бухгалтерского метода, то общее сальдо его должно быть равно нулю. Поэтому сальдо платежного баланса надо рассматривать применительно к его основным разделам, особенно по разделу текущих операций.

Дефицит счета по текущим операциям означает, что сумма средств, поступающая от экспорта товаров и услуг, недостаточна для оплаты импорта товаров и услуг. Осуществить финансирование этого дефицита можно, либо взяв займы за рубежом, либо продав иностранцам материальные и финансовые активы своей страны, что отразится в положительном сальдо счета движения капиталов и финансовых инструментов. И наоборот, положительное сальдо счета текущих операций сопровождается покупкой зарубежных материальных и финансовых активов, то есть оттоком денежных средств (дефицита) по балансу движения капиталов. Несбалансированность платежного баланса по текущим операциям и баланса по движению капитала регулируется изменением официальных золотовалютных резервов.

Цель аналитического представления платежного баланса – выявление операций, отражающих специфику платежного баланса страны, которая не может быть выявлена на основе баланса, составленного в нейтральном представлении. Финансовый счет баланса в аналитическом представлении позволяет проанализировать:

– общий объем привлеченных от нерезидентов финансовых ресурсов или приток иностранных инвестиций в экономику;

– чистый прирост всех иностранных активов резидентов РФ или чистый отток капитала за границу;

– структуру активов и обязательств по секторам экономики.

В платежном балансе выделяют следующие секторы: «Федеральные органы управления», «Субъекты Российской Федерации», «Органы денежно-кредитного регулирования», «Банки», «Нефинансовые предприятия и домашние хозяйства»;

– влияние различных секторов экономики на состояние платежного баланса.

Аналитическое представление платежного баланса отражает схема, приведенная на рис. 2.2.

Рис. 2.2. Структура платежного баланса (аналитическое представление)

Сальдо платежного баланса

Одна из главных задач составления ПБ – измерение его сальдо. Это важная аналитическая проблема. Она охватывает широкий круг вопросов – от точности данных об отдельных международных сделках до структуры построения таблиц – и является одной из важнейших частей теории и практики ПБ. Общепризнанный метод определения дефицита или активного сальдо ПБ – деление его на основные и балансирующие статьи. Сальдо основных статей называют «сальдо ПБ», а в зависимости от того, положительная эта величина или отрицательная, – активом или дефицитом ПБ. Оно покрывается при помощи балансирующих статей. Сальдо ПБ является важным показателем. Его величина входит в исчисление ВВП и национального дохода, влияет на положение валюты, на выбор средств внешней и внутренней экономической политики. Отсюда важнейшей проблемой, возникающей при измерении сальдо ПБ, является классификация статей на основные или балансирующие. Величина сальдо в первую очередь зависит от выбора статей, итог которых он представляет.

Классификация статей ПБ по методике МВФ позволяет проиллюстрировать эволюцию методов определения его сальдо. Пользуясь этой схемой, достаточно провести черту под определенной группой операций, и тогда итоговый показатель всех статей, расположенных выше черты, будет соответствовать сальдо ПБ по одной из известных концепций.

Концепция баланса текущих операций. Сальдо текущих операций ПБ часто употребляется для характеристики внешнеэкономического положения страны. С аналитической точки зрения баланс текущих операций отличается 2 особенностями:

1) текущие операции по своей природе окончательны – расчеты по ним не влекут за собой ответных операций, как это имеет место с операциями по движению капитала;

2) в краткосрочном плане текущие операции наиболее устойчивы, а их итог отражает соответственно влияние более глубоких экономических тенденций, чем операции по движению капитала, особенно краткосрочного.

Концепция базисного баланса. Суть этой концепции состоит в выделении базисных, устойчивых сделок, включаемых в основные статьи, которые характеризуют устойчивость во времени и невосприимчивость к колебаниям экономической конъюнктуры. Таковыми стали считать не только текущие операции, но и движение долгосрочного капитала. Балансирующим стали считать движение краткосрочного капитала и валютных резервов. По классификации МВФ сальдо базисного баланса определяется как сумма сальдо операций по группам А и В. Эта сумма должна уравновешиваться балансом операций, расположенных ниже группы В.

В соответствии с этой концепцией актив текущих операций не столько уравновешивает движение капитала, сколько обеспечивает для этой цели приток валюты. Окончательное балансирование ПБ должно было обеспечить движение краткосрочного капитала, которым в определенных пределах можно было манипулировать путем изменения валютных курсов, ставок процента и других средств экономической политики.

Концепция ликвидности (выдвинута США в 1958 г.). По классификации статей ПБ, принятой МВФ, сальдо по концепции ликвидности с некоторыми оговорками (касающимися группы С) соответствует сумме сальдо операций по группам А+В+С+D, которые будут считаться основными. Оно балансируется суммарной величиной сальдо по группам Е+F+G+H, взятой с обратным знаком. Данная концепция применялась в качестве официальной только в отношении ПБ США из-за статуса доллара как резервной валюты. Крупные дефициты ПБ США с самого начала поставили концепцию под сомнение.

Концепция баланса официальных расчетов (1965 г.). В качестве балансирующей статьи принимаются сугубо официальные валютные операции.

Серьезные изменения в структуре международных платежных отношений и связанная с ними неустойчивость движения капитала в обстановке кризисных потрясений в экономике и МВС в середине 70-х гг. привели к пересмотру методов определения сальдо ПБ.

С 1976 г. США стали официально измерять сальдо ПБ только как сальдо текущих операций.