Методы оценки и управления финансовыми рисками. Управление рисками инвестиционных проектов

Одним из основных методов оценки рисков является статистический способ [3].

Статистический способ заключается в том, что изучается статистика потерь и прибылей, имевших место на данном или аналогичном производстве, устанавливаются величина и частотность получения той или иной экономической отдачи, составляется наиболее вероятный прогноз на будущее.

Риск - это вероятностная категория, поэтому наиболее обоснованно с научных позиций характеризовать и измерять его как вероятность возникновения определенного уровня потерь. Вероятность означает возможность получения определенного результата.

Риск имеет математически выраженную вероятность наступления потери, которая опирается на статистические данные и может быть рассчитана с достаточно высокой точностью.

Чтобы количественно определить величину риска, необходимо знать все возможные последствия какого-либо отдельного действия и вероятность самих последствий.

Применительно к экономическим задачам методы теории вероятности сводятся к определению значений вероятности наступления событий и к выбору из возможных событий самого предпочтительного исходя из наибольшей величины математического ожидания, которое равно абсолютной величине этого события, умноженной на вероятность его наступления.

Главные инструменты статистического метода расчета финансового риска: коэффициент вариации, дисперсия и стандартное (среднеквадратическое) отклонение.

Коэффициент вариации - это относительная величина, показывающая изменение количественных показателей при переходе от одного варианта результата к другому. Она определяется по формуле:

где V - коэффициент вариации, %.

Коэффициент вариации — относительная величина. Поэтому на его размер не оказывают влияния абсолютные значения изучаемого показателя. С помощью коэффициента вариации можно сравнивать даже колеблемость признаков, выраженных в разных единицах измерения. Коэффициент вариации может изменяться от 0 до 100%. Чем больше коэффициент, тем сильнее колеблемость. В экономической статистике эмпирически установлена следующая оценка различных значений коэффициента вариации: до 10% - слабая колеблемость; до 10 – 25 - умеренная колеблемость; свыше 25% - высокая колеблемость.

Колеблемость –это степень отклонения ожидаемого значения от среднего. Для ее оценки на практике используют дисперсию и среднее квадратичное отклонение.

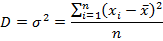

Дисперсия- мера отклонения (разбросов, рассеивания) фактического значения от его среднего значения. Дисперсия определяется как:

где D - дисперсия, X - ожидаемое значение для каждого случая наблюдения, Х2 - среднее ожидаемое значение, n - число случаев наблюдения (частота).

Таким образом, величина риска, или степень риска, может быть измерена двумя критериями: среднее ожидаемое значение, колеблемость (изменчивость) возможного результата.

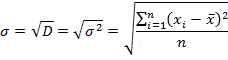

Среднее ожидаемое значение - это то значение величины события, которое связано с неопределенной ситуацией. Оно является средневзвешенной всех возможных результатов, где вероятность каждого результата используется в качестве частоты, или веса, соответствующего значения. Таким образом, вычисляется тот результат, который предположительно ожидается. Среднее ожидаемое значение измеряет результат, который мы ожидаем в среднем. Среднее квадратическое отклонение определяется по формуле:

Дисперсия и среднее квадратическое отклонение служат мерами абсолютной колеблемости.

Достоинства статистического способа: универсальность; точность и надежность математических расчетов. Недостатки: необходимость наличия большой базы данных; сложность и неоднозначность полученных выводов.

Количественные методы могут использоваться при наличии достаточной информации для оценки вероятности или влияния рисков. Количественный анализ производится в отношении тех рисков, которые в процессе качественного анализа рисков были квалифицированы как потенциально или существенным образом влияющие на конкурентоспособные свойства проекта. В процессе количественного анализа рисков оценивается эффект от рисковых событий и рискам присваивается цифровой рейтинг.

К количественным методам относятся:

- Вероятностные (Стоимость, подверженная риску (VaR[4]), Прибыль, подверженная риску (EaR[5]), Денежные потоки, подверженные риску (CFaR[6]), распределение убытков)

- Невероятностные (Анализ чувствительности, анализ сценариев, стресс-тестирование)

- Имитационное моделирование (Метод Монте-Карло).

Выбор метода (методов) анализа риска в каждом конкретном проекте определяется наличием времени и бюджетом, а также потребностью в степени детализации рисков и их последствий. По результатам оценки выявленные, проранжированные и оцененные должным образом риски компании наносятся на карту рисков и включаются в каталог рисков.

На наш взгляд, к методам оценки рисков можно отнести методы прогнозирования банкротства предприятия.

Банкротство характеризует реализацию катастрофических рисков предприятия в процессе его финансовой деятельности, вследствие которой оно неспособно удовлетворить в установленные сроки предъявленные со стороны кредиторов требования и выполнить обязательства перед бюджетом. Банкротство редко бывает неожиданным. Современная экономическая наука использует большое количество разнообразных приемов и методов прогнозирования возможного банкротства.

Наибольшую известность при прогнозировании банкротства получила работа Э.Альтмана, разработавшего методику расчета индекса кредитоспособности.

Характерной особенностью инвестиционной деятельности является наличие высокого уровня неопределенности и рисков. Термин «инвестиции» определяется как осуществление вложений с целью получения будущего эффекта. Однако очевидно, что степень «непредсказуемости» внешней и внутренней среды инвестиционного проекта (ИП) изначально велика, и гарантий достижения желаемого состояния системы и заложенных показателей результативности не существует, данный вопрос определяется эффективностью планирования, точностью прогноза, состоянием рынка, динамикой цен на ресурсы и зависит от множества иных факторов, которые в совокупности образуют матрицу рисков инвестиционного проекта.

В связи с этим, становится очевидной необходимость управления рисками проекта. Долгое время данный процесс осуществлялся инвесторами интуитивно, путем внедрения отдельных фрагментов инструментария минимизации рисков с целью предотвращения вероятных убытков бизнеса. Четкое же осознание и формулирование проблемы стало возможным сравнительно недавно, благодаря развитию самостоятельной науки риск-менеджмента. Актуальность выявленного направления была подтверждена развитием комплексного подхода к внедрению риск-менеджмента в практику инвестиционной деятельности Компаний. Наличие системы управления проектными рисками было признано обязательным условием реализации инвестиционных проектов, естественным образом происходило распространение риск-ориентированного подхода к осуществлению инвестиционных вложений. Формированию и закреплению данной позиции немало способствовала политика государственного регулирования и законодательной инициативы. На сегодняшний день существует ряд авторитетных международных стандартов в части менеджмента риска, широко используемых в практике оценки рисков инвестиционных проектов, таких как FERMA[1], COSO[2], PMBOK[3]. Российская законодательная база представлена стандартами: ГОСТ Р 51897-2002 "Менеджмент риска. Термины и определения", и ГОСТ Р 51901.4-2005 "Менеджмент риска. Руководство по применению при проектировании" (Национальный стандарт РФ). Данные нормативы закрепляют значение риск-менеджмента как обязательного компонента эффективности инвестиционного проекта. Так, например, Национальный стандарт РФ от 2005 г. отражает основы концепции управления рисками и определяет менеджмент риска как «системное применение политики, процедур и методов управления к задачам определения ситуации, идентификации, анализа, оценки, обработки, мониторинга риска и обмена информацией, относящейся к риску, для обеспечения снижения потерь и увеличения рентабельности».

В целом, концепция менеджмента риска при проектировании рассматривает процесс управления рисками проекта, осуществляемый путем выполнения взаимосвязанных этапов.

Этапы постановки системы управления рисками ИП

Для организации работоспособной и эффективной системы управления рисками ИП необходимо, прежде всего, определиться с терминологией риск-менеджмента, провести диагностику рисков, оценить вероятность их возникновения и возможный ущерб, организовать управление рисками.

1. Определение ситуации

Ситуация менеджмента риска, включая технические, общие, коммерческие, политические, финансовые, юридические, договорные и рыночные цели, которые могут ограничивать или изменять направление проекта, должна быть определена. Цели и ожидаемые результаты, корпоративные требования и требования заказчика на всех стадиях разработки проекта должны быть сформулированы и использованы при идентификации и ранжировании видов риска.

Немаловажным подпроцессом данного этапа является разработка понятийного аппарата. Понятие «риск» может по-разному трактоваться менеджерами компании, инвесторами и другими заинтересованными сторонами. Поэтому наличие единой корпоративной терминологии риск-менеджмента крайне важно. Прежде всего, следует определить, что считать риском, каковы его виды, факторы, что означает «управлять рисками», и каковы составляющие системы управления ими. Названные понятия расшифровываются во внутренних Положениях о риск-менеджменте компаний, а также в глоссариях бизнес-планов и отчетов по проектам.

2. Идентификация риска

Цель этапа состоит в том, чтобы найти, перечислить и охарактеризовать все виды риска, которые могут влиять на выполнение проекта в целом или на достижение целей отдельных стадий проекта.

3. Оценка рисков

После диагностики выявленные риски ранжируются по вероятности наступления и размеру возможного ущерба и подлежат оценке. Методология оценки рисков ИП включает сочетание как количественных, так и качественных методов.

4. Определение толерантности к рискам

Оценивание риска заключается в сравнении уровня риска с приемлемыми критериями и установке начальных приоритетов для обработки риска. После того как риски выявлены и количественно оценены, следует определить допустимый размер рисков, к которому компания готова на данном этапе своего развития, то есть уровень толерантности. Обычно уровень толерантности определяется как наибольший риск, который компания-инвестор готова понести в ходе реализации проекта.

5. Обработка и реагирование на риск

Цель обработки риска состоит в идентификации и осуществлении рентабельных действий, которые позволят сделать риск допустимым. Должна быть выработана позиция по отношению к тому или иному риску – принятие его либо уклонение, и предложены мероприятия по минимизации последствий рисковых событий. Рассмотрим основные методы, которые применяются в целях управления рисками.

ИНВЕСТИЦИОННЫЙ МЕНЕДЖМЕНТ