Основные показатели экономической эффективности инвестиционного проекта

Оценка экономической эффективности ИП базируется на простой идее – по величине активов, накопленных к концу расчетного периода, определить среднегеометрический темп роста начальных активов (инвестиций).

Вариант ИП признается экономически эффективным, если он обеспечивает темп роста активов не менее чем «барьерная ставка» (сложившаяся для конкретного субъекта экономики плата за использование денег как деятельной или бездеятельной собственности). В общем случае от денежных потоков переходят к запасам, которые характеризуют стоимость денежного потока на конец или начало расчетного периода. При формировании запаса дохода предполагается, что доходы каждого года сразу реинвестируются и приносят дополнительную прибыль. Темп роста будущих доходов и начальных инвестиций предполагается на уровне барьерной ставки. Объект анализа – денежные потоки ИП. Денежные потоки для расчета эффективности инвестиций представлены в таблице 25.2.

Таблица 25.2 - Денежные потоки для расчета эффективности инвестиций

| Приток средств | Отток средств | |||

| Источники финансирования | Реальные сделки | Обусловленный финансированием | Реальные трансакции | Налоги выплачиваемые из прибыли |

| Собственные средства | Оборот (выручка) | Погашение кредитов | Приобретение активов | |

| Кредиты банков долгосрочные и краткосрочные Кредиты поставщиков | Ликвидационная стоимость | Затраты на планирование | ||

| Процентные платежи за кредиты | Прирост чистого оборотного капитала |

При выборе наиболее выгодного варианта осуществления ИП текущие издержки можно признать величиной, существенно не изменяющейся, в то время как капитальные затраты отличаются по вариантам, а внутри вариантов – структурой распределения по годам авансирования. Различная временная характеристика затрат не позволяет оценить эффективность инвестиций путем суммирования текущих и единовременных затрат.

От расчета величины потока за год переходят к расчету запаса на конец расчетного года. Однако ценность денег со временем изменяется (снижается), поэтому требуется привести стоимость запасов в сопоставимый вид.

Экономическое содержание процесса приведения в сопоставимый вид по экономической ценности заключается в использовании процедур компаундинга и дисконтирования, которые основаны нарасчете сложных процентов.

Рассмотрим процедуры на следующем примере. Организация располагает свободными финансовыми ресурсами в размере 900 млн. руб. Банк предлагает срочный вклад на 5 лет под 15% годовых с ежегодной капитализацией. Требуется определить: 1) сколько денег заработает организация, если воспользуется предложением банка; 2) сколько средств необходимо положить на вклад, чтобы через 5 лет на счете лежало 1500 млн. руб.?

Определим, на какую сумму будет увеличиваться банковский вклад по годам. Вклад ежегодно увеличивается на 15% от суммы вклада. Тогда, через год на счете будет сумма: 900+ 900х0,15=900х(1+0,15)= 1035 млн. руб.; к концу второго года: 1035х(1+0,15)= 1190,25 млн. руб. и т.д. И на конец пятого года 900х1,15х1,15х1,15 х1,15х1,15= 1810,22 млн. руб.

Такой расчет основывается на формуле сложных процентов и называется компаундинг (от англ. compounding - «составление»). Это процесс перехода от сегодняшней (т. е. текущей) стоимости капитала к его будущей стоимости. Для упрощения расчета используем коэффициенты дисконтирования:

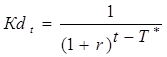

, , |

где Кдt – коэффициент дисконтирования; r – ставка дисконта; t –номер года (от 0 до Т); T*– год, к которому ведется пересчет.

Так, для первого года: Кд0=1/ (1+0,15)(0-1)= (1+0,15)1=1,15

Так, для второго года: Кд1=1/ (1+0,15)(0-2)= (1+0,15)2=1,3225

А для пятого года: Кд4=1/ (1+0,15)(0-5)= (1+0,15)5=2,0114

Тогда через 5 лет на счете будет сумма: 900х2,0114= 1810,22 млн. руб.

Т.е. организация заработает на вкладе: 1810,22 – 900 = 910,22 млн. руб.

2. Определим сколько средств необходимо сегодня положить на вклад, чтобы через 5 лет на счете лежало 1500 млн. руб.?

Выполним расчет, противоположный компаундингу. Этот расчет называется дисконтирование - это процесс определения сегодняшней (т. е. текущей) стоимости денег, когда известна их будущая стоимость.

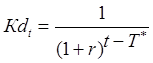

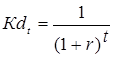

Поскольку дисконтирование - это приведение будущих доходов и расходов к моменту начала инвестирования (нулевой год), то формула коэффициент дисконтирования упрощается, т.к. T*=0:

или или  , , |

где Кдt – коэффициент дисконтирования; r – ставка дисконта; t –номер года (от 0 до Т); T*– год, к которому ведется пересчет.

Коэффициент дисконтирования равен:

Кд5=1/ (1+0,15)(5-0)= 1/ (1,15)5=0,4972

Текущая стоимость составит 1500х 0,4972= 745,76 млн.руб.

Т.е. достаточно вложить сегодня 745,76 млн.руб., чтобы через 5 лет иметь сумму 1500 млн.руб.

В качестве ставки дисконта возможно использовать средние ставки по долгосрочным кредитам; средние депозитные ставки; ставку рефинансирования Национального банка Республики Беларусь; альтернативную норму доходности по другим видам инвестиций (государственные ценные бумаги, акции и т.д.); средневзвешенную стоимость капитала; индивидуальную норму доходности с учетом риска и инфляции; норму доходности по текущей деятельности.

Ставка дисконта является наиболее сложным нормативом в экономике и должна отражать стоимость привлекаемых в проект инвестиций. Стоимость денег, как и любого товара, определяется их редкостью и полезностью.

Наибольшее распространение получил подход, в котором ставка определяется как сумма базовой (безрисковой) ставки и премии за риск.

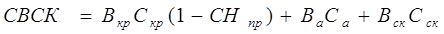

В качестве безрисковой составляющей ставки могут использоваться: для заемного капитала – процентная ставка по кредиту или требуемая отдача по корпоративным облигациям, которые требуют выплат фиксированного процента; для собственного капитала – банковский процент по депозитам с учетом инфляции. Средневзвешенная ставка должна учитывать изменения объемов финансирования и их структуру в течение жизненного цикла ИП и определяться, по мнению специалистов, как средневзвешенная по доле кредита и собственных средств в инвестиционном капитале по формуле:

|

где СВСК – средневзвешенная стоимость инвестированного капитала; В – удельный вес каждого источника средств в сумме инвестиций; Скр – процентная ставка по привлеченным кредитам; Са – выплачиваемый процент по привилегированным акциям; Сск – доходность на собственный капитал; СНпр – ставка налога.

Премия за риск индивидуальна для каждого проекта и определяется экспертным путем, методами кумулятивного построения, основанными на суммарном увеличении ставки для компенсации возможных потерь от всевозможных рисков, связанных с бизнесом, либо математическими моделями САРМ, которые требуют наличия развитого рынка акций, большого количества ценных бумаг для сравнения и не применяются в наших условиях.

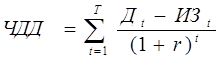

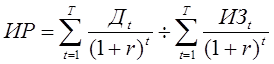

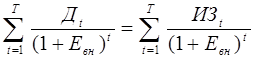

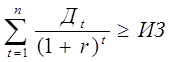

На основе метода дисконтирования определяются чистый дисконтированный доход (ЧДД) (или чистая текущая стоимость (ЧТС) проекта (Net Present Value, NPV), индекс рентабельности (ИР) (Profitability Index, ИР), внутренняя норма рентабельности (Евн) (Internal Rate of Return IRR), дисконтированный срок окупаемости инвестиций (ДТок) (Discounted Payback Period, DPP), рассчитываемые по формулам:

, , |

, , |

Евн = г, для которой верно  , , |

ДТок = min n , при котором , , |

где Дt - годовой доход в t-ом году, определяемый как излишек поступлений от проекта за год; ИЗt - сумма инвестиций в t-ом году; r – ставка дисконта; T - количество лет, в течение которых ожидается получение дохода.

Решение об инвестировании в тот или иной проект принимается в соответствии с таблицей:

Подход к принятию инвестиционного решения

| ЧДД | >0 | <0 | =0 |

| ИР | >1 | <1 | =1 |

| Евн | >депозитная ставка | < депозитная ставка | = депозитная ставка |

| проект | принять | отвергнуть | ни прибыльный, ни убыточный |

| Если проект принять, то ... | благосостояние инвестора увеличится | инвестор понесет убытки | ценность предприятия не изменится |

ЧДД, внутренняя норма прибыли (Евн), индекс рентабельности инвестиций (ИР), рассчитанные для одного и того же проекта взаимосвязаны между собой следующим образом

| ЧДД>0 | Евн>БК(ЦК) и ИР>1 | ||

| если | ЧДД<0 | , то одновременно | Евн< БК(ЦК) и ИР<1, |

| ЧДД=0 | Евн= БК(ЦК) и ИР=1 |

где - ЧДД - чистый дисконтированный доход; ЕВН - внутренняя норма прибыли; БК - барьерный коэффициент; ЦК - цена капитала; ИР - индекс рентабельности инвестиций.

Основным показателем системы является ЧДД. Он определяет цель инвестиций, меру их эффекта - получение максимальной прибыли и рост благосостояния фирмы. ЧДД дает вероятностную оценку прироста стоимости фирмы-инвестора, обладает свойством аддитивности, что позволяет оценивать портфели проектов в различном сочетании единичных проектов. ЧДД представляет условную экономию инвестиций, обеспечиваемую повышенным темпом роста активов в бизнесе по сравнению с темпом обеспечиваемым общественно необходимой платой за использования денег как деятельной собственности.

Внутренняя норма прибыли (Евн) используется при отсутствии достоверной информации о величине процентной ставки на рынке капитала.Евн имеет ряд недостатков: не аддитивен, его применение при сравнительном анализе носит условный характер, поскольку не учитывается величина инвестиций; показывает максимальный уровень затрат по оцениваемому проекту; не позволяет оценить ситуацию, если цена капитала меняется во времени; если цена инвестиций в двух проектах меньше, чем Евн, то требуется применить дополнительный критерий.

Информацию о так называемом «резерве безопасности» проекта дают показатели ИР и Евн: при прочих равных условиях чем они больше, тем больше резерв безопасности проекта. ИР (коэффициент «доход – издержки» (benefit-cost-ratio B/C RATIO)) характеризует уровень доходов на единицу затрат, используется для оценки общей приемлемости инвестиций, определяет «меру устойчивости» проекта. Оценка проектов ведется по критерию ИР или Евн, когда для инвестора на первом месте стоит отсутствие риска в проекте. Дисконтированный срок окупаемости целесообразно использовать, если для инвестора приоритетна проблема ликвидности.

Использование совокупности показателей статического и динамического методов при оценке эффективности проекта позволит принять обоснованное инвестиционное решение.