Сравнительный анализ налоговых систем россии и германии

В условиях глобализации мировой экономики налоговая конкуренция между странами за привлечение транснациональных инвесторов выступает одной из современных проблем международного уровня. Поэтому изучение налоговых систем зарубежных стран приобретает особую актуальность.

Мировой опыт показывает, что налоговый механизм заключает в себе огромные возможности воздействия на развитие предпринимательской деятельности, динамику и структуру общественного производства, его размещение [4]. Современная налоговая система Российской Федерации начала формироваться с 1991 г., когда был принят Закон Российской Федерации "Об основах налоговой системы в Российской Федерации" <1>. В настоящее время налоговая система РФ регулируется основным законом - Налоговым кодексом Российской Федерации, редакция которого постоянно претерпевает изменения. По состоянию на 14.10.2014 в Налоговый кодекс Российской Федерации были внесены 199 изменений. Налоговая система РФ является трехуровневой, включает федеральные, региональные и местные налоги.

Министерство финансов Российской Федерации является уполномоченным государственным органом по регулированию вопросов, связанных с финансовым обеспечением экономической деятельности, а также вопросами налоговой политики государства. Минфину России подведомственна Федеральная налоговая служба (ФНС), Федеральная служба финансово-бюджетного надзора. ФНС является как бы "мостиком" между налогоплательщиками и Министерством финансов РФ. Федеральная налоговая служба и ее территориальные органы составляют единую централизованную систему налоговых органов.

В 2013 г. доля налоговых поступлений в бюджете РФ составляла 54%. По данным Федеральной налоговой службы, в консолидированный бюджет Российской Федерации в 2013 г. поступило налогов, сборов и иных обязательных платежей, администрируемых ФНС России, на сумму 11 325,9 млрд руб., что на 3,4% больше, чем в 2012 г. (рис. 1). По сравнению с 2009 г. поступления в консолидированный бюджет увеличились на 80% (рис. 2).

Динамика поступлений налогов и сборов за 2009 - 2013 гг.

в консолидированный бюджет РФ, млрд руб.

11 325,90

10 958,20 ┌───────┐

9716,60 ┌───────┐ │ │

┌───────┐ │ │ │ │

│ │ │ │ │ │

7662,90 │ │ │ │ │ │

6288,30 ┌───────┐ │ │ │ │ │ │

┌───────┐ │ │ │ │ │ │ │ │

│ │ │ │ │ │ │ │ │ │

│ │ │ │ │ │ │ │ │ │

│ │ │ │ │ │ │ │ │ │

│ │ │ │ │ │ │ │ │ │

│ │ │ │ │ │ │ │ │ │

────┴───────┴──────┴───────┴──────┴───────┴──────┴───────┴──────┴───────┴──

2009 г. 2010 г. 2011 г. 2012 г. 2013 г.

Рис. 1

Примечание: динамика поступлений налогов и сборов за 2009 - 2013 гг. в консолидированный бюджет РФ, млрд руб. URL: http://www.gks.ru/free_doc/new_site/finans/fin210g.htm (дата обращения 20.12.2014).

Поступление налогов, сборов и иных обязательных платежей

в бюджет Российской Федерации

100%│ ┌───────┐ ┌───────┐ ┌───0───┐ ┌───────┐ ┌───────┐ ┌───────┐

│ │ │ │ │ │*******│ │ │ │ │ │ 43,2 │

│ │ │ │ │ │*******│ │ │ │ │ ├───────┤

90%│ │ │ │ │ │*******│ │ │ │ │ │*******│

│ │ │ │ │ │*******│ │ │ │ │ │*******│

│ │ │ │ │ │*******│ │ │ │ │ │*******│

80%│ │ │ │ │ │*******│ │ │ │ │ │*******│

│ │ │ │ │ │*******│ │ 491,4 │ │ │ │*******│

│ │ │ │ │ │*******│ │ │ │ │ │*******│

70%│ │ │ │ │ │*******│ │ │ │ │ │*******│

│ │ │ │ │ │*******│ │ │ │ │ │*******│

│ │ │ │ │ │*******│ │ │ │ │ │*******│

60%│ │ │ │ │ │*******│ │ │ │ │ │*******│

│ │1719,50│ │ │ │*******│ │ │ │ │ │*******│

│ │ │ │ │ │*******│ │ │ │ │ │*******│

50%│ │ │ │2497,80│ │1977,10│ ├───────┤ │ 900,5 │ │*******│

│ │ │ │ │ │*******│ │*******│ │ │ │2554,80│

│ │ │ │ │ │*******│ │*******│ │ │ │*******│

40%│ │ │ │ │ │*******│ │*******│ │ │ │*******│

│ │ │ │ │ │*******│ │*******│ │ │ │*******│

│ │ │ │ │ │*******│ │*******│ │ │ │*******│

30%│ │ │ │ │ │*******│ │*******│ │ │ │*******│

│ │ │ │ │ │*******│ │*461,1*│ │ │ │*******│

│ │ │ │ │ │*******│ │*******│ │ │ │*******│

20%│ │ │ │ │ │*******│ │*******│ │ │ │*******│

│ ├───────┤ │ │ │*******│ │*******│ │ │ │*******│

│ │*******│ │ │ │*******│ │*******│ │ │ │*******│

10%│ │*352,2*│ │ │ │*******│ │*******│ │ │ │*******│

│ │*******│ │ │ │*******│ │*******│ │ │ │*******│

│ │*******│ │ 0 │ │*******│ │*******│ │ 0 │ │*******│

0%└─┴───────┴───┴───────┴───┴───────┴───┴───────┴───┴───────┴──┴───────┴─

Налог на Налог на Налог на Акцизы по Налоги на Налоги,

прибыль доходы добавленную по акцизным имущество сборы,

организаций Физических стоимость товарам, регулярные

лиц произведенным платежи за

на территории пользование

РФ природными

ресурсами

┌──┐

│**│ Федеральный бюджет

└──┘

┌──┐

│ │ Консолидированные бюджеты субъектов Российской Федерации

└──┘

Рис. 2

Примечание: Поступление налогов, сборов и иных обязательных платежей в консолидированный бюджет Российской Федерации по видам, млрд руб. URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/finance (дата обращения: 28.12.2014).

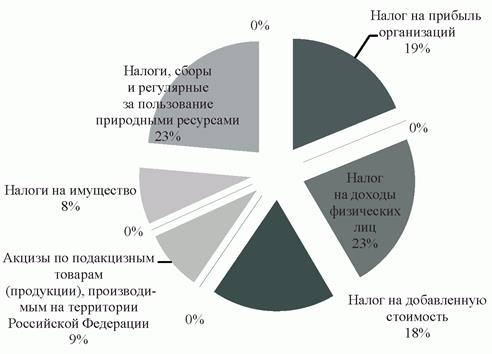

В 2013 г. главными источниками государственных доходов России являются налоги, сборы и платежи за пользование природными ресурсами (23%), налог на доходы физических лиц (22,7%), налог на прибыль (19%) и налог на добавленную стоимость (18%) (рис. 3). Основную часть налогов, сборов и иных обязательных платежей консолидированного бюджета в 2012 г. обеспечили поступления налога на добычу полезных ископаемых - 22,4%, налога на прибыль организаций - 21,5%, налога на доходы физических лиц - 20,6%, налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, ввозимые из Республики Беларусь и Республики Казахстан, - 18,1%. Таким образом, в 2013 г. по сравнению с 2012 г. снизилась доля налога на прибыль в консолидированном бюджете, так как поступления налога на прибыль составили 2071,7 млрд руб., что на 12% ниже, чем в 2012 г.

Распределение налогов и сборов в РФ в 2013 г.

Рис. 3

Примечание: Поступление налогов, сборов и иных обязательных платежей в консолидированный бюджет Российской Федерации по видам, млрд руб. URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/finance (дата обращения: 28.12.2014).

Полностью в консолидированные бюджеты субъектов Российской Федерации зачисляются налог на доходы физических лиц, совокупный доход и налоги на имущество, в федеральный бюджет зачисляется налог на добавленную стоимость. Налог на прибыль распределяется между федеральным (17%) и бюджетами субъектов (83%), акциз примерно поровну между бюджетами, налоги, сборы и регулярные платежи (98%) поступают в федеральный бюджет.

Несмотря на видимый прирост налоговых поступлений, современная налоговая система России отличается нестабильностью политики, чрезмерным налоговым бременем, возложенным на плательщиков, отсутствием стимулов для развития реального сектора экономики, единой ставкой налога на доходы физических лиц.

Изучение и применение положительного опыта установления и взимания налогов в странах с развитой экономикой позволят налоговой системе России выйти на новый уровень развития с тенденцией наращивания объемов налогового потенциала и роста экономики страны.

В Германии принята сложная и разветвленная налоговая система. Она основана на следующих важнейших принципах построения:

- налоги должны быть, по возможности, минимальными, минимально необходимыми должны быть также и затраты на их взимание;

- налоги должны соответствовать структурной политике и быть нацелены на более справедливое распределение доходов;

- система налогообложения должна строиться на уважении к частной жизни налогоплательщика (в налоговых правоотношениях налогоплательщик должен по минимуму открывать государству свою частную жизнь);

- налоговая система должна исключать двойное налогообложение;

- величина налогов должна соответствовать размеру государственных услуг, включая защиту гражданина и все, что гражданин может получить от государства [1, 18]. Этот принцип налогообложения немцы считают основным [16].

Особенностью законодательного обеспечения функционирования налоговой системы Германии является то, что именно Конституция Германии (от 23.05.1949) закрепляет полномочия по взиманию и распределению налогов между Федерацией, федеральными землями и общинами (ст. ст. 104а - 108 гл. X Конституции) [13].

Высшими финансовыми органами власти в Германии являются:

- Федеральное министерство финансов;

- Федеральная администрация по ценным бумагам;

- Администрация по контролю над монополиями;

- Федеральное центральное ведомство по налогам, которому подчиняются налоговые инспекции;

- Управление по борьбе с таможенными правонарушениями.

При Федеральном министерстве финансов с 1955 г. осуществляет свою деятельность Рабочая группа по налоговым расчетам, которая является совещательным органом министерства. В состав Рабочей группы входят представители пяти главных экономических институтов Германии, Федерального агентства по статистике, Федерального банка Германии, финансовых министерств федеральных земель, Совета экспертов по оценке макроэкономического развития. На основании расчетов по каждому налогу рассчитываются причитающиеся Федерации, федеральным налоговым землям, общинам и ЕС налоговые поступления. Результаты этих расчетов являются частью финансово-экономических проектов Федерального правительства. Они также размещаются на сайте Федерального министерства по финансам.

Федеральное министерство финансов анализирует налоговые поступления и представляет статистические обзоры [3].

В Германии взимается, по оценкам различных специалистов, 40 - 45 видов налогов, что значительно превышает количество налогов, действующих в Российской Федерации <2>. В соответствии с уровнями бюджета они распределяются следующим образом:

- налоги Федерации (федеральные налоги);

- налоги федеральных земель (региональные налоги);

- налоги общин (местные налоги).

Кроме того, выделяют совместные налоги, получаемые Федерацией, федеральными землями и общинами в определенной пропорции, а также церковный налог.

Общие правила и порядок налогообложения, полномочия финансовых органов, принципы льготного налогообложения, штрафные санкции за неуплату налогов в Германии регулируются Налоговым кодексом (Abganebordnung, что означает в дословном переводе "порядок взимания налогов") [8].

Налоговый кодекс Германии вступил в силу с 01.01.1977. Новая редакция Налогового кодекса Германии была принята 01.10.2002, в которую до настоящего времени было внесено 46 изменений [17].

В Германии практически для каждого налога существует свой налоговый закон, например:

- Закон о промысловом налоге (от 01.12.1936);

- Закон о налоге на энергоносители (от 15.07.2006);

- Закон о налоге с оборота (от 26.11.1979) и др.

Распределение налогов в Германии представлено схематично в табл. 1.

Таблица 1

Распределение налогов в Германии [16]

| Совместные налоги | Федерация, % | Федеральные земли | Общины | Отдельные налоги | |||

| Федерация | Федеральные земли | Общины | |||||

| Корпоративный налог/налог на доходы | 50% | ||||||

| Налог на заработную плату и подоходный налог | 42,5 | 42,5% | 15% | Налог на энергоносители. Страховой налог. Налог на электричество и др. | Поземельный налог. Налог на собак. Промысловый налог и др. | Налог на наследство. Акциз на пиво. Налог на лотереи и др. | |

| Налог с оборота/ налог на добавленную стоимость | 53,9 | 44,1% | 2% |

Об эффективности налоговой системы Германии свидетельствует положительная динамика налоговых поступлений за 2009 - 2013 гг. (рис. 4).

Динамика налоговых поступлений за 2009 - 2013 гг.

в Германии, млн евро

619 708

600 046 ┌───────┐

┌───────┐ │ │

│ │ │ │

573 351 │ │ │ │

┌───────┐ │ │ │ │

530 587 │ │ │ │ │ │

524 000 ┌───────┐ │ │ │ │ │ │

┌───────┐ │ │ │ │ │ │ │ │

│ │ │ │ │ │ │ │ │ │

│ │ │ │ │ │ │ │ │ │

│ │ │ │ │ │ │ │ │ │

│ │ │ │ │ │ │ │ │ │

────┴───────┴──────┴───────┴──────┴───────┴──────┴───────┴──────┴───────┴──

2009 г. 2010 г. 2011 г. 2012 г. 2013 г.

Рис. 4

В 2013 г. доля налоговых поступлений в федеральном бюджете Германии составляла 84% [7]. Налоговые поступления в бюджет составили 619 708 млн евро, что на 3,2% больше, чем в 2012 г. По сравнению с 2009 г. поступления в бюджет увеличились на 18,2%.

Налоговые поступления стабильно пополняют бюджет государства и создают условия для бесплатного образования, высоких социальных выплат по безработице, льготного лечения.

Анализируя данные табл. 2., можно сделать вывод о том, что за анализируемый период доля прямых налогов увеличилась и составила в 2013 г. 51,7%, доля косвенных налогов - соответственно 48,3%.

Таблица 2

Динамика и структура налоговых поступлений в Германии

за 2009 - 2013 гг. [8]

| N п/п | Налоги и сборы | 2009 г. | 2010 г. | 2011 г. | 2012 г. | 2013 г. | ||||||||||

| млн евро | темп прироста, % | доля, % | млн евро | темп прироста, % | доля, % | млн евро | темп прироста, % | доля, % | млн евро | темп прироста, % | доля, % | млн евро | темп прироста, % | доля, % | ||

| Налоги с дохода и имущества (Steuern auf Einkommen und Vermogen) | 248 975 | -12,8 | 47,5 | 251 556 | 47,4 | 278 409 | 10,7 | 48,6 | 299 539 | 7,6 | 49,9 | 315 690 | 5,4 | 50,9 | ||

| 1.1 | Налоги с дохода (Steuern vom Einkommen) | 205 611 | -12 | 39,2 | 204 528 | -0,5 | 38,5 | 226 315 | 10,7 | 39,5 | 245 179 | 8,3 | 40,9 | 6,2 | ||

| 1.1.1 | Подоходный налог (Lohnsteuer) | 135 165 | -4,7 | 25,8 | 127 904 | -5,4 | 24,1 | 139 749 | 9,3 | 24,4 | 149 065 | 6,7 | 24,8 | 6,1 | 25,5 | |

| 1.1.2 | Располагаемый Einkommensteuer | 26 430 | -19,1 | 31 179 | 18,0 | 5,9 | 31 996 | 2,6 | 5,6 | 37 262 | 16,5 | 6,2 | 42 280 | 13,5 | 6,8 | |

| 1.1.3 | Нерасполагаемый nicht veranlagte Steuern vom Ertrag | 12 474 | -24,7 | 2,4 | 12 982 | 4,1 | 2,4 | 18 136 | 39,7 | 3,2 | 20 059 | 10,6 | 3,3 | 17 259 | -14 | 2,8 |

| 1.1.4 | Налог с корпораций (Korperschaftsteuer) | -54,8 | 1,4 | 12 041 | 67,9 | 2,3 | 15 634 | 29,8 | 2,7 | 8,3 | 2,8 | 19 508 | 15,2 | 3,1 | ||

| 1.1.5 | Налог на доход с капитала (Abgeltungsteuer auf Zins und Veraul Serungsertrage) | 12 442 | -7,6 | 2,4 | -30 | 1,6 | -7,9 | 1,4 | 2,7 | 1,4 | 5,2 | 1,4 | ||||

| 1.1.6 | Налоговая надбавка в поддержку солидарности (Solidarity tszuschlag) | 11 927 | -9,3 | 2,3 | 11 713 | -1,8 | 2,2 | 12 781 | 9,1 | 2,2 | 13 624 | 6,6 | 2,3 | 14 378 | 5,5 | 2,3 |

| 1.2 | Налоги Steuern vom Vermogensbesitz | 10 943 | 1,3 | 2,1 | 11 316 | 3,4 | 2,1 | 11 670 | 3,1 | 12 016 | 12 376 | |||||

| 1.2.1 | Vermogensteuer | -82,4 | -4 | -1 | ||||||||||||

| 1.2.2 | Поземельные налоги (Grundsteuern) | 10 936 | 1,2 | 2,1 | 11 315 | 3,5 | 2,1 | 11 174 | 3,2 | 12 017 | 2,9 | 12 377 | ||||

| 1.3 | Промысловый налог (Gewerbesteuer) | 32 421 | -21 | 6,2 | 35 711 | 10,1 | 6,7 | 40 424 | 13,2 | 7,1 | 42 345 | 4,8 | 7,1 | 43 027 | 1,6 | 6,9 |

| Налоги на гражданский оборот (Steuern vom Vermogensverkehr) | -10,4 | 1,8 | 3,1 | 1,8 | 10 611 | 9,5 | 1,9 | 11 694 | 10,2 | 1,9 | 13 027 | 11,4 | 2,1 | |||

| 2.1 | Налог на наследство и дарение (Erbschaftsteuer) | -4,6 | 0,9 | -3,2 | 0,8 | -3,6 | 0,7 | 1,4 | 0,7 | 7,6 | 0,7 | |||||

| 2.2 | Налог на приобретение земельного участка (Grunderwerbsteuer) | -15,2 | 0,9 | 8,9 | 20,3 | 1,1 | 16,1 | 1,2 | 13,6 | 1,4 | ||||||

| Налоги на потребление (Steuern auf die Einkommensverwendung) | 265 618 | 0,2 | 50,7 | 269 336 | 1,4 | 50,8 | 284 330 | 5,6 | 49,6 | 288 813 | 1,6 | 48,1 | 290 991 | 0,8 | ||

| 3.1 | НДС (налог с оборота) (Steuern vom Umsatz) | 176 991 | 0,6 | 33,8 | 18 042 | 1,7 | 33,9 | 190 033 | 5,5 | 33,1 | 194 635 | 2,4 | 32,4 | 19 683 | 1,1 | 31,8 |

| 3.2 | Страховой налог (Versicherungsteuer) | 10 548 | 0,7 | 10 284 | -2,5 | 1,9 | 10 755 | 4,6 | 1,9 | 11 138 | 3,6 | 1,9 | 11 553 | 3,7 | 1,9 | |

| 3.3 | Налог на автомобили (Kfz-Steuer) | -7,2 | 1,6 | 3,5 | 1,6 | -0,8 | 1,5 | 0,2 | 1,4 | 0,6 | 1,4 | |||||

| 3.4 | Налог на энергоносители (Energiesteuer) | 39 822 | 1,5 | 7,6 | 39 838 | 7,5 | 40 036 | 0,5 | 39 305 | -1,8 | 6,6 | 39 364 | 0,2 | 6,4 | ||

| 3.5 | Налог на электроэнергию (Stromsteuer) | 0,3 | 1,2 | -1,7 | 1,2 | 17,4 | 1,3 | -3,8 | 1,2 | 0,5 | 1,1 | |||||

| 3.6 | Пошлина (Zolle) | -10 | 0,7 | 21,5 | 0,8 | 4,4 | 0,8 | -2,4 | 0,7 | -5,2 | 0,7 | |||||

| 3.7 | Воздушный налог (Luftverkehrsteuer) | 0,2 | 4,8 | 0,2 | 3,2 | 0,2 | ||||||||||

| 3.8 | Налог на ядерное топливо (Kernbrennstoffsteuer) | 0,2 | 70,9 | 0,3 | -18,5 | 0,2 | ||||||||||

| 3.9 | Акциз на табак (Tabaksteuer) | 13 366 | -1,5 | 2,6 | 13 492 | 0,9 | 2,5 | 14 414 | 6,8 | 2,5 | 14 143 | -1,9 | 2,4 | 13 820 | -2,3 | 2,2 |

| 3.10 | Акциз на бренди (Branntweinsteuer) | -1,2 | 0,4 | -5,3 | 0,4 | 0,4 | -1,3 | 0,4 | -0,9 | 0,3 | ||||||

| 3.11 | Налог на предметы роскоши (Alkopopsteuer) | -20,1 | 11,8 | -32,7 | 22,8 | -2,3 | ||||||||||

| 3.12 | Акциз на игристое вино (Schaumweinsteuer) | 3,8 | 0,1 | -5,5 | 0,1 | 7,8 | 0,1 | -1 | 0,1 | -3,5 | 0,1 | |||||

| 3.13 | Акциз | -5,2 | -16,3 | -27,1 | -8,7 | 0,6 | ||||||||||

| 3.14 | Акциз на пиво (Biersteuer) | -1,3 | 0,1 | -2,3 | 0,1 | -1,5 | 0,1 | -0,8 | 0,1 | -4 | 0,1 | |||||

| 3.15 | Акциз на кофе (Kaffeesteuer) | -1,1 | 0,2 | 0,5 | 0,2 | 2,6 | 0,2 | 2,5 | 0,2 | -3,1 | 0,2 | |||||

| 3.16 | Пошлины (Pauschalierte Einfuhrabgaben) | -36,3 | -2,7 | 2,6 | -2,8 | |||||||||||

| 3.17 | Прочие федеральные налоги (sonstige Bundessteuern) | -79,1 | 7713,3 | -79,4 | ||||||||||||

| 3.18 | Налог на игры на бегах и лотереи (Rennwett- und Lotteriesteuer) | -1,6 | 0,3 | -6,5 | 0,3 | 0,6 | 0,2 | 0,8 | 0,2 | 14,2 | 0,3 | |||||

| 3.19 | Налог на содержание пожарной охраны (Feuerschutzsteuer) | -1,2 | 0,1 | 0,7 | 0,1 | 12,2 | 0,1 | 4,1 | 0,1 | 0,1 | ||||||

| 3.20 | Прочие налоги (sonstige Gemeindesteuern) | 7,4 | 0,1 | 12,5 | 0,1 | 17,5 | 0,2 | 0,2 | 10,4 | 0,2 | ||||||

| Прямые налоги (Direkte Steuern) (п. 1 + п. 2.1) | 253 525 | -12,6 | 48,4 | 255 960 | 48,2 | 282 655 | 10,4 | 49,3 | 303 844 | 7,5 | 50,6 | 320 323 | 5,4 | 51,7 | ||

| Косвенные налоги (Indirekte Steuern) (п. 2.2 + п. 3) | 270 475 | -0,2 | 51,6 | 1,5 | 51,8 | 290 696 | 5,9 | 50,7 | 296 202 | 1,9 | 49,4 | 299 385 | 1,1 | 48,3 | ||

| Всего налоговых поступлений | 524 000 | -6,6 | 53 587 | 1,3 | 573 351 | 8,1 | 600 046 | 4,7 | 619 708 | 3,3 |

Одним из основных налогов Германии является подоходный налог, его доля в структуре налоговых поступлений составляет 35%, или 217 539 млн евро, с 2011 г. отмечается увеличение собираемости данного налога на 6% ежегодно.

Государство гарантирует прожиточный минимум, который не облагается указанным налогом. Каждые два года правительство Германии определяет уровень прожиточного минимума.

По состоянию на 2012 г. размер прожиточного минимума составлял в год 8004 евро для неженатых и 16 008 евро для женатых. С 2014 г. эти суммы составляют, соответственно, 8354 евро для неженатых и 16 708,00 евро для женатых. Также налогом не облагаются налоговый вычет на детей 2184 евро в год (в РФ налоговый вычет на первого и второго ребенка составляет 1400 руб. в месяц, на третьего - 3000 руб.) и пособие на ребенка (1320 евро в год).

Считается при этом, что налогоплательщики с одинаковым по размеру доходом только тогда находятся в одинаковом экономическом положении, когда сопоставимы их личные обстоятельства: неженатый с ежемесячным доходом в 4000 евро находится в совершенно иной ситуации, чем отец семейства с таким же ежемесячным доходом.

Таким образом, налоговая система Германии руководствуется критериями индивидуальной предельно допустимой налоговой нагрузки. В соответствии с этим применяется прогрессивная шкала подоходного налога [2, 6, 16].

При налоговой ставке свыше 42% следуют пропорциональные зоны: максимальная налоговая ставка в размере 42% при доходе от 52 882 евро до 250 730 евро; налог на богатство с налоговой ставкой в размере 45% при доходе от 250 731 евро за каждый дополнительный евро [10].

Налогооблагаемая база для расчета подоходного налога уменьшается не только на величину прожиточного минимума и налоговых вычетов на детей. Например, затраты на дорогу от дома на работу и обратно также уменьшают налогооблагаемую базу. Принятый 01.11.2011 Закон об упрощении налогообложения ставил своей целью сделать налогообложение более прозрачным, ввести электронный документооборот, внести изменения во многие законы по отдельным видам налогов [14].

В 2013 г. началась работа над новым законопроектом об упрощении налогообложения, в котором предусматривается, например, уменьшение налогооблагаемой базы на доходы физических лиц за счет ежемесячных вычетов в размере 100 евро на затраты в связи с использованием в рабочих целях домашнего рабочего кабинета, увеличение работнику размера единовременного пособия с 1000 евро до 1130 евро и др.

Акционерные общества, а также общества с ограниченной ответственностью обязаны платить корпоративный налог, его доля в общей сумме налоговых поступлений составляет 2,8%. Закон о корпоративном налоге определяет налоговую ставку, которая с момента проведения налоговой реформы в 2008 г. едина для всех предприятий и составляет 15%. К этому налогу еще добавляется промысловый налог и налоговая надбавка в поддержку солидарности (для развития новых федеральных земель), 2,3% от общего объема налоговых поступлений.

Промысловый налог (доля - 6,9%) взимается общинами и является для них одним из основных источников пополнения своего бюджета. При этом определенная часть этого налога перечисляется общинами в адрес Федерации и федеральных земель. Промысловый налог уплачивается всеми промышленными предприятиями - как хозяйственными товариществами, так и хозяйственными обществами, основанными на объединении капиталов. При этом фрилансеры, т.е. вольнопрактикующие (например, врачи, адвокаты, переводчики и т.д.), освобождены от уплаты промыслового налога. В отличие от подоходного налога промысловый налог ориентируется не на физическое лицо, а на объект - на предприятие.

Налог на добавленную стоимость (налог с оборота) является одним из самых больших источников поступлений в бюджет страны - 31,8%. Он сопровождает каждый продукт - от сырья до готового изделия - в руки потребителя. В настоящее время стандартная налоговая ставка составляет 19%. Закон о налоге с оборота (от 26.11.1979) предусматривает для ряда товаров льготную ставку в размере 7% [15]. Льготная ставка применяется в отношении некоторых важных для населения видов товаров (продуктов), в том числе продуктов питания, книг, брошюр, газет, а также сельскохозяйственной продукции, ортопедических вспомогательных средств, предметов искусства, передачи авторских прав. Но некоторые операции освобождаются от налога с оборота (НДС), например преподавание в университете или колледже, определенные виды деятельности врачей и страховых брокеров. В настоящее время Федерация получает 53,9%, федеральные земли - 44,10%, а общины - 2%.

Налоги для поддержки мер по снижению негативного влияния на окружающую среду включают налог на энергоносители, налог на электричество, налог на автомобили.

Налоги на энергопотребление дважды подвергались реформированию. В 1999 г. при проведении реформы в отношении налогов для окружающей среды были увеличены ставки налога на добычу и ввоз нефти и нефтепродуктов и введен налог на электричество.

В 2006 г. Закон о налоге на добычу и ввоз нефти (от 21.12.1992) был заменен Законом о налоге на энергоносители (от 15.07.2006) [11]. В ходе реформы изменилось законодательство в области налогообложения на электричество.

Такие виды топлива, как бензин и дизельное топливо, представляют собой самую большую и важную для налоговых поступлений группу из налогооблагаемых минеральных масел. Для них установлены следующие налоговые ставки (на 1000 л):

- для неэтилированного бензина (содержание серы до 10 мг/кг) - 654,50 евро;

- для этилированного бензина - 721,00 евро;

- для дизельного топлива (содержание серы до 10 мг/кг) - 470,40 евро.

В целях стимулирования перехода на альтернативные виды топлива для уменьшения негативного влияния на экологию введены пониженные налоговые ставки для сжиженного газа (180,32 евро за 1000 кг) и природного газа (13,90 евро за мегаватт-час). Эти налоговые ставки увеличатся с 2019 г.

С 2009 г. налог на автомобили перечисляется в федеральный бюджет и принадлежит Федерации. При этом он не является налогом за использование автомобильных дорог общего пользования, а, как и другие налоги, пополняет государственный бюджет.

Церковный налог является особенностью налогового законодательства Германии. Хотя, как правило, церковный налог собирают налоговые органы, доходы принадлежат не государству, а церкви, чтобы она могла финансировать различные задачи своего сообщества. Церковный налог рассчитывается на основе годового подоходного налога. Налоговая ставка варьируется в зависимости от федеральной земли между 8% и 10% от подоходного налога (налога на заработную плату). Церковный налог, уплаченный в прошлом году, может быть вычтен при подаче налоговой декларации. Каждая федеральная земля разрабатывает свой закон о церковном налоге. Налоговое администрирование осуществляет церковь. При этом церковь может передать администрирование церковного налога налоговым органам федеральных земель, компенсируя им затраты на административные расходы.

Вместе с тем налоговые специалисты обращают внимание на то, что, несмотря на существование уже достаточного количества налогов, многие федеральные земли и общины вводят новые дополнительные налоги, иногда довольно своеобразные.

В качестве примера можно привести так называемый налог на кровати (налоговый сбор с койко-места) [16]. Официально этот налог называется туристическим и культурным сбором. В г. г. Кельне, Бремене, Любеке, где его пытаются ввести, он должен уплачиваться туристами для пополнения бюджета общины.

До сих пор по поводу целесообразности введения этого налога спорят как органы власти, так и сами граждане. Вместе с тем Федеральный административный суд решил, что введение такого налога недопустимо. Муниципалитеты могут облагать подобным налогом только тех, кто частным образом останавливается в гостинице, а не во время командировки при выполнении служебных обязанностей. В то же время в 1970-е гг. в Юберлинген ам Бодензее был введен налог с лица, имеющего двойное местожительство, который сначала считали "странным", а впоследствии стали применять во многих муниципальных образованиях страны.

Налог на воздушные сообщения применяется с 2011 г. Его введение на федеральном уровне оправдывают тем, что таким образом не только увеличатся поступления в государственный бюджет, но и можно будет стимулировать улучшение экологической ситуации. С 01.01.2012 с одного пассажира взимается налог в размере 7,50 евро (в 2011 г. - 80 евро) на любой перелет в страны ЕС, страны - кандидаты на вступление в ЕС и в другие страны на то же расстояние; при перелетах на расстояние до 6000 км - 23,43 (в 2011 г. - 25 евро); при перелетах на расстояние свыше 6000 км - 42,18 евро (в 2011 г. - 45 евро).

Налог на ядерное топливо был введен вслед за событиями в Японии в 2011 г.: землетрясение, цунами и как следствие - катастрофа на атомной электростанции Фукусима. В Германии принято решение отказаться от использования атомной энергетики к концу 2022 г. Налог на ядерное топливо будет действовать до 31.12.2016. До этого времени потребление ядерного топлива, используемого для коммерческого производства электроэнергии, будет облагаться указанным налогом. Налог на один грамм ядерного топлива составляет 145 евро. Таким образом, государство привлекает энергетические концерны к санации шахты Ассе II, в которой хранятся радиоактивные отходы.

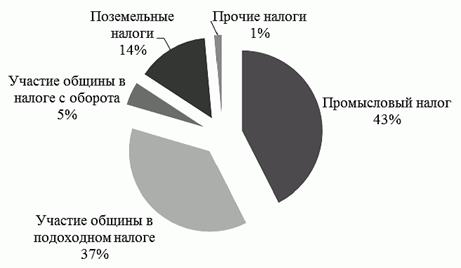

При формировании местных бюджетов (рис. 5) основная часть приходится на промысловой налог - 43%, отчисления в пользу общины от подоходного налога - 37%.

Распределение налоговых поступлений на местном уровне

в Германии за 2013 г., %

Рис. 5

Начиная с 2013 г. вся отчетность в Германии подается в электронном виде.

Одной из задач налоговой политики Германии является ликвидация налоговой безграмотности населения и формирование налоговой сознательности граждан.

Интересен тот факт, что на сайте Федерального министерства финансов или Федерального центрального ведомства по налогам в меню имеется раздел под названием "Легким языком". Он рассчитан на школьников и людей, которым в силу своего образования и других причин трудно понимать специальную лексику. Поэтому в указанном разделе совершенно простым языком объясняются сложные процессы налогообложения и другие финансовые вопросы. При этом очень доступно и убедительно поясняется необходимость уплаты налогов каждым гражданином страны, получающим доход.

Следует отметить, что в Германии широко развита деятельность налоговых консультантов, которые объединены в Палаты налоговых консультантов. Они могут как консультировать по вопросам налогообложения, так и вести бухгалтерский учет предприятий. В основном это происходит через аутсорсинг. В Германии является нормой пользоваться услугами налоговых консультантов. Это делают как юридические, так и физические лица.

В Российской Федерации только недавно стали появляться специалисты в области налогового консультирования - налоговые консультанты. В 2002 г. была создана Палата налоговых консультантов - профессиональное сообщество налоговых консультантов, член Европейской конфедерации налоговых консультантов (CFE).

Ее целями являются:

- становление и развитие профессионального налогового консультирования в России;

- участие в формировании налоговой культуры общества;

- представление интересов профессионального сообщества на международном уровне. Наряду с этим объединением на региональном уровне создаются Ассоциации налоговых консультантов. В России профессия налогового консультанта новая, и потребность в услугах таких специалистов пока невысока, что обусловлено как уровнем образованности граждан в области налогообложения, так и неосведомленностью о таких услугах.

Подводя итоги сравнению налоговых систем России и Германии, следует отметить, что как в России, так и в Германии налоги делятся по уровням бюджетов на федеральные, региональные и местные.

С точки зрения законодательства Конституция РФ распределяет только полномочия органов исполнительной власти различных уровней по установлению налогов, в то время как Конституция Германии закрепляет между Федерацией, федеральными землями и общинами полномочия по взиманию и распределению налогов, т.е. виды налогов уже прописаны в Основном законе Германии.