Оценка состояния фармацевтического рынка в Российской Федерации

Основной вид конкуренции между производителями лекарственных препаратов, БАД, лечебной и детской косметики на фармацевтическом рынке: монополистическая конкуренция – производителей не очень много, а позиционирование брендов основано на воспринимаемом отличии.

Основной вид конкуренции между фармацевтическими дистрибьюторами - гомогенная олигополия – дистрибьюторов, контролирующих 85% рынка – 10, их влияние друг на друга очень велико.

Цепочка продаж на фармацевтическом рынке:

Рис. 3.1. Цепочка продаж на фармацевтическом рынке

Производитель - Компания, фирма или лицо, изготавливающие товары или продукцию.

Дистрибьютор — фирма, осуществляющая оптовую закупку определённых товаров у крупных промышленных фирм-производителей с целью последующего сбыта этих товаров ритейлерам.

Аптека – выступает ритейлером на фармацевпитическом рынке ( ритейлер – это розничный продавец).

Потребитель – конкретный покупатель продукции.

Основные игроки на фармацевптическом рынке это:

1. Производители – отечественные и иностранные (доля иностранных 77%)

2. Дистрибьюторы - на 90% отечественные

3. Аптечные сети и аптеки - на 90% отечественные

Основные сегменты фармацевтического рынка из чего складывается его емкость это: коммерческий и госпитальный (больничный)

Коммерческий состоит из:

Рецептурных лекарственных препаратов, безрецептурных лекарственных препаратов, биоактивных добавок к пище (БАД), лечебной и детской косметики, расходных медицинских материалов (бинты, шприцы и подобное). Все, что не относится к лекарственным препаратам в коммерческом сегменте называют парафармацевтика.

Фармацевтический рынок в кризисный период является наиболее стабильным сегментом экономики, так как его социальная составляющая довольно сильная. В 2014 году, как и в предыдущие периоды, в большей мере на развитие рынка оказывали действия регулятора.

Депутатами Государственной Думы РФ в 2014 году было принято более 40 законопроектов, касающихся сферы здравоохранения: Федеральный закон «О внесении изменений в Федеральный закон «Об обращении лекарственных средств», регламентирующий большое количество терминов; утвержден новый Перечень ЖНВЛП (Жизненно необходимые и важнейшие лекарственные препараты); внесены изменения в законодательные акты РФ в части противодействия обороту фальсифицированных, контрафактных, недоброкачественных и незарегистрированных лекарственных средств и биологически активных добавок.

Российский фармацевтический рынок остается импортоориентированным. 77% лекарств, которые потребляются населением, производятся за рубежом. Поэтому первые места в рейтинге производителей занимают иностранные компании: NOVARTIS, SANOFI, BAYER. Единственный отечественный производитель ОТИСИФАРМ занял по итогам 2014 года 14 строчку в ТОП-20 ведущих игроков на фармрынке России. В дистрибьюторском сегменте четко прослеживаются две тенденции: оптимизация затрат и диверсификация бизнеса. Практически все дистрибьюторы в той или иной мере диверсифицировали свой бизнес.

В 2014 году лидером по объему продаж остался дистрибьютор «КАТ- РЕН», увеличив долю до 17,2%. Второе место у дистрибьютора «ПРОТЕК» с долей 15,9%. ТОП-3 в 2014 году замыкает дистрибьютор «СИА», который показал один из максимальных приростов в рейтинге. Совокупная доля трех ведущих дистрибьюторов в общем объеме рынка составляет 44,6%. В 2014 году было анонсировано 2 сделки, которые повлияют на расстановку сил в дистрибьюторском звене: «Oriola-KD» перешел под контроль «Аптечной сети 36,6». В 2015 году возможно объединение двух дистрибьюторов «СИА» и «Р-ФАРМ».

2014 год для аптечной розницы отметился сделками по слиянию и поглощению, причем участниками сделок являлись ведущие игроки на аптечном рынке: лидером в этом процессе была компания «A.V.E. group». В течение года аптечная сеть продавала региональные активы аптечной сети «36,6», а в конце года стала владельцем аптеки «СТАРЫЙ ЛЕКАРЬ» и «03 Аптека». Лидирующую позицию по итогам года заняла сеть «РИГЛА», на второе место вышла сеть «A.V.E. group» (за счет консолидации с «36,6»), третье место занимает Имплозия. Их совокупная доля достигает 8,8%.

Коммерческий сегмент ЛП (Лекарственных препаратов) рынка России в 2014 году составил 975 млрд руб., что превышает показатель 2013 года на 11%. Было реализовано 4,2 млрд упаковок, что меньше на 4,5% объемов 2013 года. Сегмент «аптечной парафармацевтики» в 2014 году составил 183 млрд руб., что на 8% выше, чем объем в 2013 году. Динамика темпов роста сегмента замедлилась в связи с уменьшением покупательской способности. Государственный сектор в 2014 году показывает рост на уровне 10%. Это один из самых стабильных сегментов на фармацевтическом рынке, так как его развитие обусловлено бюджетными деньгами. По итогам 2014 года на закупку лекарств для льготных категорий граждан было потрачено 84,4 млрд руб. (эта сумма совпадает с показателем 2013 года). По итогам 2014 года емкость сегмента госпитальных закупок составила 209,8 млрд руб., что на 15% выше, чем показатель 2013 года. Объем импорта ЛП в Россию в 2014 г. составил 13,0 млрд долл., что на 13% ниже аналогичного показателя в 2013 году. По прогнозу DSM Group, российский фармацевтический рынок вырастет в 2015 году на 15% в рублях и достигнет 1,3 трлн руб.

Объем фармацевтического рынка России. 2014 год — год Олимпиады в Сочи, присоединения Крыма и санкций Евросоюза и США против России. Последствия всех этих событий будут влиять еще на нашу страну не один год: замедление темпов роста ВВП в результате ухудшения экономической ситуации, снижения потребительской способности вследствие ухудшения уровня жизни населения, сокращение рас- ходов на социальную сферу, ослабление рубля и, как финал, рост цен. Фармацевтический рынок в кризисный период является наиболее стабильным сегментом экономики, так как его социальная составляющая довольно сильная.

В 2014 году, как и в предыдущие периоды, в большей мере на развитие рынка оказывали действия регулятора. Депутатами Государственной Думы РФ в 2014 году было принято более 40 законопроектов, касающихся сферы здравоохранения. Например, долгожданный Федеральный закон «О внесении изменений в Федеральный закон «Об обращении лекарственных средств»: в результате официально были закреплены термины, которые ранее могли трактоваться неоднозначно — биологический лекарственный препарат, взаимозаменяемые лекарственные препараты и т. д. В конце 2014 года был утвержден новый Перечень ЖНВЛП, Перечень препаратов для ОНЛС, а также Перечень минимального ассортимента для организаций, имеющих лицензию на фармдеятельность.

В 2014 году были внесены изменения в законодательные акты РФ в части противодействия обороту фальсифицированных, контрафактных, недоброкачественных и незарегистрированных лекарственных средств и биологически активных добавок: ужесточено наказание за производство и продажу поддельных ЛП и БАД. Действия регулятора в отношении фармацевтического рынка также были направлены на достижение одной из базовых целей — импортозамещения.

Согласно государственной программе «Развитие фармацевтической и медицинской промышленности на 2013–2020 годы» к 2018 году необходимо достигнуть показателя в 90% по доле лекарств из перечня ЖНВЛП, производимых в России. В рамках реализации программы осуществляется государственная поддержка — реализуются более 130 контрактов, согласно которым предусмотрено производство препаратов, которые входят в ЖНВЛП. С другой стороны, в 2014 году Минпромторг РФ внес предложение, касающееся ограничения государственной закупки препаратов импортного производства. Согласно документу, в конкурсах на госзакупки не допускаются препараты иностранных производителей, если есть заявки от двух российских производителей или производителей стран, входящих в Таможенный Союз.

Если говорить о структуре фармацевтического рынка по источникам финансирования, то доля «государства» (объем рынка, обеспеченный государственными деньгами — льготное лекарственное обеспечение и госпитальные закупки) составляет около 25,5%. В результате за счет собственных средств населения реализуется ¾ объема фармацевтического рынка.

На графиках ниже представлена динамика объема фармацевтического рынка России в 2012–2014 гг. в розничных ценах.

Рис. 3.2. Динамика емкости фармацевтического рынка[12]

Как видно из рисунка, объем фармацевтического рынка растет по всем направлениям. Объем фармацевтического рынка России в 2014 году достиг 1 152 млрд рублей, что на 10,1% выше, чем годом ранее. В 2014 году объемы продаж лекарств в натуральном выражении сократились на 3% и составили 5,3 млрд упаковок, падения данного показателя не наблюдалось с 2009 года. Как и в прошлые годы, в 2014 году коммерческий сегмент лекарственных препаратов растет темпами, сравнимыми с ростом рынка в целом и с государственным сегментом. Политика правительства в сфере государственного обеспечения лекарствами населения остается прежней, и статьи, носящие социальный характер, не уменьшаются. Главным драйвером роста рынка является инфляция на лекарственные препараты. Она сопоставима с индексом потребительских цен Госкомстата, и по итогам 2014 года рост цен на лекарства составил около 12,7%.

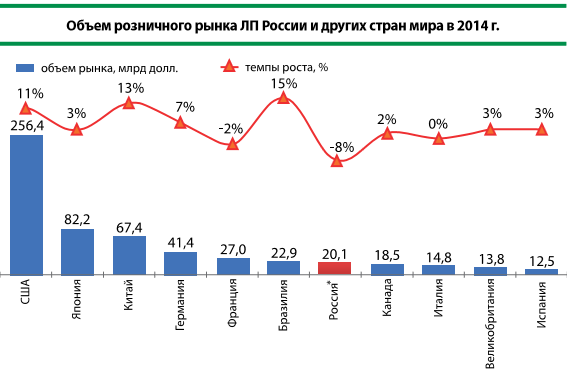

Рис. 3.3. Объем розничного рынка ЛП России и других стран в 2014г.[13]

На рисунки показано, что объем розничного рынка Лекарственных препаратов в России упал на 8%, в основном в связи с ослаблением рубля. В перспективе он будет продолжать падать. Объем фармрынка России на фоне стран мира по данным открытых источников информации, в 2014 г. объем мирового фармацевтического рынка достиг 1060 млрд долл. США. По сравнению с 2013 г. его прирост в денежном выражении составил около 7%. Традиционно наиболее быстрорастущими рынками являются страны Латинской Америки и Китай. По итогам 2014 года Россия находится на 7 месте среди ведущих мировых фармацевтических рынков, но при этом из-за ослабления рубля в долларовом выражении емкость рынка сократилась на 8%. Самый большой рынок в США, только розничные продажи лекарственных препаратов составляют 256,4 млрд долларов. Европейские фармацевтические рынки (ТОП-5), совокупно составляющие 109,5 млрд долларов (10% в емкости мирового рынка), растут около 3% в 2014

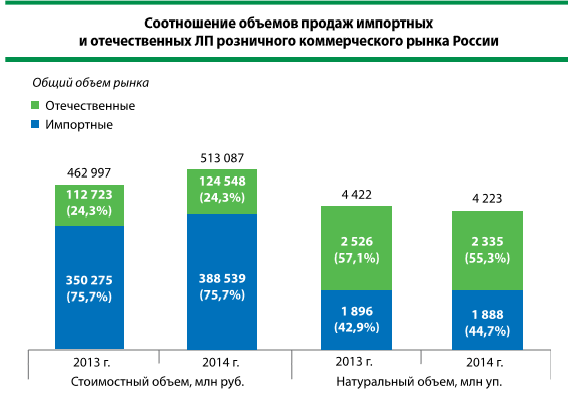

Рис. 3.4. Соотношение объемов импортных и отечественных ЛП розничного коммерческого рынка России.[14]

В стоимостном выражении доля отечественных ЛС традиционно составляет около одной четвертой части российского коммерческого рынка ЛП. В 2014 году доля отечественных лекарств составила 24,3%. В то же время отечественные препараты преобладают в аптечных продажах в натуральном выражении — 55,3%. Заметим, что в 2014 году доля в упаковках отечественных лекарств снизилась почти на 2%. Это произошло за счет сокращения продажи дешевых препаратов, таких как, НАФТИЗИН, УГОЛЬ АКТИВИРОВАННЫЙ, АЦЕТИЛСА-ЛИЦИЛОВАЯ КИСЛОТА и т. д., цена которых не превышает 15-20 рублей. В 2014 году прирост продаж импортных препаратов был эквивалентен приросту продаж отечественных лекарств в стоимостном объеме: +11% по зарубежным ЛП, +10% по российским ЛП. В натуральном выражении продажи российских лекарств снизились на 7,6%, в то время как для препаратов импортного производства сокращение составило порядка 0,5%. Средняя стоимость упаковки отечественного препарата в 2014 г. составила 53 руб., что приблизительно в 4 раза ниже стоимости упаковки импортного лекарственного препарата. В 2014 году стоимость импортной упаковки в среднем составила 206 руб.

Ниже приведены ТОП-20 брендов, лидирующих по объему продаж на коммерческом рынке России в 2014 году.

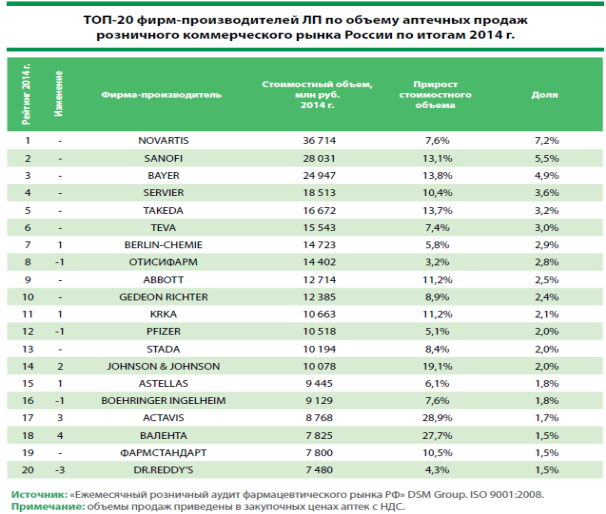

Рис. 3.5. ТОП-20 фирм-производителей ЛП в России по итогам 2014г.[15]

По итогам 2014 года улучшили свои позиции в ТОП-20 производителей российского коммерческого рынка лекарств следующие компании: BERLIN-CHEMIE (аптечные продажи препаратов компании выросли на 5,8% благодаря стабильному росту спроса на такие ЛП, как ЭСПУМИЗАН, НИМЕСИЛ, НЕБИЛЕТ и др.), KRKA (прибавившая чуть более 11% к уровню продаж 2013 г. за счет увеличения реализации ряда брендов, в частности ЛОРИСТЫ, АТОРИСА и НОЛЬ- ПАЗЫ), JOHNSON & JOHNSON, поднявшийся в рейтинге на две позиции. Кроме того, с 16-го места на 15-е переместилась компания ASTELLAS, чему способствовал рост продаж лекарств компании более чем на 6% (флагманами роста выступили такие препараты, как ДЕ-НОЛ (+16%), ОМНИК (+7%), СУПРАКС (+31%)).

Также необходимо отметить отечественную компанию ВАЛЕНТА. В 2014 г. компания заняла 18-ю строчку рейтинга, увеличив продажи своих препаратов в аптеках страны почти на 28%. Этому способствовал рост спроса на такие лекарства, как ИНГАВИРИН (+54% к уровню продаж 2013 г.), ГРАММИДИН (+34%) и ФЕНОТРОПИЛ (+17%).

Лучше всего, на рынок, лучше смотреть на примере какой-нибудь конкретной компании. Ниже приведен СВОТ анализ и технико-экономические показатели компании «Алкой-фарм», которая на данный момент все еще продолжает существовать, однако испытывает определённые трудности (приложение).

Исходя из данного СВОТ анализа, можно сказать, что в 2014-2015 году у компании появились определенные трудности, связанные с падением курса рубля и экономическими санкциями. Высокая стоимость заемных средств и риски дальнейшего повышения стоимости кредитов, одна из основных угроз для данной компании. На самом деле, в данный момент, в основном по этой причине стоит вопрос о существовании это компании в дальнейшем. Возможные банкротства дистрибьюторов и логистических операторов из – за повышения стоимости транспортировки. Это тоже является сильной угрозой. В связи с дрожанием цен на топливо, и введением новых налогов для транспортировщиков. При полном анализе можно сказать, что с высокой долей вероятности, в скором времени компания прекратит свое существование.

Далее приведем технико-экономические показатели компании «Алкой-фарм»

Таблица.

Технико-экономические показатели «Алкой-фарм»

| 2015 (9 месяцев) | |||||

| Общий товарооборот руб. | 60 млн. | 218 млн. | 327 млн. | млн. | 245 млн. |

| Позиции ассортимента | |||||

| Маржинальность % | 74% | 59% | 59% | 68% | 57% |

| Поставщики сырья и материалов | |||||

| Клиенты | |||||

| Персонал |

Как видно из таблицы, товарооборот в 2014 году упал по сравнения с 2013 годом. Так же, за 9 месяцев 2015 года он ниже чем в 2014 году, и не известно дойдет ли он до уровня 2014 года, и точно можно сказать что не будет показателей 2013 года. Были сокращены определённые позиции ассортимента, в связи с их нерентабельностью. Маржинальность упала на 11% по сравнению с 2014 годом, и на данный момент является худшей со времен существования компании. Так же из таблицы видно, сокращение числа поставщиков, в связи с тем, что многие поставщики закрылись в 2014-2015 годах. Количество клиентов так же сократилось. Все это объективные последствия проблем, приведённых в СВОТ анализе, и последствий экономического кризиса.

[1]

[2]

[3]

[4]

[5]

[6]

[7]

[8]

[9]

[10]

[11]

[12]

[13]

[14]

[15]