Общая оценка структуры и динамики чистой прибыли организации

Цель анализа структуры и динамики чистой прибыли организации – выявление тенденций изменения этого показателя и всех элементов (статей) его формирования.

Анализ чистой прибыли включает три этапа. Этап I предусматривает расчет и анализ динамики (абсолютного изменения и темпов роста) чистой прибыли в отчетном году по сравнению с предыдущим и всех статей ее формирования (горизонтальный анализ). В процессе такого анализа необходимо обратить внимание на сокращение доходов и прибылей, а также увеличение расходов и убытков, полученных от различных операций и видов деятельности. Этап II включает расчет, и анализ структуры чистой прибыли в отчетном и предыдущем периоде, т.е. удельного веса отдельных ее элементов в общей величине прибыли. При этом выявляются приоритетные составляющие доходов, расходов и соответственно финансовых результатов для того, чтобы в дальнейшем провести их углубленный анализ, выявить причины снижения доходов и увеличения расходов. На этапе III проводится расчет, и оценка изменений в структуре чистой прибыли, что позволяет выявить структурные сдвиги в статьях формирования прибыли. II и III этапы означают проведение вертикального анализа. Следует заметить, что поскольку источником формирования чистой прибыли является прибыль до налогообложения, представляющая собой суммарный финансовый результат всех операций и видов деятельности организации, нередко в ходе анализа структуры финансовых результатов за 100 % принимают последний показатель, т.е. находят удельный вес отдельных элементов формирования чистой прибыли в общей сумме прибыли до налогообложения.

Если имеется возможность привлечь информацию за три и более лет то можно провести трендовый анализ, т.е. изучить тенденции изменения чистой прибыли и всех ее составляющих за ряд лет. Однако при этом необходимо учитывать фактор сопоставимости данных, взятых за различные периоды. Поэтому в процессе анализа динамики прибыли важной является проблема оценки «качества» финансовых результатов, т.е. определение реальности и стабильности их получения.

Как правило номинальная величина прибыли (зафиксированная в отчетности) существенно отличается от её реальной величины ( подкрепленный реальным притоком денежных средств). Основными причинами несовпадения отчётной и реальной величины прибыли являются:

1) особенности действующей системы формирования отчетности. В частности отчет о финансовых результатах всеми организациями формируются по методу начисления, поэтому предоставленные в форме (?)

2) Особенности принятой в организации учётной политики, отражающей используемые организацией методы учета расходов и других объектов. Величина финансового результата может существенно изменится в зависимости от выбора: - метода начисления амортизации по ОС и НМА; - срока эксплуатации этих активов; - метода оценки потребленных производственных запасов; - порядка списания затрат по ремонту ОС на с/с продукции и др.

Объективная оценка "качества" показателей фин. результатов, предоставленных в отчетности, важна в целях определения надёжности фин. положения организации. Поэтому важнейшей задачей анализа является сокращение разрыва между номинальной и реальной величины прибыли

Простейшим способом оценки «качества» финансовых результатов, реальности их динамики является расчет и анализ изменения трех групп соотношений:

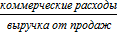

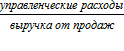

1. Соотношения расходов по обычным видам деятельности с выручкой от продаж :

;

;  ;

;

По динамике этих соотношений можно судить о том, насколько эффективно осуществляются в организации различные функции управления (производственная, коммерческо-сбытовая, административно-управленческая), а также о способности организации управлять расходами. Тенденция к росту названных соотношений может свидетельствовать о существующих в организации проблемах контроля расходования средств;

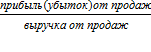

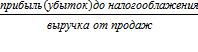

2. Соотношения показателей прибыли (убытка) с выручкой от продажи :

;

;  ;

;

Каждый следующий показатель испытывает влияние все большего числа факторов. Последний показатель является обобщающим, а расчет двух других используется для лучшего понимания причин его изменения.

Цель расчета приведенных соотношений и анализа их динамики – подтверждение стабильности получения чистой прибыли с каждого рубля продаж. Первое соотношение позволяет оценить реальный уровень эффективности управления продажами в организации. Высокое значение второго соотношения говорит о существенном влияний на конечный финансовый результат прочих доходов и расходов. Учитывая, что многие из них носят непостоянный (случайный) характер, сложившаяся ситуация свидетельствует о низком качестве чистой прибыли. Сравнение второго и третьего соотношения позволяет установить влияние на конечный финансовый результат налогового фактора, а также чрезвычайных доходов и расходов, носящих экстраординарный характер и не зависящих от уровня эффективности деятельности организации;

3. Соотношения выручки от продаж и стоимости активов (капитала) организации. Расчет этого соотношения и анализ его изменения позволяет оценить реальную динамику доходности капитала и деятельности организации в целом.