Спрос и предложение денег. Кредитная система

ДЕНЬГИ, БАНКИ И КРЕДИТНАЯ СИСТЕМА

Общая концепция денег

Функции денег. Деньги – универсальный общепризнанный измеритель разнообразных ценностей, включая товары и услуги. В рыночной экономике деньги определяют обмен товаров, они принимаются продавцами и покупателями. В свою очередь, на деньги существует спрос, который взаимосвязан с их предложением, вследствие чего образуется денежный рынок, где цена на деньги определяется уровнем процентной ставки. Роль денег проявляется в их функциях, среди которых можно выделить четыре основных функции:

- мера стоимости товара или услуги,

- средство обращения,

- средство платежа,

- средство накопления (сбережения).

В качестве меры стоимости деньги позволяют соотносить между собой стоимости разнородных товаров и услуг. Денежная единица используется в данном случае как масштаб цен для соизмерения отдельных товаров и услуг. В этой функции деньги характеризуют стоимость товаров и услуг умозрительно, т.е. с учетом установленных на них цен.

В качестве средства обращения деньги выступают посредником при обмене товара на товар, заменяя бартерный обмен.

В качестве средства платежа деньги выступают как средство непосредственного обмена денег на товар или услугу, оплаты налогов и коммунальных платежей, различных форм оплаты коммерческих сделок, предоставления кредита и т.д.

Деньги служат средством накопления богатства наряду с другими активами субъектов рыночного хозяйства (недвижимость, акции и другие виды ценных бумаг). Преимущество денег как средства накопления в их ликвидности, т.е. из легко превратить в другие виды накопления, в средство обращения или платежа.

Происхождение и эволюция денег. В своем историческом развитии деньги как средство платежа при обмене товарами прошли несколько этапов, начиная с простого бартерного обмена. Затем в качестве средства платежа стали выступать определенные типы товаров (скот, меха, соль и т.п.), пока их не сменили драгоценные металлы (серебро и золото) в виде слитков. С возникновением государственных образований началась чеканка золотых и серебряных монет, которые имели повсеместное хождение. С развитием печатного дела появились бумажные банкноты, которые всегда можно было обменять в банке на определенное количество золота или серебра. Это была бумажно-денежная система с обратимыми бумажными деньгами (свободного обмена банкнот на золото). Эта система просуществовала до первой мировой войны, затем на короткое время была восстановлена и в период между первой и второй мировой войнами «канула в вечность».

В настоящее время нормы обмена банковских билетов золотом в основной массе стран не установлены или носят формальный характер. На смену золотому паритету пришел валютный паритет. Термин «валюта» первоначально означал ценную бумагу, подлежащую оплате по предъявлении. В настоящее время под валютой понимается также национальная денежная единица, используемая в расчетах между странами. С одной стороны, в качестве бумажных денег валюта является общепринятым законным платежным средством, причем центральный банк поддерживает официальный принудительный курс по отношению к другим валютам. С другой стороны, эмиссия национальной валюты осуществляется на основе кредитных операций Центрального банка с государственными ценными бумагами и иностранными платежными обязательствами.

На размеры денежной эмиссии оказывает косвенное влияние кредитно-денежная политика, проводимая Центральным банком. Речь идет о регулировании денежной массы с помощью изменения учетной ставки процента за кредит и норматива резервов коммерческих банков. Увеличение учетной ставки процента за кредит и норматива резервов коммерческих банков приводит к сокращению денежной массы, и наоборот.

Что касается золота в современной бумажно-денежной системе, то оно перестало использоваться в качестве средства обращения и средства платежа сначала на национальном, а затем на международном уровне. В то же время оно продолжает функционировать в виде резерва. В этом качестве золото обеспечивает стабильность национальных и международных валютных систем наряду с другими видами резервов (в иностранных и расчетных валютах). Золото может быть использовано также для окончательного погашения задолженности в международных расчетах.

Безналичный денежный оборот. Тесную связь валюты с кредитной системой можно проследить в использовании безналичных расчетов. Выписывая чек, покупатель дает поручение своему банку перевести определенную часть своего вклада продавцу. Продавец обычно не получает по чеку наличность, а депонирует его, давая поручение своему банку получить перечисленную сумму. Деньги фигурируют лишь в виде записей на счетах банка.

Широкое внедрение безналичных расчетов в практику не только оптового, но и розничного товарооборота обусловлено рядом причин. Безналичные расчеты позволяют значительно ускорить оборачиваемость средств, увеличить масштабы проводимых платежных операций. Внедрение в банковскую практику компьютеров упрощает саму процедуру расчетов. Интенсивное развитие современной финансово-кредитной системы привело к тому, что безналичные расчеты получили форму «электронных денег», а средства платежа – форму кредитных карточек. В результате наличный денежный оборот оказался существенно меньше безналичного, поскольку широко употребляемым средством платежа стали не наличные деньги, а кредиты, выдаваемые под вклады в коммерческих банках. Эти вклады обычно называют текущими чековыми счетами, но официально они именуются бессрочными депозитами или вкладами до востребования (по первому требованию их можно изъять или перевести).

Беспрепятственное превращение безналичных денег в наличные и обратно определяет степень доверия к системе безналичных расчетов, и, следовательно, интенсивность использования этой системы в оптовом и розничном коммерческих оборотах. Существенно сократившись, наличный денежный оборот не потерял своего значения универсального средства обращения. Наличная валюта стоит на первом месте по ликвидности (легкости реализации). Следом за ней идут чековые (текущие) счета, затем судо-сберегательные счета, ценные бумаги, недвижимость и т.д. по степени нарастания издержек их реализации.

Кредитная карточка и ее модификации являются наиболее перспективными средствами платежа, но они не могут быть универсальным средством обращения, так как связаны либо с банковским счетом определенного лица, либо с определенной суммой расчетов по каким-то видам услуг. Эволюция кредитной карточки (с магнитной полосой) ознаменовалась соединением ее с микрокомпьютерным чипом, в результате чего появилась так называемая смарт-карта. Если магнитная полоса кредитной карты хранит информацию только о пользователе, то гораздо больший объем памяти смарт-карты позволяет хранить и перезаписывать информацию о банковском счете пользователя, в том числе об остатке денег на счете, о величине кредитного лимита, о проведенных банковских операциях. Наибольшее распространение смарт-карты получили во Франции.

Покупательная способность денег. Покупательная способность денег определяется количеством товаров, которые можно на них приобрести. Следовательно, она зависит от цен товаров. Чем выше цены, тем ниже покупательная способность. Все цены выросли вдвое, покупательная способность упала вдвое. Однако в действительности все гораздо сложнее, в особенности в рыночной экономике. Цены не возрастают и не падают одновременно на один и тот же процент. Кроме того, одни товары покупатели покупают чаще, другие - реже, от третьих вообще отказываются при повышении цены или появлении заменяющего товара. Поэтому обычно прибегают к усредненным величинам. Например, за год цены увеличились в среднем на 15%. Это означает, что покупательная способность денег в среднем упала на те же 15%.

Количественная теория денег. Количественная теория денег была сформулирована в начале прошлого столетия американским экономистом И.Фишером, который предложил следующее тождество

MV = p1q1 + p2q2 + ... + pnqnилиMV = PQ,

где M– количество денег в экономической системе, V– скорость обращения денег (сколько раз деньги переходили «из рук в руки» за определенный промежуток времени), pi,qi– цена и количество товара определенного вида, соответственно, P– средний уровень цен, Q -реальный объем производства,произведение PQ = Y является номинальным ВВП (в стоимостном выражении). Это выражение получило название «уравнения Фишера», которое продолжает использоваться в современной экономической теории. Из этого уравнения, переписанного в виде

P = (V/Q)M

вытекает важный вывод, что цены прямо пропорциональны количеству денег, находящихся в обращении.

В «кембриджском уравнении» вместо V (скорости обращения денег) введена обратная ей величина k = 1 / V,которая получила название «коэффициента сбережений», и уравнение Фишера приняло вид

M = k P Q = k Y.

Экономисты Кембриджской школы сосредоточили свое внимание не на платежах по сделкам, а на склонности людей к сбережению денег и ее психологических особенностях.

Монетаризм. Современным преемником количественной теории денег является монетаризм(или чистая теория денег). Сторонники этой теории (т.н. «чикагская школа») переписали уравнение Фишера в виде

M = Y / V , (PQ = Y).

Из этой записи уравнения Фишера можно сделать вывод, что, если скорость обращения денегV принять за постоянную величину, то увеличение денежной массы Mдолжно происходить с той же скоростью, как и рост номинального ВВП (Y).

Кейсианский подход. Оппонентами монетаристов по ряду основных положение выступают последователи Кейнса, которые утверждают, что скорость обращения денег Vнельзя принимать постоянной, поскольку она прямо пропорциональна динамике процентной ставки и обратно пропорциональна предложению денег. Следовательно, прямая связь между денежной массой и номинальным ВВП отсутствует. Поэтому, по их мнению, приоритетной является фискальная, а не денежная политика государства.

Современные экономисты склонны придерживаться средней линии. В долговременном периоде преобладает монетаристский подход. В кратковременном периоде учитывается воздействие процентной ставки на скорость обращения денег. При этом очевидно, что, чем больше запасов денежных средств у населения («неработающих денег»), тем ниже скорость обращения денег в экономической системе.

Спрос и предложение денег. Кредитная система.

Из «кембриджского уравнения» вытекает, что спрос на деньги MSопределяется динамикой ВВП (Y). Спрос на деньги в масштабе страны складывается из спроса отдельных людей, живущих в данной стране. Спрос на деньги отдельного индивидуума представляет собой часть его дохода, которая не идет на потребление, а сохраняется в виде денег и идет частично на непредвиденные расходы (поломка автомобиля, болезнь и т.д.), частично для покупки ценных бумаг (для увеличения дохода) и частично на временное накопление на депозите (для покупки предметов длительного пользования или недвижимости). При этом необходимо различать понятия сбережения и спроса на деньги. Если сбережения – это разница между доходом и потреблением, то спрос на деньги – это фактически одна из форм сбережений. При этом в настоящее время банки обычно предоставляют возможность своим клиентам продавать свои активы и переводить их в «живые деньги» и обратно.

Предложение денег Md может быть определено как количество существующих (т.е. обращающихся) в стране денег. В первом приближении можно считать, что предложение денег определяется правительством и Центральным банком, причем спрос и предложения всегда равны при заданном уровне ВВП (Y). Если правительство увеличивает предложение денег (например, для увеличения пенсий или зарплат госслужащим), то одновременно увеличивается спрос на ту же сумму. При этом вводимые в обращение деньги должны быть обеспечены валютным или золотым (золотовалютным) резервом.

Существуют два основных канала предложения денег:

- через министерство финансов (для оплаты жалования госслужащим, государственных пенсий, государственных заказов и т.д.);

- через коммерческие банки.

Функции коммерческих банков, по существу, заключаются в финансовом посредничестве между центральным банком и потребителями и между вкладчиками (инвесторами) и получателями кредитов. Например, центральный банк может предоставить ссуду коммерческим банкам в обмен на векселя, а те, в свою очередь, предоставляют ссуды своим клиентам. Коммерческие банки не могут создавать деньги, но могут их умножать. В соответствии с законом, банки должны постоянно держать в центральном банке определенный процент от общей суммы вкладов, которые они получают от своих клиентов (на случай банкротства), а остальную часть вкладов предоставлять в качестве кредитов. Процент вклада, который каждый коммерческий банк обязан вносить в центральный банк, называется нормой обязательного резервирования.

Кредитная система отдельной страны в настоящее время включает: центральный банк, коммерческие банки и специализированные кредитно-финансовые институты. Национальная кредитная система может быть двухуровневой, когда деятельность коммерческих банков и финансовых институтов непосредственно контролируется центральным банком страны, может быть трехуровневой (США).

Главной задачей, стоящей перед центральным банком любой страны, является обеспечение стабильности национальной валюты, укрепление ее позиций на внутреннем и внешнем рынках. Достижение поставленной цели возможно при наделении центрального банка определенными полномочиями, позволяющими ему проводить самостоятельную, независимую денежно-кредитную политику.

Центральный банк страны:

· обладает монопольным правом денежной эмиссии и хранения золото-валютных резервов страны и резервов других кредитных учреждений;

· выступает в качестве «банка банков», т.е. кредитует финансовые институты и коммерческие банки из резервных фондов под учетную ставку процента (Величина учетной ставки процента и нормы обязательного резервирования вкладов в кредитных институтах регулируются центральным банком);

· является финансовым агентом правительства, производит выпуск и погашение государственных бумаг, осуществляет кассовое обслуживание государственного бюджета (Иногда эту функцию выполняют уполномоченные коммерческие банки или специально организуемое казначейство.);

· формирует и проводит денежно-кредитную политику, соизмеряя рост денежной массы с ростом ВВьшшшшшшшшшшП и регулируя размеры инфляции (посредством операций на открытой фондовой и валютной биржах);

· проводит расчетные операции и надзирает за всей банковской системой через выдачу и отзыв лицензий на различные виды банковской деятельности, через выдачу и отвыв разрешений на открытие филиалов;

· может выступать в качестве продавца или покупателя на внешнем рынке. Он координирует зарубежную деятельность национальных коммерческих банков и деятельность иностранных банков на территории своей страны.

Коммерческие банки и кредитно-финансовые институты. Существуют два вида распределения функций между коммерческими банками и специализированными кредитно-финансовыми институтами. Первый вид (германская модель) предполагает объединение коммерческими банками коммерческих и инвестиционных функций, хотя могут существовать и специализированные финансовые учреждения. Этого принципа придерживаются, помимо Германии, Франция, Италия, скандинавские страны. Во второй (американской) модели коммерческие и инвестиционные банки разведены по функциональному назначению (США, Великобритания, Швейцария, Япония).

Коммерческие банки совершают для клиента операции по зачислению и выдачи средств, предусмотренные законом и банковскими правилами, гарантируя право клиента распоряжаться своими средствами. Выдача процента по банковскому вкладу в настоящее время часто не предусматривается, однако банк предлагает клиенту вкладывать деньги в инвестиционные проекты, в которых банк принимает участие, гарантируя сохранение основного капитала. Процент по инвестиционному вкладу зависит от степени риска данного проекта. Кроме того, банк может предоставлять ссуды своим клиентам для различных целей под определенный процент.

Инвестиционные банки являются эмиссионно-учредительскими организациями, осуществляющими выпуск и первичное размещение ценных бумаг промышленных, строительных, торговых и прочих фирм. Инвестиционные банки могут выступать учредителями возникающих корпораций или гарантами размещения новых эмиссий ценных бумаг уже существующих компаний. По поручению клиента инвестиционные банку могут осуществлять доверительное управление или заниматься перепродажей ценных бумаг.

Ипотечные банки специализируются на аккумулировании средств и выдаче ссуд на покупку жилья под залог недвижимости.

Негосударственные пенсионные фонды, регистрируемые как некоммерческие организации, преследуют социальные, общественно-полезные цели и организуются на контрактной основе между фондом и клиентом. Они аккумулируют значительные средства население и обычно передают свои активы в доверительное управление за вознаграждение страховым компаниям, банкам и примышленным фирмам, имеющим лицензию центрального банка. Пенсионные фонды (например, в США) являются крупнейшими инвесторами и держателями акций крупных компаний в перспективных отраслях экономики.

Паевые инвестиционные фонды представляютсобой акционерные компании, проводящие операции с ценными бумагами. Чистые доходы инвестиционных фондов образуются как разность между их доходами от операций с ценными бумагами и дивидендами, которые они выплачивают по собственным акциям. Привлекательность акций инвестиционных фондов зависит от того, насколько рационально формируется его портфель ценных бумаг с точки зрения доходности и снижения риска вложений. Доходность инвестиционных фондов достигается через диверсификацию (разнообразие) портфеля ценных бумаг и квалифицированное управление активами.

Страховые компании такжепривлекают средства население на контрактной основе путем продажи страховых полисов и получения регулярных взносов от держателей полисов. Разрыв во времени между заключением договора и наступлением страхового случая также позволяет аккумулировать значительные средства для инвестиций, покупки ценных бумаг и недвижимости.

Банковские холдинги через систему участия в акционерной собственности контролируют обычно коммерческие и инвестиционные банки, брокерские и ипотечные компании. В систему банковского холдинга могут входить также страховые компании и негосударственные пенсионные фонды. Диверсификация деятельности способствует снижению финансовых рисков.

Банковские консорциумы или соглашения между частными банками организуются для финансирования крупномасштабных проектов, рассчитанных на длительный период времени. Банковские консорциумы обычно включают инвестиционные банки, коммерческие банки и дилерские компании, берущие на себя подписку на основную часть выпускаемых обязательств. Банковские консорциумы позволяют снижать риск долгосрочного финансирования и организуются как на национальном, так и на международном уровне.

Формы кредита. Кредит предоставляется на условиях возвратности, платности и срочности. Чем больше срок пользования кредитом, тем больше риск банка и выше процентная ставка за кредит. Кредит может быть обеспеченным и необеспеченным. Обеспечением по кредитному договору служат: гарантии, залоги, поручительства, страхование кредитного риска.

В зависимости от цели использования кредиты подразделяются на:

- потребительские (для покупки потребительских товаров длительного пользования),

- жилищные (на покупку или строительство жилья),

- промышленные (для создания или развития производства),

- сельскохозяйственные (для закупки семян, горючего и т.д. под будущий урожай),

- ипотечные (под залог недвижимости).

Существуют несколько видов кредитных договоров:

- договор банковского кредита (кредитование банком физических и юридических лиц),

- договор межбанковского кредита (кредитование одного банка другим банком),

- договор коммерческого кредита (кредитование одного хозяйствующего субъекта другим хозяйствующим субъектом, причем кредит может быть выдан в виде товара - товарный кредит),

- государственный кредит – кредитование государством другого государства или отечественных или иностранных физических или юридических лиц.

Основные виды банковских операций. Банковские операции подразделяются на балансовые и забалансовые. В свою очередь, балансовые операции подразделяются на пассивные и активные. Пассивные операции направлены на привлечение в банк финансовых средств путем открытия счетов, продажи акций банка и т.п. Эти операции приводят к возникновению обязательств банка перед юридическими и физическими лицами, поскольку речь идет о чековых и сберегательных вкладах, о депозитных сертификатах, займах банка из федеральных фондов. Активные операции направлены на размещение средств банка в выдаваемых ссудах, в ценных бумагах других компаний и государства. Эти операции приводят к возникновению обязательств юридических и физических лиц перед банком. Пассивные и активные операции являются балансовыми – определяющими положительное или отрицательное сальдо коммерческой деятельности банка. Забалансовые операции существенно расширяют спектр услуг, оказываемых банком своим клиентам. Рассмотрим некоторые из них.

Доверительные или траст-операции банков связаны с управлением по доверенности имуществом корпораций и населения. Для их осуществления в крупных банках создаются специальные подразделения – траст-отделы. Крупнейшими клиентами банков в этом виде услуг являются негосударственные пенсионные фонды. По отношению к хозяйствующим субъектам банк выступает в роли доверенного лица, фискального агента, уполномоченного по ликвидации имущества в случае банкротства и т.п. По отношению к гражданам банк действует как исполнитель наследства, временный управляющий имуществом несовершеннолетних, агент по операциям с ценными бумагами и т.д.

Финансово-консультационные услуги или эккаунтинг позволяет повысить информированность клиентов и снизить финансовые риски. Банки предоставляют своим клиентам подробные бизнес-справки о финансовом положении их контрагентов с рекомендациями по ведению финансовых операций с ними. Эккаунтинг позволяет также оценить для клиентов банка целесообразность различных приобретений.

Кредитование «под ключ» осуществляется банками для крупномасштабных проектов. Оно охватывает непосредственное финансирование проектов, гарантирование рисков, а также инжиниринг, т.е. комплекс технико-экономических услуг по подготовке проектной документации, организации производства и управления.

Лизинг – долгосрочная аренда производственного оборудования и транспортных средств. По истечении срока действия контракта арендатор может вернуть объект лизинга банку, заключить новый контракт на аренду или выкупить объект лизинга по остаточной стоимости.

Факторинг – комплекс услуг по краткосрочному кредитованию и посреднической деятельности. Банк приобретает платежные требования хозяйствующего субъекта к покупателю его товаров или услуг за 80% их стоимости. После оплаты счетов покупателем банк перечисляет хозяйствующему субъекту оставшиеся суммы за вычетом процентов и комиссионного вознаграждения. Факторинг позволяет продавцу товаров или услуг застраховаться от неплатежеспособности покупателя и значительно ускорить оборот собственных средств. Факторинг особенно важен во внешнеторговой деятельности. Кредитные организации, осуществляющие факторинг в Европе, объединены в международную организацию. Поэтому на территории другой страны они могут применить к покупателю правовые санкции через членов своей организации.

Форфейтинг – одна из форм кредитования банком экспорта оборудования с рассрочкой платежа (до 7 лет). Банк покупает платежное требование у экспортера по полной стоимости за вычетом процентов. Форфейтинг исключает возможность оборота платежных требований на прежнего владельца при перепродаже их банком на вторичном рынке. Главное преимущество форфейтинга в том, что он освобождает экспортера от финансовых рисков.

Управление рисками в банковской деятельности. Финансовые риски можно подразделить на внешние – зависящие от вида банковских операций, и на внутренние – возникающие за счет ошибок в управлении. Снижение внешних финансовых рисков возможно за счет диверсификации активов банков, страхования банковских операций. Снижение внутренних финансовых рисков возможно при создании в банках автоматизированной системы внутреннего контроля. (Рекомендована к применению Базельским комитетом – международной организацией по банковскому надзору).

Основной технический инструмент работы с внешними и внутренними финансовыми рисками – это система лимитов. Как правило, в коммерческих банках устанавливаются лимиты по ликвидности, лимиты по процентному риску, лимиты по валютному риску, лимиты на контрагентов, лимиты по видам вложений и по рыночному риску. Для каждого вида лимитов определяется своя периодичность их пересмотра. Система внутреннего контроля позволяет проводить текущий контроль за уровнем рисков и лимитов, что значительно повышает конкурентоспособность банков.

Сбережения и инвестиции. Люди делают сбережения и хранят их в банках. Банки предоставляют фирмам кредиты для инвестиций. Для того чтобы в экономике существовало макроэкономическое равновесие, необходимо, чтобы произведенный ВВП полностью использовался и, в том числе, инвестиции были равны сбережениям S=I.Проблема (по Кейнсу) заключается в том, что сбережения и инвестиции могут осуществляться различными хозяйствующими субъектами, зачастую не связанными между собой.

Что же толкает хозяйствующие субъекты делать инвестиции? Во-первых, объем инвестиций зависит от ожидаемой нормы прибыли и срока окупаемости инвестиций. Чем выше ожидаемая норма прибыли и меньше срок окупаемости, тем больше объем инвестиций. Второй фактор, определяющий величину инвестиций, - уровень процентной ставки. Чем выше процентная ставка, тем ниже при прочих равных условиях уровень инвестиций, так как процентная ставка может рассматриваться в качестве цены инвестиций.

Рассмотрим взаимосвязь денежной и кредитной политики. Валовой внутренний продукт (Y) имеет следующие основные статьи расхода

Y = C + I + G + Xn,

гдеC –потребление населения, I -(investments) инвестиции в бизнес, G - государственные закупки, Xn - чистый экспорт. Пренебрегая двумя последними слагаемыми, получим

Y = C + I.

С другой стороны, можно считать, что доход Yскладывается из потребления Cи сбереженийS(savings – сбережения), т.е.

Y = C + S.

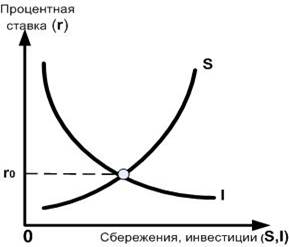

Согласно классической теории, сбережения S– это возрастающая функция процентной ставки r(rate – ставка процента), т.е. S = S(r), а инвестиции I– это убывающая функция процентной ставки r , т.е. I = I(r).Объяснение этому явлению было дано выше. С ростом процентной ставки уменьшается общий объем кредитов, а, следовательно, объем инвестиций (функцияI(r)уменьшается). Населению становится выгодно часть дохода сохранять в виде сбережений, т.е. функцияS(r)возрастает. Если стоять на позициях классической школы, анализируя сбережения и инвестиции, можно представить их взаимосвязь как рынок капитала, где сбережения – это предложение капитала, а инвестиции – спрос на капитал. При этом ценой капитала выступает процентная ставка, а равновесие между сбережениями и инвестициями обеспечивается через ценовой механизм, т.е. через механизм процентной ставки. Графики сбережений и инвестиций показаны на рис.9.1.

Рис.9.1. Сбережения и инвестиции в классической школе

Равновесие, как на любом рынке, согласно представителям классической школы, восстанавливается благодаря действию ценового механизма. Сбережения и инвестиции зависят от одного и того же аргумента – уровня процентной ставки (r), поэтому проблемы достижения равновесия между сбережениями и инвестициями не существует.

Однако (по Кейнсу) сбережения и инвестиции зависят от разных величин. Инвестиции, как и у классиков, определяются уровнем процентной ставки, а сбережения зависят от уровня располагаемого дохода. Возможны две ситуации. Сбережения больше инвестиций – это ситуация стагнирующей экономики, когда есть средства, но нет желания инвестировать. Инвестиции больше сбережений – это ситуация развивающейся экономики, когда внутренних средств не хватает и нужны инвестиции извне.

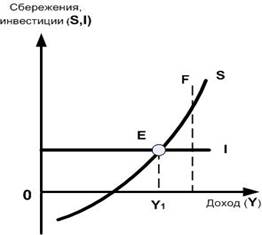

Графически кейнсианские представления относительно сбережений и инвестиций можно проиллюстрировать с помощью графика рис. 9.2, на котором на оси абсцисс отложен уровень дохода, а на оси ординат – сбережения и инвестиции. Линия инвестиций в такой системе координат – горизонтальная линия, так как инвестиции не зависят от уровня дохода. Сбережения возрастают с ростом дохода, причем наклон линии сбережений определяется предельной склонностью к сбережению. Равновесие между инвестициями и сбережениями устанавливается в точке пересечения (Е), где Y1 -равновесный уровень дохода. При этом может оказаться, что равновесный уровень дохода не обеспечивает уровень полной занятости (F). Таким образом, возникает проблема – за счет роста инвестиций достигнуть уровня полной занятости.

Рис. 9.2. Сбережения и инвестиции (по Кейнсу)

На величину инвестиций, помимо дохода, оказывают влияние многие другие факторы: налогообложение, политика правительства, инвестиционный климат в стране.

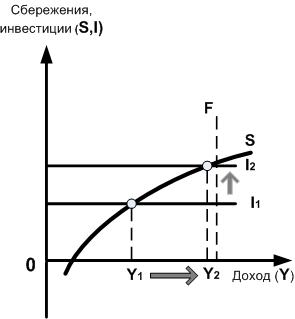

Эффект мультипликатора.Прирост инвестиций приводит к приросту дохода. Однако, как показывает практика, доход растет гораздо интенсивнее, чем растут инвестиции. Чтобы оценить этот рост дохода, введено понятие мультипликатора. Мультипликатор – это коэффициент, на который необходимо помножить прирост инвестиций, чтобы получить прирост дохода.Эффект мультипликатора работает е только в отношении инвестиций, но и в отношении других составляющих совокупного дохода (потребление, государственные расходы, чистый экспорт).

В отношении инвестиций величина мультипликатора зависит от предельной склонности населения к сбережению. Чем ниже этот параметр, тем больше значение мультипликатора. Первоначальный инвестиционный импульс может исходить из других составляющих совокупного дохода. Так, в России такой импульс в настоящее время дали доходы государства от экспорта нефти и газа. Ускоренная индустриализация в 30-х годах в СССР происходила за счет ограбления крестьянства и продажи за границу культурных ценностей страны. В США и Германии 30-х годов прошлого века инвестиционный толчок дали общественные работы – строительство автодорог, которые создавали платежеспособный спрос без создания дополнительной массы. Эффект мультипликатора графически показан на рис.9.4.

Рис. 9.3. Эффект мультипликатора

Из рисунка видно, что прирост дохода за счет действия мультипликатора больше прироста инвестиций. Чтобы использовать эффект мультипликатора, многие западные банки в условиях низкой инфляции, которая поддерживается во всех странах ЕС на уровне 2-2.5%, с введением единой валюты перестали платить проценты по чековым вкладам и предлагают вкладчикам инвестировать сбережения в различные инвестиционные проекты, гарантируя сохранение первоначального вклада. В банках создан штат консультантов, дающих квалифицированные консультации по вопросу размещения сбережений.