Управление целевой структурой источников финансирования

Финансово-хозяйственная деятельность предприятия зависит от многих факторов (ресурсы, условия и др.), причем влияние и сравнительная характеристика не всех из них поддаются формализованной оценке. С позиции возможности такой оценки принято выделять трудовые, материальные и финансовые ресурсы предприятия. Поскольку все виды ресурсов находятся в чьей-то собственности, включение их в процесс производства сопровождается необходимостью выполнения ряда условий: согласие собственника на использование принадлежащего ему ресурса, условия и сроки привлечения ресурса, размер и способы оплаты и др. Определение и согласование затрат, которые нужно понести как для привлечения некоторого ресурса, так и для его поддержания на требуемом уровне, является обычно наиболее критическим моментом в принятии решений по управлению ресурсным потенциалом предприятия. Эти затраты сводятся к некоторым выплатам собственникам ресурсов в виде дивидендов, процентов, заработной платы. Известны различные показатели оценки затрат в зависимости от вида ресурса.

Общая сумма средств, которую нужно уплатить за использование определенного объема привлекаемых на рынке капитала финансовых ресурсов, выраженная в процентах к этому объему, называется стоимостью капитала. Несмотря на то, что предприятие финансируется из многих источников, причем большинство из них, как правило, не являются бесплатными, именно стоимость долгосрочных источников финансирования имеет особую значимость в финансовом менеджменте. Причина достаточно очевидна – решение о привлечении капитала является ключевым элементом стратегии управления предприятием, а его последствия будут сказываться на финансовом положении предприятия в течение длительного времени.

Оборачиваемость и риск объясняют появление затрат, связанных с привлечением капитала. Во-первых, инвестор предполагает иметь свою долю в доходе, пуская привлеченный капитал в оборот. Во-вторых, для инвестора предоставление средств на долгосрочной основе – весьма рисковое мероприятие. Любая компания обычно финансируется из нескольких источников одновременно. С позиции стратегии оптимизация структуры источников – это проявление разумной и осознанной финансовой политики; с позиции текущего финансирования – возникновение тех или иных источников, изменение структуры текущих пассивов осуществляется не только в плановом порядке, но и нередко спонтанно (в частности, расширение объемов деятельности обычно сопровождается ростом кредиторской задолженности). В отношении затрат все источники можно подразделить на две группы:

· платные источники (таких большинство – например, за привлечение кредитов и займов платятся проценты, акционерам платятся дивиденды, кредиторская задолженность по товарным операциям нередко связана с отказом от скидки, т.е., по сути, тоже не является бесплатной и т.п.);

· бесплатные источники (некоторые виды текущей кредиторской задолженности, например задолженность по заработной плате).

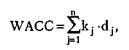

Очевидно, что затраты, связанные с привлечением и обслуживанием того или иного источника, разнятся. Например, проценты по краткосрочным и долгосрочным кредитам не совпадают, ставка, предлагаемая банком, зависит от степени финансовой зависимости заемщика, разные банки предлагают различные процентные ставки. То же самое можно сказать об облигационных займах и акциях. Поскольку стоимость каждого из приведенных источников средств различна, стоимость капитала коммерческой организации в целом находят по формуле средней арифметической взвешенной, а соответствующий показатель называется средневзвешенной стоимостью капитала (Weighted Average Cost of Capital, WACC):

(13.2)

(13.2)

где kj – стоимость j-ro источника средств;

dj – удельный вес j-го источника средств в общей их сумме.

Показатель WACC имеет достаточно простую интерпретацию – он характеризует уровень расходов (в процентах), которые ежегодно должно нести предприятие за возможность осуществления своей деятельности благодаря привлечению финансовых ресурсов на долгосрочной основе. Условно говоря, WACC численно равен проценту, получаемому в среднем поставщиками капитала, т.е. стратегическими инвесторами. Приведенная формула расчета отражает лишь логику формирования показателя WACC; что касается практики его исчисления, то соответствующий расчет может быть выполнен с разной степенью условности, зависящей, в частности, от учета особенностей налогообложения доходов различных типов инвесторов.

Величина стоимости капитала считается наиболее приемлемым ориентиром при расчете маржинальных затрат по привлечению новых источников финансирования при условии, что новые проекты имеют тот же уровень производственного и финансового риска. Иными словами, любой новый проект должен приносить доходность, превышающую значение WACC.

Поскольку любое предприятие обычно финансируется из нескольких принципиально различающихся источников, а стоимость их варьирует, всегда актуальна проблема контроля за структурой источников в целом и долгосрочных источников (капитала) в особенности. Эта проблема решается путем поддержания, так называемой, целевой структуры капитала,смысл которой состоит в том, что по мере стабилизации деятельности предприятия у него складывается определенное соотношение между собственным и заемным капиталами, отражающее: некоторую приемлемую степень финансового риска и резервный заемный потенциал, под которым понимается способность предприятия в случае необходимости привлечь заемный капитал в желаемых объемах и па приемлемых условиях.

Упрощенно целевую структуру капитала можно понимать как осознанно поддерживаемое соотношение между собственным и заемным капиталами. Высокая доля заемных средств означает низкий уровень резервного заемного потенциала. Оба эти понятия являются не только стратегически важными, но и имеют непосредственное отношение к финансированию текущей деятельности, поскольку условия получения краткосрочного кредита в подавляющем большинстве случаев также зависят от финансовой структуры предприятия. Вместе с тем можно утверждать, что оптимизация структуры капитала является ядром более общей задачи – оптимизации структуры источников.

Формализованных аналитических алгоритмов, обосновывающих наиболее целесообразную структуру источников, нет. При ее выборе рекомендуется по возможности учитывать масштабы генерирования текущих доходов при расширении деятельности за счет дополнительного инвестирования, конъюнктуру рынка капитала, динамику процентных ставок и др.

Контрольные вопросы к теме №13

1. Дайте общую характеристику способов финансирования деятельности предприятия. В чем их достоинства и недостатки?

2. В чем разница между долевым и долговым финансированием предприятия? Какой способ более предпочтителен? Можно ли ограничиться лишь одним из этих способов?

3. Существуют ли различия в финансировании предприятий в условиях директивной экономики и рыночной экономики?

4. Что такое капитал? Какие подходы к определению этой категории вы знаете?

5. Как оценивается величина капитала?

6. В чем принципиальное различие между собственным и заемным капиталом?

7. Опишите особенности управления уставным капиталом.

8. Имеет ли резервный капитал материально-вещественную форму?

9. Какие привилегии имеются в виду, когда речь идет о привилегированных акциях?

10. Каким образом формируются добавочный и резервный капиталы? Отражается ли формирование каждого из них на структуре бухгалтерского баланса, и если да, то каким образом?

11. Охарактеризуйте преимущества и недостатки отдельных видов краткосрочного финансирования деятельности предприятия.

12. В чем смысл управления структурой источников средств?

13. В чем смысл платности источника средств? Существуют ли бесплатные источники?