Управление кредитным риском

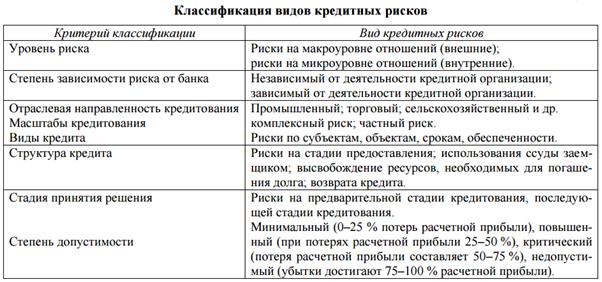

Традиционно под кредитным риском понимается вероятность невыполнения обязательств по погашению основного долга и про- центов, возникающая в результате нарушения целостности движения стоимости ссуды, обусловленной влиянием различных рискообразующих факторов. При этом средой возникновения кредитного риска является процесс движения ссужаемой стоимости, а причины его возникновения – выявленные рискообразующие факторы. Современным банковским структурам важно проводить качественную оценку уровня кредитного риска, выявляя возможности снижения его влияния на финансово-хозяйственную деятельность с применением соответствующего комплекса нейтрализующих мероприятий. Но объективная оценка кредитного риска банка возможна при проведении детального комплексного анализа совокупности факторов, приводящих к возникновению риска при кредитовании.

Своевременный, детальный анализ выдаваемых ссуд в соответствии с рекомендуемой структурой рискообразующих факторов направлен на снижение вероятности возникновения риска невозврата кредита для принятия адекватных мер по минимизации влияния данных факторов на кредитный процесс банка. Вместе с тем оценка предлагаемых факторов риска конкретно выдаваемой ссуды, их всесторонний, системный анализ и учет в управлении предоставляют банкам реальную возможность предотвратить повторное влияние данных факторов на результаты своей будущей деятельности. Первостепенную роль в процессе минимизации кредитного риска необходимо отвести определению методов оценки риска по каждой отдельной ссуде или заемщику на уровне банка (кредитного портфеля) в целом. Под оценкой кредитного риска заемщика традиционно понимают исследование, оценку качественных и количественных показателей экономического положения заемщика.

К основным методам оценки кредитного риска можно отнести следующие инструменты: модель Зета, метод кредитного скоринга, кредитный скоринг по потребительскому кредиту.

Модель Зета (Zeta model) была разработана группой американских экономистов и предназначалась для проведения оценки вероятности банкротства фирмы. В этой связи цель Z-анализа – идентифицировать состояние объекта анализа по отношению к одной из двух групп: либо к фирме-банкроту, либо к успешно действующей фирме. В развитие данного метода американский экономист Альтман предложил методику оценки вероятности банкротства предприятия, обращающегося в банк за кредитным продуктом.

Метод кредитного скоринга (credit scoring) предлагается использовать в широком диапазоне оценки – как для первичного отбора потенциальных заемщиков, так и для оценки клиентов кредитной организации, получивших кредит с целью их текущего оценивания. Во втором случае оценивается степень вероятности нарушения фирмой условий кредитного договора. Важно отметить универсальность скоринга относительно применения к коммерческим предприятиям и индивидуальным заемщикам. При оценке кредитного риска прежде всего обращаются к методике с применением трех показателей: эффективности использования капитала, коэффициента ликвидности, отношения акционерного капитала к сумме активов (см. табл. 2). Данная методика обладает, помимо прочих достоинств, простотой и «прозрачностью» оценки. В результате применения данной оценки выявлена прямая зависимость между суммой набранных баллов и шансом получения организацией кредита. Разновидностью метода кредитного скоринга является техника кредитного скоринга по потребительскому кредиту. Данная методика была впервые предложена американским экономистом Д. Дюраном в начале 40-х годов прошлого века. В рамках данного метода была выделена группа ключевых факторов, позволяющих с достаточно высокой достоверностью определить степень кредитного риска при предоставлении потребительской ссуды конкретному заемщику. Автор метода кредитного скоринга по потребительскому кредиту использовал следующие коэффициенты при оценке:

1) возраст заемщика: 0,1 балла за каждый год свыше 20 лет (максимум 0,30);

2) пол заемщика: женщины – 0,40, мужчины – 0;

3) срок проживания на данной территории: 0,042 за каждый год проживания в данной местности (максимум 0,42);

4) профессия по степени риска: 0,55 за профессию с низким риском, 0 – за профессию с высоким риском и 0,16 для других профессий;

5) отраслевая принадлежность деятельности заемщика: 0,21 – предприятия общественного пользования, государственные учреждения, банки и брокерские фирмы;

6) занятость заемщика с учетом выслуги лет: 0,059 – за каждый год работы на данном предприятии (максимум 0,59 балла);

7) дополнительные финансовые показатели заемщика: 0,45 – за наличие банковского счета, 0,35 – за владение недвижимостью, 0,19 – при наличии полиса по страхованию жизни.

Применяя данные коэффициенты, Д. Дюран определил границу градации клиентов на «хороших» и «плохих» – 1,25 балла. Клиент, оценка которого превышала 1,25 балла, идентифицировался как кредитоспособный, оценка заемщика менее 1,25 – для банка сигнал о рискованном варианте выдачи кредита данному заемщику. Таким образом, метод скоринга позволяет осуществить экспресс-анализ заявки организации на кредитование.