Структура капитала и рыночная стоимость капитала.

Определение рыночной стоимости предприятия осуществляется в несколько этапов.

На первом этапе прогнозируется ожидаемая цена текущей прибыли компании на длительный период. Текущая прибыль представляет собой прибыль до выплаты процентов, но после уплаты налогов. Этим достигается независимость размеров денежных потоков от структуры источников финансирования текущей деятельности предприятий. Затем, текущая прибыль увеличивается на величину списанного износа основного капитала и нематериальных активов и на сумму отложенных налогов. Кроме того, учитываются другие элементы, не отразившиеся в денежных потоках.

На втором этапе определяется общая величина будущих капитальных затрат, необходимых для обеспечения производственной деятельности и поддержания текущего уровня прибыли на предприятии. К ним относятся за траты на приобретение машин и оборудования, проведения научных исследований, увеличения оборотного капитала.

В результате получают чистые денежные потоки предприятия, которые используют при оценке его рыночной стоимости. Чистые денежные потоки представляют собой капитал предприятия, который находится в его распоряжении и может использоваться для выполнения обязательств предприятия перед инвесторами (на выплату процентов, дивидендов, погашение долга и выкуп своих акций).

В качестве приемлемой ставки доходности используется средневзвешенная стоимость капитала (WASS). Это связано с тем, что предприятие ежегодно получает одинаковый уровень доходов, используемый для покрытия расходов по обслуживанию источников формирования капитала к которым относятся выплаты дивидендов акционерам и процентов кредиторам.

Если допустить, что вся чистая прибыль распределяется между акционерами, то общий уровень расходов предприятия по обслуживанию источников формирования капитала равен величине средневзвешенной стоимости капитала.

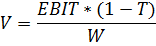

Таким образом, текущая рыночная стоимость предприятия (V) определяется по формуле:

EBIT*(1-T) – прибыль после уплаты налогов, но до уплаты процентов,

T – ставка налога на прибыль в долях единицах,

W – средневзвешенная цена капитала.

Чистая прибыль представляется собой общую сумму средств, затраченных на обслуживание собственного и заемного капитала. Источником этих затрат является прибыль предприятия до выплаты процентов и налогов, уменьшенная на сумму налога на прибыль и другие обязательные отчисления от прибыли.

Прибыль предприятия сначала отправляется на выплату процентов за пользование заемными средствами, затем на выплату дивидендов держателям облигаций и акций предприятия.

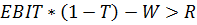

Оставшаяся часть нераспределенной прибыли используется на финансирование инвестиционных проектов, т.е. на реинвестирование. Отсюда следует, что рыночная стоимость предприятия зависит от влияния двух факторов:

· Величина чистой прибыли;

· Средневзвешенная цена капитала.

Таким образом, чтобы рыночная стоимость предприятия была максимальной, величина чистой прибыли должна быть наибольшей, а средневзвешенная цена капитала наименьшей.

При этом, размер задолженности характеризует финансовую устойчивость предприятия для его акционеров и потенциальных инвесторов.

Если удельный вес заемных средств в структуре капитала велик, то увеличивается и степень финансового риска.

R – реинвестированный капитал (затраты по реинвестированию)