Метод капитализации доходов (прибыли)

Метод капитализации дохода в наибольшей степени подходит для ситуаций, в которых ожидается, что предприятие в течение длительного срока будет получать примерно одинаковые величины дохода (или темпы роста дохода будут постоянными). В отличие от оценки недвижимости, в оценке бизнеса данный метод применяется редко из-за существенных колебаний величины прибыли или денежного потока по годам, характерных для большинства оцениваемых предприятий.

Сущность данного метода выражается формулой

Стоимость = Чистая прибыль / Ставка капитализации

Основные этапы метода капитализации:

1. Анализ финансовой отчетности, ее нормализация и трансформация

2. Выбор величины прибыли, которая будет капитализирована

3. Расчет ставки капитализации

4. Определение предварительной величины стоимости

5. Внесение итоговых поправок

Анализ финансовой отчетности.Основными документами для анализа финансовой отчетности предприятия является балансовый отчет и отчет о финансовых результатах и их использовании. При анализе финансовых отчетов предприятия оценщик должен в обязательном порядке провести их нормализацию. При необходимости оценщик проводит трансформацию бухгалтерской отчетности.

При проведении анализа финансовой отчетности оценщику необходимо особое внимание уделить статьям:

· «Дебиторская задолженность». Дебиторская задолженность корректируется на безнадежные долги путем сравнения ретроспективного процента потерь по безнадежным долгам в стоимости продаж в кредит с долей сегодняшних продаж в кредит, начисляемой как убытки по безнадежным долгам. В результате можно сделать вывод о недостаточности или чрезмерности сегодняшних начислений.

· «Товарно-материальные запасы». При корректировке этой статьи нужно придерживаться принципа оценки по наименьшей стоимости – из первоначальной (стоимость приобретения) или рыночной. Согласно этому принципу, если рыночная стоимость запасов меньше их себестоимости, то их учетная стоимость должна быть соответствующим образом снижена.

· «Начисленная амортизация», «остаточная стоимость основных средств». При анализе этих статей оценщик должен определить, какой метод начисления амортизации используется – равномерный или ускоренная амортизация.

· «Кредиторская задолженность». При анализе финансовой отчетности оценщик должен исходить из предпосылки о добросовестном отношении оцениваемого предприятия к своим обязательствам, в связи с этим кредиторская задолженность обычно не корректируется.

Выбор величины прибыли, которая будет капитализирована. Данный этап подразумевает выбор периода производственной деятельности, результаты которого будут капитализированы. Оценщик может выбрать:

- прибыль последнего отчетного года;

- прибыль первого прогнозного года;

- средняя величина дохода за несколько последних отчетных лет (3-5 лет).

В качестве капитализируемой величины может выступать чистая прибыль после уплаты налогов, прибыль до уплаты налогов, величина денежного потока. Выбор капитализируемой величины зависит от специфики бизнеса: для капиталоемких предприятий выбирают денежный поток из-за значительной роли амортизационных отчислений; для рекламных, страховых компаний и юридических фирм – объем услуг.

В большинстве случаев на практике в качестве капитализируемой величины выбирается прибыль отчетного года.

Расчет ставки капитализации. С точки зрения математики ставка капитализации – это делитель, применяемый для преобразования величины дохода или денежного потока за один временной период в показатель стоимости.

Коэффициент (ставку) капитализации можно рассчитать:

· на основе рыночной информации о продаже сопоставимых компаний:

Ставка капитализации = прибыль/цена продажи

· с учетом возмещения капитальных затрат:

Rк = Rдох + Rвозв (4.9)

Где Rдох - ставка дохода - компенсация инвестору за использование денежных средств с учетом риска и других факторов, связанных с конкретными инвестициями (метод кумулятивного построения, модель оценки капитальных активов);

Rвозв. – норма возврата капитала - погашение суммы первоначальных вложений, причем этот элемент коэффициента капитализации применяется только к изнашиваемой части актива (методы Ринга, Инвуда, Хоскольда).

Метод Ринга (прямолинейный возврат капитала) используется, когда ожидается, что возмещение основной суммы будет осуществляться равными частями. Годовая норма возврата рассчитывается путем деления 100%-ной стоимости актива на остающийся срок полезной жизни (n):

Rвозв. = 1/n (4.10)

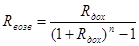

По методу Инвуда норма возврата равна фактору фонда возмещения (периодический взнос в фонд накопления, или к3) при той же ставке %, что и ставка дохода на капитал:

(4.11)

(4.11)

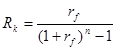

Метод Хоскольда используется, когда ставка дохода, приносимого первоначальными инвестициями настолько высока, что реинвестирование по этой ставке маловероятно. Норма возврата равна фактору фонда возмещения (периодический взнос в фонд накопления, или к3) по безрисковой ставке:

(4.12)

(4.12)

Определение предварительной величины стоимости осуществляется по формуле:

Стоимость = Чистая прибыль / Ставка капитализации

Внесение итоговых поправок. После определения предварительной величины стоимости предприятия для получения окончательной величины рыночной стоимости необходимо внести итоговые поправки:

· поправка на величину стоимости нефункционирующих активов;

· поправка, учитывающая величину собственного оборотного капитала.

В результате оценки предприятия методом капитализации получается стоимость контрольного ликвидного пакета акций предприятия.

Вопросы для самопроверки

1. В каких случаях для проведения оценки стоимости предприятия используют метод дисконтированных денежных потоков?

2. Перечислите этапы метода дисконтированных денежных потоков.

3. Какие модели денежного потока используются при оценке стоимости предприятия методом ДДП?

4. Что понимают под ставкой дисконтирования?

5. Какие методы используют для расчета ставки дисконтирования?

6. Какие методы используют для расчета стоимости предприятия в постпрогнозный период?

7. В чем сущность модели Гордона?

8. В каких случаях для проведения оценки стоимости предприятия используют метод капитализации?

9. Перечислите этапы метода капитализации.

10. Какие методы используют для расчета ставки капитализации?