Классификациям понятие валютных операций коммерческих банков россии

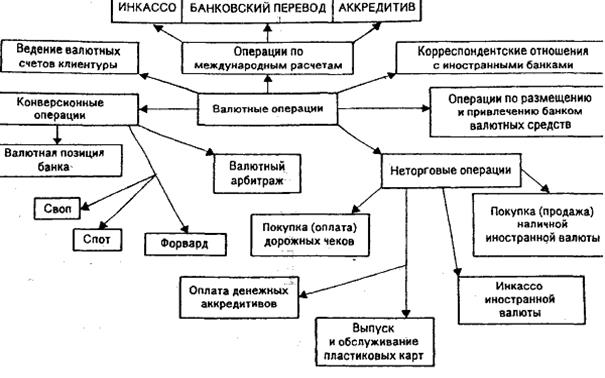

Классификация банковских валютных операций может осуществляться как по критериям, общим для всех банковских операций (пассивные, активные операции), так и по особым классификационным признакам, свойственным только валютным операциям (рис. 17.1).

Банковские операции в иностранной валюте могут выполняться банком от своего имени, по собственной инициативе и за свой счет или же от имени и по поручению клиентов банка. Следовательно, в зависимости от субъекта, от которого исходит первоначальное предложение на осуществление операций, валютные операции можно разделить на две группы:

операции, осуществляемые банками за свой счет (собственные, операции);

операции, осуществляемые по поручению клиентов банка (клиентские операции).

Необходимость деления валютных банковских операций на собственные и клиентские вызвана также тем, что финансовые результаты в первом случае формируются как маргинальный доход или убыток, а во втором - как доход в качестве комиссионного вознаграждения за выполнение функции посредника, уменьшенный на расходы банка, связанные с выполнением этой функции. В первом случае все риски, связанные с выполнением операции, ложатся на банк, а во-втором - на клиента, за счет которого выполняется эта операция.

Основополагающий вариант классификации валютных операций вытекает из Закона РФ от 9 октября 1992 г. "О валютном регулировании и валютном контроле". Он состоит в следующем: все операции с иностранной валютой и ценными бумагами в иностранной валюте подразделяются на:

• текущие валютные операции;

• валютные операции, связанные с движением капитала.

===512===

В настоящее время более широкое значение приобрели текущие валютные операции. При этом отсрочка платежа предоставляется на минимальный срок. Ограниченный круг валютных операций, связанных с движением капитала, обосновывается большими рисками при их осуществлении, а также более сложным оформлением (получение разрешения ЦБ РФ на данные операции или отдельными ограничениями). Необходимо уточнить, что все валютные операции тесно взаимосвязаны, поэтому очень сложно четко отклассифицировать все операции с иностранной валютой. Тем более, что одна и та же операция может быть отнесена к нескольким основным видам валютных операций (рис. 17.1).

1. Открытие и ведение валютных счетов клиентуры

Данная операция включает в себя следующие виды:

• открытие валютных счетов юридическим лицам (резидентам и нерезидентам); физическим лицам;

• начисление процентов по остаткам на счетах;

• предоставления овердрафтов (особым клиентам по решению руководства банка);

• предоставление выписок по мере совершения операции;

• оформление архива счета за любой промежуток времени;

• выполнение операций по распоряжению клиентов относительно средств на их валютных счетах (оплата предоставленных документов, покупка и продажа иностранной валюты за счет средств клиентов);

• контроль за экспортно-импортными операциями (рис. 17.2 и 17.3).

II. Неторговые операции коммерческого банка

К неторговым операциям относятся операции по обслуживанию клиентов, не связанных с проведением расчетов по экспорту и импорту товаров и услуг клиентов банка или движением капитала. Уполномоченные банки могут совершать следующие операции неторгового характера:

• покупку и продажу наличной иностранной валюты и платежных документов в иностранной валюте;

• инкассо иностранной валюты и платежных документов в валюте;

• осуществлять выпуск и обслуживание пластиковых карточек клиентов банка;

• производить покупку (оплату) дорожных чеков иностранных банков;

• оплату денежных аккредитивов и выставление аналогичных аккредитивов.

Неторговые операции, в разрезе отдельных видов, получили широ-. кое распространение для предоставления клиентам более широкого спектра банковских услуг, что играет немаловажное значение в конкурентной борьбе коммерческих банков за привлечение клиентуры, особенно после кризиса 17 августа 1998 г. Без операций, а именно осуществления переводов за границу, оплаты и выставления аккредитивов, покупки дорожных чеков, практически невозможна повседневная работа с клиентами, хотя последние две операции не получили широкого распростране-

===513===

Рис. 17.1. Классификация валютных операцийУчетная карточка

Рис. 17.3. Механизм валютного контроля по импортным операциямния.

===515===

ния. Выпуск и обслуживание пластиковых карточек - одна из новых операций, которая дает возможность занять еще свободные "ниши рынка" по данному виду операций, привлечь дополнительных клиентов и удержать старых клиентов, поднять престиж банка и занять более высокое положение в конкурентной борьбе между банками. Операция покупки и продажи наличной валюты является одной из основных операций неторгового характера. Деятельность обменных пунктов коммерческих банков служит рекламой банка, средством привлечения клиентов в банк, и, самое главное, приносит реальный доход коммерческому банку.

III. Установление корреспондентских отношений с иностранными банками

Эта операция является необходимым условием проведения банком международных расчетов. Принятие решения об установлении корреспондентских отношений с тем или иным зарубежным банком должно быть основано на реальной потребности в обслуживании регулярных экспортно-импортных операций клиентуры.

Для осуществления международных расчетов банк открывает в иностранных банках и у себя корреспондентские счета "НОСТРО" и "ЛОРО". Счет "НОСТРО" - это текущий счет, открытый на имя коммерческого банка у банка-корреспондента. Счет "ЛОРО" - это текущий счет, открытый в коммерческом банке на имя банка-корреспондента.

IV. Конверсионные операции

КОНВЕРСИОННЫЕ ОПЕРАЦИИ представляют собой сделки покупки и продажи наличной и безналичной иностранной валюты (в том числе валюты с ограниченной конверсией) против наличных и безналичных рублей Российской Федерации.

Под ОБОРОТОМ ПО ОПЕРАЦИЯМ ПОКУПКИ (ПРОДАЖИ) ИНОСТРАННОЙ ВАЛЮТЫ ЗА ОТЧЕТНЫЙ ДЕНЬ понимается объем купленной (проданной) в течение дтчетного дня иностранной валюты.

СДЕЛКА С НЕМЕДЛЕННОЙ ПОСТАВКОЙ (наличная сделка -cash) - это конверсионная операция с датой валютирования, отстоящей от дня заключения сделки не более чем на два рабочих банковских дня. При этом под СДЕЛКОЙ ТИПА "TODAY" понимается конверсионная операция с датой валютирования в день заключения сделки.

СДЕЛКА ТИПА "TOMORROW" представляет собой операцию с датой валютирования на следующий за днем заключения рабочий банковский день.

Под СДЕЛКОЙ ТИПА "SPOT" понимается конверсионная операция с датой валютирования на второй за днем заключения сделки рабочий банковский день.

СРОЧНАЯ (ФОРВАРДНАЯ) СДЕЛКА (forward outriqht) - это конверсионная операция, дата валютирования по которой отстоит от даты заключения сделки более чем на два рабочих банковских дня. Срочные биржевые операции (типа фьючерс, опцион, своп и проч.) не являются конверсионной операцией.

===516===

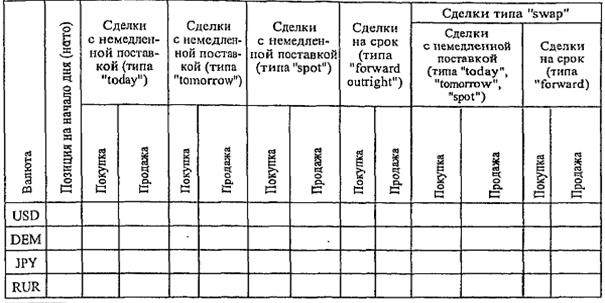

СДЕЛКА СВОП (swap) - это банковская сделка, состоящая из двух противоположных конверсионных операций на одинаковую сумму, заключаемых в один и тот же день. При этом одна из указанных сделок является срочной, а вторая - сделкой с немедленной поставкой (табл. 17.2).

Таблица 17.2 Отчет уполномоченного банка о проведении1 конверсионных операций за____________199_ г.

(цень, месяц)

1 Инструкция ЦБ РФ от 22 мая 1996 г. № 42.

Валютная позиция банка.

Конверсионные операции нельзя проводить не учитывая риски по валютным позициям банка.

ВАЛЮТНАЯ ПОЗИЦИЯ - остатки средств в иностранных валютах, которые формируют активы и пассивы (с учетом внебалансовых требований и обязательств по незавершенным операциям) в соответствующих валютах и создают в связи с этим риск получения дополнительных доходов или расходов при изменении обменных курсов валют.

ОТКРЫТАЯ ВАЛЮТНАЯ ПОЗИЦИЯ - разница остатков средств в иностранных валютах, которые формируют количественно не совпадающие активы и пассивы, отражающие требования получить и обязательства поставить средства в данных валютах как завершенные расчетами в настоящем (т.е. на отчетную дату), так и истекающие в будущем (т.е. после отчетной даты).

КОРОТКАЯ ОТКРЫТАЯ ВАЛЮТНАЯ ПОЗИЦИЯ - открытая валютная позиция в отдельной иностранной валюте, пассивы и внебалансовые обязательства в которой количественно превышают активы и внебалансовые требования в этой иностранной валюте.

===517===

ДЛИННАЯ ОТКРЫТАЯ ВАЛЮТНАЯ ПОЗИЦИЯ - открытая валютная позиция в отдельной иностранной валюте, активы и внебалансовые требования в которой количественно превышают пассивы и внебалансовые обязательства в этой иностранной валюте.

ЗАКРЫТАЯ ВАЛЮТНАЯ ПОЗИЦИЯ - валютная позиция в отдельной иностранной валюте, активы и пассивы (с учетом внебалансовых требований и обязательств по незавершенным операциям) в которой количественно совпадают.

ДАТА ЗАКЛЮЧЕНИЯ СДЕЛКИ (ДАТА СДЕЛКИ) - дата достижения сторонами сделки предусмотренными законодательством Российской Федерации и международной практикой способами соглашения по всем ее существенным условиям (наименование обмениваемых валют, курс обмена, суммы обмениваемых средств, дата валютирования, платежные инструменты) и всем иным условиям, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение.

ДАТА ВАЛЮТИРОВАНИЯ - оговоренная сторонами дата осуществления поставки средств на счета контрагента по сделке.

ЦБ РФ устанавливает лимиты открытых валютных позиций, т.е. количественные ограничения соотношений суммарных открытых валютных позиций и собственных средств (капитала) уполномоченных банков

К операциям, влияющим на изменение валютной позиции, следует относить:

• начисление процентных и получение операционных доходов в иностранных валютах;

• начисление процентных и оплату операционных расходов, а также расходов на приобретение собственных средств в иностранных валютах;

• конверсионные операции с немедленной поставкой средств (не по-' зднее второго рабочего банковского дня от даты сделки) и поставкой

их на срок (свыше двух рабочих банковских дней от даты сделки), включая операции с наличной иностранной валютой;

• срочные операции (форвардные и фьючерсные сделки, сделки "сврп" и др.), по которым возникают требования и обязательства в иностранной валюте вне зависимости от способа и формы проведения расчетов по таким сделкам;

• иные операции в иностранной валюте и сделки с прочими валютными ценностями, кроме драгоценных металлов, включая производные финансовые инструменты валютного рынка (в том числе биржевого), если по условиям этих сделок в том или ином виде предусматривается обмен (конверсия) иностранных валют или иных валютных ценностей, кроме драгоценных металлов.

Валютная позиция возникает на дату заключения сделки на покупку или продажу иностранной валюты и иных валютных ценностей, а также дату начисления процентных доходов (расходов) и зачисления на счет (списания со счета) иных доходов (расходов) в иностранной валюте. Указанные даты определяют также дату отражения в отчетности соответствующих изменений величины открытой валютной позиции.

===518===

Уполномоченный банк получает право на открытие валютной позиции с даты получения им от ЦБ РФ лицензии на проведение операций в иностранной валюте и теряет такое право с даты ее отзыва банком России.

Контроль за открытыми валютными позициями уполномоченных банков Российской Федерации осуществляется в рамках надзора за деятельностью кредитных организаций. В случае грубых нарушений ЦБ РФ принимает меры вплоть до отзыва лицензии на право совершить операции с иностранной валютой.

Однако банк ведет не только открытую валютную позицию по покупке-продаже валюты. Ежедневно банком также ведется общая валютная позиция по счетам "Ностро". Как правило, платежи ставятся на позицию за день или за два дня до их исполнения, что дает возможность заведомо иметь представление о состоянии расчетов на конкретную дату по конкретному корреспондентскому счету "НОСТРО". Если суммы платежей превышают суммы поступлений, оформляется переброска средств с одного счета на другой. Ежедневно банк проверяет соответствие платежей, поставленных на позицию, с суммой платежей, прошедших по выписке со счета "НОСТРО", которую банк получает от своего иностранного партнера. Таким образом, ведение позиции на каждый конкретный день начинается с анализа остатка на счете "НОСТРО" у инобанка за предыдущий день. Подобный контроль крайне необходим во избежание возникновения дебетового сальдо и выплаты процентов за овердрафт.

Сделка "спот" - это операция, осуществляемая по согласованному сегодня курсу, когда одна валюта используется для покупки другой валюты со сроком окончательного расчета на второй рабочий день, не считая дня заключения сделки.

Операция "форвард" (срочные сделки)- это контракт, который заключается в настоящий момент времени по покупке одной валюты в обмен на другую по обусловленному курсу с совершением сделки в определенный день в будущем. В свою очередь операция "форвард" подразделяется на:

• сделки с "аутрайтом" - с условием поставки валюты на определенную дату;

• сделки с "опционом" - с условием нефиксированной даты поставки валюты.

Сделки "своп" представляют собой валютные операции, сочетающие покупку или продажу валюты на условиях наличной сделки "спот" с одновременной продажей или покупкой той же валюты на срок по курсу "форвард", Сделки "своп" включают в себя несколько разновидностей:

• сделка "репорт" - продажа иностранной валюты на условиях "спот" с одновременной ее покупкой на условиях "форвард";

• сделка "дерепорт" - покупка иностранной валюты на условиях "спот" и одновременная продажа ее на условиях "форвард". В настоящее время осуществляется покупка-продажа контрактов на условиях "форвард", а также покупка-продажа фьючерсных контрактов.

===519===

Валютный арбитраж - осуществление операций по покупке иностранной валюты с одновременной продажей ее в целях получения прибыли от разницы именно валютных курсов. Возникновение разницы в валютных курсах на рынках разных стран - суть понятия пространственного арбитража Он является разновидностью валютного арбитража. С развитием ЭВМ и современных средств связи, увеличением объема операций различия в курсах на разных рынках стали возникать очень редко, поэтому пространственный арбитраж утратил свое значение

Следующая разновидность валютного арбитража - временной арбитраж. Его суть в изменении валютного курса во времени. Необходимым условием для его проведения является свободная обратимость валют. Предпосылкой служит несовпадение курсов. В результате распространения системы плавающих валютных курсов роль временного арбитража возросла. Отличие временного арбитража от обычной валютной спекуляции состоит в том, что при проведении арбитража дилер меняет свою тактику на протяжении одного дня и делает ставку в основном на краткосрочный характер операции Валютная операция направлена на длительное поддержание длинной позиции в валюте, курс которой растет, или короткой позиции в валюте, курс которой имеет тенденцию к снижению.

Различают также конверсионный валютный арбитраж, предполагающий покупку валют самым дешевым образом, используя как наиболее выгодный рынок, так и изменение курсов во времени. При конверсионном арбитраже происходит обмен несколькими валютами.

V Операции по международным расчетам. связанные с экспортом и импортом товаров и услуг

Во внешней торговле применяются такие формы расчетов, как документарный аккредитив, документарное инкассо, банковский перевод.

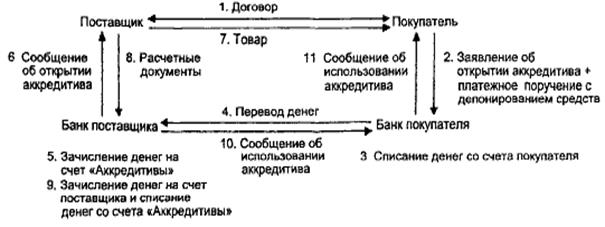

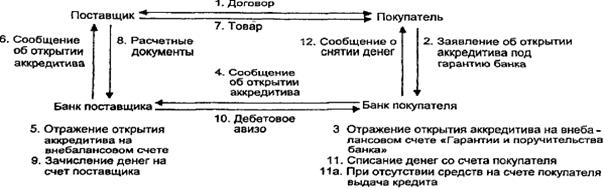

ДОКУМЕНТАРНЫЙ АККРЕДИТИВ - обязательство банка, открывшего аккредитив (банка-эмитента) по просьбе своего клиента-при-казодателя (импортера), производить платежи в пользу экспортера (бенефициара) против документов, указанных в аккредитиве.

При расчетах по экспорту в форме документарного аккредитива иностранный банк открывает его у себя по поручению фирмы-экспортера и посылает банку об этом аккредитивное письмо, в котором указывается вид аккредитива и порядок выплат по нему. На каждый аккредитив открывается досье (рис. 17.4 и 17.5).

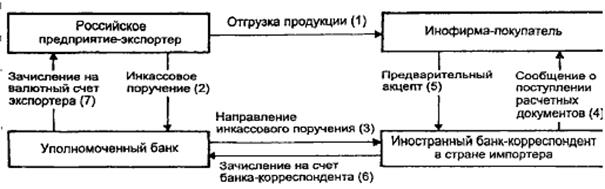

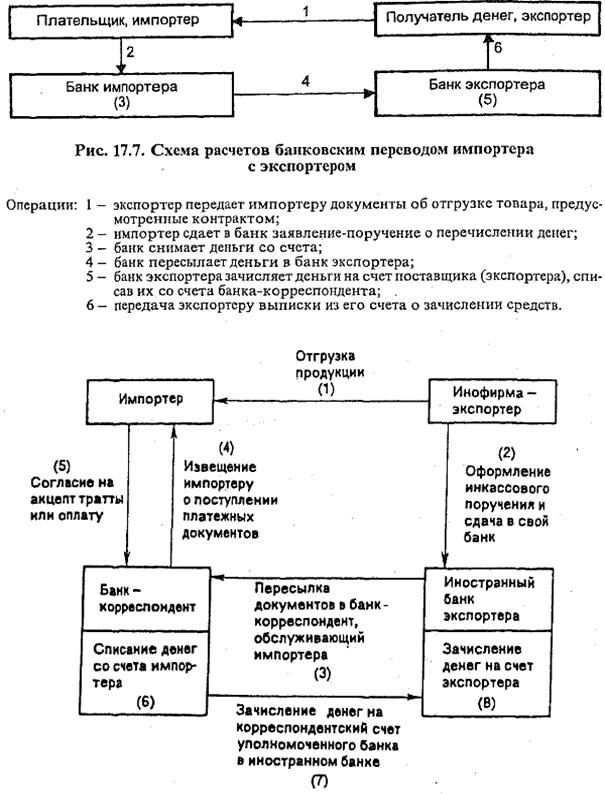

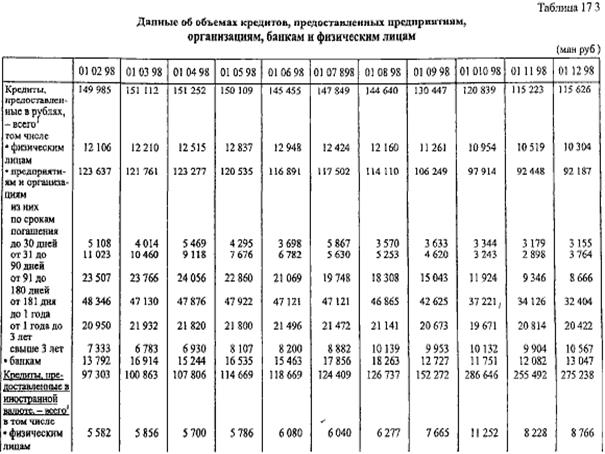

В расчетах по форме ДОКУМЕНТАРНОЕ ИНКАССО - банк-эмитент принимает на себя обязательство предъявить предоставленные до верителем документы плательщику (импортеру) для акцепта и получения денег (рис 17.6, 17.7,17 8)

При применении банковских переводов в расчетах вся валютная выручка зачисляется на транзитные счета в уполномоченных банках После поступления ее на транзитный валютный счет в поручение о переводе поступившей суммы или части ее на текущий счет указывается и продажа части экспортной выручки на внутреннем валютном рынке в порядке обязательной продажи.

===520===

Рис. 17.4. Аккредитив с предварительным депонированием средств

Рис. 17.5. Аккредитив под гарантию банка

===522===

Рис. 17.6. Схема документооборота при документарном инкассо с предварительным акцептом по экспортным операциям

===523===

===524===

VI - Операции по привлечению и рязмещению банком валютных средств

Эти операции включают в себя следующие виды:

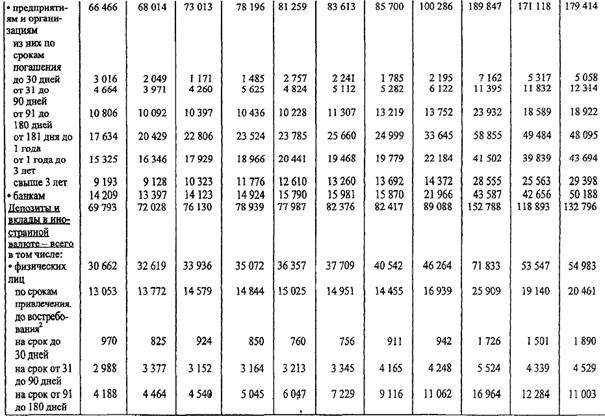

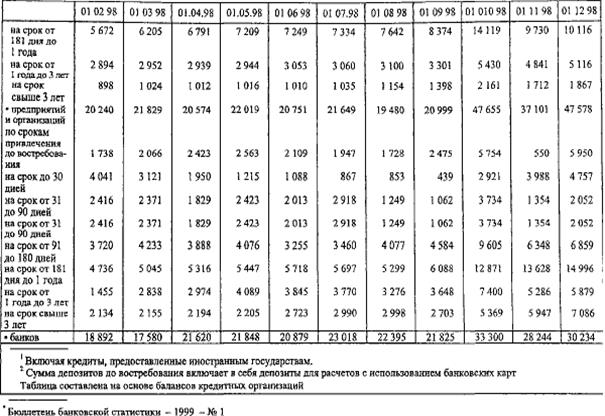

1) привлечение депозитов (табл. 17.3):

• физических лиц;

• юридических лиц, в том числе межбанковские депозиты;

2) выдача кредитов (табл. 17.3):

• физическим лицам;

• юридическим лицам;

3) размещение кредитов на межбанковском рынке.

Из табл. 17.3 видно, что по состоянию на 1 декабря 1998 г. объем депозитов и вкладов вырос с начала года в 1,7 раза, в том числе физических лиц в 1,8, предприятий-в 2,3, банков -в 1,6 раза. Причем характерно, что по объемным характеристикам на первом месте - физические лица, на втором - предприятия, а банки - только на третьем. В то же время объем кредитов, предоставленных в иностранной валюте, вырос в 2,1 раза, в том числе по физическим лицам - в 1,8 раза, по предприятиям - в 2,7 раза, по банкам - 3,9 раза. При этом в суммовом выражении лидируют кредиты предприятиям с существенным разрывом со сроком до года и свыше.

По данным табл. 17.3 темпы роста депозитных операций существенно отстают от темпов роста кредитов, предоставленных в иностранной валюте. Это объясняется негативным влиянием августовских событий, потерей доверия населения и юридических лиц к банкам и Правительству. В то же время рост кредитов, предоставленных в валюте, и падение объемов кредитов, предоставленных в рублях, свидетельствует о желании банков получать доходы в валюте и их стремлении переоформить часть рублевых кредитов в валютные (при согласии клиента) с целью подстраховки от инфляционных обесценений рублевых сумм.

В то же время операции по предоставлению валютных кредитов по-прежнему являются основными для коммерческих банков РФ и по доходности, и по значимости в обслуживании клиентов банка. Превышение сумм выданных валютных кредитов над привлеченными депозитами и вкладами уже заранее позволяет сделать вывод о положительном ГЭПе и отсутствии процентного риска по данным операциям в банках.

Проанализировав расходы одного из московских банков по процентам, уплаченным и имея примерную структуру привлечения средств в банке, можно изобразить структуру привлечения средств клиентов по валютным депозитам. Проценты выражены в годовых процентных ставках (табл. 17.4).

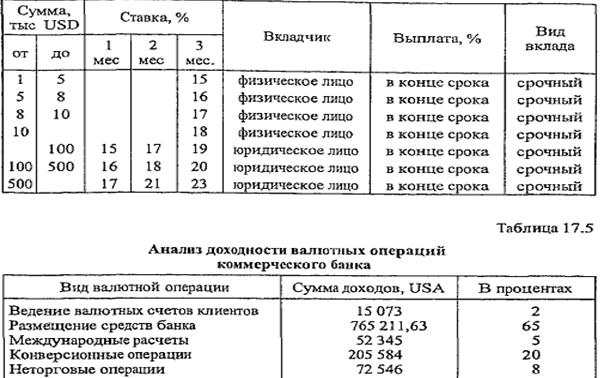

Проанализировав полученные доходы, попытавшись распределить данные доходы по видам основных валютных операций, взвесив их в общем объеме доходов и расходов, можно представить (в процентах), какой доход приходится на данный вид операции. Общая сумма дохода, которая принята за 100%, составляет 1009969 = долл. США (табл. 17.5).

===525===

===526===

===527===

Продолжение

===528===

Таблица 17.4. Анализ депозитных валютных операций с точки зрения расходов коммерческого банка

Необходимо кратко рассмотреть расшифровку статей дохода, отнесенных к определенным видам операций Доходы по валютным счетам клиентов включают в свой состав комиссии за оформление паспортов сделок, а также комиссию за обналичивание иностранной валюты (так как ведение валютного счета клиентов складывается из комиссий по каждой сделке, которые относятся к разным видам валютных операций). Это и составляет основной доход по данной операции. К доходам от размещения средств относятся: проценты за кредиты выданные (краткосрочные, долгосрочные), депозиты размещенные; размещение средств в валютные ценные бумаги и доход по ним. К доходам по международным расчетам относятся комиссия за переводы, инкассо платежных документов в иностранной валюте, открытие и выставление аккредитивов

Доходы по конверсионным операциям включают:

• доходы по открытой валютной позиции;

• доходы от операций на ММВБ по фьючерсным и форвардным контрактам.

===529===

К доходам по неторговым операциям относятся: комиссия, взымае-мая с клиентов за обслуживание пластиковых карточек, доходы по покупке-продаже наличной иностранной валюты.

Однако можно оценить валютные операции банка не только с точки зрения доходов и расходов, но и проанализировать структуру кадрового состава банка, а также произвести относительное хронометрирование рабочего процесса, учесть, как распределяется фонд оплаты в разрезе основных отделов. Если таблицу по анализу доходности валютных операций соотнести с оборотами по данным видам операций и все аналитические расчеты сгруппировать для наглядности в одну таблицу и выразить окончательные результаты в процентах, то получится, что основными операциями по доходности, трудоемкости, общим затратам по-прежнему являются:

1) привлечение и размещение средств,

которыми банк располагает в данный период - 40%;

2) конверсионные операции - 26%;

3) ведение валютных счетов - 13%;

4) неторговые операции - 12%;

5) международные расчеты - 9%..