Регулирование валютных операций коммерческих банков

ВАЛЮТНОЕ РЕГУЛИРОВАНИЕ - деятельность государства, направленная на регламентирование расчетов и порядка совершения сделок с валютными ценностями. Страны с помощью валютного регулирования стремятся поставить под контроль государства валютные операции, предоставление иностранным юридическим и физическим лицам кредитов и займов, ввоз, вывоз и перевод валюты за границу и тем самым поддержать равновесие платежного баланса и устойчивости валюты.

По мере углубления кризисных явлений наблюдается тенденция расширения сферы валютного регулирования. Во многих странах установлены лимиты вывоза валюты за границу, введена специальная система разрешений на предоставление кредитов иностранным юридическим лицам и т.д. Валютное регулирование является преимущественно нормативным, т.е. осуществляется главным образом путем заключения международных валютных соглашений и издания нормативных актов. Большинство стран обязывает экспортеров своей страны сдавать вырученные ими суммы в иностранной валюте или депонировать ее в определенных банках. Валютное законодательство многих западноевропейских государств устанавливает регламентацию национальных валютных рынков. Банки этих государств обязаны испрашивать специальные разрешения на предоставление иностранным заемщикам долгосрочных или среднесрочных валютных средств в национальных валютах. Во многих странах валютное законодательство периодически предусматривает установление режима валютных счетов, лимиты вывоза валюты.

Необходимость валютного регулирования заключается в стремлении стран и банков минимизировать валютные риски. Так, в январе 1996 г. Базельский Комитет по банковскому надзору выработал новую методику расчетов валютного риска по каждой валюте в отдельности и валютного риска в смешанном портфеле по валюте и золоту.

ВАЛЮТНЫЕ ОГРАНИЧЕНИЯ - это законодательное или административное запрещение, лимитирование и регламентация операций резидентов и нерезидентов с валютой и другими валютными ценностями. Валютные ограничения - одна из форм валютной политики. Они закрепляются валютным законодательством страны, являются объектом межгосударственного регулирования, главным образом через МВФ.

===497===

Валютные ограничения преследуют разнообразные цели: выравнивание платежного баланса, поддержание валютного курса, концентрацию валютных ценностей для решения государственных текущих стратегических задач.

Содержание валютных ограничений определяется их основными принципами: централизация валютных операций в центральном и уполномоченных (девизных) банках; лицензирование валютных операций, требование предварительного разрешения органа валютного контроля для приобретения иностранной валюты; блокирование и введение разных категорий валютных счетов - блокированных, внутренних (в национальной валюте), клиринговых, свободно конвертируемых и т.д.; ограничение конвертируемости валюты.

В России новое валютное законодательство находится в стадии становления.

Основой валютного законодательства РФ является Закон "О валютном регулировании и валютном контроле" от 9 октября 1992 г. В законе определены принципы осуществления валютных операций в РФ, права и обязанности юридических и физических лиц в соотношении владения, пользования и распоряжения валютными ценностями, ответственность за нарушение валютного законодательства.

Однако закон о валютном регулировании РФ определяет лишь основные положения регулирования валютной сферы. В этой связи большое значение имеют нормативные акты в области валютного регулирования, разрабатываемые ЦБ РФ.

Согласно действующему на территории Российской Федерации законодательству, все валютные операции должны осуществляться только через ЦБ РФ или уполномоченные банки - банки и иные кредитные учреждения, получившие лицензии ЦБ РФ на проведение валютных операций. Операции по купле-продаже валюты, осуществляемые российскими организациями не через вышеназванные банки, считаются противозаконными. Все резиденты независимо от формы собственности обязаны зачислять полученную в результате внешнеэкономической деятельности иностранную валюту на счета уполномоченных банков.

Операции с иностранной валютой и ценными бумагами в иностранной валюте подразделяются на текущие валютные операции и валютные операции, связанные с движением капитала.

К текущим валютным операциям относятся:

• переводы в РФ и из страны иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров, работ, услуг, а также для осуществления расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 180 дней;

• получение и предоставление финансовых кредитов на срок не более 180 дней;

• переводы в РФ и из страны процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

===498===

• переводы неторгового характера в РФ и из страны, включая переводы сумм, заработной платы, пенсии, алиментов, наследства и т.д.

Валютные операции, связанные с движением капитала, включают:

• прямые инвестиции, т.е. вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием;

• портфельные инвестиции, т.е. приобретение ценных бумаг;

в переводы в оплату права собственности на здания, сооружения и иное имущество, включая землю и ее недра, относимое по законодательству страны его местонахождения к недвижимому имуществу, а также иных прав на недвижимость;

• предоставление и получение отсрочки платежа на срок более 180 дней по экспорту и импорту товаров, работ и услуг;

• предоставление и получение финансовых кредитов на срок более 180 дней;

• все иные валютные операции, не являющиеся текущими.

Валютное законодательство позволяет резидентам осуществлять текущие операции без ограничений, между тем как операции, связанные с движением капитала, согласно установленному ЦБ РФ порядку, только при наличии его специального разрешения.

В свою очередь нерезиденты могут иметь счета в иностранной валюте и в валюте Российской Федерации в уполномоченных банках; право без ограничений переводить, ввозить и пересылать валютные ценности в РФ при соблюдении таможенных правил; продавать и покупать иностранную валюту за валюту РФ в порядке, устанавливаемом ЦБ РФ; имеют право переводить, вывозить и пересылать из РФ валютные ценности при соблюдении таможенных правил, если эти ценности были ранее перевезены в РФ или приобретены в РФ в соответствии с законодательством РФ.

Органами валютного контроля (ЦБ РФ и Правительством Российской Федерации) и их агентами (уполномоченными банками) осуществляется валютный контроль с целью обеспечения соблюдения валютного законодательства при осуществлении валютных операций.

Основными направлениями валютного контроля являются:

• определение соответствия проводимых валютных операций действующему законодательству и наличие необходимых для них лицензий и разрешений;

• проверка выполнения резидентами обязательств в иностранной валюте перед государством, а также обязательств по продаже иностранной валюты на внутреннем валютном рынке РФ;

• проверка обоснованности платежей в иностранной валюте;

• проверка полноты и объективности учета и отчетности по валютным операциям, а также по операциям нерезидентов в валюте РФ.

Основным органом валютного контроля в РФ является ЦБ РФ. который:

определяет сферу и порядок обращения в России иностранной валюты и ценных бумаг в иностранной валюте;

===499===

издает нормативные акты, обязательные к исполнению резидентами" и нерезидентами;

проводит все виды валютных операций;

устанавливает правила проведения резидентами и нерезидентами в РФ операций с иностранной валютой и ценными бумагами в иностранной валюте, а также правила проведения нерезидентами в РФ операций с валютой РФ;

устанавливает общие правила выдачи лицензий банкам и иным кредитным учреждениям на осуществление валютных операций и выдает такие лицензии;

устанавливает единые формы учета, отчетности, документации и статистики валютных операций, в том числе уполномоченным банкам, а также порядок и сроки их предоставления;

выполняет другие функции.

Либерализация валютного и внешнеторгового режима при отсутствии системы действительного валютного контроля способствовала ухудшению валютного положения страны. В результате усилилась утечка капиталов из России. Стремительное падение валютного курса рубля углубило инфляционные процессы.

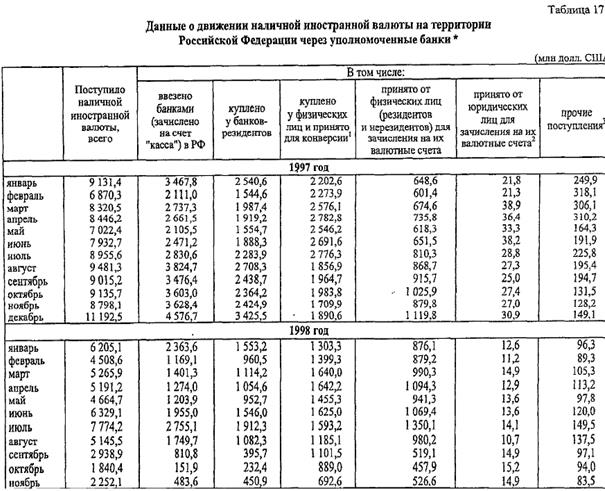

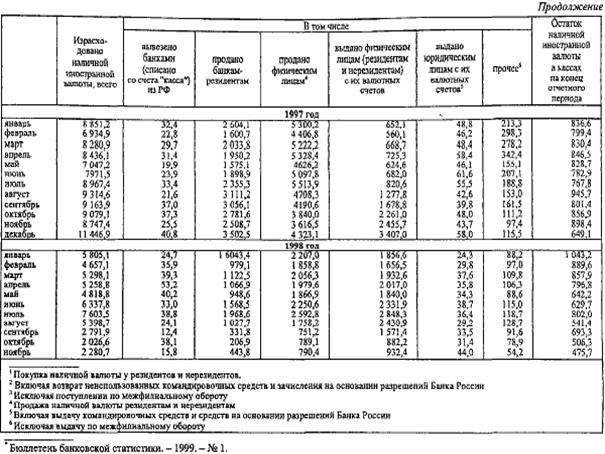

Анализ данных, полученных на основе отчетности 1024 уполномоченных банков, показал, что с ноября 1996 г. по декабрь 1997 г. произошло резкое увеличение всех показателей движения наличной иностранной валюты через уполномоченные банки. Прежде всего это касается объемов ввоза и продаж наличной иностранной валюты физическим лицам (табл. 17.1).

Это связано не только с увеличением свободных денежных средств, получаемых населением в виде вознаграждений за год и других выплат по итогам года, но и с сохраняющимся интересом к наличной иностранной валюте как абсолютно ликвидной и надежной форме сбережений.

В декабре 1997 г. в Российскую Федерацию уполномоченными банками было ввезено 4576,7 млн долл. При этом операции по ввозу наличной иностранной валюты активизировали не только уполномоченные банки, являющиеся основными операторами на этом сегменте валютного рынка. В целом за 1997 г. ввоз наличной иностранной валюты составил 11 192,5 млрд долл. -

Объем продаж уполномоченными банками наличной иностранной валюты в декабре 1997 г, достиг 11 469 млн долл.

Однако с августа 1998 г., в связи с разразившимся кризисом наблюдается резкое падение поступлений и продажи наличной иностранной валюты до 2250,0 млн долл. США к декабрю 1998 г., или почти в 5 раз.

Прямым следствием происшедшего в августе 1998 г. изменения спроса и предложения со стороны физических лиц на рынке наличной иностранной валюты стало резкое уменьшение ее оборота через обменные пункты уполномоченных банков (табл. 17.1).

===500===

===501===

Продолжение

===502===

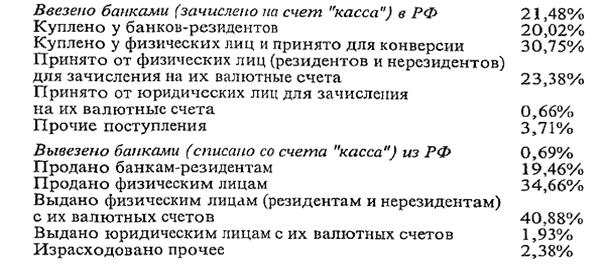

Таким образом, к концу 1998 г. сложилась следующая структура источников поступления и направления расходования наличной иностранной валюты.

Неоправданно большие потери возникли в связи с возникновением и развитием бартерных операций как форм уклонения от валютного контроля.

Необходимо принять дополнительные меры по налаживанию действенного валютного контроля в РФ в целях пресечения сокрытия валютной выручки и незаконного вывоза валюты за границу. ЦБ РФ считает необходимым создание Федеральной службы России по валютному и экспортному контролю, а также осуществление более эффективного контроля за движением средств на корреспондентских счетах российских коммерческих банков в зарубежных банках. Следует усилить ответственность за нарушение валютного и таможенного законодательства. В настоящее время Банком России и ГКТ России разработана и действует с изменениями и дополнениями Инструкция от 26 июля 1995 г, "О порядке осуществления валютного контроля за обоснованностью пла-теэюей в иностранной валюте за импортируемые товары". Подготавливаются другие нормативные материалы.

После присоединения России к Международному валютному фонду произведены дальнейшие меры по либерализации порядка вывоза и пересылки из страны и ввоза и пересылки в страну валюты России, а также по установлению лимитов открытой валютной позиции и контроля за их соблюдением уполномоченными банками Российской Федерации (Инструкция ЦБ РФ от 22 мая 1996 г. № 42); изменен порядок открытия и ведения уполномоченными банками счетов нерезидентов в валюте России (Приказ ЦБ РФ от 28 мая 1996 г № 196); введена новая отчетность по конверсионным операциям уполномоченных банков, являющихся ведущими операторами межбанковского валютного рынка (Инструкция ЦБ РФ от 22 мая 1996 г. № 42).

===503===

В настоящее время (как следствие августовского кризиса) практически завершился процесс перемещения операций с безналичными долларами с межбанковского на биржевой сектор рынка, т.е. можно констатировать, что все конверсионные операции проходят в той или иной степени'через биржевой валютный рынок, и это несмотря на то, что еще год назад 95% объема торговли валютой происходило на межбанковском рынке. Таким образом, как это ни парадоксально, финансовый кризис, на наш взгляд, инициировал качественный переход в торговле иностранной валюты, что объясняется следующими причинами:

1) как правило, биржевая практика проведения расчетов основана на принципе "поставка против платежа", исключающем возможность отправки средств контрагенту в случае невыполнения обязательств с его стороны; с другой стороны, биржа выполняет обязательства перед участником торгов в любом случае, таким образом, включение такого посредника в межбанковский рынок позволяет минимизировать системный риск;

2) переход на осуществление операций на бирже через систему электронных лотовых торгов (СЭЛТ), являющуюся многосторонней системой, при которой становится возможным одновременное заключение сделок с несколькими контрагентами и доступ к принципиально более широкому информационному пространству, в результате чего валютный рынок стал более ликвиден.

Важным шагом в реорганизации деятельности бирж стало проведение двухсекционных торгов иностранной валютой на ММВБ, введенное Положением ЦБ РФ "О порядке и условиях проведения торгов по долларам США за российские рубли на специальных торговых сессиях межбанковских валютных бирок" от 28 сентября 1998 г, № 57-JJ, согласно которому реализация экспортной выручки в долларах США в части ее обязательной продажи осуществляется исключительно на специальных торговых сессиях. В результате "объем ежедневной продажи на специальных торговых сессиях ММВБ валюты увеличился с первой половины октября ко второй половине ноября почти вдвое и составил в среднем 110-115 млн долл., объемы торгов в течение этих двух месяцев на специальных торговых сессиях почти в 2 раза превышали объемы, зафиксированные на дневных сессиях". При этом, упреждая'возможные негативные последствия в случае "всплеска"'Спроса на иностранную валюту, ЦБ РФ Указанием "О порядке проведения операций на внутреппем валютном рынке РФ" от 12 ноября 1998 г. № 409-У запретил на специальных торговых сессиях покупку банками иностранной валюты по поручению клиентов для оплаты импорта работ, услуг и результатов интеллектуальной деятельности, а также в целях укрепления курса национальной валюты и стабилизации внутреннего валютного рынка ввел в действие Указ Президента РФ от 15 марта 1999 г, № 334 "Об изменении порядка обязательной продажи валютной выручки", в котором говорится об увеличении размера обязательной продажи части валютной выручки на внутреннем валютном рынке с 50 до 75% и сокращении сроков ее продажи с 14 до 7 дней.

===504===