Анализ эффективности финансовых инвестиций

Эффективность вложения денежных средств в ценные бумаги, в принципе, может быть охарактеризована критериями, используемыми для производственных инвестиций. В мировой практике в настоящее время применяются специфические показатели фондового рынка, позволяющие оценить рыночную активность ценных бумаг: ценность, .курс, доход, доходность и рентабельность.

В акционерных обществах чистая прибыль распределяется на погашение облигаций, купонную выплату по облигациям, выплаты по привилегированным и обыкновенным акциям, реинвестирование прибыли (расширение производственно-финансовой деятельности). Если при выплатах фиксированного дохода по облигациям и привилегированным акциям исходят из стабильных ставок, то соотношение и размеры выплат по обыкновенным акциям, а также величина реинвестированной прибыли определяются эффективностью текущей работы и стратегией развития предприятия.

Доходность является важнейшей характеристикой ценных бумаг, характеризующей их способность приносить владельцу доход в виде фиксированного процента от номинальной стоимости облигации или дивиденда на акцию.

Доход по процентным облигациям выражается купонными выплатами в качестве вознаграждения за предоставленный заем. Купонные выплаты производятся ежегодно (иногда поквартально и за полугодие) или единовременно при погашении займов путем начисления процентов к номинальной стоимости. Текущий или годовой купонный доход по облигациям определяется по формуле

|

(167)

где Дк — сумма годовых купонных выплат;

гк — купонная годовая процентная ставка (норма доходности); Цн — номинальная цена облигации.

Пример 24.

Определить текущий годовой доход по облигации номиналом 3 тыс. руб. при 110% годовых. Дк = 1,1 х 3000 = 3300 руб.

Величина купонной процентной ставки определяется количеством дней от даты продажи облигации на фондовом рынке до очередного начисления процентов. В этом случае текущий (купонный) доход делится между продавцом и покупателем облигации по формуле обыкновенных или точных процентов:

|

(168)

где Дкт — купонный доход продавца, покупателя при исчислении точных

процентов;

гк — годовой купонный доход, %;

t — количество дней владения облигацией (для продавца), число дней

от даты покупки до очередного начисления процентов (для покупателя).

Имея данные о текущем (купонном) годовом доходе и цене приобретения облигации (эмиссионной или рыночной), рассчитывают текущую доходность (ставку годового купонного дохода):

|

(169)

где гкд — ставка текущего (годового) купонного дохода; Цпр ~~ Цена приобретения облигации.

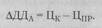

Доходность облигации зависит от условий займа. Инвестор приобретает облигацию по эмиссионной или курсовой (рыночной) цене, а эмитент погашает облигацию, как правило, по номинальной цене. Разница между номинальной ценой (ценой погашения) и курсовой (рыночной) ценой определяет величину дополнительного дохода (убытка) за весь срок займа:

|

(170)

где ДДД — сумма дополнительного дохода (убытка) за весь срок займа; Цн — номинальная цена облигации; Цк — курсовая (рыночная) цена облигации.

Если облигация приобретена по дисконтной цене, т.е. со скидкой (когда эмиссионная цена ниже номинальной), то ее владелец получает дополнительный доход, если же облигация куплена по цене с премией, ее владелец терпит убыток.

На основании суммы дополнительного дохода (убытка) рассчитывают годовую ставку дополнительного дохода (убытка):

|

(171)

где ЩД — ставка дополнительного дохода (убытка);

п — число лет займа; ДДД, Цк — известны.

Пример 25.

Облигация приобретена инвестором по курсовой (рыночной) цене 1300 руб., погашается через 10 лет по номинальной цене 1000руб. Определим годовую ставку дополнительного дохода (убытка).

Величина убытка капитала за 10 лет займа составит:

ДДД = 1000 - 1300 - -300 руб., а за год: -300 : 10 = -30 руб.

Годовая ставка убытка гДД = -300 : 10 : 1300 = -0,023, или 2,3%.

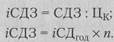

На основе суммы купонных выплат и годового прироста (убытка) капитала рассчитывается величина годового совокупного дохода облигации (СДгод):

|

(172)

Тогда годовая ставка совокупного дохода (г'СДгод):

|

(173)

где гкд — ставка купонного дохода, %;

г'дд — годовая ставка дополнительного дохода (убытка) облигации, %.

Ставка совокупного дохода показывает величину годового дохода с каждого рубля, вложенного в облигацию.

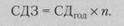

Совокупный доход за весь срок займа (СДЗ) определяется умножением годового совокупного дохода (СДгод) на число лет займа (и):

|

(174)

Относительный показатель совокупного дохода облигации за весь срок займа (г'СДЗ,) может быть определен двумя способами:

|

(175)(176)

Пример 26.

Дополним пример 25 расчетом ставки совокупного дохода по данной бумаге за год и за весь срок займа, если купонная ставка равна 20%.

Сумма текущего или годового купонного дохода Дк = 0,2 х 1000 = 200 руб. Ставка годового купонного дохода г'кд = 200 : 1300 = 0,154, или 15,4%.

Абсолютная сумма дополнительного дохода за год ДДД = (1000 - 1300): : 10 = -30 руб.

Ставка годового совокупного дохода гСД = [200 + (-30)] : 1300 = 0,131, или 13,1%. Таким образом, с каждого рубля, вложенного в облигацию, владелец ежегодно получал 13,1 коп. совокупного дохода.

Абсолютная величина совокупного дохода за весь срок займа СДЗ = 200 х х 10 - 300 = 1700 руб.

Относительная величина (ставка) совокупного дохода за весь срок займа гСДЗ = 1700 : 1300 = 1,308, или 130,8%.

Для оценки доходности и прибыльности акций используются абсолютные и относительные показатели.

Доходность акции обусловливается прежде всего долей чистой прибыли, направляемой на выплату дивиденда. Дивиденд определяется в абсолютном и относительном размерах. Дивиденд на одну акцию в абсолютном выражении — это дивидендный или текущий доход (Д), определяемый делением всей суммы денежных средств, направляемых на выплату дивидендов, на количество акций, находящихся в обращении. По акциям, которые не были выпущены в обращение или

выкуплены у акционеров и находятся на балансе акционерного общества, дивиденды не выплачиваются (не объявляются).

Пример27.

Акционерное общество зарегистрировало 9000 шт. обыкновенных акций из которых 8000 шт. продано акционерам. Через два месяца предприятие выкупило собственные акции у акционеров в количестве 600 шт. По окончании отчетного года в соответствии с решением собрания акционеров сумма чистой прибыли, направляемой на выплату дивидендов, составила 1850 тыс. руб. Определим дивиденд на одну акцию (Д):

|

(177)

где Рч — чистая прибыль, направляемая на выплату дивидендов; АОбр — количество акций в обращении.

Д = 1 850 000 : (8000 - 600) = 250 руб.

Ставка дивиденда исчисляется в процентах или в виде коэффициента гд как отношение дивидендного (текущего) дохода (Д) к номинальной цене акции (Цн):

|

(178)

По привилегированным акциям (префакциям) фиксированная ставка дивиденда объявляется при их эмиссии, а дивиденд выплачивается после выплаты доходов по облигациям независимо от финансовых результатов деятельности акционерного общества. Оставшаяся часть чистой прибыли направляется на выплату дивидендов по обыкновенным акциям. Доход на обыкновенную акцию (ДАОб) представляет отношение чистой прибыли, направляемой на выплату дивидендов, уменьшенной на величину дивидендов по привилегированным акциям, к общему числу обыкновенных акций:

|

(179)

где г'Дд.пр ~~ ставка дивиденда по привилегированным акциям; АПР — количество привилегированных акций; АОб — количество обыкновенных акций.

Пример28.

Уставный капитал предприятия в размере 100 тыс. руб. представлен 700 обыкновенными и 300 привилегированными акциями. Все акции имеют одинаковую номинальную цену 100 руб. Чистая прибыль, распределяемая между акционерами, составляет 28,5 тыс. руб. Фиксированная ставка дивиденда по привилегированным акциям равна 25%. Определим размер дивиденда по привилегированной и обыкновенной акциям.

Размер дивиденда по привилегированной акции составляет:

ДАПР = 0,25 х 100 = 25 руб.

Сумма дивидендов, выплаченная по ним, составит:

ДДА пр = 25 х 300 = 7500 руб.

Прибыль, направляемая на выплату дивидендов по обыкновенным акциям:

ДДАПР = 28 500 - 7500 = 21 000 руб.

Дивиденд на обыкновенную акцию:

ДА0Б = 21 000 : 700 = 30 руб.

Именно этот показатель в значительной степени влияет на рыночную цену акции.

Для оценки деятельности предприятия исследуют изменения дивиденда за различные периоды времени. Этот показатель отражает лишь краткосрочную перспективу, так как очень чувствителен к конъюнктуре рынка. Сравнить значения дивиденда у различных предприятий невозможно из-за неодинаковой номинальной стоимости акций.

Для оценки текущей доходности (рентабельности) акции рассчитывается ставка текущего дохода (или рендит) R как отношение дивиденда, выплачиваемого по акции (Д), к ее рыночной цене (Цр):

|

(180)

В компаниях, расширяющих свою деятельность за счет капитализации большей части прибыли, значение этого показателя относительно невелико. Рентабельность акции характеризует процент возврата на капитал, вложенный в акции.

Пример 29.

Акция номиналом 100 руб. куплена по курсу 200 руб., и по ней выплачивается дивиденд 60% годовых. Определим текущую доходность (К) средств, вложенных в акцию.

Цена приобретения акции по курсу 200 руб. составляет:

Цпр = 100 х 200 : 100 = 200 руб. Абсолютный размер дивиденда: Д = 0,6 х 100 = 60 руб. Текущая доходность акции: R = 60 : 200 = 0,3, или 30%.

Инвестором получено 30 коп. дохода на 1 руб., инвестированный в акцию.

Имея данные о доходе на акцию, можно определить ценность акции как частное от деления ее рыночной цены (Цр) на доход (Д):

|

(181)

Этот показатель служит индикатором спроса на акции, поскольку показывает, сколько согласны платить инвесторы в данный момент за 1 руб. прибыли на акцию. Рост этого показателя в динамике указывает на то, что инвесторы ожидают более быстрого роста прибыли предприятия по сравнению с другими. Этот показатель можно использовать и в пространственных (межхозяйственных) сопоставлениях, например на предприятиях с относительно высокими темпами экономического роста.

В качестве второго источника доходности акции выступает разница между рыночной (курсовой) ценой в момент ее продажи на бирже и ценой приобретения. При росте курса акции ее владелец получает дополнительный доход, при падении — убыток.

|

(182)

Сопоставив дополнительный доход (убыток) с ценой приобретения, определяют ставку дополнительного дохода (убытка) (гДДд):

|

(183)

Эта ставка показывает размер дополнительного дохода с 1 руб. акции, полученного владельцем при ее продаже.

| (184) (185) |

Чтобы установить величину (СДА) и ставку (г'СДА) совокупного или конечного дохода с 1 руб., вложенного в акцию, к размеру дивиденда (Д) следует прибавить сумму дополнительного дохода (убытка) (ДДДА) и полученную сумму соотнести с ценой приобретения акции:

СДА = Д + АДДА; = СДа:Цпр.

Пример 30.

Акция приобретена по номиналу 100 руб. при 50% годовых. Курсовая (рыночная) цена через год после приобретения составила 200 руб. Определим совокупную (конечную) доходность ценной бумаги.

Рассчитаем размер дивиденда на акцию (текущий доход) исходя из ставки дивиденда: Д = 0,5 х 100 = 50 руб. Определим сумму дополнительного дохода от продажи акции: АДДА - 200 - 100 = 100 руб. Найдем сумму совокупного (конечного) дохода: СДА = 50 + 100 = 150 руб., а также совокупную (конечную) доходность:

гСДА = 150 : 100 = 1,5, или 150%.

Продав акции на бирже через год после приобретения, инвестор с каждого вложенного рубля получит 1,5 руб. совокупного дохода.

Для акционеров одним из важнейших показателей является курсовая цена акции на фондовой бирже. Владение ценными бумагами рассматривается как владение некоторым капиталом, который, будучи положен в банк, способен в форме процента приносить доход, равный дивиденду.

Поскольку продажа акции является продажей права на получение дивиденда, ее рыночная ценность на фондовой бирже представляет капитализированный дивиденд, пропорциональный размеру приносимого акцией дивиденда и обратно пропорциональный выплачиваемому по депозитам проценту.

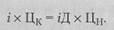

Курс акции (Цк) определяется путем деления дивиденда на ссудный процент, в качестве которого используют учетную ставку продажи финансовых ресурсов Банка России коммерческим банкам или проценты Сбербанка РФ по вкладам населению:

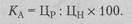

|

(186)

где

|

i — ставка банковского процента.

Отсюда следует, что:

(187)

Таким образом, сумма банковских процентов от вложения капитала в банк равна сумме дивидендов от вложения капитала в акции. Если ставка банковского процента окажется выше ставки дивиденда, то курсовая цена акции в такой же степени должна быть ниже номинальной.

Пример 31.

Акционер приобрел акцию номиналом 100 руб. со ставкой дивиденда 35%. На момент покупки ставка банковского процента составляла 25%. Определим курсовую цену акции на момент покупки:

Цк = (0,35 х 100) : 0,25 = 140 руб.

Рыночная (курсовая) цена в расчете на 100руб. номинала представляет собой курс акции (КА):

|

(188)

Пример 32.

Определим курс акции, продаваемой по цене 180 руб., при номинале 100 руб.:

КА = 180 : 100 х 100 = 180%.

Продав акцию, инвестор получит 80 коп. совокупного дохода с 1 руб., вло-ного в акцию.

Усложним пример, связанный с расчетом курса акции.

Пример 33.

Акция номинальной ценой 200 руб. и ставкой дивиденда 35% приобретена инвестором по двойному номиналу и продана через год, что обеспечило ему 0,4 руб. дохода с 1 руб., вложенного в акцию. Определим курс акции в момент продажи.

При известной совокупной (конечной) доходности акции 0,4 руб. используем формулу совокупной доходности:

[0,35 х 200 + (Цр - 2 х 200)]: (2 х 200) = 0,4 руб.

70 + (Цр - 400) = 0,4 х 400

Цр - 490 руб.

Курс акции в момент продажи:

КА = 490 : 200 х 100 = 245%.

ПРИЛОЖЕНИЯ

ПРИЛОЖЕНИЕ 1

Множители наращения ( сложные проценты) (r,n)=(1+r)^n

| п\г | 1% | 2% | 3% | 4% | 5% | 6% | 7% | 8% | 9% | 10% | |||

| 1,010 | 1,020 | 1,030 | 1,040 | 1,050 | 1,060 | 1,070 | 1,080 | 1,090 | 1,100 | ||||

| 1,020 | 1,040 | 1,0Ы | 1,082 | 1,103 | 1,124 | 1,145 | 1,166 | 1,188 | 1,210 | ||||

| 1,030 | 1,061 | 1,093 | 1,125 | 1,158 | 1,191 | 1,225 | 1,260 | 1,295 | 1,331 | ||||

| 1,041 | 1,082 | 1,126 | 1,170 | 1,216 | 1,262 | 1,311 | 1,360 | 1,412 | 1,464 | ||||

| 1,051 | 1,104 | 1,159 | 1,217 | 1,276 | 1,338 | 1,403 | 1,469 | 1,539 | 1,611 | ||||

| 1,062 | 1,126 | 1,194 | 1,265 | 1,340 | 1,419 | 1,501 | 1,587 | 1,677 | 1,772 | ||||

| 1,072 | 1,149 | 1,230 | 1,316 | 1,407 | 1,504 | 1,606 | 1,714 | 1,828 | 1,949 | ||||

| 1,083 | 1,172 | 1,267 | 1,369 | 1,477 | 1,594 | 1,718 | 1,851 | 1,993 | 2,144 | ||||

| 1,094 | 1,195 | ,305 | 1,423 | 1,551 | 1,689 | 1,838 | 1,999 | 2,172 | 2,358 | ||||

| ,10Ь | ,219 | 1,344 | ,480 | 1,629 | 1,791 | 1,967 | 2,159 | 2,367 | 2,594 | ||||

| 1,116 | 1,243 | ,384 | 1,539 | 1,710 | 1,898 | 2,105 | 2,332 | 2,580 | 2,853 | ||||

| 1,127 | 1,268 | 1,426 | ,601 | 1,796 | 2,012 | 2,252 | 2,518 | 2,813 | 3,138 | ||||

| 1,138 | 1,294 | 1,469 | 1,665 | 1,886 | 2,133 | 2,410 | 2,720 | 3,066 | 3,452 | ||||

| 1,149 | 1,319 | 1,513 | 1,732 | 1,980 | 2,261 | 2,579 | 2,937 | 3,342 | 3,797 | ||||

| 1,161 | 1,346 | 1,558 | 1,801 | 2,079 | 2,397 | 2,759 | 3,172 | 3,642 | 4,177 | ||||

| 1,173 | 1,373 | ,605 | 1,873 | 2,183 | 2,540 | 2,952 | 3,426 | 3,970 | 4,595 | ||||

| ,184 | 1,400 | 1,653 | ,948 | 2,292 | 2,693 | 3,159 | 3,700 | 4,328 | 5,054 | ||||

| 1,196 | 1,428 | 1,702 | 2,026 | 2,407 | 2,854 | 3,380 | 3,996 | 4,717 | 5,560 | ||||

| 1,208 | 1,457 | 1,754 | 2,107 | 2,527 | 3,026 | 3,617 | 4,316 | 5,142 | 6,116 | ||||

| 1,220 | 1,486 | 1,806 | 2,191 | 2,653 | 3,207 | 3,870 | 4,661 | 5,604 | 6,727 | ||||

| 1,232 | Мб | ,860 | 2,279 | 2,786 | 3,400 | 4,141 | 5,034 | 6,109 | 7,400 | ||||

| 1,245 | 1,916 | 2,370 | 2,925 | 3,604 | 4,430 | 5,437 | 6,659 | 8,140 | |||||

| 1,257 | 1,577 | 1,974 | 2,465 | 3,072 | 3,820 | 4,741 | 5,871 | 7,258 | 8,954 | ||||

| 1,270 | 1,608 | 2,033 | 2,563 | 3,225 | 4,049 | 5,072 | 6,341 | 7,911 | 9,850 | ||||

| 1,282 | 1,641 | 2,094 | 2,666 | 3,386 | 4,292 | 5,427 | 6,848 | 8,623 | 10,835 | ||||

| 1,348 | 1,811 | 2,427 | 3,243 | 4,322 | 5,743 | 7,612 | 10,063 | 13,268 | 17,449 | ||||

| 1,417 | 2,000 | 2,814 | 3,946 | 5,516 | 7,686 | 0,677 | 14,785 | 20,414 | ?8,102 | ||||

| 1,489 | 2,208 | 3,262 | 4,801 | 7,040 | 10,286 | 4,974 | 21,725 | 31,409 | №,259 | ||||

| 1,565 | 2,438 | 3,782 | 5,841 | 8,985 | 13,765 ; | >1,002 | 31,920 | 48,327 | ?2,890 | ||||

| 1,645 | 2,692 | 4,384 | 7,107 | 11,467 | 18,420 £ | !9,457 | 46,902 | 74,358 | 17,39 |

| 11% | 12% | 13% | 14% | 15% | 16% | 20% | 25% | 30% | 35% |

| 1,110 | 1,120 | 1,130 | 1,140 | 1,150 | 1,160 | 1,200 | 1,250 | 1,300 | 1,350 |

| 1,232 | 1,254 | 1,277 | 1,300 | 1,323 | 1,346 | 1,440 | 1,563 | 1,690 | 1,823 |

| 1,368 | 1,405 | 1,443 | 1,482 | 1,521 | 1,561 | 1,728 | 1,953 | 2,197 | 2,460 |

| 1,518 | 1,574 | 1,630 | 1,689 | 1,749 | 1,811 | 2,074 | 2,441 | 2,856 | 3,322 |

| 1,685 | 1,762 | 1,842 | 1,925 | 2,011 | 2,100 | 2,488 | 3,052 | 3,713 | 4,484 |

| 1,870 | 1,974 | 2,082 | 2,195 | 2,313 | 2,436 | 2,986 | 3,815 | 4,827 | 6,053 |

| 2,076 | 2,211. | 2,353 | 2,502 | 2,660 | 2,826 | 3,583 | 4,768 | 6,275 | 8,172 |

| 2,305 | 2,476 | 2,658 | 2,853 | 3,059 | 3,278 | 4,300 | 5,960 | 8,157 | 11,032 |

| 2,558 | 2,773 | 3,004 | 3,252 | 3,518 | 3,803 | 5,160 | 7,451 | 10,604 | 14,894 |

| 2,839 | 3,106 | 3,395 | 3,707 | 4,046 | 4,411 | 6,192 | 9,313 | 13,786 | 20,107 |

| 3,152 | 3,479 | 3,836 | 4,226 | 4,652 | 5,117 | 7,430 | 11,642 | 17,922 | 27,144 |

| 3,498 | 3,896 | 4,335 | 4,818 | 5,350 | 5,936 | 8,916 | 14,552 | 23,298 | 36,644 |

| 3,883 | 4,363 | 4,898 | 5,492 | 6,153 | 6,886 | 10,699 | 18,190 | 30,288 | 49,470 |

| 4,310 | 4,887 | 5,535 | 6,261 | 7,076 | 7,988 | 12,839 | 22,737 | 39,374 | 66,784 |

| 4,785 | 5,474 | 6,254 | 7,138 | 8,137 | 9,266 | 15,407 | 28,422 | 51,186 | 90,158 |

| 5,311 | 6,130 | 7,067 | 8,137 | 9,358 | 10,748 | 18,488 | 35,527 | 66,542 | 121,71 |

| 5,895 | 6,866 | 7,986 | 9,276 | 10,761 | 12,468 | 22,186 | 44,409 | 86,504 | 164,31 |

| 6,544 | 7,690 | 9,024 | 10,575 | 12,375 | 14,463 | 26,623 | 55,511 | 112,455 | 221,82 |

| 7,263 | 8,613 | 10,197 | 12,056 | 14,232 | 16,777 | 31,948 | 69,389 | 146,192 | 299,46 |

| 8,062 | 9,646 | 11,523 | 13,743 | 16,367 | 19,461 | 38,338 | 86,736 | |190,050 | 404,27 |

| 8,949 | 10,804 | 13,021 | 15,668 | 18,822 | 22,574 | 46,005 | 108,420 | 247,065 | 545,76 |

| 9,934 | 12,100 | 14,714 | 17,861 | 21,645 | 26,186 | 55,206 | 135,525 | 321,184 | 736,78 |

| 11,026 | 13,552 | 16,627 | 20,362 | 24,891 | 30,376 | 66,247 | 169,407 | 417,539 | 994,6 |

| 12,239 | 15,179 | 18,788 | 23,212 | 28,625 | 35,236 | 79,497 | 211,758 | 542,801 | 1342,7 |

| 13,585 | 17,000 | 21,231 | 26,462 | 32,919 | 40,874 | 95,396 | 264,698 | 705,641 | 1812,7 |

| 22,892 | 29,960 | 39,116 | 50,950 | 66,212 | 85,850 | 237,37 | 807,794 | 2619,9 | 8128,5 |

| 38,575 | 52,800 | 72,069 | 98,100 | 133,1 | 180,3 | 590,66 | 2465,10 | 9727,8 | |

| 65,001 | 93,051 | 132,78 | 188,88 | 267,8 | 378,7 | 1469,7 | 36118,8 | ||

| 109,53 | 163,98 | 244,64 | 363,67 | 538,7 | 795,4 | 3657,2 | |||

| 184,56 | 289,0 | 450,73 | 700,23 | 1083,6 | 1670,7 | 9100,4 |

ПРИЛОЖЕНИЕ 2

Дисконтные множители (сложные проценты)

| п\г | 1% | 2% | 3% | 4% | 5% | 6% | 7% | 8% | 9% | 10% |

| ,990 | ,980 | ,971 | ,962 | ,952 | ,943 | ,935 | ,926 | ,917 | ,909 | |

| ,980 | ,961 | ,943 | ,925 | ,907 | ,890 | ,873 | ,857 | ,842 | ,826 | |

| ,971 | ,942 | ,915 | ,889 | ,864 | ,840 | ,816 | ,794 | ,772 | ,751 | |

| ,961 | ,924 | ,888 | ,855 | ,823 | ,792 | ,763 | ,735 | ,708 | ,683 | |

| ,951 | ,906 | ,863 | ,822 | ,784 | ,747 | ,713 | ,681 | ,650 | ,621 | |

| ,942 | ,888 | ,837 | ,790 | ,746 | ,705 | ,666 | ,630 | ,596 | ,564 | |

| ,933 | ,871 | ,813 | ,760 | ,711 | ,665 | ,623 | ,583 | ,547 | ,513 | |

| ,923 | ,853 | ,789 | ,731 | ,677 | ,627 | ,582 | ,540 | ,502 | ,467 | |

| ,914 | ,837 | ,766 | ,703 | ,645 | ,592 | ,544 | ,500 | ,460 | ,424 | |

| ,905 | ,820 | ,744 | ,676 | ,614 | ,558 | ,508 | ,463 | ,422 | ,386 | |

| ,896 | ,804 | ,722 | ,650 | ,585 | ,527 | ,475 | ,429 | ,388 | ,350 | |

| ,887 | ,788 | ,701 | ,625 | ,557 | ,497 | ,444 | ,397 | ,356 | ,319 | |

| ,879 | ,773 | ,681 | ,601 | ,530 | ,469 | ,415 | ,368 | ,326 | ,290 | |

| ,870 | ,758 | ,661 | ,577 | ,505 | ,442 | ,388 | ,340 | ,299 | ,263 | |

| ,861 | ,743 | ,642 | ,555 | ,481 | ,417 | ,362 | ,315 | ,275 | ,239 | |

| ,853 | ,728 | ,623 | ,534 | ,458 | ,394 | ,339 | ,292 | ,252 | ,218 | |

| ,844 | ,714 | ,605 | ,513 | ,436 | ,371 | ,317 | ,270 | ,231 | ,198 | |

| ,836 | ,700 | ,587 | ,494 | ,416 | ,350 | ,296 | ,250 | ,212 | ,180 | |

| ,828 | ,686 | ,570 | ,475 | ,396 | ,331 | ,277 | ,232 | ,194 | ,164 | |

| ,820 | ,673 | ,554 | ,456 | ,377 | ,312 | ,258 | ,215 | ,178 | ,149 | |

| ,811 | ,660 | ,538 | ,439 | ,359 | ,294 | ,242 | ,199 | ,164 | ,135 | |

| ,803 | ,647 | ,522 | ,422 | ,342 | ,278 | ,226 | ,184 | ,150 | ,123 | |

| ,795 | ,634 | ,507 | ,406 | ,326 | ,262 | ,211 | ,170 | ,138 | ,112 | |

| ,788 | ,622 | ,492 | ,390 | ,310 | ,247 | ,197 | ,158 | ,126 | ,102 | |

| ,780 | ,610 | ,478 | ,375 | ,295 | ,233 | ,184 | ,146 | ,116 | ,092 | |

| ,742 | ,552 | ,412 | ,308 | ,231 | ,174 | ,131 | ,099 | ,075 | ,057 | |

| ,706 | ,500 | ,355 | ,253 | ,181 | ,130 | ,094 | ,068 | ,049 | ,036 | |

| ,672 | ,453 | ,307 | ,208 | ,142 | ,097 | ,067 | ,046 | ,032 | ,022 | |

| ,639 | ,410 | ,264 | ,171 | ,111 | ,073 | ,048 | ,031 | ,021 | ,014 | |

| ,608 | ,372 | ,228 | ,141 | ,087 | ,054 | ,034 | ,021 | ,013 | ,009 |

| 11% | 12% | 13% | 14% | 15% | 16% | 20% | 25% | 30% | 35% | |||||||||||

| ,901 | ,893 | ,885 | ,877 | ,870 | ,862 | ,833 | ,800 | ,769 | ,741 | |||||||||||

| ,812 | ,797 | ,783 | ,769 | ,756 | ,743 | ,694 | ,640 | ,592 | ,549 | |||||||||||

| ,731 | ,712 | ,693 | ,675 | ,658 | ,641 | ,579 | ,512 | ,455 | ,406 | |||||||||||

| ,659 | ,636 | ,613 | ,592 | ,572 | ,552 | ,482 | ,410 | ,350 | ,301 | |||||||||||

| ,593 | ,567 | ,543 | ,519 | ,497 | ,476 | ,402 | ,328 | ,269 | ,223 | |||||||||||

| ,535 | ,507 | ,480 | ,456 | ,432 | ,410 | ,335 | ,262 | ,207 | ,165 | |||||||||||

| ,482 | ,452 | ,425 | ,400 | ,376 | ,354 | ,279 | ,210 | ,159 | ,122 | |||||||||||

| ,434 | ,404 | ,376 | ,351 | ,327 | ,305 | ,233 | ,168 | ,123 | ,091 | |||||||||||

| ,391 | ,361 | ,333 | ,308 | ,284 | ,263 | ,194 | ,134 | ,094 | ,067 | |||||||||||

| ,352 | ,322 | ,295 | ,270 | ,247 | ,227 | ,162 | ,107 | ,073 | ,050 | |||||||||||

| ,317 | ,287 | ,261 | ,237 | ,215 | ,195 | ,135 | ,086 | ,056 | ,037 | |||||||||||

| ,286 | ,257 | ,231 | ,208 | ,187 | ,168 | ,112 | ,069 | ,043 | ,027 | |||||||||||

| ,258 | ,229 | ,204 | ,182 | ,163 | ,145 | ,093 | ,055 | ,033 | ,020 | |||||||||||

| ,232 | ,205 | ,181 | ,160 | ,141 | ,125 | ,078 | ,044 | ,025 | ,015 | |||||||||||

| ,209 | ,183 | ,160 | ,140 | ,123 | ,108 | ,065 | ,035 | ,020 | ,011 | |||||||||||

| ,188 | ,163 | ,141 | ,123 | ,107 | ,093 | ,054 | ,028 | ,015 | ,008 | |||||||||||

| ,170 | ,146 | ,125 | ,108 | ,093 | ,080 | ,045 | ,023 | ,012 | ,006 | |||||||||||

| ,153 | ,130 | ,111 | ,095 | ,081 | ,069 | ,038 | ,018 | ,009 | ,005 | |||||||||||

| ,138 | ,116 | ,098 | ,083 | ,070 | ,060 | ,031 | ,014 | ,007 | ,003 | |||||||||||

| ,124 | ,104 | ,087 | ,073 | ,061 | ,051 | ,026 | ,012 | ,005 | ,002 | |||||||||||

| ,112 | ,093 | ,077 | ,064 | ,053 | ,044 | ,022 | ,009 | ,004 | ,002 | |||||||||||

| ,101 | ,083 | ,068 | ,056 | ,046 | ,038 | ,018 | ,007 | ,003 | ,001 | |||||||||||

| ,091 | ,074 | ,060 | ,049 | ,040 | ,033 | ,015 | ,006 | ,002 | ,001 | |||||||||||

| ,082 | ,066 | ,053 | ,043 | ,035 | ,028 | ,013 | ,005 | ,002 | ,001 | |||||||||||

| ,074 | ,059 | ,047 | ,038 | ,030 | ,024 | ,010 | ,004 | ,001 | ,001 | |||||||||||

| ,044 | ,033 | ,026 | ,020 | ,015 | ,012 | ,004 | ,001 | |||||||||||||

| ,026 | ,019 | ,014 | ,010 | ,008 | ,006 | ,002 | ||||||||||||||

| ,015 | ,011 | ,008 | ,005 | ,004 | ,003 | ,001 | ||||||||||||||

| ,009 | ,006 | ,004 | ,003 | „002 | ,001 | |||||||||||||||

| ,005 | ,003 | ,002 | ,001 | ,001 | ,001 | |||||||||||||||

ПРИЛОЖЕНИЕ 3

Коэффициент наращения годовой ренты.

| п\г | 1% | 2% | 3% | 4% | 5% | 6% | 7% | 8% | 9% | 10% |

| 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | |

| 2,010 | 2,020 | 2,030 | 2,040 | 2,050 | 2,060 | 2,070 | 2,080 | 2,090 | 2,100 | |

| 3,030 | 3,060 | 3,091 | 3,122 | 3,153 | 3,184 | 3,215 | 3,246 | 3,278 | 3,310 | |

| 4,060 | 4,122 | 4,184 | 4,246 | 4,310 | 4,375 | 4,440 | 4,506 | 4,573 | 4,641 | |

| 5,101 | 5,204 | 5,309 | 5,416 | 5,526 | 5,637 | 5,751 | 5,867 | 5,985 | 6,105 | |

| 6,152 | 6,308 | 6,468 | 6,633 | 6,802 | 6,975 | 7,153 | 7,336 | 7,523 | 7,716 | |

| 7,214 | 7,434 | 7,662 | 7,898 | 8,142 | 8,394 | 8,654 | 8,923 | 9,200 | 9,487 | |

| 8,286 | 8,583 | 8,892 | 9,214 | 9,549 | 9,897 | 10,260 | 10,637 | 11,028 | 11,436 | |

| 9,369 | 9,755 | 10,159 | 10,583 | 11,027 | 11,491 | 11,978 | 12,488 | 13,021 | 13,579 | |

| 10,462 | 10,950 | 11,464 | 12,006 | 12,578 | 13,181 | 13,816 | 14,487 | 15,193 | 15,937 | |

| ; 11 | 11,567 | 12,169 | 12,808 | 13,486 | 14,207 | 14,972 | 15,784 | 16,645 | 17,560 | 18,531 |

| 12,683 | 13,412 | 14,192 | 15,026 | 15,917 | 16,870 | 17,888 | 18,977 | 20,141 | 21,384 | |

| 13,809 | 14,680 | 15,618 | 16,627 | 17,713 | 18,882 | 20,141 | 21,495 | 22,953 | 24,523 | |

| 14,947 | 15,974 | 17,086 | 18,292 | 19,599 | 21,015 | 22,550 | 24,215 | 26,019 | 27,975 | |

| 16,097 | 17,293 | 18,599 | 20,024 | 21,579 | 23,276 | 25,129 | 27,152 | 29,361 | 31,772 | |

| 17,258 | 18,639 | 20,157 | 21,825 | 23,657 | 25,673 | 27,888 | 30,324 | 33,003 | 35,950 | |

| 18,430 | 20,012 | 21,762 | 23,698 | 25,840 | 28,213 | 30,840 | 33,750 | 36,974 | 40,545 | |

| 19,615 | 21,412 | 23,414 | 25,645 | 28,132 | 30,906 | 33,999 | 37,450 | 41,301 | 45,599 | |

| 20,811 | 22,841 | 25,117 | 27,671 | 30,539 | 33,760 | 37,379 | 41,446 | 46,018 | 51,159 | |

| 22,019 | 24,297 | 26,870 | 29,778 | 33,066 | 36,786 | 40,995 | 45,762 | 51,160 | 57,275 | |

| 23,239 | 25,783 | 28,676 | 31,969 | 35,719 | 39,993 | 44,865 | 50,423 | 56,765 | 64,002 | |

| 24,472 | 27,299 | 30,537 | 34,248 | 38,505 | 43,392 | 49,006 | 55,457 | 62,873 | 71,4.03 | |

| 25,716 | 28,845 | 32,453 | 36,618 | 41,430 | 46,996 | 53,436 | 60,893 | 69,532 | 79,543 | |

| 26,973 | 30,422 | 34,426 | 39,083 | 44,502 | 50,816 | 58,177 | 66,765 | 76,790 | 88,497 | |

| 28,243 | 32,030 | 36,459 | 41,646 | 47,727 | 54,865 | 63,249 | 73,106 | 84,701 | 98,347 | |

| 34,785 | 40,568 | 47,575 | 56,085 | 66,439 | 79,058 | 94,461 | 113,28 | 136,30 | 164,49 | |

| 41,660 | 49,994 | 60,462 | 73,652 | 90,320 | 111,43 | 138,23 | 172,31 | 215,71 | 271,02 | |

| 48,886 | 60,402 | 75,401 | 95,026 | 120,80 | 154,76 | 199,63 | 259,05 | 337,88 | 442,59 | |

| 56,481 | 71,893 | 92,720 | 21,029 | 159,70 | 212,74 | 285,74 | 386,50 | 525,85 | 718,90 | |

| 64,463 | 84,579 | 112,79 | 152,66 | 209,34 | 290,33 | 406,52 | 573,77 | 815,08 | 1163,9 |

| 11% | 12% | 13% | 14% | 15% | 16% | 20% | 25% | 30% | 35% |

| 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 |

| 2,110 | 2,120 | 2,130 | 2,140 | 2,150 | 2,160 | 2,200 | 2,250 | 2,300 | 2,350 |

| 3,342 | 3,374 | 3,407 | 3,440 | 3,473 | 3,506 | 3,640 | 3,813 | 3,990 | 4,173 |

| 4,710 | 4,779 | 4,850 | 4,921 | 4,993 | 5,066 | 5,368 | 5,766 | 6,187 | 6,633 |

| 6,228 | 6,353 | 6,480 | 6,610 | 6,742 | 6,877 | 7,442 | 8,207 | 9,043 | 9,954 |

| 7,913 | 8,115 | 8,323 | 8,536 | 8,754 | 8,977 | 9,930 | 11,259 | 12,756 | 14,438 |

| 9,783 | 10,089 | 10,405 | 10,730 | 11,067 | 11,414 | 12,916 | 15,073 | 17,583 | 20,492 |

| 11,859 | 12,300 | 12,757 | 13,233 | 13,727 | 14,240 | 16,499 | 19,842 | 23,858 | 28,664 |

| 14,164 | 14,776 | 15,416 | 16,085 | 16,786 | 17,519 | 20,799 | 25,802 | 32,015 | 39,696 |

| 16,722 | 17,549 | 18,420 | 19,337 | 20,304 | 21,321 | 25,959 | 33,253 | 42,619 | 54,590 |

| 19,561 | 20,655 | 21,814 | 23,045 | 24,349 | 25,733 | 32,150 | 42,566 | 56,405 | 74,697 |

| 22,713 | 24,133 | 25,650 | 27,271 | 29,002 | 30,850 | 39,581 | 54,208 | 74,327 | 101,84 |

| 26,212 | 28,029 | 29,985 | 32,089 | 34,352 | 36,786 | 48,497 | 68,760 | 97,625 | 138,48 |

| 30,095 | 32,393 | 34,883 | 37,581 | 40,505 | 43,672 | 59,196 | 86,949 | 127,91 | 187,95 |

| 34,405 | 37,280 | 40,417 | 43,842 | 47,580 | 51,660 | 72,035 | 109,68 | 167,28 | 254,73 |

| 39,190 | 42,753 | 46,672 | 50,980 | 55,717 | 60,925 | 87,442 | 138,10 | 218,47 | 344,89 |

| 44,501 | 48,884 | 53,739 | 59,118 | 65,075 | 71,673 | 105,93 | 173,63 | 285,01 | 466,61 |

| 50,396 | 55,750 | 61,725 | 68,394 | 75,836 | 84,141 | 128,11 | 218,04 | 371,51 | 630,92 |

| 56,939 | 63,440 | 70,749 | 78,969 | 88,212 | 98,603 | 154,74 | 273,55 | 483,97 | 852,74 |

| 64,203 | 72,052 | 80,947 | 91,025 | 102,44 | 115,38 | 186,68 | 342,94 | 630,16 | 1152,2 |

| 72,265 | 81,699 | 92,470 | 104,76 | 118,81 | 134,84 | 225,02 | 429,68 | 820,21 | 1556,4 |

| 81,214 | 92,503 | 105,49 | 120,43 | 137,63 | 157,41 | 271,03 | 538,10 | 1067,2 | 2102,2 |

| 91,148 | 104,60 | 120,20 | 138,29 | 159,27 | 183,60 | 326,23 | 673,62 | 1388,4 | 2839,0 |

| 102,17 | 118,15 | 136,83 | 158,65 | 184,16 | 213,97 | 392,48 | 843,03 | 1806,0 | 3833,7 |

| 114,41 | 133,33 | 155,62 | 181,87 | 212,79 | 249,21 | 471,98 | 1054,7 | 2348,8 | 5176,5 |

| 199,02 | 241,33 | 293,19 | 356,78 | 434,74 | 530,31 | 1181,8 | 3227,1 | 8729,9 | 23221,0 |

| 341,59 | 431,66 | 546,68 | 693,57 | 881,17 | 1120,7 | 2948,3 | 9856,7 | 32422,0 | |

| 581,82 | 767,09 | 1013,7 | 1342,0 | 1779,0 | 2360,7 | 7343,8 | 30088,0 | ||

| 986,63 | 1358,2 | 1874,1 | 2590,5 | 3585,1 | 4965,2 | 91831,0 | |||

| 1668,7 | 2400,0 | 3459,5 | 4994,5 | 7217,7 |

ПРИЛОЖЕНИЕ 4

Коэффициент приведения годовой ренты.