Индикаторы денежной статистики 84

МЕТОДЫ

ПРОГНОЗИРОВАНИЯ И ПРИНЯТИЯ РЕШЕНИЙ

В. Н. Лиховидов

Фундаментальный анализ мировых валютных рынков: методы прогнозирования и принятия решений. — г. Владивосток — 1999 г. — 234 с.; ил.

Первое на русском языке учебное пособие по фундаментальному анализу для трейдеров, работающих на международном валютном рынке FOREX. В книге объясняются основные индикаторы экономической статистики, публикуемые мировыми информационными агентствами, инструменты валютной политики центральных банков и характер их влияния на валютные курсы. Раскрывается психологическая природа реакции валютного рынка на экономические новости, определяющая подходы к использованию фундаментальных данных в торговле. Рассмотрено много примеров событий на сегодняшних финансовых рынках, которые показывают связь валютного рынка с другими мировыми рынками. Книга предназначена для самостоятельного изучения трейдерами, желающими расширить кругозор и совершенствовать свои методы прогнозирования валютных курсов и планирования торговых операций.

Содержание

Введение 5

1. Для чего необходимо изучать фундаментальный анализ 9

2. Международный валютный рынок и основные мировые валюты 31

3. Что такое валютный курс 53

4. Индексные методы измерения экономических процессов 67

5. Деньги и процентные ставки 84

Индикаторы денежной статистики 84

Процентные ставки 88

Процентные ставки центральных банков 96

Основные положения количественной теории денег 102

Процентный дифференциал 104

Доходности государственных ценных бумаг 106

6. Валютный курс и инфляция 108

Инфляция и процентные ставки 114

7. Экономический цикл 117

8. Показатели роста экономики, валовой внутренний продукт 129

9. Индикаторы производственного сектора 139

Промышленное производство 139

Использование производственных мощностей 143

Заказы на товары длительного пользования 144

Показатели объема запасов 147

10. Индикаторы инфляции 150

Индекс потребительских цен 151

Индекс цен производителей 154

11. Международная торговля 160

12. Статистика занятости, рынок труда 171

13. Индикаторы потребительского спроса 179

Жилищное строительство и рынок жилья 179

Розничная торговля 183

Продажи грузовых и легковых автомобилей 185

Индексы настроения потребителя 188

14. Индикаторы делового цикла 191

Опережающий экономический индикатор 192

Индексы деловой активности 195

15. Фундаментальные данные, психология рынка и принятие решений 202

Ответы к расчетным задачам 226

Предметный указатель 227

Список литературы 232

Введение

Книга предназначена для тех, кто занимается очень популярным в последнее время делом - валютным дилингом. Она является учебным пособием по фундаментальному анализу, то есть знакомит валютных трейдеров с той стороной жизни рынков, которую они не видят, анализируя графики валютных курсов на экранах своих терминалов. Фундаментальный анализ устанавливает связь валютных курсов с экономической ситуацией и конкурентным положением торгующих стран, объясняет цели и инструменты финансовой политики центральных банков, показывает соотношения между различными финансовыми рынками, причины их взлетов и падений.

Сейчас есть много хороших книг по техническому анализу, являющемуся основным инструментом валютного трейдера. В то же время на русском языке нет ни одной книги по фундаментальному анализу валютных рынков, без знания которого значительная часть происходящего остается для трейдера покрытой мраком, что неизбежно снижает эффективность от работы или просто приносит прямые убытки. Поэтому очень важно помочь трейдерам получить достаточно полное представление об основных экономических показателях, публикуемых международными информационными агентствами, о том как изменение этих показателей влияет на поведение валютных курсов, о главных инструментах финансовой политики центральных банков, регулирующих валютные курсы, и о современных тенденциях в развитии валютных рынков.

По содержанию материал книги может быть сгруппирован по трем основным направлениям. Прежде всего, в ней представлены положения современной экономической теории, касающиеся денежного обращения и валютных курсов, необходимые каждому трейдеру для осмысленного восприятия того, что происходит на рынке. Здесь даны определения и пояснения к таким понятиям как обменный курс, паритет покупательной способности, денежная масса, процентные ставки, инфляция. Показано, как с помощью количественных показателей (индексов) измеряют происходящие в экономике процессы и характеризуют поведение финансовых рынков. Много внимания уделено понятию экономического цикла, которое является принципиально важным и широко используется в описании поведения валютных рынков.

Затем подробно рассмотрены более 20 конкретных экономических индикаторов, наиболее часто появляющихся в комментариях аналитиков международных рынков и оказывающих явное влияние на поведение валютных курсов (валовой внутренний продукт, торговый баланс, промышленное производство, индекс цен производителей и индекс потребительских цен, безработица, использование производственных мощностей, а также специальные индикаторы деловой активности, предназначенные для отслеживания экономических циклов). Для каждого индикатора раскрывается его экономический смысл, указывается связь с другими индикаторами и с изменениями валютных курсов. Приведены графики, иллюстрирующие тенденции поведения индикаторов на примерах из основных мировых экономик.

Третье направление материала книги представляет собой описание психологии восприятия участниками валютных рынков публикуемых экономических данных и происходящих событий. Принципиальное значение для формирования уровней обменных курсов имеют действующие по валютам процентные ставки и спрос на эти валюты для международной торговли и движений капиталов (инвестиций). Центральные банки, планируя свои действия по управлению валютными курсами, исходят из состояния экономики, обязательно учитывая стадию делового цикла, на которой она находится. Участники валютных рынков, пытаясь предугадать действия финансовых властей и спрос на валюты, анализируют публикуемые экономические индикаторы и стараются учесть соотношение циклов экономической активности в разных странах.

Из этого создается мнение рынка, его настроение и ожидание предстоящих событий. Если публикуемое значение некоторого важного экономического индикатора или действие центрального банка расходится с ожиданием рынка, то возникает быстрая реакция в виде сильного изменения валютного курса. В книге представлено много примеров живой реакции валютных рынков на экономические новости и события, которые показывают необходимость знания смысла экономической статистики, а также то, что искусство трейдера в области фундаментального анализа состоит в умении понимать настроение рынка, его ожидания будущих событий и данных и извлекать из этого понимания выгодные моменты для валютных операций.

Книга предназначена прежде всего для самостоятельного изучения фундаментального анализа индивидуальными трейдерами, занимающимися операциями на рынке FOREX или теми, кто собирается этому научиться. Она будет полезна как тем, кто готов ограничиться общим знакомством с предметом для понимания смысла событий на валютных рынках, так и тем, кто уже имеет опыт практической торговли, но теперь желает научиться самостоятельно анализировать фундаментальные данные и строить свои собственные прогнозы, то есть научиться торговать по фундаментальным данным. В ней в большом количестве представлены примеры из жизни валютных рынков, относящиеся к недавним событиям, даны задачи для самостоятельного решения, приведен указатель основных экономических индикаторов и список литературы по фундаментальному анализу.

Это первая попытка написать подобного рода учебник, поэтому она не может быть без недостатков. Опыт преподавания и работы на валютном рынке FOREX убедительно показывает, что такая книга очень нужна. Автор надеется, что она принесет пользу своему читателю и готов выслушать критику и пожелания об ее улучшении.

Что такое валютный курс

После того как Бреттон-Вуддское соглашение, регулировавшее валютные курсы в послевоенный период, прекратило свое существование, основные мировые валюты получили большую свободу в том смысле, что их курсы стали в значительной степени определяться рынком на основе спроса и предложения по этим валютам как инструментам торговли, инвестиций и формирования международных резервов. Чем же вызваны столь сильные изменения валютных курсов, которые наблюдаются с тех пор, в чем их причины и как их истолковывает экономическая наука?

Основным понятием, созданным для объяснения валютных курсовявляется паритет покупательной способности, ППС (purchasing power parity - РРР), для формулировки которого обычно привлекают так называемыйзакон одной цены: цена товара в одной стране должна быть равна цене товара в другой стране; а поскольку эти цены выражаются в разных валютах, то соотношение цен и определяет курс обмена одной валюты на другую.

Пусть Pd - внутренняя цена (domestic price) данного товара, a Pf - его цена за рубежом, в соседней стране (foreign price). Эти цены представляют собой количества валют, национальной для данной страны и иностранной, которые дают за единицу товара внутри страны и за рубежом. Отношение цен и будет тем курсом, по которому одну валюту станут обменивать на другую ради приобретения данного товара. Если бы все обмены были связаны только с этим одним товаром, то это и был бы обменный курс,

S=Pd/Pf

определяющий цену одной единицы иностранной валюты в единицах внутренней (национальной) валюты.

Если Toyota стоит в Японии 3,10 миллионов йен, а в США эта модель продается за 23700 долларов, то это означает, что соотношение доллара и йены равно

S=3100000/23700=130.80 йен за доллар

Но с другой стороны, каждый понимает, что выбор модели автомобиля дело очень непростое и данная модель может плохо продаваться в США просто по той причине, что американцы предпочитают аналогичные модели своего производства. Тогда цена авто будет заниженной, а 130.8 йен за доллар окажется слишком высокой цифрой. Автомобиль, наверное не самый лучший товар для сравнения валют, потому что с ним связано слишком много индивидуальных предпочтений и неэкономических соображений.

В литературе упоминается совсем простой способ сравнения покупательной способности валют - по цене гамбургера, который является стандартным продуктом и связан с универсальным набором исходного сырья. Но с ним также не все может быть просто: если гамбургер всюду считается наиболее простой и недорогой закуской, то при появлении в Москве он в первые годы шел за деликатес, и сравнение цен гамбургера в разных странах вряд ли соответствовало тогдашнему курсу рубля; а в некоторых странах его и вовсе не едят.

Вполне понятно, что подобное определение обменного курса является сильно упрощенным, оно принимает в рассмотрение только один товар и не учитывает многого, что имеет место в действительности. А на самом деле происходит торговля множеством товаров, и не только товарами, но еще и различными услугами (которые еще сложнее сравнивать по их ценам в разных странах). Поэтому более реалистичный вариант закона одной цены сравнивает общие уровни цен в двух странах на группу товаров и услуг. Формула для определения обменного курса остается той же самой, но под Pd и Pf понимаются уже средние цены некоторого набора товаров и услуг (потребительской корзины). Такое определение обменного курсаназывают абсолютным вариантом паритета покупательной способности (absolute version of purchasing power parity).

Применяется также другая форма определения обменного курса через цены товаров по разные стороны границы. Для большинства задач, связанных с оцениванием тенденций экономических процессов важно не само значение обменного курса, а его изменение, происшедшее в течение некоторого времени под влиянием различных факторов. Если обозначить процентное изменение цен товаров (или соответствующих потребительских корзин) через δPd и δPf соответственно, то вызванное ими изменение (в процентах) валютного курса будет равно

δS= δPd-δPf

Это есть формулаотносительного варианта паритета покупательной способности (relative version of purchasing power parity). Если упоминавшийся выше гамбургер подорожал в Москве на 5%, а в США на 1%, то это означало бы изменение рублевого курса доллара на 4 %.

По крайней мере одно практическое применение концепции паритета покупательной способности в реальной финансовой политике известно в истории валютных рынков. Это соглашение Plaza Accord сентября 1985 года, когда американский доллар был решением Большой Пятерки (G5) девальвирован по отношению к йене и европейским валютам (то есть его курс был установлен на более низком уровне). Результат этого соглашения, как считается ныне, отнюдь не совпал с тем, что от него ожидалось.

Из многообразия экономических индикаторов, на первый взгляд, самую прямую и непосредственную связь с валютным курсом должен иметьторговый баланс (Trade Balance), поскольку он представляет собой разницу между суммарным экспортом и импортом страны,

Trade Balance = Export - Import

Если экспорт преобладает в структуре внешней торговли страны, то это означает избыточное поступление иностранной валюты в страну, следовательно, рост спроса на национальную валюту и рост обменного курса этой валюты, И наоборот, при дефиците торгового баланса (когда объем импорта больше, чем объем экспорта) национальная валюта должна слабеть. В действительности же, как мы увидим позже, взаимное влияние торговли, обменных курсов, инфляции и процентных ставок настолько перемешивает все факторы, что связь между ними становится совершенно неочевидной.

Но порой экономические факторы и настроение рынка сходятся воедино в такой степени, что публикация индикатора вызывает мгновенную и однозначную реакцию. К осени 1999 года отношение валютного рынка к американскому доллару было весьма напряженным: продолжавшиеся уже длительное время спекуляции о переоцененности американского рынка акций (который так и называли пузырем -bubble) и опасения его резкого падения, активный вывод японского капитала с американского финансового рынка, состоявшиеся летом два повышения процентных ставок FED и ожидание будущих повышений, все это особенно заострило внимание на еще одной постоянной проблеме - американском торговом дефиците, который опять же только недавно достиг нового рекордного уровня за всю историю США.

Ситуация еще более обострялась взаимоотношениями йены и доллара; Банк Японии, все лето боровшийся с преждевременным (с его точки зрения) ростом курса йены, ничего не смог сделать, несмотря на восемь предпринятых им за четыре месяца валютных интервенций. Попытки Банка получить поддержку в этой борьбе со стороны Казначейства США ничего не давали, а на интервенции, которые он осуществлял б одиночестве, рынок смотрел спокойно, каждый раз опять поднимая курс йены, которая была нужна иностранным инвесторам для приобретения растущих японских акций. Во вторник 21 сентября состоялось заседание Комитета по денежной политике Банка Японии, от которого все ждали каких-либо новых радикальных мер по ограничению роста йены. Но Банк Японии заявил, что его финансовая политика остается прежней, после чего рынок укрепился в уверенности, что интервенции можно не опасаться, а те, кто накануне активно покупали доллар в ожидании изменений политики Банка Японии и совместных действий США и Японии на валютном рынке, были весьма разочарованы и вынуждены продавать купленный доллар с убытками.

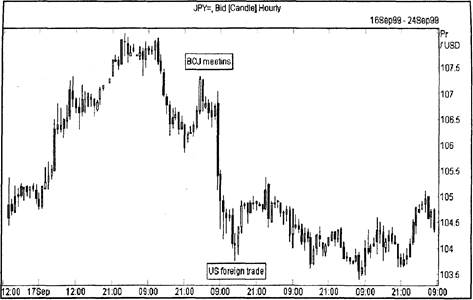

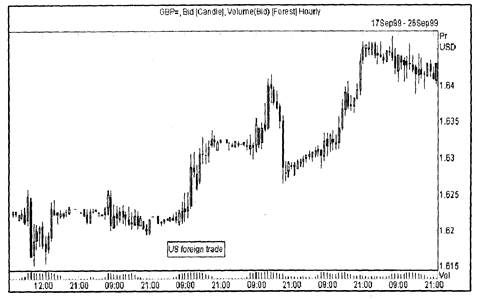

Поэтому когда позже в тот же день 21 сентября были опубликованы данные по иностранной торговле США за июль 1999 года и оказалось, что дефицит внешней торговли опять вырос до рекордной величины, реакция рынка была простой и однозначной - доллар быстро и сильно упал по отношению ко всем основным валютам. На рисунках 3.1 и 3.2 показаны графики, наглядно представляющие реакцию валютного рынка на эти данные.

Рис. 3.1. График японской йены; реакция на итоги заседания Банка Японии (BOJ meeting) и данные по внешней торговле США (US foreign trade), 21 сентября 1999 года.

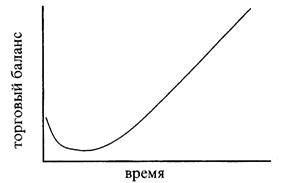

Один существенный эффект следует иметь ввиду, анализируя долгосрочное влияние на циклическую динамику экономических индикаторов таких факторов как падение курса валюты или действия финансовых властей, осуществляющих девальвацию валюты (объявленное снижение цены данной национальной валюты в единицах иностранных валют). Это так называемаяJ-кривая, смысл которой удобно пояснить на примере торгового баланса. При девальвации национальной валюты экспорт становится более выгоден, а импорт менее выгоден для фирм данной страны. Но падение курса скажется на торговом балансе в несколько отдаленной перспективе, так как в близком будущем остаются в действии старые контракты, используются уже существующие запасы сырья и еще не произошло падение спроса на импорт (девальвация делается в условиях падения платежного баланса, но первое время после нее спрос на импорт еще остается высоким, а цена его из-за обменного курса уже поднялась). Все это приводит к тому, что первым последствием девальвации может быть дальнейшее падение торгового баланса и лишь потом наступает подъем (Рис. 3.4.).

Рис. 3.2. График британского фунта; подъем фунта 21 сентября -реакция на те же данные по американскому торговому балансу

Рис. 3.4. J - кривая на примере торгового баланса

При повышении курса национальной валюты может проявляться такой же эффект запаздывания, но кривая будет соответствующим образом зеркально перевернута относительно оси времени.

Другой подход к описанию природы валютного курса - теория эластичности - связан с объяснением реакции торгового баланса на изменения валютного курса и с другой стороны, с объяснением отклонений валютного курса через изменения, претерпеваемые торговым балансом. Согласно теории эластичности, валютный курс есть просто та цена обмена иностранной валюты, которая поддерживает торговый баланс в равновесии. Величина изменения обменного курса, возникающего как реакция на отклонения в торговом балансе, зависит полностью от эластичности спроса по изменению цен. Поэтому если спрос является неэластичным по цене, то падение импорта и рост экспорта будут небольшими, следовательно, обменный курс должен расти значительно, чтобы скомпенсировать торговый дисбаланс. С другой стороны, если спрос эластичен по цене, то падение импорта и рост экспорта велики, так что достаточно небольшого изменения валютного курса.

Например, если импорт страны А велик, то торговый баланс является слабым, тогда обменный курс станет расти вследствие роста экспорта из страны А и будет стимулировать рост внутреннего дохода одновременно с падением дохода за рубежом. В то время как рост дохода в стране А вызовет рост потребления (как внутренней, так и иностранной продукции), а потому и больший спрос на иностранную валюту, падение дохода в стране В приведет к падению внутреннего спроса и потребления (продукции как страныВ, так и страны А), а потому к уменьшению спроса на ее национальную валюту.

Сложность применения теории эластичности к реальному рынку связана с тем, что валютные курсы обладают совсем не одинаковой эластичностью, в частности, краткосрочные курсы (слот) очевидно менее эластичны, чем долгосрочные. Кроме того, могут быть различные причины, вызывающие резкие изменения краткосрочных курсов, которые сами по себе меняют правила игры. Все эти соображения эластичности безусловно интересны с точки зрения выявления факторов, влияющих на обменные курсы, хотя конкретных соображений о реакциях валютных курсов усмотреть здесь сложно. Более подробное изложение концепции эластичности можно найти во всех учебниках макроэкономики.

Различные современные теории обменного курса принимают во внимание не только товарные рынки, но еще и предложение и спрос на финансовые активы, то есть учитывают международные потоки капитала. Развитие теории продолжается. Но ясно, что не следует ожидать получения простых ответов, так как слишком много факторов влияют на поведение курсов, да и сами рынки непрерывно меняются по своей структуре.

& Паритет покупательной способности

Понятие потребительской корзины часто используется в экономической статистике, когда необходимо численно измерить некоторый показатель, относящийся к целой группе различных объектов. Для объективного сравнения средних цен в двух странах необходимо выбрать некоторый набор товаров и услуг, являющийся достаточно представительным в каждой стране. Обозначим wd(i) и wf(i) - процентные веса i-го товара (услуги) в потребительских корзинах внутри страны и за рубежом, где индекс i нумерует товары и услуги.

Величины Pd и Pf, представляющие общие уровни цен в двух странах, вычисляются в виде взвешенных сумм

Pd = Σ wd(i)* Pd(i),

Pf=Σ wf(i)*Pf(i),

а их отношение дает курс обмена валют. Формула, являющаяся абсолютным вариантом паритета покупательной способности(absolute version of purchasing power parity),

Pd = S * Pf,

теперь точнее определяет валютный курс, поскольку охватывает представительную выборку товаров, учитывающую состав потребления в каждой стране.

Впрочем, к ней можно также предъявить множество претензий. Во-первых, не существует двух стран, производящих абсолютно одинаковые товары и услуги; выбирая же разные наборы («потребительские корзины»), можно получить и множество обменных курсов. Во вторых, она не учитывает транспортные расходы, входящие в цену товара, таможенные платежи и т.д. И наконец, она не рассматривает различные индивидуальные особенности товарных рынков, например, торговые марки (одна и та же модель автомобиля может иметь в разных странах очень разные цены просто по причине разного отношения к имени фирмы). Все это делает сравнение валют по паритету покупательной способности весьма условным, хотя проведенные исследования показали, что в долгосрочном плане обменные курсы следуют тенденции ППС, но отклонения от паритета могут быть весьма значительными.

Относительный вариант паритета покупательной способности(relative version of purchasing power parity)получается из приведенный выше формулы абсолютного варианта, если в ней вместо абсолютных значений величин использовать их процентные изменения. Предположим, что Pd(t) - уровень цен внутри страны в некоторый период времени t, выбранный в качестве базового, а Pd(t+T) - уровень цен по прошествии времени Т (например, Т это год).

Обозначим δS, δPd, δPf относительные изменения за время от t до t+T величин, соответственно, обменного курса, внутренних цен выбранной потребительской корзины и зарубежных цен,

S(t+T) - S(t) Pd(t+T) - Pd (t)

δS = ———————— , §Pd = —————————,

S(t) Pd (t)

Pf(t+T)-Pf(t)

δpf=—————————

Pf(t)

(при желании можно выразить относительные изменения в процентах, умножив эти дроби на 100).

Если подставить эти измененные значения в формулу для абсолютного варианта паритета покупательной способности,

S(t+T) = Pd (t+T) / Pf (t+T) вычесть отсюда

S(t)=Pd(t)/Pf(t)

и сделать соответствующие преобразования, то формула для относительного варианта ППС будет выглядеть следующим образом:

δS=δPd-δPf.

Например, если внутренние цены за год выросли на 2,5 процента (δPd = 2,5%), а цены за рубежом выросли на 1,2% (δPf = 1,2%), то это должно означать, что курс национальной валюты по отношению к иностранной упал на

dS= 2,5-1,2 =1,3%;

(курс именно упал, поскольку за одну единицу иностранной валюты стали давать на 1,3% больше единиц национальной валюты).

Задача.

В таблице представлены данные по росту цен, соответствующие четырем основным валютам (американский доллар, британский фунт, евро, японская йена); приведены процентные величины изменения цен за год, предшествующий указанной дате. Найти ожидаемые изменения курсов этих валют по отношению друг к другу за каждый из указанных периодов в соответствии с формулой относительного варианта паритета покупательной способности.

| Страна | 1 января 1999 | 30 июня 1999 |

| USA | 1.68 | 1.96 |

| UK | 1.35 | 2.75 |

| EU-11 | 0.79 | 0.87 |

| Japan | 0.59 | -0.29 |

(Данные в задачах везде приближенные, предназначены для выполнения учебных заданий, а не реальных прогнозов).

GDPt

defl = ———————

GDPt real

Дефлятор является одним из показателей инфляции, так как он показывает, в какой степени рост ВВП происходит из-за увеличения цен.

Близким по структуре к индексам, строящимся на основе потребительской корзины, является так называемый индекс доллара. Поскольку на международном валютном рынке все валюты принято котировать прежде всего по отношению к доллару, то не ясно, что же является ценой самого доллара. Одним из показателей уровня доллара является его усредненный курс по отношению к основным мировым валютам; причем усреднение делается с весами, пропорциональными объемам торговли США, осуществляемым в этих отдельных валютах. Если обозначить через Pi курсы доллара по отношению к основным валютам (GBP, EUR, CHF, JPY, AUD и т.д.), представленные в виде количества единиц валюты за один доллар, то формула для индекса доллара(trade weighted dollar index) будет выглядеть следующим образом

USDIndex=wl*Pl + w2* P2 + w3* РЗ + ... .

Именно этот индекс представлен на рисунке 2.1. для иллюстрации истории курса американского доллара. На рисунке 4.1. индекс доллара представлен более детальным графиком, относящимся к 1999 году.

Рис. 4.1. Индекс американского доллара, 1999 год

Аналогичные индексы публикуются и для других валют; они более точно отслеживают экономическое значение валютного курса, так как оно определяется не столько самой величиной обменного курса, но прежде всего - тем объемом торговли, который осуществляется с использованием данной валюты. На графике (Рис. 4.2.) приведен взвешенный с учетом объемов торговли индекс британского фунта. С весны 1999 года начал публиковаться подобный индекс для новой валюты евро. В этой связи большой интерес представляет следующий комментарий, опубликованный в середине февраля 1999 при обсуждении причин и последствий неожиданно сильного падения евро с начала года.

К тому времени евро уже успела упасть на 6% по отношению к доллару с начала года и раздавалось много упреков в адрес руководителей европейской финансовой политики, не обеспечивающих должную стабильность валюты, но аналитики приводили расчеты, показывающие, что снижение долларового курса евро отнюдь не отражает столь же больших экономических последствий этого падения для евро-региона. Действительно, в результате объединения валют внешняя торговля составляла около 10% суммарного валового внутреннего продукта одиннадцати стран евро-региона, это в 2 - 3 раза меньше, чем было в соответствии с индивидуальной статистикой этих стран до объединения валют. Хотя падающая валюта и делает импортные цены более высокими, но значительная часть внешней торговли для одиннадцати стран превратилась во внутреннюю, поэтому сильное падение долларового курса евро не причинило столь больших проблем, как этого можно было бы ожидать.

Рис. 4.2. Индекс британского фунта

Это хорошо было видно с помощью эффективного обменного курса (индекса) евро, учитывающего торговлю евро-региона с 16 другими странами: он упал за то же время всего на 1,3%. Таким образом подтверждалась обоснованность позиции Европейского Центрального Банка (ЕЦБ), который тогда утверждал, что падение евро не угрожает стабильности цен в евро-регионе. Для валютного трейдера это могло служить сигналом к тому, что на очередном заседании ЕЦБ не изменит процентные ставки (о чем Банк и предупреждал рынки), а отсюда следовало, что евро продолжит свой ход вниз. Наглядный пример того, что позволяют увидеть индексы!

Отдельно необходимо остановиться на одном из важнейших индикаторов валютного рынка - американском индексе фондового рынка, известном во всем мире как индекс Доу-Джонса. Подобно многим другим индексам фондового рынка, он представляет собой усредненную цену некоторого выбранного набора акций. Но в этом индексе используется интересный и поучительный прием, связанный с учетом изменения состава списка этих акций. Например, промышленный индекс Доу-Джонса (DJI - Dow Jones Industrial) вычисляется для группы акций 30 крупных промышленных корпораций, которые активно и устойчиво торгуются на Нью-йоркской фондовой бирже. Но состав этой группы тридцати время от времени меняется: происходят слияния корпораций, либо какое-то акционерное общество может из-за экономических проблем отодвинуться на второй план и его акции будут вычеркнуты из списка избранных, куда войдет другая компания. Чтобы пояснить используемый в индексе Доу-Джонса прием, рассмотрим здесь вместо 30 только 3 акции с их «вчерашними» биржевыми ценами: А = 25, В = 18, С ==47.

Средняя цена составит 30, ее и примем в качестве начального значения индекса, соответствующего закрытию завтрашнего биржевого дня. Но на следующий день поступила информация, что акционерное общество (АО) С слилось с другим акционерным обществом и новоеАОвыпустило акции D с ценой D == 17. Если в качестве индекса на момент начала нового рабочего дня взять новую среднюю цену акций, то получится скачок индекса, так как

( А + В + D ) / 3 = 20.

Для того чтобы избежать подобных неоправданных скачков, поступают следующим образом: сумма цен новых акций делится не на их количество, а на некоторый знаменатель x, который выбирается из условия, что индекс откроется «сегодня» с тем же значением, с которым он закрылся вчера:

( А + В + D ) / x = 20,

откуда получаем, x = (25 + 18 + 17 ) / 30 = 2,0 . Это значение x фиксируется и используется затем в качестве знаменателя до тех пор, пока не произойдет новое изменение в составе акций индекса. При этом, значение знаменателя x (divisor) является само по себе индикатором фондового рынка и публикуется в средствах массовой информации наравне с индексами Доу-Джонса.

Рис. 4.3. Промышленный индекс Доу-Джонса, и фондовый индекс S&P 500

Индекс Доу-Джонса является, по всеобщему признанию, эффективным индикатором динамики поведения фондового рынка США; он наглядно показывает именно движения рынка, изменение его настроений. Но есть у него и некоторые недостатки - сама по себе величина индекса не отражает цен акций, хотя и строилась в виде средней цены: но ведь нет акций, торгующихся по 11000$! К тому же количественный состав акций, входящих в список индекса весьма невелик, особенно по сравнению с изобилием наименований акций, обращающихся на фондовом рынке США. Из-за этого его поведение может давать искаженную картину развития рынка в целом. Это дало основание бывшему председателю Федеральной Резервной Системы Volcker'y при очередном обсуждении возможной угрозы, которую представляет переоцененный рынок американских акций для экономики США, заметить, что судьба американской экономики зависит от 50 акций, из которых половина никогда не докладывали о каких-либо прибылях.

Поэтому для более объективного оценивания динамики фондового рынка применяют разные индексы, в частности в США широко распространен индекс Standard and Poors 500 (S&P500), который отслеживает 500 акций основных корпораций производственного сектора и его значение равно средневзвешенной цене этих акций. Иначе говоря, для вычисления S&P500 используется та же формула, по которой считался торгово взвешенный индекс доллара, но в качествеPi берется цена акции, a wi -ее капитализация, то есть выраженная в долларах цена того количества акций i, которые обращаются на рынке. На рисунке 4.3. индексы Доу-Джонса и S&P500 изображены рядом для сравнения.

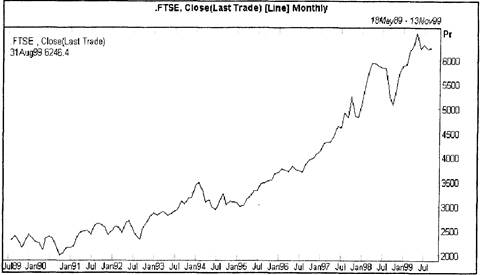

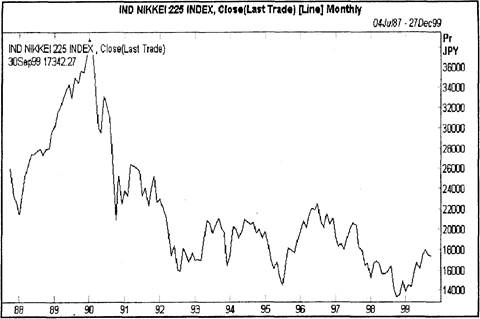

Ниже в качестве иллюстрации статистики фондового рынка приведены графикианглийского фондового индекса FTSE и японского фондового индекса NIKKEI.

Отслеживание поведения фондовых индексов является обязательной частью аналитической работы валютного трейдера, поскольку спрос на акции, номинированные в конкретной валюте, может очень сильно сказаться на курсе этой валюты. Так, летом 1999 года даже постоянные интервенции Банка Японии, на которые он потратил более 20 миллиардов долларов, не смогли остановить укрепления йены, поскольку одним из сильнейших действовавших в это время факторов был высокий спрос на японские акции. На рисунке 4.5. хорошо видно, как с начала 1999 года японские акции прекратили затяжное падение и начали расти в цене. Инвесторы из Европы, Великобритании и США конвертировали значительные суммы в йену с целью приобретения японских акций, и это постоянно поднимало курс йены по отношению к доллару.

Рис. 4.4. Британский, индекс фондового рынка FTSE

Рис. 4.5. Японский индекс фондового рынка Nikkei

Деньги и процентные ставки

Все действия государственных регулирующих органов, а в особенности, центральных банков, влияющие на финансы и денежное обращение, являются важными факторами для валютных курсов. Цена валюты определяется прежде всего спросом и предложением, связанными с этой валютой на международном рынке. Поэтому обменные курсы основных валют создаются рынком, но у центральных банков есть целый ряд инструментов, с помощью которых они могут существенно повлиять на валютные курсы. Применяют эти инструменты центральные банки, исходя из целей своей финансовой политики (главная из которых - стабильность национальной валюты) и той конкретной ситуации, которая определяется состоянием экономики, конкурентным положением страны на мировом рынке и политическими факторами.

Поэтому рынки всегда очень внимательно следят не только за экономикой, но и за статистикой финансов основных торгующих стран, пытаясь предугадать по ним действия центральных банков. Знакомство с положениями науки о деньгах и понимание смысла политики, проводимой финансовыми властями, является обязательным для каждого трейдера, желающего осмысленно планировать свою работу на валютном рынке.

Процентные ставки

Ни один из индикаторов экономики и финансов не имеет для отслеживания динамики валютных рынков такого значения, как процентные ставки. Процентный дифференциал(Interest Rate Differential), то есть разность процентных ставок, действующих по двум валютам - это главный фактор, непосредственно определяющий относительную привлекательность пары валют, а следовательно, и возможный спрос на каждую из них. На денежном рынке каждой страны действует много видов процентных ставок: ставка под которую коммерческие банки занимают деньги у центрального банка (официальная процентная ставка.Official Interest Rate); ставки, под которые банки занимают деньги друг у друга (ставки межбанковского заимствования -Interbank Offered Rate); процентные ставки, определяющие доходность государ