ТЕМА 4. Классификация показателей эффективности ИП

ТЕМА 4. Классификация показателей эффективности ИП

Международная практика обоснования инвестиционных проектов использует несколько показателей, позволяющих подготовить решение о целесообразности (нецелесообразности) вложения средств.

Эти показатели можно объединить в две группы:

1. Показатели, определяемые на основании использования концепции дисконтирования:

- чистая текущая стоимость;

- индекс доходности дисконтированных инвестиций;

- внутренняя норма доходности;

- срок окупаемости инвестиций с учетом дисконтирования;

- максимальный денежный отток с учетом дисконтирования.

2. Показатели, не предполагающие использования концепции дисконтирования:

- простой срок окупаемости инвестиций;

- показатели простой рентабельности инвестиций;

- чистые денежные поступления;

- индекс доходности инвестиций;

- максимальный денежный отток.

Классификация основных показателей эффективности инвестиционных проектов приведена в табл. 5.

Таблица 5

Основные показатели эффективности инвестиционных проектов

| Абсолютные показатели | Относительные показатели | Временные показатели | ||

| Метод приведенной стоимости | Метод аннуитета | Метод рентабельности | Метод ликвидности | |

| Способы, основанные на применении концепции дисконтирования | ||||

| Интегральный экономический эффект (чистая текущая стоимость, NPV) | Дисконтированный годовой экономический эффект (AN PV) | Внутренняя норма доходности (JRR). Индекс доходности инвестиций | Срок окупаемости инвестиций с учетом дисконтирования | |

| Упрощенные (рутинные) способы | ||||

| Приблизительный аннуитет | Показатели простой рентабельности. Индекс доходности инвестиций | Приблизительный (простой) срок окупаемости инвестиций | ||

Тема 5: Показатели, не предполагающие использования концепции дисконтирования. Простые методы оценки инвестиций

Простые (рутинные) методы оценки инвестиций относятся к числу наиболее старых и широко использовались еще до того, как концепция дисконтирования денежных потоков приобрела всеобщее признание в качестве способа получения самой точной оценки приемлемости инвестиций. Однако и по сей день эти методы остаются в арсенале разработчиков и аналитиков инвестиционных проектов. Причиной тому - возможность получения с помощью такого рода методов некоторой дополнительной информации. А это никогда не вредно при оценке инвестиционных проектов, так как позволяет снижать риск неудачного вложения денежных средств.

Показатели простой рентабельности инвестиций

Показатель расчетной нормы прибыли (Accounting Rate of Return)является обратным по содержанию сроку окупаемости капитальных вложений.

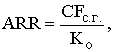

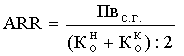

Расчетная норма прибыли отражает эффективность инвестиций в виде процентного отношения денежных поступлений к сумме первоначальных инвестиций

(5.18)

(5.18)

где ARR - расчетная норма прибыли инвестиций,

CFс.г. - среднегодовые денежные поступления от хозяйственной деятельности,

Ко - стоимость первоначальных инвестиций.

Этому показателю присущи все недостатки, свойственные показателю срока окупаемости. Он принимает в расчет только два критических аспекта, инвестиции и денежные поступления от текущей хозяйственной деятельности и игнорирует продолжительность экономического срока жизни инвестиций.

Пример 5.3 (продолжение).

| Расчетная рентабельность инвестиций | = | Среднегодовые денежные поступления от хозяйственной деятельности Первоначальные инвестиции | = | 25 000 100 000 | ∙100%=25% . |

Этот показатель говорит о том, что для получения ежегодных денежных поступлений норма доходности на инвестиции в сумме 100 000 руб. должна составлять 25%. Это единственное, что можно сказать о проекте, потому что здесь отсутствует информация о продолжительности экономического срока жизни инвестиций и не предполагается начисление процентов на остающуюся не возмещенную сумму инвестиций. Заметим, что, используя расчет нормы прибыли, будет получено одинаковое решение в различных ситуациях, т. е., когда период экономического срока жизни инвестиций составит 1, 10 или 100 лет. В действительности прибыльность, отраженная в формуле (5.18), будет иметь экономический смысл только если инвестиции, обеспечивающие получение 25 000 руб., будут беспрерывными. Только тогда мы сможем сказать, что доходность действительно составляет 25%.

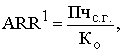

Разновидностьюпоказателя расчетной рентабельности инвестиций является показатель, где в качестве числителя (в формуле (5.18) стоит среднегодовая чистая прибыль (после уплаты налогов, но до процентных платежей))

(5.19)

(5.19)

где Пчс.г. - среднегодовая чистая прибыль. [1]

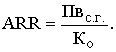

Расчетная рентабельность инвестиций может быть определена также на основе среднегодовой валовой прибыли (Пвсг) до уплаты процентных и налоговых платежей:

(5.20)

(5.20)

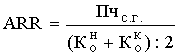

Что касается стоимости первоначальных инвестиций, по отношению к которой определяется рентабельность, то она может в формулах (5.19) и (5.20) иметь два значения:

- первоначальная стоимость;

- средняя стоимость между стоимостью на начало  и конец

и конец  расчета периода.

расчета периода.

Отсюда формула для расчета рентабельности инвестиций будет иметь вид

, (5.21)

, (5.21)

. (5.21а)

. (5.21а)

ARR, рассчитанная по формулам (5.19) - (5.21а), будет иметь различные значения, поэтому при подготовке или анализе инвестиционного проекта необходимо оговаривать, по какой методике этот показатель рассчитывается.

Применение показателей расчетной рентабельности основано на сопоставлении его расчетного уровня со стандартными для фирмы уровнями рентабельности.

Использование ARR по сей день во многих фирмах и странах мира объясняется рядом достоинств этого показателя.

Во-первых, он прост и очевиден при расчете, а также не требует использования таких изощренных приемов, как дисконтирование денежных потоков.

Во-вторых, показатель ARR удобен для встраивания его в систему стимулирования руководящего персонала фирм. Именно поэтому те фирмы, которые увязывают системы поощрения управляющих своих филиалов и подразделений с результативностью их инвестиций, обращаются к ARR. Это позволяет задать руководителям среднего звена легкопонимаемую ими систему ориентиров инвестиционной деятельности.

Слабости же показателя расчетной рентабельности инвестиций являются оборотной стороной его достоинств.

Во-первых, так же, как показатель периода окупаемости, ARR не учитывает разноценности денежных средств во времени, поскольку средства, поступающие, скажем на 10-й год после вложения средств, оцениваются по тому же уровню рентабельности, что и поступления в первом году.

Во-вторых, этот метод игнорирует различия в продолжительности эксплуатации активов, созданных благодаря инвестированию.

В-третьих, расчеты на основе ARR носят более «витринный» характер, чем расчеты на основе показателей, использующих данные о денежных потоках. Последние показывают реальное изменение ценности фирмы в результате инвестиций, тогда как ARR ориентирована преимущественно на получение оценки проектов, адекватной ожиданиям и требованиям акционеров и других лиц и фирм «со стороны».

Чистые денежные поступления

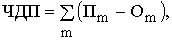

Чистыми денежными поступлениями (Net Value, NV) (другие названия - ЧДП, чистый доход, чистый денежный поток)называется накопленный эффект (сальдо денежного потока) за расчетный период:

(5.22)

(5.22)

где Пm - приток денежных средств на m-м шаге;

Оm - отток денежных средств на m-м шаге.

Суммирование распространяется на все шаги расчетного периода.

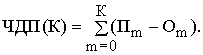

Для оценки эффективности инвестиционного проекта за первые К шагов расчетного периода рекомендуется использовать показатель текущих чистых денежных поступлений(накопленного сальдо)

(5.23)

(5.23)

Чистая текущая стоимость

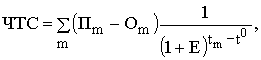

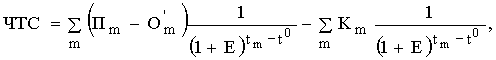

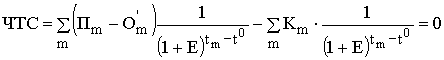

Важнейшим показателем эффективности инвестиционного проекта является чистая текущая стоимость (другие названия ЧТС – интегральный экономический эффект, чистая текущая приведенная стоимость, чистый дисконтированный доход, Net Present Value, NPV)-накопленный дисконтированный эффект за расчетный период. ЧТС рассчитывается по следующей формуле:

(5.26)

(5.26)

где Пm - приток денежных средств на m-м шаге;

Om - отток денежных средств на m-м шаге;

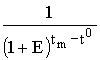

- коэффициент дисконтирования на m-м шаге.

- коэффициент дисконтирования на m-м шаге.

На практике часто пользуются модифицированной формулой:

(5.27)

(5.27)

где  - величина оттока денежных средств на m-м шаге без капиталовложений (инвестиций) Кm на том же шаге.

- величина оттока денежных средств на m-м шаге без капиталовложений (инвестиций) Кm на том же шаге.

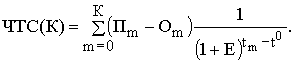

Для оценки эффективности инвестиционного проекта за первые К шагов расчетного периода рекомендуется использовать показатель текущей ЧТС (накопленное дисконтированное сальдо):

(5.28)

(5.28)

Чистая текущая стоимость используется для сопоставления инвестиционных затрат и будущих поступлений денежных средств, приведенных в эквивалентные условия.

Для определения чистой текущей стоимости прежде всего необходимо подобрать норму дисконтирования и, исходя из ее значения, найти соответствующие коэффициенты дисконтирования за анализируемый расчетный период.

После определения дисконтированной стоимости притоков и оттоков денежных средств чистая текущая стоимость определяется как разность между указанными двумя величинами. Полученный результат может быть как положительным, так и отрицательным.

Таким образом, чистая текущая стоимость показывает, достигнут ли инвестиции за экономический срок их жизни желаемого уровня отдачи:

- положительное значение чистой текущей стоимости показывает, что за расчетный период дисконтированные денежные поступления превысят дисконтированную сумму капитальных вложений и тем самым обеспечат увеличение ценности фирмы;

- наоборот, отрицательное значение чистой текущей стоимости показывает, что проект не обеспечит получения нормативной (стандартной) нормы прибыли и, следовательно, приведет к потенциальным убыткам.

Пример 5.3. (продолжение). Инвестиции в сумме 100 000 руб. при ежегодных в течение 6 лет денежных поступлениях (аннуитете) в сумме 25 000 руб. позволяют получить чистую текущую стоимость в сумме почти 16 000 руб. исходя из предположения о том, что фирма предусматривает применения нормы дисконта (т.е. стандартной нормы прибыли) на уровне 8% после уплаты налога. Все первоначальные инвестиции будут возмещены в течение ~ 5-летнего периода. Чистая текущая стоимость проекта 15 575 руб. увеличила капитал фирмы на эту сумму в современном исчислении, что может защитить инвестора от возможного риска, в случае, если денежные поступления оценены неточно, а проект не завершит свою экономическую жизнь ранее намеченного срока (табл. 5.8).

Таблица 5.8

Чистая текущая стоимость при норме дисконта Е=8%, руб.

| Период времени | Инвестиции | Денежные поступления | Коэффициент дисконтирования при ставке 8% | Чистая текущая стоимость разных лет | Кумулятивная чистая текущая стоимость |

| 100 000 | - | 1,000 | -100 000 | -100 000 | |

| - | 25 000 | 0,926 | +23 150 | -76 850 | |

| - | 25 000 | 0,857 | +21 425 | -55 425 | |

| - | 25 000 | 0,794 | +19 850 | -35 575 | |

| - | 25 000 | 0,735 | +18 375 | -17 200 | |

| - | 25 000 | 0,681 | +17 025 | -175 | |

| - | 25 000 | 0,630 | +15 750 | +15 575 | |

| 100 000 | 150 000 | +15 575 |

Пример 5.3 (продолжение). Произведем расчет чистой текущей стоимости при увеличении нормы дисконта, равной 12% (табл. 5.9).

Таблица 5.9

Чистая текущая стоимость при норме дисконта Е=12%, руб.

| Период времени | Инвестиции | Денежные поступления | Коэффициент дисконтирования при ставке 8% | Чистая текущая стоимость разных лет | Кумулятивная чистая текущая стоимость |

| 100 000 | - | 1,000 | -100 000 | -100 000 | |

| - | 25 000 | 0,893 | +22 325 | -77 675 | |

| - | 25 000 | 0,797 | +19 995 | -57 750 | |

| - | 25 000 | 0,712 | +17 800 | -39 950 | |

| - | 25 000 | 0,636 | +15 900 | -24 050 | |

| - | 25 000 | 0,567 | +14 175 | -9 875 | |

| - | 25 000 | 0,507 | +12 675 | +2 800 | |

| 100 000 | 150 000 | +2 800 |

Чистая текущая стоимость остается положительной, однако ее величина сократилась до 2 800 руб. При увеличении нормы дисконта при прочих равных условиях чистая текущая стоимость снижается. При норме дисконта Е = 14% чистая текущая стоимость уменьшится еще больше и станет отрицательной величиной (-2 775 руб.).

Забегая несколько вперед, отметим, что срок окупаемости инвестиций с дисконтированием (т.е. промежуток времени, необходимый для того, чтобы кумулятивная чистая текущая стоимость стала положительной величиной) увеличивается (см. последние колонки табл. 5.8 и 5.9).

При норме дисконта 8% срок окупаемости составит около 5 лет, в то время как при Е = 12% - почти 6 лет.

Наиболее эффективным является применение показателя чистой текущей стоимости в качестве критериального механизма, показывающего минимальную нормативную рентабельность (норму дисконта) инвестиций за экономический срок их жизни. Если ЧТС является положительной величиной, то это означает возможность получения дополнительного дохода сверх нормативной прибыли, при отрицательной величине чистой текущей стоимости прогнозируемые денежные поступления не обеспечивают получения минимальной нормативной прибыли и возмещения инвестиций. При чистой текущей стоимости, близкой к 0 нормативная прибыль едва обеспечивается (но только в случае, если оценки денежных поступлений и прогнозируемого экономического срока жизни инвестиций окажутся точными).

Несмотря на все эти преимущества оценки инвестиций, метод чистой текущей стоимости не дает ответа на все вопросы, связанные с экономической эффективностью капиталовложений. Этот метод дает ответ лишь на вопрос, способствует ли анализируемый вариант инвестирования росту ценности фирмы или богатства инвестора вообще, но никак не говорит об относительной мере такого роста.

А эта мера всегда имеет большое значение для любого инвестора. Для восполнения такого пробела используется иной показатель - метод расчета рентабельности инвестиций.

Внутренняя норма доходности

Внутренняя норма доходности (другие названия - ВНД, внутренняя норма дисконта, внутренняя норма прибыли, внутренний коэффициент эффективности, Internal Rate of Return, IRR).

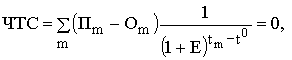

В наиболее распространенном случае инвестиционных проектов, начинающихся с (инвестиционных) затрат и имеющих положительное значение чистых денежных поступлений, внутренней нормой доходности называется положительное число  если:

если:

- при норме дисконта  чистая текущая стоимость проекта обращается в 0,

чистая текущая стоимость проекта обращается в 0,

- то число единственное.

В более общем случае внутренней нормой доходности называется такое положительное число  , что при норме дисконта

, что при норме дисконта  чистая текущая стоимость проекта обращается в 0, при всех больших значениях Е - отрицательна, при всех меньших значениях Е - положительна. Если не выполнено хотя бы одно из этих условий, считается, что ВНД не существует.

чистая текущая стоимость проекта обращается в 0, при всех больших значениях Е - отрицательна, при всех меньших значениях Е - положительна. Если не выполнено хотя бы одно из этих условий, считается, что ВНД не существует.

Если вернуться к описанным выше уравнениям (5.26) и (5.27), то ВНД - это значение нормы дисконта (Е) в этих уравнениях, при которой чистая текущая стоимость будет равна нулю, т. е.:

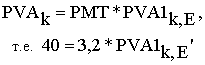

(5.29)

(5.29)

. (5.29а)

. (5.29а)

Для того чтобы легче разобраться в категории ВНД, договоримся, что пока мы будем вести речь о таких инвестиционных проектах, при реализации которых:

- надо сначала осуществить затраты денежных средств (допустить отток средств) и лишь потом можно рассчитывать на денежные поступления (притоки средств);

- денежные поступления носят кумулятивный характер, причем их знак меняется лишь однажды (т.е. сначала они могут быть отрицательными, но, став затем положительными, будут оставаться такими на протяжении всего расчетного периода).

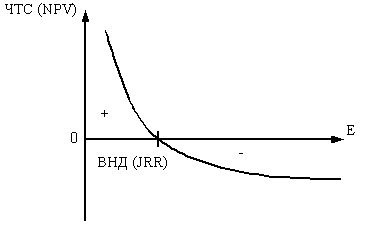

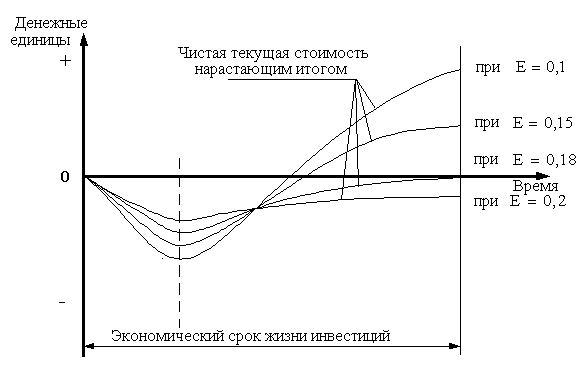

Для таких инвестиций справедливо утверждение о том, что чем выше норма дисконта (Е), тем меньше величина интегрального эффекта (NPV), что как раз и иллюстрирует рис.5.7.

Рис. 5.7. Зависимость величины ЧТС (NPV) от уровня нормы дисконта (Е)

Как видно из рис. 5.7, ВНД - это та величина нормы дисконта (Е), при которой кривая изменения ЧТС пересекает горизонтальную ось, т.е. интегральный экономический эффект (NPV) оказывается равным нулю. Найти величину ВНД можно с помощью таблиц коэффициентов приведения (приложение 4).

Пример 5.4. Допустим, что транспортная фирма намечает осуществить закупку судна «река-море» стоимостью 40 млн. руб. Его эксплуатация, как показывают расчеты может обеспечить на протяжении 20 лет ежегодные (если считать в конце года) денежные поступления на уровне 3,2 млн. руб. Если исходить из того, что мы имеем дело с аннуитетом, то можно воспользоваться формулой (5.6) для текущей стоимости:

Обратившись к справочной таблице коэффициентов расчета текущей стоимости для аннуитета (приложение 4), мы обнаружим, что по строке с номером 20 (т.е. для 20-летнего периода) наиболее близким значением будет величина 12,462, соответствующая норме дисконта на уровне 5%.

Именно при таком значении нормы дисконта текущая стоимость будущих денежных поступлений от эксплуатации судна будет равна современным инвестициям, а ЧТС (NPV) - нулю. Следовательно в данном примере ВНД (JRR) равна 0,05.

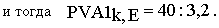

Решение задачи определения ВНД становится особенно трудной в тех случаях, когда будущие денежные поступления могут быть неодинаковыми по величине. Суть задачи остается прежней - найти значение ВНД, при которой ЧТС (NPV) будет равна нулю. В этом случае процесс расчета сводится к методу проб и ошибок, чтобы путем нескольких последовательных приближений, итераций найти искомое значение ВНД. При этом вначале ЧТС (NPV) определяется с помощью экспертно-избранной величины нормы дисконта. Если при этом ЧТС оказывается положительной, то расчет повторяется с использованием большей величины нормы дисконта (или наоборот – при отрицательном значении ЧТС меньшей), пока не удастся подобрать такую норму дисконта, при которой ЧТС будет равна нулю.

На рис. 5.8. показана графическая интерпретация определения ВНД методом итераций, из которого видно, что ВНД для рассматриваемого проекта равна » 0,18.

Рис. 5.8. Графическая интерпретация определения ВНД методом итераций

Итак, ВНД определяется как та норма дисконта (E), при которой чистая текущая стоимость равна нулю, т.е. инвестиционный проект не обеспечивает роста ценности фирмы, но и не ведет к ее снижению. Именно поэтому в отечественной литературе ВНД иногда называют поверочным дисконтом, так как она позволяет найти граничное значение нормы дисконта (Eв), разделяющее граничные инвестиции на приемлемые и не выгодные. Для этого ВНД сравнивают с принятой для проекта нормой дисконта (E).

Принцип сравнения этих показателей такой:

- если ВНД (JRR) > E – проект приемлем (т.к. ЧТС в этом случае имеет положительное значение);

- если ВНД < E – проект не приемлем (т.к. ЧТС отрицательна);

- если ВНД = E – можно принимать любое решение.

Таким образом, ВНД становится как бы ситом, отсеивающим невыгодные проекты.

Кроме того, этот показатель может служить основой для ранжирования проектов по степени выгодности, при прочих равных условиях, т.е. при тождественности основных исходных параметров сравниваемых проектов:

- равной сумме инвестиций;

- одинаковой продолжительности расчетного периода;

- равном уровне риска.

Внутренняя норма доходности может быть использована также:

- для экономической оценки проектных решений, если известны приемлемые значения ВНД (зависящие от области применения) у проектов данного типа;

- для оценки степени устойчивости инвестиционных проектов по разности ВНД–Е;

- для установления участниками проекта нормы дисконта Е по данным о внутренней норме доходности альтернативных направлений вложения ими собственных средств.

Для оценки эффективности инвестиционных проектов за первые К шагов расчетного периода используется показатель текущей внутренней нормы доходности (текущая ВНД), определяемой как такое число ВНД (K), что при норме дисконта Е = ВНД(K) величина ЧТС(K) обращается в 0, при всех больших значениях E – отрицательна, при всех меньших значениях E - положительна. Для отдельных проектов и значений K текущая ВНД может не существовать.

ТЕМА 4. Классификация показателей эффективности ИП

Международная практика обоснования инвестиционных проектов использует несколько показателей, позволяющих подготовить решение о целесообразности (нецелесообразности) вложения средств.

Эти показатели можно объединить в две группы:

1. Показатели, определяемые на основании использования концепции дисконтирования:

- чистая текущая стоимость;

- индекс доходности дисконтированных инвестиций;

- внутренняя норма доходности;

- срок окупаемости инвестиций с учетом дисконтирования;

- максимальный денежный отток с учетом дисконтирования.

2. Показатели, не предполагающие использования концепции дисконтирования:

- простой срок окупаемости инвестиций;

- показатели простой рентабельности инвестиций;

- чистые денежные поступления;

- индекс доходности инвестиций;

- максимальный денежный отток.

Классификация основных показателей эффективности инвестиционных проектов приведена в табл. 5.

Таблица 5

Основные показатели эффективности инвестиционных проектов

| Абсолютные показатели | Относительные показатели | Временные показатели | ||

| Метод приведенной стоимости | Метод аннуитета | Метод рентабельности | Метод ликвидности | |

| Способы, основанные на применении концепции дисконтирования | ||||

| Интегральный экономический эффект (чистая текущая стоимость, NPV) | Дисконтированный годовой экономический эффект (AN PV) | Внутренняя норма доходности (JRR). Индекс доходности инвестиций | Срок окупаемости инвестиций с учетом дисконтирования | |

| Упрощенные (рутинные) способы | ||||

| Приблизительный аннуитет | Показатели простой рентабельности. Индекс доходности инвестиций | Приблизительный (простой) срок окупаемости инвестиций | ||

Тема 5: Показатели, не предполагающие использования концепции дисконтирования. Простые методы оценки инвестиций

Простые (рутинные) методы оценки инвестиций относятся к числу наиболее старых и широко использовались еще до того, как концепция дисконтирования денежных потоков приобрела всеобщее признание в качестве способа получения самой точной оценки приемлемости инвестиций. Однако и по сей день эти методы остаются в арсенале разработчиков и аналитиков инвестиционных проектов. Причиной тому - возможность получения с помощью такого рода методов некоторой дополнительной информации. А это никогда не вредно при оценке инвестиционных проектов, так как позволяет снижать риск неудачного вложения денежных средств.