Система показателей себестоимости продукции и направления их анализа. анализ затрат на 1 рубль объема продукции

СИСТЕМА ПОКАЗАТЕЛЕЙ СЕБЕСТОИМОСТИ ПРОДУКЦИИ И НАПРАВЛЕНИЯ ИХ АНАЛИЗА. АНАЛИЗ ЗАТРАТ НА 1 РУБЛЬ ОБЪЕМА ПРОДУКЦИИ

Для планирования и оценки себестоимости продукции используется система обобщающих показателей. Основные

показатели этой системы:

1. Себестоимость единицы продукции в принятых натуральных единицах измерения определяется путем распределения затрат на производство, включаемых в себестоимость продукции, по отдельным видам (группам) однородных изделий или продукции, которая может быть приведена к условно-однородному измерителю (например, себестоимость одного киловатт-часа электроэнергии).

2. Себестоимость всей продукции (полная себестоимость) – это совокупная себестоимость всех видов изделий, работ, услуг, включаемых в объем выпущенной (проданной) продукции. Этот показатель является универсальным, так как рассчитывается различными предприятиями независимо от типа производства и характера выпускаемой продукции.

3. Показатель – затраты на рубль продукции (на 100 или 1000 р. продукции) – используется для характеристики динамики себестоимости всей продукции, как сравнимой, так и впервые освоенной. Он исчисляется как отношение себестоимости всей произведенной продукции или реализованной продукции к ее объему в продажных ценах (без косвенных налогов). Показатель также приобрел универсальное значение, так как рассчитывается повсеместно. При этом к сравниваемой относится продукция, производившаяся в предыдущем (базовом) периоде.

Себестоимость как единицы, так и всей совокупности продукции в зависимости от этапов ее формирования в производственном процессе может быть операционной, цеховой, производственной, полной.

4. Операционная себестоимость – это условно-переменные материальные затраты и расходы на оплату труда.

5. Цеховая себестоимость складывается из операционной себестоимости и общепроизводственных расходов.

6. Производственная себестоимость состоит из цеховой себестоимости и общехозяйственных расходов.

7. Полная себестоимость – это производственная себестоимость продукции и расходы на ее продажу.

В процессе анализа используются и другие показатели себестоимости: по статьям, элементам и видам затрат, по отдельным видам продукции, по цехам и участкам хозяйственной деятельности и др., а также специфические, отражающие отраслевые особенности продукции.

Показатель затрат на 1 р. объема продукции (З) рассчитывается как отношение себестоимости (С) всей продукции (выпущенной или реализованной) к е объему (ОП), выраженному в продажных ценах (без косвенных налогов):

З = С = Σ ( Кi – Ci)

ОП Σ ( Кi – Цi) ,где

Кi – количество изделий в натуральных показателях i-го наименования; Ci – затраты или себестоимость одного изделия (единицы продукции); Цi – цена одного изделия; n – количество наименований изделий в номенклатуре.

Показатель затрат на 1 р. общего объема продукции имеет следующие достоинства:

• позволяет измерить совокупный уровень затрат как сравнимой, так и несравнимой (новой) продукции;

• пригоден для анализа в динамике, так как является относительным показателем;

• обеспечивает увязку результатов анализа себестоимости и прибыли;

• является сводным показателем и может быть рассчитан как по всему объему продукции, так и отдельным ее видам.

Однако изменение затрат на 1 р. объема продукции зависит не только от изменения непосредственно затрат, но и от ряда других факторов. Исходя из этого, без соответствующего факторного анализа данный показатель не пригоден для оценки динамики (выполнения плана) по себестоимости продукции.

Для анализа необходимо знать:

1) объем продукции (Кпл или К0, Кф или К1);

2) себестоимость продукции (Спл или С0, Сф или С1);

3) цены на продукцию (Цпл или Ц0, Цф или Ц1).

Рассмотрим алгоритм расчета влияния указанных факторов на изменение затрат на 1 р. объема продукции способом цепной подстановки.

Непосредственное влияние на изменение уровня затрат оказывают следующие факторы:

• изменение структуры ассортимента продукции;

∆ЗА = Σ ( К1i – C0i) - Σ ( К0i – C0i)

Σ ( К1i – Ц0i) Σ ( К0i – Ц0i)

• изменение затрат, связанное с эффективностью использования производственных ресурсов;

∆ЗПР = Σ ( К1i – C1i) - ∆Ц МР - Σ ( К1i – C0i)

Σ ( К1i – Ц0i) Σ (К1i – Ц0i)

• изменение цен и тарифов на материальные ресурсы;

∆ЗМР = Σ ( К1i – C1i) - Σ ( К1i – C1i) - ∆Ц МР

Σ ( К1i – Ц0i) Σ (К1i – Ц0i)

• изменение продажных цен.

∆ЗЦ = Σ (К1i – C1i) - Σ (К1i – C1i)

Σ (К1i – Ц1i) Σ (К1i – Ц0i)

АНАЛИЗ ЗАТРАТ ПО ЭЛЕМЕНТАМ

Затраты группируются по калькуляционным статьям. Калькуляционные статьи затрат и их состав формируются с учетом специфики производства. Калькуляционные статьи показывают, на какие цели были произведены затраты. Примерами отдельных статей затрат могут служить основная заработная плата производственных рабочих, топливо и энергия на технологические цели и т, д. Анализ себестоимости по калькуляционным статьям позволяет установить изменения, которые произошли за несколько лет. Выявляется, по каким статьям имела место экономия по сравнению с прошлыми периодами, а по каким допущен перерасход.

Затраты, образующие себестоимость, по своему экономическому содержанию группируются по следующим элементам:

• материальные затраты;

• затраты на оплату труда;

• амортизация основных фондов:

• прочие затраты.

В элементе «Материальные затраты» отражается стоимость приобретаемых со стороны сырья и материалов, которые входят в состав производимой продукции, образуя ее основу, материалов, используемых в процессе производства продукции для обеспечения нормального технологического процесса, комплектующих изделий и полуфабрикатов, топлива всех видов, покупной энергии всех видов (электрической, тепловой, сжатого воздуха и т. д.).

Стоимость материальных ресурсов, отражаемая по элементу «Материальные затраты», формируется исходя из цен их приобретения (без учета налога на добавленную стоимость), наценок (надбавок), комиссионных вознаграждений, стоимости услуг товарных бирж.

Из затрат на материальные ресурсы, включаемых в себестоимость продукции, исключается стоимость возвратных отходов.

Под возвратными отходами производства понимаются остатки сырья, материалов, полуфабрикатов и других видов материальных ресурсов, образовавшиеся в процессе производства продукции и утратившие полностью или частично свои потребительские качества и не используемые по прямому назначению.

В элементе «Затраты на оплату труда» отражаются затраты на оплату труда персонала предприятия. В состав затрат на оплату труда включаются:

• выплаты заработной платы за фактически выполненную работу, исчисленные исходя из сдельных расценок, тарифных ставок и должностных окладов в соответствии с принятыми на предприятии формами и системами оплаты труда;

• стоимость продукции, выдаваемой в порядке натуральной оплаты работникам;

• выплаты стимулирующего характера по системным положениям: премии, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и т. д.;

• выплаты компенсирующего характера, связанные с режимом работы и условиями труда;

• оплата очередных и дополнительных отпусков, компенсация за неиспользованный отпуск и т. д.

В элементе «Амортизация основных фондов» отражается сумма амортизационных отчислений на полное восстановление основных производственных фондов, рассчитанная исходя из балансовой стоимости и утвержденных норм.

К элементу «Прочие затраты» относятся налоги, сборы, платежи, отчисления в страховые фонды (резервы) и другие обязательные отчисления, производимые в соответствии с установленным законодательством порядком, затраты на оплату процентов по полученным кредитам, оплата работ по сертификации продукции, затраты на командировки, плата сторонним организациям за пожарную и сторожевую охрану, за подготовку и переподготовку кадров и т. д.

Затраты на производство продукции включаются в себестоимость продукции того отчетного периода, к которому они относятся, независимо от времени оплаты — предварительной или последующей.

Анализ себестоимости продукции производится путем исследования динамики себестоимости в целом и по элементам затрат, рассчитывается поэлементная структура себестоимости текущего года и прошлых лет, выявляются и анализируются изменения и тенденции.

АНАЛИЗ ПРИБЫЛИ ОТ ПРОДАЖ

Выявление причин и их влияние на показатели прибыли – наиболее целесообразно проводить с использованием факторного анализа.

Суть факторного анализа в выявлении: на сколько каждый из следующих факторов повлиял на изменение прибыли в рублях:

1.выручка от продаж

2. цена

3. себестоимость

4. коммерческие и управленческие расходы

5. как, в общем, повлияли все эти факторы на прибыль от продаж

Факторный анализ – методика комплексного и системного изучения и измерения воздействия факторов на величину результативного показателя.

Существуют следующие типы факторного анализа:

1. Детерминированный (функциональный) – результативный показатель представлен в виде произведения, частного или алгебраической суммы факторов.

2. Стохастический (корреляционный) – связь между результативным и факторными показателями является неполной или вероятностной.

3. Прямой (дедуктивный) – от общего к частному.

4. Обратный (индуктивный) – от частного к общему.

5. Одноступенчатый и многоступенчатый.

6.Статический и динамический.

7. Ретроспективный и перспективный.

По характеру взаимосвязи между показателями различают методы детерминированного и стохастического факторного анализа

Детерминированный факторный анализ представляет собой методику исследования влияния факторов, связь которых с результативным показателем носит функциональный характер, т. е. когда результативный показатель факторной модели представлен в виде произведения, частного или алгебраической суммы факторов.

Методы детерминированного факторного анализа: Метод цепных подстановок; Метод абсолютных разниц; Метод относительных разниц; Интегральный метод; Метод логарифмирования.

Данный вид факторного анализа наиболее распространен, поскольку, будучи достаточно простым в применении (по сравнению со стохастическим анализом), позволяет осознать логику действия основных факторов развития предприятия, количественно оценить их влияние, понять, какие факторы, и в какой пропорции возможно и целесообразно изменить для повышения эффективности производства.

Стохастический анализ представляет собой методику исследования факторов, связь которых с результативным показателем в отличие от функциональной является неполной, вероятностной (корреляционной). Если при функциональной (полной) зависимости с изменением аргумента всегда происходит соответствующее изменение функции, то при корреляционной связи изменение аргумента может дать несколько значений прироста функции в зависимости от сочетания других факторов, определяющих данный показатель.

Методы стохастического факторного анализа:

- Способ парной корреляции;

- Множественный корреляционный анализ;

- Матричные модели;

- Математическое программирование;

- Метод исследования операций;

- Теория игр.

Необходимо также различать статический и динамический факторный анализ. Первый вид применяется при изучении влияния факторов на результативные показатели на соответствующую дату. Другой вид представляет собой методику исследования причинно-следственных связей в динамике.

И, наконец, факторный анализ может быть ретроспективным, который изучает причины прироста результативных показателей за прошлые периоды, и перспективным, который исследует поведение факторов и результативных показателей в перспективе.

Величина прибыли от продаж формируется под воздействием следующих факторов:

1. Расчет влияния на прибыль изменений в объеме продукции (ΔР1) (собственно объема продукции, работ, услуг в оценке по плановой (базовой) себестоимости):

ΔP1 = P0 K1 – P0 = P0 * (K1 - 1),

где:

P0 - прибыль базисного года;

K1 - коэффициент роста объема реализации продукции;

K1 = S1 / S0 где:

S1 - фактическая себестоимость реализованной продукции за отчетный период в ценах и тарифах базисного периода;

S0 - себестоимость базисного года (периода).

2. Расчет влияния на прибыль изменений в объеме продукции, обусловленных изменениями в структуре продукции (ΔР2):

ΔР2 = Р0 * (К2 – К1) ,где:

К2 - коэффициент роста объема реализации в оценке по отпускным ценам;

К2 = N1 / N0 ,

где: N1 - реализация в отчетном периоде по ценам базисного периода;

N0 - реализация в базисном периоде.

3. Динамика изменения уровня затрат на 1 руб. реализации:

∆P3 = - Qp1 * (S1 / Qp1 – S0 / Qp0),где:

Qp1 - фактический объем реализация в отчетном периоде по отпускным ценам.

44.Анализ рентабельности продаж

В системе показателей эффективности деятельности предприятий важнейшее место принадлежит рентабельности.

Рентабельность представляет собой такое использование средств, при котором организация не только покрывает свои затраты доходами, но и получает прибыль.

Доходность, т.е. прибыльность предприятия, может быть оценена при помощи как абсолютных, так и относительных показателей. Абсолютные показатели выражают прибыль, и измеряются в стоимостном выражении, т.е. в рублях. Относительные показатели характеризуют рентабельность и измеряются в процентах или в виде коэффициентов. Показатели рентабельности в гораздо меньшей мере находятся под влиянием инфляции, чем величины прибыли, поскольку они выражаются различными соотношениями прибыли и авансированных средств (капитала), либо прибыли и произведенных расходов (затрат).

При анализе рассчитанные показатели рентабельности следует сопоставить с плановыми, с соответствующими показателями предыдущих периодов, а также с данными других организаций.

Одним из наиболее распространенных показателей рентабельности является рентабельность продаж. Этот показатель определяется по такой формуле:

Прибыль от реализации продукции (работ, услуг) умножить на 100% делить на выручку от реализации продукции (работ, услуг).

Рентабельность продаж характеризует удельный вес прибыли в составе выручки от реализации продукции. Этот показатель называют также нормой прибыльности.

Если рентабельность продаж имеет тенденцию к понижению, то это свидетельствует о снижении конкурентоспособности продукции на рынке, так как говорит о сокращении спроса на продукцию.

Рассмотрим порядок факторного анализа показателя рентабельности продаж. Предполагая, что структура продукции осталась неизменной, определим влияние на рентабельность продаж двух факторов:

- изменение цены на продукцию;

- изменение себестоимости продукции.

Обозначим рентабельность продаж базисного и отчетного периода соответственно как  и

и  .

.

Тогда получим следующие формулы, выражающие рентабельность продаж:

,

,

Представив прибыль как разность между выручкой от реализации продукции и ее себестоимостью, получили эти же формулы в преобразованном виде:

,

,  ,

,

Условные обозначения:

-

,

,  - прибыль от реализации продукции, работ, услуг ( соответственно базисного и отчетного периода);

- прибыль от реализации продукции, работ, услуг ( соответственно базисного и отчетного периода); -

,

,  — реализация продукции (работ, услуг);

— реализация продукции (работ, услуг); -

,

,  - себестоимость продукции (работ, услуг);

- себестоимость продукции (работ, услуг);

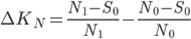

∆К — изменение (приращение) рентабельности продаж за анализируемый период.

Пользуясь методом (способом) цепных подстановок, определим в обобщенном виде влияние первого фактора — изменения цены на продукцию — на показатель рентабельности продаж.

Затем исчислим влияние на рентабельность продаж второго фактора — изменения себестоимости продукции.

где ∆КN — изменение рентабельности за счет изменения цены на продукцию;

∆КS — изменение рентабельности за счет изменения себестоимости продукции. Общее влияние двух факторов (баланс факторов) равняется изменению рентабельности по сравнению с ее базисной величиной:

∆К = ∆КN + ∆КS,

Итак, повышение рентабельности продаж достигается повышением цен на реализуемую продукцию, а также снижением себестоимости реализуемой продукции. Если в структуре реализуемой продукции увеличивается удельный вес более рентабельных видов изделий, то это обстоятельство также повышает уровень рентабельности продаж.

Чтобы повысить уровень доходности продаж, организация должна ориентироваться на изменения конъюнктуры рынка, наблюдать за изменениями цен на продукцию, осуществлять постоянный контроль за уровнем затрат на производство и реализацию продукции, а также осуществлять гибкую и обоснованную ассортиментную политику в области выпуска и реализации продукции.

Рентабельность – относительная величина, выражающая прибыльность (доходность) предприятия. В отличие от прибыли, рентабельность характеризует эффективность финансовой деятельности организации, независимо от размеров и характера экономической деятельности. Данное качество придает рентабельности, с одной стороны, форму экономической категории, выражающей экономические отношения между экономическими субъектами по поводу результативности использования факторов капитала, а с другой - характер объекта и инструмента финансового менеджмента.

Анализ рентабельности продаж начинается с изучения ее фактического уровня за отчетный (анализируемый) период в сравнении с рентабельностью продаж за предыдущие годы, с данными бизнес-плана, с аналогичным показателем предприятий, выпускающих однородную с анализируемым предприятием продукцию, со средними значениями рентабельности продаж по данным видам деятельности, отраслям хозяйства в отечественной экономике и в других странах.

В экономической литературе рентабельность продаж предлагается рассчитывать, как отношение прибыли от реализации продукции или чистой прибыли к сумме полученной выручки. Этот показатель определяется как в целом по предприятию, так и по отдельным видам продукции:

Рпр = Ппр / Впр * 100%, Рпр.ч = ЧП / Впр * 100%

где Рпр – рентабельность продаж в целом по предприятию, рассчитанная по прибыли от продаж, %; Ппр – прибыль от продаж, тыс. рублей; Впр – выручка от продаж, тыс. рублей; Рпр.ч – рентабельность продаж в целом по предприятию, рассчитанная по чистой прибыли, %; ЧП – чистая прибыль, тыс. рублей.

А.Д. Шеремет для анализа рентабельности продаж предлагает использовать следующие коэффициенты:

- Рентабельность продаж по прибыли от продажи: K1 = Ппр / Впр

- Рентабельность продаж по бухгалтерской (до налогообложения) прибыли: K2 = Пбп / Впр

- Рентабельность продаж по чистой прибыли: K3 = ЧП / Впр

где, Ппр - прибыль от продаж, Впр - выручка от продаж в отпускных ценах-нетто, Пбп - бухгалтерская прибыль, ЧП - чистая прибыль.

Если формулу Рпр = Ппр / Впр * 100% выразить не в процентах, а в копейках (в виде Рпр = Ппр / Впр), то в этом случае можно сделать вывод о результативности продаж, то есть сколько копеек прибыли от продаж получено с каждого рубля выручки от реализации продукции (выручки от продаж).

В случае если компания имеет достаточно развитую и обширную прочую деятельность, то чистая прибыль является результатом не только выручки от продаж, но и доходов от прочей деятельности. Следовательно, соотнесение чистой прибыли только с величиной выручки от продаж приводит к завышению истинного значения рентабельности, которую правильнее называть уже рентабельностью обычной деятельности. Рентабельность обычной деятельности можно определить по следующей формуле:

Роб.д = ЧП / (Впр + Дп) * 100%

где Роб.д – рентабельность обычной деятельности в целом по предприятию, %; Дп - доходы от прочей деятельности, тыс. рублей.

Для более подробного анализа рентабельности продаж необходимо провести факторный анализ рентабельности продаж, т.е. проанализировать какие факторы повлияли на уровень рентабельности продаж предприятия.

45. Анализ рентабельности собственного капитала

Рентабельность собственного капитала – показатель чистой прибыли в сравнении с собственным капиталом организации. Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал. В отличие от схожего показателя "рентабельность активов", данный показатель характеризует эффективность использования не всего капитала (или активов) организации, а только той его части, которая принадлежит собственникам предприятия. Рентабельность собственного капитала показывает сколько копеек прибыли принес каждый рубль, вложенный в собственный капитал.

Рентабельность собственного капитала рассчитывается делением чистой прибыли (обычно, за год) на собственный капитал организации:

Рентабельность собственного капитала = Чистая прибыль / Собственный капитал

Для получения результата в виде процента, указанное отношение часто умножают на 100.

Более точный расчет подразумевает использование средней арифметической величины собственного капитала за тот период, за который берется чистая прибыль (как правило, за год) – к собственному капиталу на начало периода прибавляют собственный капитал на конец периода и делят на 2.

Чистая прибыль организации берется по данным "Отчета о прибылях и убытках", собственный капитал – по данным пассива Баланса.

Чтобы рассчитать показатель за период, отличный от года, но получить сопоставимые годовые данные, используют формулу:

Рентабельность собственного капитала = Чистая прибыль/(Собственный капитал на начало периода + Собственный капитал на конец периода)/2)

Особым подходом к расчету рентабельности собственного капитала является использование формулы Дюпона. Формула Дюпона разбивает показатель на три составляющие, или фактора, позволяющие глубже понять полученный результат:

Рентабельность собственного капитала (Формула Дюпона) = (Чистая прибыль / Выручка) * (Выручка / Активы) * (Активы / Собственный капитал) = Рентабельность продаж по чистой прибыли * Оборачиваемость активов * Финансовый левередж (коэф. Финансовой зависимости).

Нормальное значение

По усредненным статистическим данным рентабельность собственного капитала составляем примерно 10-12% (в США и Великобритании). Для инфляционных экономик, таких как российская, показатель должен быть выше. Главным сравнительным критерием при анализе рентабельности собственного капитала выступает процент альтернативной доходности, которую мог бы получить собственник, вложив свои деньги в другой бизнес. Например, если банковский депозит может принести 10% годовых, а бизнес приносит лишь 5%, то может встать вопрос о целесообразности дальнейшего ведения такого бизнеса.

Чем выше рентабельность собственного капитала, тем лучше. Однако как видно из формулы Дюпона, высокое значение показателя может получиться из-за слишком высокого финансового рычага, т.е. большой доли заемного капитала и малой доли собственного, что негативно влияет на финансовую устойчивость организации. Это отражает главный закон бизнеса – больше прибыль, больше риск.

Расчет показателя рентабельности собственного капитала имеет смысл только в том случае, если у организации имеется собственный капитал (т.е. положительные чистые активы). В противном случае расчет дает отрицательное значение, малопригодное для анализа.

46. Анализ рентабельности вложений (активов)

Определение

Рентабельность активов – финансовый коэффициент, характеризующий отдачу от использования всех активов организации. Коэффициент показывает способность организации генерировать прибыль без учета структуры его капитала (финансового левериджа), качество управления активами. В отличие от показателя "рентабельность собственного капитала", данный показатель учитывает все активы организации, а не только собственные средства. Поэтому он менее интересен для инвесторов.

Расчет (формула)

Рентабельность активов рассчитывается делением чистой прибыли (как правило, за год) на величину всех активов (т.е сальдо баланса организации):

Рентабельность активов = Чистая прибыль / Активы

В результате расчета получается величина чистой прибыли с каждого рубля вложенного в активы организации. Часто, чтобы получить более наглядное, процентное соотношение в формуле используют умножение на 100. В этом случае показатель также можно интерпретировать как "сколько копеек приносит каждый рубль, вложенный в активы организации".

Для более точных расчетов в качестве показателя "Активы" берется не значение на конкретную дату, а среднее арифметическое значение – активы на начало года плюс активы на конец года делят на 2.

Чистая прибыль организации берется по данным "Отчета о прибылях и убытках", активы – по данным Баланса.

Если расчет производят не за год, а за другой период, то для получения результата в сопоставимом с годовым виде используется формула (в частности, в программе "Ваш финансовый аналитик"):

Рентабельность активов = Выручка*(365/Кол-во дней в периоде)/(Активы на начало + Активы на конец)/2)

Нормальное значение

Рентабельность активов сильно зависит от отрасли, в которой работает предприятие. Для капиталоемких отраслей (таких, как например железнодорожный транспорт или электроэнергетика) этот показатель будет ниже. Для компаний сферы услуг, не требующих больших капитальных вложений и вложений в оборотные средства, рентабельность активов будет выше.

Факторный анализ:

Рентабельность активов = Прибыль до налогооблажения/выручка * Выручка/активы =Рентабельность продаж*Оборачиваемость активов

47.Методика анализа финансового и операционного левериджа(рычага)

Понятие «леверидж» происходит от английского «leverage - действие рычага», и означает соотношение одной величины к другой, при небольшом изменении которого сильно меняются связанные с ним показатели.

Наиболее распространены следующие виды левериджа:

Производственный (операционный) леверидж.

Финансовый леверидж.

Все компании в той или иной степени используют финансовый леверидж. Весь вопрос в том, каково разумное соотношение между собственным и заемным капиталом.

Коэффициент финансового левериджа (плечо финансового рычага) определяется как отношение заемного капитала к собственному капиталу. Правильнее всего рассчитывать его по рыночной оценке активов.

Рассчитывается также эффект финансового рычага:

ЭФР = (1 - Кн)*(ROA - Цзк) * ЗК/СК.

где ROA - рентабельность совокупного капитала до уплаты налогов (отношение валовой прибыли к средней стоимости активов), %;

СК - среднегодовая сумма собственного капитала;

Кн - коэффициент налогообложения, в виде десятичной дроби;

Цзк - средневзвешенная цена заемного капитала, %;

ЗК - среднегодовая сумма заемного капитала.

Формула расчета эффекта финансового рычага содержит три сомножителя:

(1 - Кн) — не зависит от предприятия.

(ROA - Цзк) — разница между рентабельностью активов и процентной ставкой за кредит. Носит название дифференциал (Д).

(ЗК/СК) — финансовый рычаг (ФР).

Можно записать формулу эффекта финансового рычага короче:

ЭФР = (1 - Кн) ? Д ? ФР.

Эффект финансового рычага показывает, на сколько процентов увеличивается рентабельность собственного капитала за счет привлечения заемных средств. Эффект финансового рычага возникает за счет разницы между рентабельностью активов и стоимостью заемных средств. Рекомендуемое значение ЭФР равняется 0.33 - 0.5.

Получаемый эффект от финансового левериджа заключается в том, что использование долговой нагрузки при прочих равных условиях приводит к тому, что рост прибыли корпорации до уплаты процентных платежей и налогов ведет к более сильному росту показателя прибыли на акцию.

Также рассчитывают эффект финансового рычага с учетом действия инфляции (долги и проценты по ним не индексируются). При увеличении уровня инфляции плата за пользование заемными средствами становится ниже (процентные ставки фиксированные) и результат от их использования выше. Однако, если процентные ставки высоки или невысока доходность активов - финансовый леверидж начинает работать против собственников.

Леверидж - весьма рискованное дело для тех предприятий, деятельность которых носит циклический характер. В результате несколько последовательных лет с низкими продажами могут привести предприятия, обремененные высоким левериджем, к банкротству.

Для более подробного анализа изменения значения коэффициента финансового левериджа и факторов повлиявших на это используют методику 5-и факторный анализ коэффициента финансового левериджа.

Таким образом, финансовый леверидж отражает степень зависимости предприятия от кредиторов, то есть величину риска потери платежеспособности. Кроме этого предприятие получает возможность воспользоваться «налоговым щитом», так как в отличие от дивидендов по акциям сумма процентов за кредит вычитается из общей величины прибыли, подлежащей налогообложению.

Операционный рычаг (операционный леверидж) показывает во сколько раз темпы изменения прибыли от продаж превышают темпы изменения выручки от продаж. Зная операционный рычаг можно прогнозировать изменение прибыли при изменении выручки.

Это соотношение постоянных и переменных расходов компании и влияние этого отношения на прибыль до вычета процентов и налогов (операционную прибыль). Операционный рычаг показывает, на сколько процентов изменится прибыль при изменении выручки на 1%.

Ценовой операционный рычаг вычисляется по формуле:

Рц = В/П

Учитывая, что В = П + Зпер + Зпост, можно записать:

Рц = (П + Зпер + Зпост)/П =1 + Зпер/П + Зпост/П

где: В — выручка от продаж.

П — прибыль от продаж.

Зпер — переменные затраты.

Зпост — постоянные затраты.

Рц — ценовой операционный рычаг.

Рн — натуральный операционный рычаг.

Натуральный операционный рычаг вычисляется по формуле:

Рн = (В-Зпер)/П

Учитывая, что В = П + Зпер + Зпост, можно записать:

Рн = (П + Зпост)/П = 1 + Зпост/П

Операционный леверидж используется менеджерами для того, чтобы сбалансировать различные виды затрат и увеличить соответственно доход. Операционный леверидж дает возможность увеличить прибыль при изменении соотношения переменных и постоянных затрат.

Положение о том, что постоянные издержки при изменении объема производства остаются неизменными, а переменные — линейно возрастают, позволяет значительно упростить анализ операционного рычага. Но известно, что реальные зависимости сложнее.

С ростом объема производства переменные издержки на единицу продукции могут как уменьшаться (использование прогрессивных технологических процессов, совершенствование организации производства и труда), так и увеличиваться (рост потерь в брак, снижение производительности труда и т.д.). Темпы роста выручки замедляются из-за снижения цен на товар по мере насыщения рынка.

Финансовый леверидж и операционный леверидж – близкие методы. Как и в случае операционного левериджа, финансовый леверидж повышает постоянные издержки в форме выплат высокого процента за кредит, но поскольку кредиторы не участвуют в распределении доходов компании, снижаются переменные издержки. Соответственно, возросший финансовый леверидж также оказывает двоякое воздействие: требуется больше операционного дохода для покрытия постоянных финансовых издержек, но когда достигается окупаемость затрат, прибыль начинает расти быстрей с ростом каждой единицы дополнительного операционного дохода.

Совместное влияние операционного и финансового рычагов известно как эффект общего рычага и представляет собой их произведение:

Общий рычаг = ОЛ х ФЛ

Этот показатель дает представление о том, как изменение продаж повлияет на изменение чистой прибыли и дохода на акцию предприятия. Другими словами, он позволит определить, на сколько процентов изменится чистая прибыль при изменении объема продаж на 1%.

Поэтому производственный и финансовый риски мультиплицируются и формируют совокупный риск предприятия.

Таким образом, как и финансовый, так и операционный леверидж, оба потенциально эффективные, могут оказаться очень опасными из-за рисков, которые они содержат в себе. Хитрость, а точнее умелое управление финансами, состоит в том, чтобы уравновесить эти два элемента.

48. Анализ уровня безубыточности производства

В современной экономике широко используется расчет точки безубыточности в различных модификациях. С его помощью можно определить риск инвестиционного проекта. Суть данного метода заключается в определении минимально допустимого (критического) уровня производства продукции (продаж, услуг), при котором предприятие будет являться безубыточным.

Для успешного ведения бизнеса необходимо точно знать, какой объем продукции требуется реализовать предприятию для покрытия всех затрат на ее производство. При меньшем объеме производства и продаж продукции предприятие будет в убытке, при большем – получит прибыль. Кроме того, чем ниже будет рассчитанный критический уровень производства, тем более устойчивым будет предприятие в условиях возможного сокращения рынков сбыта.

Точка безубыточности может быть определена графически и аналитически. При построении графиков по горизонтальной оси откладывают объем производства, по вертикальной – производственные затраты, причем отдельно постоянные и переменные, и доход.

Предполагается, что продажи происходят равномерно, цены на продукцию и сырье за рассматриваемый период времени не меняются; при изменении объема продаж переменные издержки в расчете на единицу продукции постоянны; постоянные издержки не меняются в указанном диапазоне объема продаж, весь объем произведенной продукции реализуется.

В результате построений получаются графики постоянных и переменных издержек, валовых издержек, выручки от реализации. Точка пересечения графиков выручки и валовых затрат будет являться точкой безубыточно