Влияние изменения цен на показатели бухгалтерской отчетности

Наличие достоверной информации бухгалтерской отчетности необходимо для формирования аналитического заключения о текущем финансовом состоянии организации и его возможном изменении. На основании результатов такого анализа может быть дана оценка последствий принимаемых финансовых решений.

Вместе с тем на достоверность информации бухгалтерской отчетности непосредственное влияние оказывают инфляционные процессы. Игнорирование влияния инфляции приводит к искажению информации о финансовом состоянии организации, ее способности к сохранению и наращиванию капитала и, следовательно, искажает оценку эффективности бизнеса в целом.

Основными последствиями отсутствия учета влияния инфляции на показатели бухгалтерской отчетности являются следующие:

• под влиянием роста цен величина себестоимости проданной про-дукции оказывается заниженной в сравнении с текущей стоимостью замещения ресурсов (данный фактор имеет особое значение для предприятий с длительным операционным циклом);

• формирование себестоимости исходя из исторических, а не теку-щих цен, как правило более высоких в условиях инфляции, снижает возможность хозяйствующих субъектов восстанавливать из-

расходованные в процессе их деятельности запасы материалов и обновлять основные средства. Как следствие этого объем средств, направленных на восстановление ресурсов, может не соответствовать реальным потребностям организации;

• сумма прибыли организации в условиях роста цен становится за-вышенной. Пересчет расходов с учетом восстановительных цен на используемые ресурсы привел бы к сокращению величины прибыли или, возможно, к увеличению убытка. Отсутствие такого пересчета вводит в заблуждение как менеджмент компании и ее собственников, так и кредиторов;

• искажается информация о способности организации к сохранениюи наращиванию капитала, что ведет к просчетам в процессе принятия решений, касающихся вопросов корпоративного управления прибылью, - прибыль может быть распределена в ущерб долгосрочной финансовой устойчивости организации;

• вуалируются потери от неиспользуемых денежных средств и де-биторской задолженности;

• отсутствует информация о реальном соотношении дебиторскойи кредиторской задолженностей, необходимая для управления текущей платежеспособностью организации;

• нарушается принцип сопоставимости информации бухгалтерскойотчетности - сравнения по времени становятся нереалистичными, в результате чего снижается достоверность информационной базы прогнозного анализа финансовых результатов и денежных потоков организации;

• расчет ключевых финансовых коэффициентов, характеризущихэффективность вложения капитала и являющихся важнейшими в системе оценки эффективности бизнеса организации, в первую очередь таких, как рентабельность инвестиций и рентабельность собственного капитала, дает искаженный результат. Это затрудняет возможность обоснования принимаемых инвестиционных решений.

В процессе учета влияния изменения цен на показатели бухгалтерской отчетности следует различать общее и частные изменения цен. В зависимости от причин изменения цен для учета их влияния на показатели бухгалтерской отчетности должны быть использованы различные методы.

Общее изменение цен отражает увеличение или уменьшение стоимости одной денежной единицы. Такие изменения определяются влиянием инфляции (дефляции). Например, если индекс цен вырос со 100 до

120%, то это означает, что цены возросли, а покупательная способность денежной единицы сократилась в 1,2 раза.

Изменение покупательной способности характеризует возможность приобретения товаров и услуг на определенную сумму в сравнении с тем, что на эту же сумму можно было купить в прошлом.

Общая покупательная способность определяется колебаниями общего уровня цен. Для ее характеристики используются различные индексы, среди которых в первую очередь используют индекс потребительских цен (ИПЦ) и индекс цен производителей продукции (ИЦП).

Частные изменения цен связаны с ростом или снижением стоимости отдельных ресурсов (активов). Они вызываются различными причинами, связанными с изменением предпочтений покупателей, изменениями индивидуальной себестоимости, технологическими нововведениями, изменениями предложения отдельных товаров.

В период инфляции наблюдается, как правило, два типа движения цен: рост общего уровня цен и частные колебания цен.

Хотя рост общего уровня цен и отражает совокупный результат изменения цен, по нему необязательно можно судить о темпах или даже направлениях изменения цен на конкретные активы. Несмотря на инфляцию или рост общего уровня цен, цены на отдельные активы могут расти медленнее, чем общий уровень, или быстрее, или даже сокращаться. Поэтому для оценки способности организации восстановить свои активы, необходимо учитывать частные изменения цен независимо от изменения их общего уровня.

Рассмотрим последствия влияния инфляции на основные для анализа бухгалтерской отчетности показатели - финансовый результат организации и ее капитал.

В качестве иллюстрации проанализируем показатель чистых активов некоего предприятия «Альфа». Напомним, что чистые активы организации характеризуют количественную оценку величины капитала организации, определяемой на основе данных бухгалтерского баланса.

Допустим, согласно данным бухгалтерской отчетности анализируемой организации величина ее чистых активов на начало года составляла 100 млн руб. Расчет чистых активов на конец года показал, что их величина соответствует: а) 140 млн руб.; б) НО млн руб.

Как видим, и в том, и в другом случае по данным бухгалтерского баланса наблюдается рост величины чистых активов: в первом случае на 40 млн руб., во втором - на 10 млн руб. Согласно традиционной практике, основанной на историческом подходе к формированию показате-

лей бухгалтерской отчетности без их корректировки на инфляцию, пользователь отчетности констатирует наращивание капитала и в том, и в другом случае.

Надо полагать, что данный факт будет иметь существенное влияние на оценку эффективности управления организацией в анализируемом периоде и, самое главное, на решение о распределении и использовании прибыли.

Вместе с тем, обратившись к информации об уровне инфляции в анализируемом периоде и, следовательно, снижении покупательной способности денежных средств, можно констатировать некорректность механического сравнения величины чистых активов, поскольку капитал организации обладал разной покупательной способностью в начале и конце года.

Располагая сведениями о том, что уровень роста цен характеризовался в отчетном периоде значением 115%, можем говорить о том, что величиной, соответствующей значению чистых активов на начало года, должны быть чистые активы в размере 115 млн руб. (100 • 115/100).

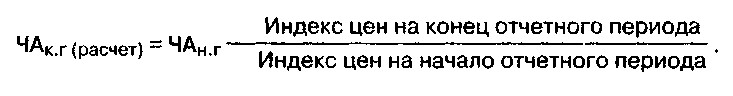

Таким образом, расчетная величина чистых активов на конец года, соответствующая чистым активам на начало года с учетом падения их покупательной способности, будет определяться по формуле

(7.1)

(7.1)

Следовательно, в рассматриваемом примере при варианте (а) мы можем говорить о наращивании капитала в размере 25 млн руб. (40 - 15). При варианте (б) можно констатировать частичную потерю капитала под влиянием инфляции в размере 5 млн руб.

Как видим, интерпретация результатов анализа изменения величины капитала (чистых активов) изменилась, и весьма значительно.

Полученная в результате проведенных расчетов величина обесценения капитала - 15 млн руб. - указывает на необходимость резервирования (сохранения в составе нераспределенной) части прибыли, в целях сохранения капитала организации. Иными словами, проведенный расчет позволяет оценить ту минимально необходимую сумму нераспределенной прибыли, которая должна быть реинвестирована с целью сохранения капитала.

Для реализации рассмотренного подхода в международной практике руководствуются принципами оценки сохранения капитала: концепцией поддержания финансового и физического капитала (см. раздел 3.4.1).

Оценка существенности влияния инфляции на показатели бухгалтерской отчетности зависит от различных условий и факторов. Так, влияние изменения цен может проявляться по-разному - в зависимости:

• от изменения общего уровня цен;

• состава активов и частных изменений цен на них, а также соотно-шения денежных и неденежных активов и обязательств;

• выбранного способа финансирования;

• условий расчетов с покупателями.

Изменение общего уровня цен приводит к изменению покупательной способности капитала организации. Таким образом, такие изменения оказывают влияние на сохранение финансового капитала.

Состав активов и частных изменений цен на них. В зависимости от того, какими активами и обязательствами располагает организация, влияние изменения цен на финансовые результаты и капитал может быть различным.

Стоимость отдельных групп активов и обязательств является фиксированной безотносительно к возможным будущим изменениям цен на товары и услуги. К таким статьям могут быть отнесены статьи денежных средств, дебиторской и кредиторской задолженности (при условии, что сумма требований или обязательств фиксирована). Рассматриваемые статьи бухгалтерского баланса принято называть денежными, или монетарными.

Согласно МСФО 29 денежными статьями считаются деньги и статьи, подлежащие получению или выплате.

Под влиянием общего изменения цен такие статьи либо теряют покупательную способность, либо повышают ее в зависимости от того, имеет место инфляция или дефляция, а также от того, к активам или обязательствам принадлежит рассматриваемая статья.

Как общее правило, в период инфляции предприятие несет потери за счет снижения покупательной способности денежных статей актива, которые в определенной степени компенсируются за счет имеющихся денежных статей обязательств.

Разность между величиной денежных активов и денежных обязательств по их состоянию на определенную дату составляет чистую денежную позицию на эту дату. В период роста общего уровня цен (инфляции) отрицательная чистая денежная позиция является выигрышной для предприятия, тогда как положительная денежная позиция в этих условиях приводит к потерям от инфляции.

С другой стороны, активы и обязательства, количественная оценка которых меняется под влиянием изменения цен, т. е. не фиксирована,

относят к неденежными (немонетарным) статьям. Примерами таких статей в первую очередь являются материальные статьи актива (запасы товарно-материальных ценностей, основные средства, капитальные вложения), нематериальные активы, а также иные статьи, которые не могут рассматриваться как денежные.

На неденежные статьи активов влияют общее изменение цен, а также частные изменения цен на активы.

Влияние условий финансирования. Привлечение заемных средств на фиксированной основе при прочих равных условиях приводит к сокращению потерь от обесценения денежных средств, которые несет предприятие в связи с инфляцией. Однако выигрыш предприятия за счет привлечения того или иного типа заемных средств зависит от ряда других факторов:

• способа размещения денежных средств. Свободные денежные средства могут быть использованы по-разному: размещены под определенный процент; вложены в активы, которые, будучи проданными или использованными в процессе производства, принесут определенный доход; находиться без движения на текущих счетах в банке;

• расходов, связанных с привлечением финансовых ресурсов. Привлечение средств на заемной основе связано с расходами по привлечению средств и обслуживанию долга, которые вынуждено нести предприятие. К числу таких расходов следует отнести проценты, причитающиеся к оплате кредиторам; дополнительные расходы, произведенные в связи с получением кредитов и займов (включая консультационные услуги, проведение экспертиз, другие расходы); курсовые и суммовые разницы, относящиеся на причитающиеся к оплате проценты по займам и кредитам);

• условий налогообложения. Согласно требованиям главы 25 Налогового кодекса РФ проценты по долговым обязательствам любого вида вне зависимости от характера предоставленного кредита или займа признаются и учитываются при расчете налогооблагаемой базы по налогу на прибыль. Это, в свою очередь, приводит к удешевлению заемных средств для привлекающей их организации.

Таким образом, хотя привлечение заемных средств и сокращает потери предприятия от инфляции, окончательный вывод относительно выигрыша или потерь вследствие этого можно сделать с учетом указанных факторов.

В мировой практике применяются различные подходы к отражению в финансовой отчетности влияния изменения цен.

Возможны два основных, принципиально отличающихся друг от друга, подхода: выборочный и комплексный.

Выборочный подход предполагает корректировку лишь отдельных элементов отчетности. Примерами применения выборочного подхода можно назвать переоценку активов, использование метода ЛИФО при учете запасов, методы ускоренной амортизации внеоборотных активов:

• переоценка активов — организация имеет право не чаще одногораза в год (на начало отчетного года) переоценивать объекты основных средств по восстановительной стоимости путем индексации или прямого пересчета по документально подтвержденным рыночным ценам с отнесением возникающих разниц на добавочный капитал организации;

• ускоренная амортизация - обеспечивает списание стоимостиобъектов основных средств либо в более короткие сроки, либо в силу специального порядка списания (например, при способе уменьшаемого остатка и способе списания стоимости по сумме числа лет срока полезного использования); наибольшая часть стоимости объектов списывается в первые годы эксплуатации, защищая тем самым активы от обесценения.

Согласно требованиям главы 25 Налогового кодекса РФ налогоплательщики получают возможность использовать для целей налогообложения один из двух методов: линейный (являющийся традиционным для российской практики и учета, и налогообложения) и нелинейный. Нелинейный метод известен в практике учета как метод (способ) уменьшаемого остатка, т. е. является одним из методов ускоренной амортизации;

• использование метода ЛИФО - определение стоимости израсхо-дованных ресурсов исходя из стоимости их последних закупок.

Вместе с тем важно иметь в виду, что в результате применения данного метода недооцениваются запасы, отражаемые в балансе, и, как следствие, чистые активы организации.

Ни один из названных методов не учитывает снижения покупательной способности денежных средств. Кроме того, корректировка одной или двух статей расходов, таких как амортизация основных средств или себестоимость израсходованных ресурсов, без корректировки остальных статей не позволяет отразить полное влияние изменения цен на информацию о финансовом состоянии организации.

Комплексный подход основан на корректировке всех или всех основных статей финансовой отчетности, подверженных влиянию инфляционного изменения цен. Среди них в качестве базовых можно назвать

метод общей покупательной способности и метод текущей (восстановительной) стоимости.

В основе этих методов лежат два подхода к оценке сохранения капитала. Метод общей покупательной способности предполагает выполнение требований к оценке сохранения финансового капитала. Метод восстановительной стоимости основан на требовании сохранения физического капитала.

Учитывая, что и тот, и другой методы имеют свои достоинства и недостатки, иногда применяют комбинированный вариант, учитывающий подходы обоих методов.