Основные методы оценки финансового состояния

В качестве инструментария для проведения оценки финансового состояния организации используются различные методики, в том числе и официальные. В целях обеспечения единого методического подхода при анализе финансового состояния организации ФСФО РФ приказом № 16 от 23.01.2001 г. утвердила «Методические указания по проведению анализа финансового состояния организаций»; арбитражные управляющие применяют «Правила проведения арбитражным управляющим финансового анализа», утвержденные Постановлением Правительства РФ от 25 июня 2003 г. № 367; для оценки показателей деятельности сельскохозяйственных организаций используется «Методика расчета показателей финансового состояния сельскохозяйственных товаропроизводителей», утвержденная Постановлением Правительства РФ «О реализации Федерального закона «О финансовом оздоровлении сельскохозяйственных товаропроизводителей» № 52 от 30 января 2003 г. и др.

Для оценки финансового состояния используются модели различного типа, позволяющие структурировать и идентифицировать взаимосвязи между основными показателями.

Финансовая модель - это модель, которая позволяет оценить изменение финансово-экономических показателей деятельности организации. Как правило, при помощи финансовой модели оценивают экономические и финансовые последствия принимаемых решений, кроме того, финансовая модель дает возможность вырабатывать оптимальные управленческие решения. Целью создания и использования финансовой модели является помощь, которую такие модели могут оказать в процессе принятия решения. Построение финансовых моделей и применение финансовых показателей дают возможность повышения эффективности и качества управления финансами организации.

Финансовые модели могут использовать: предприниматели (для проверки практической реализуемости и экономической эффективности своих идей); руководители организации (для оценки влияния принимаемых стратегических и оперативных решений на финансовые показатели организации); сторонние инвесторы (для оценки эффективности и рисков проекта и принятия решения об участии в нем); кредиторы (для принятия решения о предоставлении заемных средств).

Выделяют три основных типа моделей: дескриптивные, предикативные и нормативные .

Дескриптивные модели, или модели описательного характера, основаны на использовании информации бухгалтерской отчетности. Являются основными для оценки финансово-экономического состояния организации. К ним можно отнести: вертикальный и горизонтальный анализ отчетности, построение системы отчетных балансов, представление финансовой отчетности в различных аналитических разрезах, систему аналитических коэффициентов, аналитические записки к отчетности.

Предикативные модели используются для прогнозирования доходов организации и ее будущего финансово-экономического состояния, т.е. это модели предсказательного, прогностического характера (расчет точки критического объема продаж, модели ситуационного анализа, построение прогностических финансовых отчетов, факторные и регрессионные модели).

Нормативные модели используются в основном во внутреннем анализе, позволяют сравнить фактические результаты деятельности организаций с ожидаемыми.

Модели, включающие не один, а совокупность показателей, являются наиболее распространенными методами оценки финансового состояния. Методы группируются следующим образом: субъективные А-методы и объективные Z- методы.

А-методы основаны на экспертной балльной оценке. При их использовании принимается в расчет все: деловая репутация организации, личность руководителя, конкурентоспособность и другие факторы.

Z-методы основаны на расчете финансовых коэффициентов, т.е. определенных отношений между отдельными статьями финансовой отчетности и их линейных комбинаций (дискриминантный анализ (MDA). Дискриминантный

анализ является статистическим методом, который позволяет изучать различия между двумя и более объектами по нескольким признакам одновременно. Каждый коэффициент рассматривается с определенным весом, выведенным эмпирическим путем на основе обследования большой группы организаций. При прогнозировании банкротства эти методы позволяют разделить организации на те, у кого высока вероятность банкротства, и те, кто не относится к зоне риска.

Расчет определенных коэффициентов по данным финансовой отчетности организаций является предпосылкой к использованию моделей в диагностике финансового состояния. Исходя из целей и задач отечественные и зарубежные авторы предлагают различные процедуры оценки финансового состояния. На выбор той или иной модели также оказывает влияние информационная база, техническое обеспечение, временные ресурсы, опыт и квалификация аналитика.

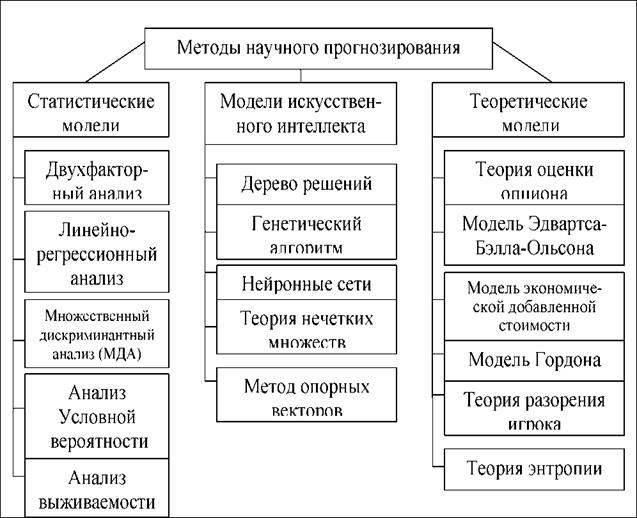

В связи с тем, что различные техники моделирования появлялись и развивались постепенно, основные исследования связаны со статистическими моделями оценки финансового состояния и прогнозирования банкротства. Исследования показали, что наибольший процент точности прогнозирования демонстрируют модели искусственного интеллекта (88%), на втором месте - теоретические модели (85%). Статистические модели показывают более низкий процент точности прогнозирования (84%).

На основе этих результатов акцент был сделан прежде всего на разработке статистических моделей как на наиболее часто встречающихся и на моделях искусственного интеллекта как на наиболее эффективных с точки зрения точности прогнозирования.

Рис. 14,1. Группировка моделей оценки финансового состояния Рис. 14,1. Группировка моделей оценки финансового состояния |

Научные методы прогнозирования, которые могут быть использованы для целей оценки финансового состояния, почти не применяются в практической деятельности организаций. Это связано со сложностью самих методов прогнозирования, отсутствием доступной информации о них, недостаточностью или полным отсутствием необходимых знаний и практических навыков применения у управленческого персонала организаций.

За рубежом для оценки финансового состояния и прогнозирования риска банкротства широко используются интегральные показатели, рассчитанные с помощью многомерного дискриминантного анализа. Среди наиболее известных моделей оценки финансового состояния, основанных на методах множественного дискриминантного анализа, скорингового анализа, а также методах расчетноаналитического характера, позволяющих сгруппировать заемщиков по классам платежеспособности. Можно выделить следующие: модели Э. Альтмана, В. Бивера, А. Винакора и Р. Смитира, Ж. Депаляна, Дюпона, Ж. Конана и М. Г олдера, Р. Лиса, Г. Спрингейта, Р. Таффлера, Д. Фулмера, кредитного скоринга Д. Дюрана, счет Аргенти, модель Р. Чессера

Финансовое моделирование позволяет создать финансовую модель, которая предназначена для прогнозных финансовых расчетов. Использование финансовой модели поможет оценить экономические и финансовые последствия принимаемых решений, принимать оптимальные управленческие решения. Качество управления финансами организации и увеличение результативности деятельности во многом зависят от наличия четко проработанной детализированной модели.

Использование моделей оценки финансового состояния в практике работы поможет не только кредитным аналитикам банка, но и финансовым директорам, финансовым аналитикам, управленческому персоналу организаций различных отраслей экономики, а также сотрудникам, ответственным за разработку бюджетов, операционных и инвестиционных планов организации и принимающим решение о кредитовании.