Электронное денежное обращение на основе банковских карточек

С развитием телекоммуникационных сетей в банковском деле появились принципиально новые услуги по взаимодействию клиента и банка, которое может осуществляться на компьютерной основе. Связавшись с компьютером банка по телефонной сети через свой персональный компьютер, клиент после прохождения авторизации может проверить состояние своего счета и совершить с ним ряд операций. Подобные действия клиент может предпринимать и не имея компьютера, используя возможности средств телекоммуникаций и пластиковых карточек, которые несут в себе сведения о владельце и его финансовых возможностях.

Обилие видов пластиковых карточек как машинных носителей информации, а также их невысокая стоимость сделали их весьма распространенными. Пластиковые карточки стали использоваться в качестве: пропусков (access control); телефонных карточек (phonccard); визитных карточек (business card); удостоверений личности (pass control); водитсльских удостоверений; студенческих билетов; карточек логического доступа (например, к компьютеру); карточек контроля входа в различные электронные системы (log-on access): доступ к устройствам ЭВМ, к программам и файлам, разрешения на выполнение программ или команд, контроль отдельных функций, доступ к шифрованным данным; карточек хранения данных (например, карты здоровья); карт гарантии и фирменного сопровождения, где отмечается обслуживание: осмотры и ремонты какой-либо покупки; финансовых карточек: карточки покупателя (shopping card), банковские карточки (bank card) и карточки для банкоматов (ATM-Card).

Пластиковая карточка представляет собой машинный носитель информации, который может быть классифицирован по способу ее записи и хранения. Так, различают магнитные карты (МК), карты памяти^ смарт-карты (СК) и суперсмарт-карты (ССК).

Емкость МК составляет всего 100-200 байт, в которых на нескольких дорожках зафиксированы: идентификаторы карточки и ее владельца, сроки действия, внутренний код и поле для записи функциональной инфор- , мадии. И хотя для записи и считывания информации МК необходимы специальные устройства, они, как и сами МК, относительно просты в производстве, и себестоимость их невысока. Поэтому в настоящее время во всем мире они наиболее распространены, хотя как носитель несовершенны. Прежде всего они имеют очень низкий уровень защищенности. По данным ОКБ САПР, общие потери на МК составляют 0,5-10 % от оборота, причем 22,6 % из них приходится на мошенничество "продавца", а 17 % на утрату карточек .

Магнитные карточки легко скопировать и использовать одновременно в различных POS в пределах одного операционного дня до тех пор, пока не началась обработка (цена копирующего устройства составляет всего 1000 дол.). Мошенничества по такой схеме происходили в Англии и Франции в 1985-1988 гг. В 1986 г. в Англии было снято по поддельным карточкам 64 тыс. дол. При этом идентификация проходила через терминалы банкоматов.

Имеют место и другие виды нарушений. Так, при вводе PIN-кода (персонального идентификационного номера) может имитироваться сбой с необходимостью последующей перезагрузки и просьбой повторного ввода пароля. При этом происходит его копирование в программу, которая после пересылки кода в заданное место самоуничтожается.

Другой прием заключается в добавлении необходимого количества нулей к сумме, указанной в транзакции. Поскольку' при переводе суммы была выполнена авторизация, а транзакция подтверждена электронной подписью, доказать ошибочность проводки клиенту крайне сложно. Во Франции рост числа мошенничеств совпал с ростом распространения МК, и в 1988 г. были обнаружены четыре полупромышленные мастерские по производству фальшивок. Около 15% доходов эмитентов было присвое-. но по поддельным карточкам.

Помимо слабой зашиты от копирования МК недолговечна. И эти ее недостатки повлекли за собой усложнение технологической схемы обслуживания. Работа с МК предполагает обмен информацией при авторизации в режиме on-line и усложняет процедуру обслуживания продавцом покупателя. СК в отличие от МК снижают риск мошенничества в 20 раз. Среди финансовых карточек существуют также карточки для проведения операций с наличностью (ATM-Card) на основе банкоматов, имеющих считыватель, цифровую и функциональную клавиатуру, дисплей, принтер и устройство выдачи и ввода наличности.

Относительно банковской технологии карточка обеспечивает определенную форму расчетов, которая обусловлена технологией совершения расчетов, типом используемых документов, характером платежа, местом и временем, а также видом предоставляемой гарантии и сферой использования данной формы.

В технологии реализации расчетов с помощью карточек участвуют три объекта: банк, клиент и магазин.

Банк выдаст клиенту карточку, содержащую сведения о его потенциальной возможности совершения покупок. При этом можно говорить о дебетных карточках (доступна вся сумма средств, находящихся на счете клиента), предоплаченных карточках (доступна часть средств, переведенных иа индивидуальный или общий транзитный счет со счета клиента) и кредитных карточках (доступна часть средств, отсутствующих на карточке, но обеспечивающихся банком или самим клиентом). Магазин через банк осуществляет дебетование средств клиента.

В зависимости от наличия средств телекоммуникационного доступа авторизация для МК может происходить как по каналам связи (on-line), так и голосом, а для СК и в режиме off-line. По виду резервирования средств электронные платежные средства (ЭПС) можно разделить на: средства, требующие on-line-связи с платежной системой в момент покупки (резервирование средств происходит в момент платежа); средства, предполагающие перевод денег с лицевого счета клиента на банковский (не транзитный) счет, соответствующий карточке; средства, использующие периодическое пополнение счета до установленной суммы (например, по определенным датам) в любом месте через терминал в режиме off-line (только для СК).

В современной отечественной литературе банковские карточки по технологии и характеру платежей традиционно разделяют на дебетные (ДК) и кредитные (КК).

Дебетные карточки являются возможной заменой наличных средств или чеков (т.е. ДК-карточки наличных средств или активов). Они могут быть использованы для оплаты покупок, получения наличности в отделениях банка, поддерживающего карточки, или в банкоматах. Владелец вместо наличности предъявляет карточку, продавец проверяет ее на предмет наличия в стоп-лист или получает по телефону подтверждение банка на требуемую сумму, которое зависит от суммы средств на счете покупателя.

Если же дебетная карточка поддерживает возможность предоставления обеспеченного овердрафта, то она становится дебетно-кредитной. При совершении торговой операции продавец выписывает стандартные документы, покупатель подписывает их и оставляет себе копию.

Кредитные и дебетно-кредитные карточки позволяют владельцу получить по карточному счету необеспеченный и обеспеченный овердрафт. При выдаче тому или иному лицу карточек, дающих возможность получения необеспеченного (без предоплаты) овердрафта, банк проверяет и анализирует средний годовой доход, кредитную историю, жилищные условия, род занятий, семейное положение, наличие банковского счета и т.п. В России и кредитные, и дебетно-кредитные карточки относят к кредитным, хотя практически используются лишь дебетные. Взаимоотношения между клиентом и банком определяются договором, в котором в России обычно отражаются:

· процент, взимаемый банком с оборота по данному карточному счету;

· процент скидки покупателю при покупках в пределах сумм на его лицевом счете (среди российских карточек эту скидку давала только коммерческая карточка OLBI, а в настоящее время - ряд дисконтных карт;

· объем кредита, предоставляемого банком (обычно в пределах двукратной суммы страхового депозита);

· процент оплаты фактического кредита банка;

· процент оплаты дебетового сальдо относительно объема предоставляемого банком кредита (обычно удвоенная величина кредитной ставки);

· проценты за обналичивание через кассу банка и через банкомат, а также ежедневный лимит снятия средств;

· залог по дебетовому сальдо (обычно недвижимость);

· обязательства клиента сообщать все изменения источников дохода;

· паспортные данные клиента;

· ответственность при потере магнитной карточки.

Технологии выполнения расчетов с использованием МК могут быть различны в деталях, но в целом схема расчетов следующая. Если при покупке товара используется карточка, се хозяин вводит в устройство сертификатора PIN-код, а продавец связывается с банком для проверки платежеспособности карточки (авторизация), и после соответствующего подтверждения формируется торговый вексель: с помощью импринтера подготавливается отпечаток с рельефной части карточки - слип, на котором пропечатывается сумма задолженности, а покупатель ставит свою подпись, что делает его документом для оплаты. В конце рабочего-дня слипы в ходе инкассации пересылаются в банк, где находится расчетный счет магазина, и осуществляется перемещение средств со счета покупателя на счет магазина.

Взаиморасчеты между банками производятся с участием расчетного (процессингового) центра. Однако формирует проводки и осуществляет расчеты между банками расчетный банк системы по требованиям, выставляемым процессинговым центром.

Если счет владельца кредитной карточки находится в банке другой системы, то информацию передают в расчетный центр того банка, который выдал кредитную карточку. Выдачу кредита наличными осуществляет любой банк, принимающий карточки этой системы. Кредит, предоставляемый по К-К (овердрафт), отличается от традиционного повышенными операционными расходами, повышенными рисками чрезмерного использования КК владельцами и фальсификаций невладельцев КК. Использование карточки может быть запрещено, если кредитная карточка объявлена украденной (пропавшей), если исчерпан предел кредитования, владелец кредитной карточки значительно просрочил время платежей, а также в случае аннулирования счета.

Плата за карточку складывается из регулярно взимаемого тарифа, комиссии за право получения кредита, оплаты услуг, оплаты овердрафта и издержек по неплатежам других клиентов. Более детально она содержит: стоимость выпуска карточек и их годового обслуживания; размер минимального первоначального взноса плюс стоимость пользования карточкой, в которую входят комиссионные за снятие наличных и оплату това-" ров и услуг; начисления процентов на остаток по счетам, стоимость предоставления выписок по счет)' плюс стоимость дополнительных услуг (предоставление дополнительных карточек, страхование, скидки).

Расчеты на основе магнитных карточек выгодны всем участникам процесса.

Для клиента эти преимущества заключаются в следующем. Он получает в свое распоряжение эквивалент наличности, относительно безопасный при потере или краже. Пользуясь карточкой определенного вида, клиент может получать скидки на покупку товаров, а также дополнительные услуги. Так, например, КК АтЕх страхует владельца на 50 тыс. дол. на случай потери трудоспособности и даст около 40 % скидки в отелях. Карточки ETN позволяют иметь клиенту льготы (до 50 %) на пользование отелями, ресторанами, магазинами, прокатом.

В России, используя МК, можно делать покупки в магазине по курсу конвертации банка, выигрывая на разнице курсов банка и магазина.

При использовании КК клиент может получить кредит на тех условиях, которые предусмотрены данной системой карточек. Кроме того, клиент может по выпискам легко контролировать свой бюджет. И наконец, еще одним преимуществом МК является их'престижность. Банк "Оптимум" заключил соглашение со страховой компанией "Спасские ворота-М", предусматривающее медицинское страхование владельцев Optimum Card на 3 тыс. дол. Как показывает практика, основными причинами приобретения пластиковых карточек являются: покупка товаров и услуг со скидкой, оплата в рублях по курсу Московской межбанковской валютной биржи (ММВБ), возможность платежей за рубежом без вывоза наличной валюты и без регистрации вывоза средств, безопасность хранения денег и проведения платежей, возможность покупок в валютных магазинах СНГ и престижность.

Неудобство для клиента - необходимость оплаты предоставляемых системой карточек услуг. При этом деньги клиент кладет в банк единовременно, но тратит их в течение длительного периода. Процент, выплачиваемый банком по депозитам, всегда меньше процента по кредитам, но в России процент по депозиту может оказаться меньше процента инфляции, поэтому иметь карточку с этой точки зрения было бы не очень эффективно.

Для магазина преимущество использования карточек состоит в приобретении им новых клиентов за счет престижной, удобной и привычной (за рубежом) формы расчетов. По данным американских психологов, вероятность покупки при использовании покупателем карточек.возрастает на 30 - 40 %. Кроме того, исчезают проблемы с инкассацией и конвертацией. К неудобствам использования карточек магазином относятся необходимость закупки или аренды оборудования и сложности с автоматизацией. Помимо этого магазин постоянно испытывает задержку фактического поступления средств, поскольку банк переводит их лишь после прохождения слипов или их эквивалента через процессинговый центр и после обработки информации в банке.

Для банка преимущества заключаются в том, что деньги до последнего момента цикла расчетов находятся в банке. Банк увеличивает свой оборот, привлекает новых клиентов и новые средства, за счет чего можно получить дополнительную прибыль. Кроме того, уменьшается проблема наличности. Но появляются другие проблемы. Основная-очень большие затраты на внедрение карточек. Так, затраты банка "Столичный" на создание системы STB-Card превысили 12 млн. дол. [5], а по системе Optimum-Card затраты превысили 7 млн. дол.

Такая цифра становится понятной, если учесть, что процесс реализации программы карточек предполагает их производство (ишвинг), организацию обращения (эквайринг), проверку платежеспособности клиента (авторизацию), обеспечение обмена данными между магазином и банком по телекоммуникационным каналам или в виде слипов и обработку этих данных (процессинг). Каждая из этих составляющих требует больших затрат, поскольку эффективность использования карточек зависит от их распространенности, а та, в свою очередь, - от числа точек их обслуживания (POS). Срок окупаемости проекта составляет от 2 до 5 лет при достаточном количестве карточек (около 10 тыс. шт.) и пунктов их поддержки (магазины и пр.).

Предприятие, на котором работает клиент, используя систему карточек, решает проблему наличности и сокращает время на выдачу заработной платы. Примером здесь могут служить многие предприятия и организации. Так, Московский государственный университет экономики, статистики и информатики - один из первых вузов страны, который стал выдавать заработную плату сотрудникам и стипендию студентам, используя пластиковую карточку STB-Card.

Новый вид карточек, который становится сейчас все более популярным в сфере ЭДО, - смарт-карты. Имея стандартные в соответствии со спецификацией ISO размеры, они представляют собой микрокомпьютер, который может содержать процессор, память (ПЗУ, изменяемая ПЗУ, ОЗУ), систему ввода-вывода. Карта снабжается операционной системой и системой безопасности для защиты данных с возможностью их кодирования.

"Пустая" микропроцессорная карта при эмиссии изначально содержит в ПЗУ тип карты (банковская или клиентская (торговая)), уникальный идентификатор в пределах системы, код эмитента и операционную систему. Смарт-карта была изобретена Р. Морено для повышения защиты еще в середине 70-х гг., но только в 1985 г. во Франции (которая сейчас лидирует в использовании СК) было принято решение об использовании СК и лишь в 1992 г. началось широкое оснащение карточек процессорами.

Такую карточку трудно подделать и невозможно скопировать. Одной из хорошо защищенных сейчас является карточка компании Gemplus (Франция), используемая в технологии U.E.P.S. (русская версия), созданной компанией Net 1 (Франция), интересы которой на российском рынке представляет компания BGS Industrial (Австрия). Базовое программное обеспечение принадлежит BGS и российской компании Teleform. Карточка имеет двенадцать степеней защиты: от ультрафиолета, от лазерного сканирования, от спиливания, нагрева и пр. Каждый из участников системы (и банк, и магазин) имеет собственные ключи. В банке хранится так называемый "нулевой пароль", вводимый им при установке или замене транспортного ключа, которым "закрыты" карты до момента их эмиссии банком, при этом поставщик системы доступа к этой операции не имеет.

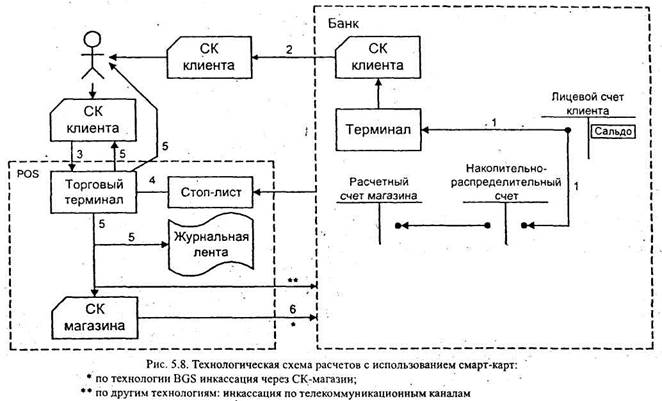

СК дают возможность многоцелевого использования, и в зависимости от конфигурации она может стоить до 20 дол. Например, телефонная карточка в Германии на основе СК с памятью стоит 2 марки, а СК с микропроцессором будет стоить около 12 марок *. Карточки с памятью обмениваются с внешними устройствами информацией в открытом виде, и после этого происходит доступ, а карточки с микропроцессором, получив сигнал на считывание, обрабатывают его, после чего осуществляется доступ. Пример технологической схемы выполнения расчетов через СК представлен на рис. 5.8.

Деньги с лицевого счета клиента переносятся на СК и одновременно отражаются на специальном накопительно-распределительном счете (Holding Accounting) (1,2). Далее клиент расплачивается ею, проходит авторизацию на месте расчетов (POS) (3). После проверки по стоп-листу (4) (операция осуществляется терминалом автоматически) происходит обработка платежа в режиме off-line и средства переносятся с карты покупателя на карту магазина ( в системе UEPS) либо с карты покупателя (выдаст банк) записываются в торговый терминал (5), который затем инкассирустся (6). Данные одновременно отражаются на журнальной ленте и чеке. Чек передается покупателю (5). Проводка содержит код банка владельца, номер его лицевого счета, идентификатор магазина, дату, время и сумму проводки. Из магазина осуществляется телекоммуникационная пересылка транзакции в банк, где по ней происходит списание денег с Holding Accounting на расчетный счет магазина.

|

Смарт-карты, содержащие микропроцессор, меняют технологию расчетов и таким образом создают новые возможности для их участников. Оперативность платежа возрастает, а контроль собственных расходов становится более удобным и конфиденциальным. Клиентможет хранить раздельно крупные и обычные суммы на одной карточке. Область памяти, хранящая крупные суммы, может быть защищена специальным паролем, который может заменяться пользователем самостоятельно и многократно. Перемещение средств между этими областями по технологии, используемой, например, в Промстройбанке, может быть выполнено в любом пункте обслуживания. При этом клиент может осуществлять денежные переводы, совершать коммунальные платежи и оплачивать покупки любого размера.

Банки-эмитенты открывают новые счета и увеличивают свой доход от участия в операциях POS. При этом общая степень риска по карточкам снижается за счет уменьшения рисков в денежном обороте, отсутствия рисков неплатежеспособных клиентов и потерь от возможного взлома системы или подделок. Улучшается имидж банка, использующего прогрессивную форму расчетов.

Технология СК обеспечивает высокую степень автоматизации (операции ручного ввода информации с чеков вообще отсутствуют) и информационного обслуживания всех участников расчетов.

Банк не несет ответственности за расходы по поддержанию базы PIN-кодов, снижает расходы по эксплуатации телекоммуникационных сетей и эксплуатационные расходы мейнфрейма ВЦ банка. Таким образом меняется структура затрат: увеличивается цена карточки и периферийного оборудования, но сокращаются расходы как Back-Office, так и Front-Office. Ряд СК позволяет использовать терминальное оборудование МК.

Исследования специалистов АО "СканТек" показали, что наилучшими характеристиками среди СК по соотношению защищенность - цена являются карточки PCOS (для крупных покупок) и GPS 896 (для повседневных покупок).

Магазины могут использовать СК, сохраняя возможность работы с МК любого типа и, применяя специальный товарный терминал, получают возможность уменьшения времени обслуживания клиентов (до 4 с) без дополнительного обучения персонала при полной гарантии оплаты транзакций и кредитовании счета магазина в момент покупки. При этом упрощается контроль расчетных операций, снижаются объемы телекоммуникационного обмена и расходы по оплате комиссий банку.

В настоящее время и в России, и за рубежом предпринимаются попытки расширения сферы действия карточек за счет объединения систем и придания им глобальных возможностей. В связи с этим распространение в России СК, которые более приспособлены к реализации этих тенденций, может перевести большую часть расчетов в сферу ЭДО. Это ускорит оборачиваемость средств и сократит расходы, связанные с оборотом наличных денег (выпуск, инкассация, хранение, пересчет, убытки от фальшивых купюр и пр.). Кроме того, улучшится контроль за обращением денег и контроль торговых операций налоговой инспекцией, упростится система страхования и система дотаций. Все это позволит уменьшить криминальность любого этапа расчетов и повысить безопасность денежной системы в целом. Система ЭДО на основе смарт-карт может быть распространена на межгосударственные расчеты в пределах СНГ.

Необходимость введения в России полноценной системы безналичных расчетов ни у кого не вызывает сомнения, поскольку она повышает оперативность платежей и надежность их прохождения, решает проблему дефицита наличности, сокращает операционные расходы участников платежа и улучшает качество контроля за платежной дисциплиной. Но распространение пластиковых карточек в России проходит медленно вследствие высоких затрат на их внедрение и низкого качества телекоммуникационных каналов. Мешают и проблемы, связанные с инфляционными процессами. Недоверие к расчетному комплексу в целом и недоверие между участниками платежей порождают неуверенность в помехоустойчивости, помехозащищенности каналов, безопасности транзакций на фоне отсутствия полноценной системы нормативных актов и законодательства (в частности, по карточкам). Все это приводит к тому, что именно банк (а не государство) в случае нормальной авторизации является гарантом издержек по неплатежам, но эти издержки распределяются среди держателей карточек, являясь элементом цены. Кроме того, прибыль системе приносят не отчисления магазинов, в которых установлены POS, а сами же покупатели.

Существуют два принципиально разных подхода, используемых банками для внедрения карточек: 1) вступление в существующие за рубежом системы карточек в качестве принципиальных или ассоциированных членов (Кредобанк,- Мост-Банк, Инкомбанк); 2) эмиссия собственных карточек или участие в российских системах (эмиссия собственных карточек в пределах сложившейся системы, обслуживание карточек другого эмитента, участие в процессинге и др.). Карточки международных систем обслуживаются в России Компанией объединенных кредитных карточек (КОКК), «Мультикартой», Кардцентром (учредители (под эгидой Europay): Мост-Банк, ДиалогБанк, МБСБ) и Центром компании American Express.

Для внедрения карточек международных систем (Eurocard, MasterCard, Cirrus/Maestro, Eurocheque) создана ПК АО "Cardcenter" (1992г.), обслуживающая операции некоторых банков - членов Europay. Пользователями центра являются такие банки, как Диалог, Кредит-Москва, Моссбербанк и др.

В настоящее время КОКК разделился: 51 % акций перешел к Кредо-банку, а 49 % - к Мост-Банку, который создал в 1994 г. собственный процессинговый центр "Мультикарта". При этом Кредобанк представлял ассоциацию VISA International, которая поддерживала идею создания только одного центра процессипга с полноценной системой авторизации, стоп-листов, спецслужб и даже групп быстрого реагирования. КОКК смогла сократить потери более чем в 10 раз и увеличить за три года оборот. Основными видами ее деятельности являлись: эквайринг, авторизация и процессинг. Наиболее распространенные российские карточки обслуживают две компании: Union Card и STB-Card, в каждую из которых входит около 70 банков.

Платежная система UNION Card создана в апреле 1993 г. на базе отечественной технологии Автобанком и Инкомбанком. В нее входят: Псрмкомбанк, "Инко"(Украина), АвтоВАЗбанк, Авиабанк, Автобанк, Банк "Деловая Россия", Инкомбанк, Маргобанк, Мосбизнесбанк, "Российский кредит", Российский национальный коммерческий банк, Токобанк. Зарегистрированы также дочерние компании в Санкт-Петербурге, Киеве, Перми, Владимире. В магнитной карточке используется формат передачи данных VISA и международный формат Еврокард/Мастеркард (ISO 8385).

Членами системы STB-Card являются банки: Столичный банк сбережений, "Оптимум", Московский Сбербанк и др. (1994 г.), которые работают через соответствующие корреспондентские счета. STB-Card в июле 1995 г. имела 120 банкоматов и 2400 точек обслуживания *. Расчетный центр оборудован двумя машинами серии AS-400, осуществляющими авторизацию и обработку транзакций, а также проведение межбанковских расчетов. Связь точек обслуживания с центром осуществляется в основном голосом по телефону.

Наличные деньги по карточке STB стал выдавать международный банк "Столичный" (Голландия), заключен договор об обслуживании STB в Израиле. В апреле 1995 г. Столичный банк сбережений заявил о выпуске VISA Electron Plus и Cirrus/Maestro, а за месяц до этого такую заявку дал Мост Банк. Нужно отмстить, что вступление банка в международную платежную систему предполагает внесение вступительного взноса, оплату лицензии, поставку программного обеспечения, обучение сотрудников, развитие инфраструктуры. При этом российский порядок налогообложения расценивает программное обеспечение как нематериальный актив со сроком амортизации 10 лет. И поскольку программа устаревает раньше, оно становится убыточным.

Коммерческий банк "Оптимум", который работал с VISA Gold Card, эмитирует оригинальные СК системы денежных электронных расчетов Optimum Card. Банк открывает владельцу специальный счет, на котором концентрируются все сделки. При этом владелец сам определяет сумму, которую он хочет вложить. Система ее безопасности в несколько раз превосходит систему защиты карточек с магнитной полосой. Объем памяти СК позволяет применять различные ключи и кодировки, при этом копирование содержащихся в памяти данных оказывается невозможным из-за наличия уникального кода, записанного на каждой карточке.

Таким образом, даже если данные, записанные на карточке, и окажутся продублированными (как с МК), ее использование невозможно без знания этого уникального кода. При отправке карточек производителем в адрес банка, выпускающего карточки в обращение, PIN-коды генерируются банком отдельно. Пока код не будет "присвоен" карточке, ее невозможно использовать. Как только Optimum Card выпущена и на ней записаны данные, доступ к ним защищается персональным идентификационным номером. При несанкционированной попытке использования карточка блокируется, как и в случае, если личный пароль набирается неправильно трижды. Если же владельцу карточки не хватает суммы, хранящейся на карточке, он может при помощи банкомата или в отделениях банка вложить недостающие средства в безналичной форме, таким образом освобождая себя от проблем с хранением больших сумм наличности.

Вся информация о покупках заносится в память кассового терминала, при этом остатки на карточке обновляются. По окончании операционно-. го дня магазина по модемной связи проводки по сделкам пересылаются в банк, где происходит обработка и с банковского счета владельца Optimum Card деньги переводятся на счета магазинов.

В апреле 1994 г. STB-Card и Optimum Card объединились для создания новой карточки Optimum Card STB. В настоящее время банк Optimum Card расширил географию этой карточки, и теперь она принимается в нескольких точках - Израиле, Кипре, Швейцарии и Франции. Это СК с магнитной полосой и логотипом STB. На магнитную полосу наносится традиционная для STB-Card информация о клиенте, а наличие микропроцессора делает эту карточку технологически более совершенной.

Рентабельность системы зависит от массовости проводимых операций, а они соответственно от числа магазинов и числа клиентов — владельцев карточек и от числа участников системы.

Цена, которую платит банк за внедрение собственной программы по пластиковым карточкам, велика. Чтобы избежать этого, банки стали.объединять свои программы по эмиссии карточек в единую систему. Примером такого объединения может служить проект "Золотая Корона"( 1993 г.), по которому в апреле 1994г. работали 50 банков, в марте 1995г. - 80 , в июне 1995г.-уже более 100 банков, а в мае 1996г. - 107 банков *, эмитирующих одинаковые технологии, пластиковые карточки с собственным логотипом: дебетные, кредитные, корпоративные, многовалютные и др. Если бы не августовский межбанковский кризис, неизвестно, как сложились бы обстоятельства. Но поскольку у Сибирского торгового банка возникли серьезные проблемы, реализация проекта "Золотая Корона" была приостановлена, однако сейчас в ней после тендера работает три расчетных банка: Агропромбанк, Инкомбанк и Промрадтсхбанк, и система существует как совокупность локальных проектов ее участников.

Основой этой системы служит смарт-карта SOLAIC E3744, широко распространенная во Франции. Участники системы самостоятельно определяли объем эмиссии, лимиты расходования средств и пр., используя унифицированную технологию обслуживания. При этом массовость, которая является ключом к снижению себестоимости обслуживания одной карточки и повышению рентабельности проекта для банка, становится следствием концепции объединения банков на единой материально-технологической базе. Так, межрегиональность "Золотой Короны" была достаточно высока: банки Москвы, Санкт-Петербурга, Мурманска, Ярославля, Пензы, Нижнего Новгорода, Челябинска, Омска, Екатеринбурга, Новосибирска, Красноярска, Новокузнецка, Хабаровска, Владивостока, Южно-Сахалинска.

Программное обеспечение базируется на основе СУБД ORACLE и ОС UNIX. Телекоммуникационной средой системы являются сети Sprint Net, Инфотел, коммутируемые каналы (телефонные, ИСКРА-2), поддерживающие Протокол Х.25, и спутниковые каналы с Протоколом Х.75. Транзакции между участниками и центром передаются один раз вдень, они обеспечиваются региональным узлом системы и при пересылке поддерживаются электронной подписью. Все транзакции, сформированные в POS, поступают через узлы в процессинговый центр. Последний объединяет их в реестры для каждой пары банков. Каждый из реестров содержит полный список транзакций, где плательщики и получатели выступают клиентами одного и другого банков. На основе реестра формируется суммарный платежный документ на перевод средств от плательщика к получателю, в котором указывается ссылка на реестр. Эти документы рассылаются в оба банка — участника расчетов. Далее плательщик обязуется оплатить счет к оплате, сохранив неизменной сумму и предмет платежа. Банк-плательщик также гарантирует зачисление средств на счет банка-получателя в течение трех банковских дней с момента получения счета. Суммы штрафов рассчитываются от суммы счета по формуле (5.1).

В ближайшие годы следует ожидать не просто объединения локальных систем, а объединения, связанного с межбанковской унификацией процедуры изъятия карточек и других технологических этапов работы системы, и на основе этого создания системы национальной и международной систем карточек.

Однако если в локальной системе банки достаточно хорошо знают своих клиентов и магазин может получить даже льготный кредит для ускорения оборота, то в глобальной системе скидок и льготных кредитов это не всегда возможно, хотя именно глобальная система имеет более широкую географию и большее число POS. Идеей создания комплексной платежной системы России увлечен и ЦБ РФ. ГУ ЦБ РФ по Москве создало специальный координационный совет по созданию и развитию такой системы. Основная идея плана, разработанного этим советом, заключается в консолидации усилий коммерческих банков по созданию национальной системы пластиковых карт (НСПК). Он должен быть реализован сначала в Москве, а в дальнейшем по всей России. НСПК базируется на смарт-карте и не должен зависеть от эмитента. План рассчитан на 3 - 5 лет.

Весной 1997 г. планируется завершить проект национальной системы пластиковых карточек, текущими задачами которого являются:

· определить структуру НСПК;

· определить стандарты пластиковых карт;

· обеспечить защиту пластиковых карт;

· обеспечить безопасность системы;

· провести конкурс для выбора фирмы по техническому обеспечению

программы.

В апреле 1995 г. сформирована Рабочая группа по новым, платежным инструментам, в которую вошли представители ГУ ЦБ РФ по Москве и эксперты банков: "Оптимум", Кредит-Москва, "Российский кредит", Мост-Банк, Промстройбанк, Сбербанк (Россия).

Разработка осложняется тем, что в стране нет законодательства о пластиковых платежных средствах: не определен статус этих средств, не регламентированы требования к эмитентам и т.д. Статей, регламентирующих работу банка с ПК, нет и в законе «О банках и банковской деятельности".