Современная налоговая система РФ, ее элементы, принципы построения, тенденции развития

Действующая ныне система налогообложения была введена в 1991-1992 гг. Проводившаяся налоговая реформа была вызвана тем, что экономические преобразования потребовали разработки принципиально новой налоговой политики. Одним из ее элементов была попытка осуществления учета значимости налогов как наиболее действенного инструмента регулирования развивающихся рыночных отношений. Предполагалось, что налоговая система позволит ограничить стихийность рыночных отношений, воздействовать на формирование производственной и социальной инфраструктур, добиться снижения инфляции.

Налоги – это одна из самых формализуемых частей общественных договоренностей. Если налоги платятся неохотно и их собираемость невелика, значит, налогоплательщики считают, что сумма, которую они должны отдать на содержание государства, не соответствует его полезности. Собираемость налогов в 1998 г, в России составила 68 %. При этом надо помнить, что начисление налогов происходило на легальный бизнес, а по оценке Росстаткомитета нелегальный бизнес составлял до 25 % ВВП.

Блок необходимых законов, нормативно обеспечивающих налоговую систему Российской Федерации, был принят в конце 1991 г. Закон «Об основах налоговой системы в Российской Федерации», вступивший в силу с 1 января 1992 г., был призван реализовать следующие основные принципы построения налоговой системы:

• единый подход в вопросах налогообложения, включая предоставление права на получение налоговых льгот, а также защиту законных интересов всех налогоплательщиков;

• четкое разграничение прав по установлению и взиманию налоговых платежей между различными уровнями власти;

• приоритет норм, установленных налоговым законодательством, над иными законодательно-нормативными актами, не относящимися к нормам налогового права, однако в той или иной мере затрагивающими вопросы налогообложения;

• однократность налогообложения, означающая, что один и тот же объект может облагаться налогом одного вида только один раз за установленный законом период налогообложения;

• определение конкретного перечня прав и обязанностей налогоплательщиков, с одной стороны, и налоговых органов – с другой.

В соответствии с законом «Об основах налоговой системы в Российской Федерации» на территории России взимаются налоги, сборы и пошлины, образующие налоговую систему. Но действующая с 1992 г. налоговая система РФ оказалась крайне несовершенной в силу множества причин, и прежде всего – отсутствия единой законодательной и нормативной базы налогообложения, а также:

• многочисленности нормативных документов и частого несоответствия законов и подзаконных актов, регулирующих налоговые отношения, законам других отраслей права, имеющим отношение к вопросам регулирования налоговых отношений;

• нестабильности налогового законодательства, что ограничивает горизонт планирования хозяйствующих субъектов;

• чрезмерно жестких норм ответственности за нарушение налогового законодательства;

• большого количества налогов (более 100), что затрудняло расчеты плательщиков налогов с бюджетом;

• достаточно высокой налоговой нагрузки (в условиях потери предприятиями собственных оборотных средств в связи с галопирующей инфляцией), не позволяющей налоговой системе реализовывать свою регулирующую функцию.

Необходимость реформирования сложившейся налоговой системы России была, как уже указывалось выше, очевидной. Принятый Государственной Думой Налоговый кодекс РФ (часть I) был введен в действие 1 января 1999 г. Предполагалось, что он позволит решить следующие важнейшие задачи:

• построение стабильной, единой для РФ налоговой системы с правовым механизмом взаимодействия всех ее элементов в рамках единого налогового правового пространства;

• развитие налогового федерализма, позволяющего обеспечить федеральный, региональные и местные бюджеты закрепленными за ними и гарантированными налоговыми источниками доходами;

• создание рациональной налоговой системы, обеспечивающей достижение баланса общегосударственных и частных интересов и способствующей развитию предпринимательства, активизации инвестиционной деятельности, увеличению богатства государства и его граждан;

• снижение общего налогового бремени (до 32,4 % ВВП) и уменьшение числа налогов (до 28);

• формирование единой налоговой правовой базы;

• совершенствование системы ответственности плательщиков за нарушение налогового законодательства.

Особо важными для налогоплательщиков являются следующие положения Налогового кодекса (НК). Во-первых, НК содержит норму о том, что обязанность по уплате налога считается исполненной, если налогоплательщик подал в установленный для уплаты налога срок в банк платежное поручение при наличии достаточных средств на счете. Во-вторых, НК содержит положение о невозможности придания обратной силы налоговому законодательству, ухудшающему положение налогоплательщиков, и требование об опубликовании актов законодательства о налогах и сборах не менее чем за один месяц до вступления их в силу.

В основу НК положен принцип справедливости, означающий, что каждое лицо должно уплачивать законно установленные налоги и сборы, основанные на признании всеобщности и равенства налогообложения. Налоги и сборы не могут иметь дискриминационный характер и применяться исходя из политических, идеологических, этнических и других различий между налогоплательщиками. Не допускается установление дифференцированных ставок налогов, налоговых льгот в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала.

Наиболее актуальным вопросом, который нашел свое решение в НК, явился налоговый федерализм, т. е. распределение полномочий федеральных органов власти, органов власти субъектов РФ и органов местного самоуправления. Эти полномочия распределены между уровнями власти и местным самоуправлением исходя из положения о том, что все федеральные, региональные и местные налоги и сборы являются элементами единой налоговой системы РФ. Предусматривается установление правовых механизмов взаимодействия этих элементов. Органам законодательной власти субъектов РФ и органам местного самоуправления предоставляется право самостоятельно устанавливать и прекращать действие региональных и местных налогов (сборов), изменять их ставки, предоставлять налоговые льготы.

Согласно I части НК в Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные налоги и сборы; налоги и сборы субъектов РФ; местные налоги и сборы.

Федеральные налоги и сборы устанавливаются действующим НК и обязательны к уплате на всей территории РФ. К ним относятся:

1) налог на добавленную стоимость;

2) акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья;

3) налог на прибыль (доход) организаций;

4) налог на доходы от капитала;

5) подоходный налог с физических лиц;

6) взносы в государственные социальные внебюджетные фонды;

7) государственная пошлина;

8) таможенная пошлина и таможенные сборы;

9) налог на пользование недрами;

10) налог на воспроизводство минерально-сырьевой базы;

11) налог на дополнительный доход от добычи углеводородов;

12) сбор за право пользования объектами животного мира и водными биологическими ресурсами;

13) лесной налог;

14) водный налог;

15) экологический налог;

16) федеральные лицензионные сборы.

Региональные налоги и сборы помимо НК РФ устанавливаются законами субъектов Российской Федерации и обязательны к уплате на их территории. К ним относятся:

1) налог на имущество организаций;

2) налог на недвижимость;

3) дорожный налог;

4) транспортный налог;

5) налог с продаж;

6) налог на игорный бизнес;

7) региональные лицензионные сборы.

При введении в действие налога на недвижимость прекращается действие налога на имущество организаций, налога на имущество физических лиц и земельного налога.

Местные налога и сборы в рамках НК РФ устанавливаются нормативными правовыми актами представительных органов местного самоуправления и обязательны к уплате на территориях соответствующих муниципальных образований. К местным налогам и сборам относятся:

1) земельный налог;

2) налог на имущество физических лиц;

3) налог на рекламу;

4) налог на наследование или дарение;

5) местные лицензионные сборы.

Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

§ объект налогообложения;

§ налоговая база;

§ налоговый период;

§ налоговая ставка;

§ налоговые льготы;

§ порядок исчисления налога;

§ порядок и сроки уплаты налога.

Все элементы налогообложения определяются законодательными органами власти соответствующего уровня.

При совершенствовании налоговой системы Российской Федерации необходимо учитывать, что воздействие налогов на экономику происходит не прямо, а опосредованно, проявляется с некоторым опозданием, так как осуществляется через участие государства в распределении и перераспределении ВВП. Налоги должны быть важнейшим инструментом сглаживания экономических циклов, а также регулятором инвестиций. С помощью налогового регулирования государство создает необходимые условия для ускорения накопления капитала в наиболее перспективных с точки зрения научно-технического прогресса отраслях, а также в малорентабельных, но социально необходимых сферах производства.

Снижение налоговых ставкок должно положительно отразиться на стимулах к труду и предпринимательской активности, что приведет к росту производительности труда и увеличению выпуска продукции, потребительского спроса вследствие роста необлагаемого дохода. Все это будет способствовать увеличению государственных доходов (что ограничит необходимость вмешательства государства в эффективные сектора экономики), сдерживанию роста цен и инфляции, выходу «на свет» теневой экономики.

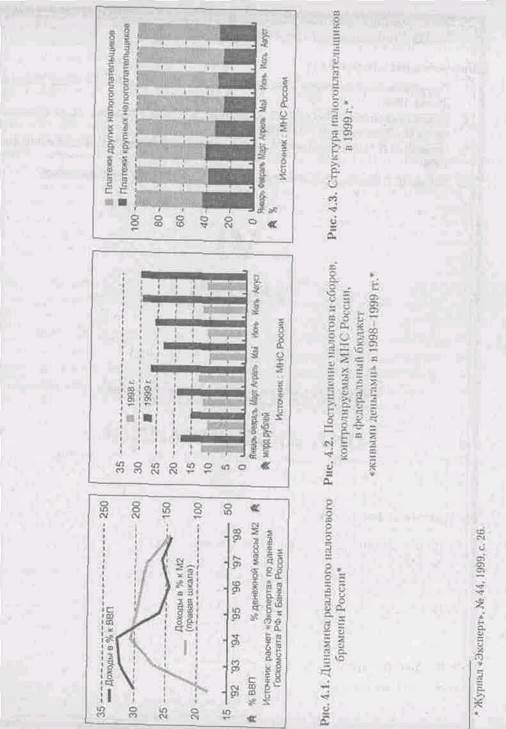

О необходимости принципиальных изменений налоговой политики государства свидетельствует ряд показателей. Так, налоговые сборы в РФ по отношению к денежной массе (М2) в 1994-1995 гг. составляли 200 %, а к 1998 г. данное соотношение снизилось до 150 % (см. рис, 4.1), в то время как в США оно составляет 34 %. Такое положение дел означает, что налоговая система в России постоянно выводит из обращения частного сектора слишком большую часть «живых» денег, что в свою очередь ведет к возникновению долгов и неплатежей (см. рис. 4.2). Тяжелое бремя налогов приводит к тому, что в условиях легального ведения бизнеса предприятия не способны даже к простому воспроизводству. Поэтому платежи крупных налогоплательщиков постепенно снижаются (см. рис. 4.3).

В качестве приоритетных направлений реформирования налоговой системы известными учеными-экономистами, правительством РФ предлагается поэтапное решение следующих наиболее важных задач:

§ отмена исчисляемых от показателей выручки «оборотных» налогов;

§ снижение суммарного налогообложения фонда оплаты труда;

§ пересмотр правил формирования базы налога на прибыль и других налогов;

§ изменение принципов налогообложения пользования природными ресурсами;

§ отмена «мелких» налогов.

России нужна такая налоговая система, которая бы не тормозила развитие хозяйства, а являлась мощным импульсом к подъему экономики страны. Более подробно с концептуальными и практическими мерами по реформированию налоговой системы России вы познакомитесь в гл. 26.

Контрольные вопросы

1. Изложите основные принципы построения современной налоговой системы РФ.

2. Перечислите задачи, на решение которых направлены положения Налогового кодекса РФ

3. Приведите структуру: федеральных налогов и сборов, региональных налогов и сборов и местных налогов и сборов, действующих на 1 июля 2000 г.

Список литературы

Нормативные документы

1. Налоговый кодекс Российской Федерации. Часть первая. В редакции Федеральных законов РФ от 30.03.99 № 51-ФЗ и 9.07.99 № 154-ФЗ.

2. Закон РФ «Об основах налоговой системы в Российской Федерации» от27.12.1991 г. № 2118-1 (с изменениями и дополнениями).

Дополнительная литература

1. Государственные финансы: Учебник / Под. ред. В. М. Федосова. – Киев: Наукова Думка,1991.

2. Бюджетная система Российской Федерации:Учебник / Под ред. М. В. Романовского, О. Врублевской. – М.: Юрайт, 1999.

3. Окунева Л. П. Налоги и налогообложение в России: Учебник. М.: Финстатинформ, 1996.

4. Черник Д. Г. Налоги в рыночной экономике. М.: ЮНИТИ: Финансы, 1997.