Бонусные эмиссии (или эмиссии для капитализации дохода)

Бонусная эмиссия — это “бесплатное” размещение акций среди всех существующих акционеров пропорционально количеству уже имеющихся у них акций. Таким образом, такая эмиссия требует предоставления преимущественного права всем существующим акционерам на равной основе. Необходимо отметить, что в результате бонусной эмиссии компания не привлекает новых средств.

Выпуск прав

Если компания хочет привлечь дополнительные средства, она может воспользоваться выпуском прав. Она предлагает дополнительные акции существующим акционерам (на преимущественной основе) за определенную сумму в количестве, пропорциональном имеющимся у них пакетам акций.

Следует отметить, что на американском рынке преимущественные права не предоставляются. В Великобритании это почти наверняка означает, что компания предлагает дополнительные акции с дисконтом по отношению к преобладающей рыночной цене акций прежде, чем дать объявление о выпуске прав. Естественно ожидать от компании сохранения такой же выплаты дивидендов по новым акциям, появившимся в результате выпуска прав, как и по первоначальным (“старым”) акциям. Таким образом, предполагается, что при привлечении этих новых средств компания сможет заработать за счет дополнительных средств хотя бы свою норму дивидендных выплат. Конечный результат выпуска преимущественных прав заключается в том, что существующие акционеры при условии, что они воспользуются своим правом и оплатят новые акции, сохранят ту же долю в компании.

Дробление (или деление) акций

Это действие производится только в отношении акций тех компаний, которые осуществляют учет по номинальной стоимости. При этом компания ставит своей целью сократить номинальную стоимость каждой акции и размещает бесплатно среди существующих акционеров компенсирующее количество акций для поддержания стоимости их пакетов акций.

Консолидация

Это действие, обратное дроблению, когда компания увеличивает номинальную стоимость акции, но фактически аннулирует соответствующее количество акций, чтобы сохранялась стоимость пакета акций каждого акционера. Как и дробление, — чисто косметическое действие, оказывающее влияние только на рыночную цену акции.

Возврат капитала

Как видно из названия, в этом случае компания желает вернуть капитал или капитальную прибыль (в отличие от прибыли, полученной за счет текущего дохода) своим акционерам. Эта мера применяется только тогда, когда компания полагает, что не может получить достаточную прибыль, позволяющую обеспечить акционерам доходность не ниже той, которую они бы получили, разместив свои собственные средства в банке и т. д. Хотя это может показаться привлекательным для акционеров, очень часто является плохим знаком для будущего компании.

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1. Что подразумевает ограниченная ответственность компании?

2. Какова разница между кумулятивной и некумулятивной привилегированной акцией?

3. Какова очередность прав держателей обыкновенных акций в случае ликвидации компании?

4. Как в настоящее время регулирующие органы относятся к разным классам обыкновенных акций?

4.2 ОСНОВНЫЕ УЧАСТНИКИ РЫНКА

Данный раздел будет посвящен участникам рынка акций и их роли, а также в нем будут рассмотрены требования крупных инвесторов к инвестициям в акции.

ГОСУДАРСТВО

На первых этапах создания рынка капитала в экономике переходного периода государство играет главную роль в рамках своей приватизационной программы. Оно также играет основную роль в случае полной переориентации такой политики, становясь покупателем в ходе программы национализации. Однако в остальное время оно осуществляет вложения в инфраструктуру и, помимо оказания поддержки социально значимым отраслям, как правило, не вкладывает средства напрямую в рынок акций и в любом случае не может выступать эмитентом прав собственности.

Тем не менее государство несет политическую ответственность за обеспечение эффективного и законного регулирования рынка акций. Кроме того, своей политикой государство часто поощряет использование сбережений путем благоразумного применения налоговых мер (финансово-бюджетная политика) и осуществления других финансовых мер (экономическая политика), а также поощряет учреждения рынка капитала к предоставлению продуктов и услуг, таких, как страхование и пенсионные программы, направленных на повышение уровня жизни (социальная политика).

КОМПАНИИ-ЭМИТЕНТЫ

В предшествующих разделах уже говорилось подробно о причинах, лежащих в основе выпуска компаниями ценных бумаг. В этом разделе особое внимание будет уделено роли компаний в поддержании функционирования рынка акций. С точки зрения защиты инвестора, один из наиболее важных моментов — это обеспечение прозрачности информации, поступающей от компаний, т. е. публикация материалов, и достаточно полное и оперативное предоставление финансовых сведений с тем, чтобы инвесторы принимали инвестиционные решения, будучи достаточно информированными. Очевидно, что также особенно важно, чтобы директора компаний добросовестно выполняли свои обязанности и постоянно помнили о приоритете своей ответственности перед акционерами компании над своими личными интересами.

При наличии этих мер публика будет относиться к компании как эмитенту с доверием, а взамен компания может с уверенностью обращаться на рынок за дополнительными средствами, когда это необходимо, и в дальнейшем получит преимущество для своих продуктов, приобретя большую известность среди более широкого круга лиц. Стремясь привлечь дополнительные средства путем повторных выпусков обыкновенных акций, компания должна постоянно оценивать спрос со стороны инвесторов (т. е. наличие излишков сбережений, которые могут быть направлены на эти цели в нужное время).

ФИРМЫ ПО ТОРГОВЛЕ ЦЕННЫМИ БУМАГАМИ

Эти фирмы могут проводить операции с акциями за собственный счет, выступать посредниками — маркет-мейкерами для других профессиональных участников рынка и действовать в качестве агентов профессиональных инвесторов и частных лиц. Обычно законодательство требует, чтобы такие фирмы проводили свои операции в качестве принципалов (включая функции маркет-мейкера) отдельно от своих брокерских операций, чтобы не создавать моральных дилемм для фирмы в целом из-за потенциального конфликта интересов.

Хотя они вполне могут приобретать и быть держателями пакетов ценных бумаг (а также совершать короткие продажи в рамках выполнения своих функций на рынке), это не должно создавать впечатления, что эти фирмы заинтересованы в каких-либо иных инвестициях, кроме краткосрочных (т. е. точно так же, как и первичные дилеры рынка облигаций). На практике они стремятся стать владельцами пакета акций только тогда, когда позиция по этим акциям является частью арбитражной операции (либо против сходной ценной бумаги, либо в ходе операции по слиянию или поглощению). Их основной задачей в рамках деятельности в качестве маркет-мейкеров (т. е. при постоянной двойной котировке цен покупки и продажи) является получение дохода от спрэда как можно чаще (опять же подобно первичным дилерам рынка облигаций).

Фирмы по работе с ценными бумагами и инвестиционные банки активно работают на рынках акций, не только оказывая финансовые услуги своим клиентам-инвесторам, но также проводя большие объемы операций по корпоративному финансированию. Эти фирмы могут получать крупные суммы в виде платы за юридические услуги, работу в рамках получения листинга на бирже и сети распределения, необходимые для обеспечения слияний, приобретений и поглощений в дополнение к новым эмиссиям.

Как агенты инвесторов такие фирмы проводят исследования в отношении компаний, ценными бумагами которых они занимаются, с тем, чтобы их инвестиционные рекомендации имели под собой солидную основу. При торговле акциями (как и облигациями) используется один из двух способов: либо открываются очень короткие позиции в качестве принципала в надежде быстро найти парные приказы на покупку или продажу от других клиентов и заработать на разнице и, следовательно, не требуя уплаты комиссии, либо выступать только в качестве брокеров для покупателей и продавцов, заключая сделки со своими собственными или другими маркет-мейкерами — посредниками и взимая комиссию. Для рынков типа “брокер — брокер” (т. е. без участия маркет-мейкеров) характерна организация клиентских сделок за комиссию.

Несмотря на то, что плата за оформление всех сделок на внутреннем рынке обычно практически одинакова, т. е. затраты брокера на оформление и расчет по сделке в размере 10 долл. США такие же, как и по сделке в размере 100 000 долл. США, комиссионные за заключение сделки часто рассчитываются как процент от стоимости каждой операции, хотя обычно — по гибкой шкале. В связи с этим агент может получить вознаграждение за значительный объем исследований и фиксированные издержки по такому роду деятельности, при этом не делая проведение таких операций слишком дорогостоящим для частных лиц.

Следует также учесть, что брокеры рекомендуют приобретение ценных бумаг гораздо чаще, чем их продажу. Это происходит по двум основным причинам.

Во-первых, потому, что у самых крупных инвесторов, таких, как учреждения, работающие с долгосрочными сбережениями, денежные поступления обычно превышают отток средств и, следовательно, в целом они являются чистыми инвесторами.

Во-вторых, психологически рекомендация продажи почти наверняка расстроит управляющих и директоров компании и может создать конфликт интересов при проведении любых потенциальных корпоративных действий. Также считается, что люди испытывают большее огорчение при повышении цены акции после того, как они ее продали, чем при ее падении после приобретения акции. Хотя этот аргумент может показаться не вполне логичным, покупатель акции при условии, что стоимость этой акции падает, если он все еще считает, что она является выгодным вложением, может увеличить свою позицию по более низкой цене.

ОРГАНЫ РЕГУЛИРОВАНИЯ

Органы регулирования, как и по облигациям, определяют условия лицензирования для всех профессиональных участников рынка и часто устанавливают инвестиционные ограничения для долгосрочных сберегательных учреждений на уровне национального законодательства.

ИНВЕСТОРЫ, ПРИОБРЕТАЮЩИЕ АКЦИИ

Поскольку при неплатежеспособности компании обыкновенные акции занимают последнее место после всех кредиторских обязательств, неудивительно, что они считаются более рискованными инвестициями, чем облигации любого типа. Однако, поскольку чем больше риск, тем больше ожидаемый доход, эти инструменты привлекают инвесторов, заинтересованных скорее в приросте капитала, чем в надежном доходе.

Доход (дивиденды) по обыкновенным акциям может существенно различаться для акций разных компаний, а также может колебаться из года в год для акций одной компании, в значительной мере завися от прибыли за данный финансовый год. Поэтому вполне справедливо утверждение, что акции могут считаться спекулятивной инвестицией, хотя так же верно и то, что чем выше финансовая стабильность компании, тем менее спекулятивным считается инвестиция в нее.

БАНКИ

Банки, принимающие депозиты (в отличие от вышеупомянутых инвестиционных банков), в целом не являются крупными пользователями рынка акций, пожалуй, кроме как в качестве эмитентов. Однако иногда банк принимает акции после финансовой реструктуризации компании (т. е. взамен долгового обязательства), но рассматривает эту инвестицию как краткосрочную. Кроме того, банк может стать держателем пакета акций как торговой инвестиции (т. е. поскольку у него есть деловые обязательства перед данной компанией). Однако в целом банки, привлекающие депозиты, редко принимают активное участие в торговле акциями в качестве принципалов.

ПЕНСИОННЫЕ ФОНДЫ

Степень интереса пенсионного фонда к рынку акций в большой мере зависит от этапа его развития. Если в фонде много пенсионеров и, возможно, небольшое количество текущих вкладчиков (например, из компании, где в последнее время значительно возросло использование технологии), у фонда очень мало простора для маневра с точки зрения принятия на себя риска по портфелю.

Только начиная с 60-х годов пенсионные фонды получили реальную свободу вложений в акции на рынках капитала. По данным эмпирических исследований, с 1900 года в каждом десятилетии ценность обыкновенных акций росла быстрее, чем облигаций (с точки зрения общих поступлений, т. е. дохода и прироста капитала), но в более короткие отрезки времени дело обстояло иначе. Соответственно пенсионные фонды постепенно увеличили процентную долю акций в своих портфелях за последние сорок лет. Хотя, как уже упоминалось, в зрелых фондах в акции может быть вложено и менее десяти процентов средств, некоторые новые фонды стремятся вложить таким способом до шестидесяти процентов своих активов.

Тем не менее по своей сути пенсионные фонды — консервативные инвесторы, которые, соответственно, стремятся вкладывать средства в высококачественные компании, которые, возможно, находятся в нижней точке своего экономического цикла, но со временем ожидается повышение цены на их акции. Поскольку в таких фондах, особенно в первые годы их работы, больше вкладчиков, чем пенсионеров, они получают больше денег, чем должны выплачивать. Как следствие, они могут являться чистыми инвесторами (т. е. они не будут стремиться к частой продаже акций) и очень значительными клиентами фирм по работе с ценными бумагами и инвестиционных банков.

СТРАХОВЫЕ КОМПАНИИ

В отличие от пенсионных фондов страховые компании, как правило, не имеют никаких налоговых льгот. В связи с этим накапливаемый ими доход на деле оказывается более ценным, чем прирост капитала по акциям. Однако по налоговому законодательству многих стран налог на прирост капитала подлежит уплате только в случае продажи (т. е. реализации прибыли). Однако в тех случаях, когда возможен взаимозачет убытков и прибыли, страховые компании могут быть готовы подумать об инвестициях в более высокодоходные акции (и соответственно, скорее всего, более рискованные), поскольку такой поток дохода для них выгоднее и в краткосрочном, и в долгосрочном плане.

Особенность многих страховых компаний состоит в том, что они также имеют программы коллективных инвестиций в качестве основы для долгосрочных страховок-вкладов (страхование жизни с выплатой прибыли от капитала в конце периода). Имея такие инвестиционные продукты, эти компании являются также крупными инвесторами в акции и, следовательно, важнейшими клиентами фирм по работе с ценными бумагами и инвестиционных банков.

ПАЕВЫЕ ФОНДЫ

Поскольку паевые фонды — коммерческие предприятия, цель которых — либо получение дохода, либо прирост капитала, либо сочетание того и другого, на их управляющих оказывается давление в том смысле, что доходность фонда постоянно сравнивается с показателями таких же организаций.

Следовательно, их инвестиционные цели значительно краткосрочнее, чем у пенсионного фонда или типичных страховых компаний. В паевых фондах открытого типа вопрос о том, будет ли чистая позиция фонда позицией продавца или покупателя, решается для его управляющего количеством новых паев, которые желает приобрести население, или количеством паев, которые фонд должен выкупить. Когда экономика способствует получению населением повышенного дохода, естественно, что это в целом делает паевые фонды чистыми инвесторами. Однако, если цикл меняется и, возможно, даже возникает спад, для паевых фондов наступают трудные времена.

Для управляющего фондом это означает, что, хотя ему и нужно выбрать те инвестиции, которые, по его мнению, будут доходными, он должен постоянно учитывать, что ему может потребоваться наличность для выкупа паев. В этой связи в процессе отбора он обращает особое внимание на рыночную ликвидность приобретаемых акций.

Поскольку паевые фонды и группы управления фондами — высоко конкурентоспособные предприятия, деятельность которых, как правило, строго регулируется, их число обычно быстро увеличивается по мере расширения рынка капитала. Следовательно, такие инвесторы также образуют очень крупную группу на сцене рынка акций.

ПРОЧИЕ КОНСУЛЬТАНТЫ

Хотя ранее упоминалось, что банки, принимающие депозиты, в этой роли не являются активными участниками рынка акций, следует заметить, что многие банки в рамках своих обязательств по оказанию финансовых услуг своим клиентам на деле предоставляют услуги по управлению средствами клиентов. Кроме случаев, когда клиент дает конкретное указание по управлению его портфелем без риска или с очень небольшим риском, более чем вероятно, что акции будут играть очень заметную роль в портфеле. При условии, что такие портфели включают инвестиции, дающие некоторую диверсификацию и приносящие доход, лица с достаточными сбережениями для того, чтобы обратиться в банк с просьбой управлять ими, вероятно, будут стремиться к приросту капитала, а не к получению дохода, а этого можно достичь с помощью акций.

В эту группу можно также включить компании с венчурным капиталом. Хотя основные объекты их содействия — не котируемые на рынке ценные бумаги и реорганизуемые предприятия, их конечная цель — прибыльный оборот инвестиций. Один из очевидных способов достижения этой цели — это, при условии финансовой стабильности компании, попытка добиться листинга или котировки акций компаний в торговой системе. По сути, это делает фирмы с венчурным капиталом важными продавцами новых выпусков акций на рынке.

ЧАСТНЫЕ ЛИЦА

Частные лица покупают акции по ряду причин, не всегда логичных с точки зрения инвестирования. Хотя этот сегмент сам по себе в целом не является источником крупных сделок, благодаря самой численности населения от частных лиц обычно поступает больше приказов на инвестиции в акции, чем от всех других групп инвесторов, вместе взятых.

Частные инвесторы часто приобретают акции напрямую либо в дополнение к приобретению других инвестиционных продуктов, либо во многих случаях относясь к этому как к способу времяпрепровождения. У некоторых людей преобладает чувство собственности, в то время как другие относятся к инвестиции как к способу контроля над собственными сбережениями для их использования в будущем.

Там, где профессиональные инвесторы тяготеют к научному подходу при выборе инвестиций, многие частные инвесторы добиваются таких же успехов, используя гораздо более бесхитростные приемы. Какой бы метод ни применялся, следует отметить, что в целом частные инвесторы обращают меньше внимания на риск. Как следствие, этот сегмент инвестиционного рынка более склонен приобретать акции мелких компаний и меньше заботиться о рыночной ликвидности (поскольку пакеты акций в данном случае имеют такой размер, что их проще продать в обычных условиях), чем о реальной цене, по которой они могут заключить сделку и которую они смогут регулярно отслеживать.

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1. Играет ли государство какую-либо роль на рынке акций?

2. Какова роль компании по работе с ценными бумагами на рынке акций?

3. Чем рынки акций привлекают учреждения, работающие с долгосрочными сбережениями?

4. Почему паевым фондам приходится обращаться к гораздо более краткосрочным инвестициям в акции, чем пенсионным фондам?

5. Какая группа инвесторов обычно дает наибольший объем приказов на рынке акций?

4.3 ДОХОДНОСТЬ И ПРИРОСТ КАПИТАЛА

Принцип оценки потенциальной финансовой прибыли от акций точно такой же, как и для облигаций, т. е. доход от дивидендов (аналогично процентам по облигациям) и прирост капитала зависят от изменения цены. Однако на этом сходство заканчивается.

При рассмотрении облигаций было указано, что управляющие ценными бумагами с фиксированным доходом стремятся получить доход от своих средств каждый день так же, как его можно получить от депозита. Управляющие инвестициями в акции имеют совершенно иную точку зрения, их игра называется “повышенный доход от капитала, или общий доход”. Независимо от того, какова цель — получение краткосрочного или долгосрочного дохода от капитала, дивидендный доход, хотя он и важен, всегда занимает второе место.

Прежде чем сравнить факторы, которые могут помочь установить среднюю ожидаемую доходность корпорации, важно дополнительно оценить потенциал и фактически циклический характер деятельности, с которым приходится сталкиваться в бизнесе. В то время как компания должна постоянно зарабатывать достаточную прибыль для выплаты процентов по своим долговым обязательствам (или находить эти средства за счет резервов), именно дополнительная прибыль (т. е. сверх той, которая идет на обслуживание долга) составляет ядро доходов от акций. Проблема акционеров состоит в том, что дополнительная прибыль — нестабильная величина. Ни одна компания не может гарантировать, что ее прибыль вырастет в текущем финансовом году по сравнению с прошлым годом.

В этом отношении необходимо обратить внимание на два основных экономических цикла.

Во-первых, существует цикл сектора, отрасли или продукта. Отдельный продукт или услуга проходит через ряд этапов. Вначале рождается идея. Затем эта идея требует исследования и разработки для нахождения потенциального рынка. Следующий этап — производство, а конечный этап наступает тогда, когда данный продукт вытесняется новым, более совершенным продуктом. Таков процесс на рынках, где действует конкуренция. Такой поэтапный процесс также наблюдается во всей отрасли, хотя разные конкурирующие между собой продукты и могут находиться на разных этапах своего жизненного цикла развития.

Во-вторых, существует операционный цикл предприятия. Он начинается, как и цикл продукта, с разработки, маркетинга и первоначального развития. Затем наступает этап консолидации, когда, возможно, ведется поиск новых и дополнительных рынков и совершенствуется ассортимент продукции. Затем предприятие может перейти на стадию расширения, возможно, с диверсификацией в разные (но, возможно, взаимосвязанные) области. Последний этап, как и в случае продукта, — это то, что американцы называют стадией или этапом “сокращения в масштабе”. Он наступает тогда, когда предприятие вынуждено уменьшить размеры своей деятельности (или, возможно, закрыться полностью) либо потому, что оно отстало от происходящих вокруг нововведений, либо потому, что оно недостаточно успешно управляло своими денежными средствами (т. е. вышло за рамки своих финансовых возможностей), или, возможно, просто в результате общего экономического спада.

При оценке любой инвестиции в акции (а в меньшей степени это также относится к инвестициям в корпоративные облигации) необходимо учитывать, на каком этапе этих циклов находится компания. Очевидно, что при вложении средств в акции зрелого предприятия в зрелой отрасли вряд ли стоит ожидать необычайного подъема цен на акции такой компании.

И последнее замечание, прежде чем перейти к расчету доходности. Нужно помнить о том, что акции представляют собой фактически бессрочную ссуду компании. Следовательно, в отличие от облигаций акции не имеют какой бы то ни было гарантированной стоимости погашения.

ПРОЦЕНТНАЯ И ДИВИДЕНДНАЯ ДОХОДНОСТЬ

Дивидендный доход от акций можно считать сходным с текущей доходностью бессрочной ссуды, причем с плавающей процентной ставкой. Однако даже в этом подходе существует несколько значительных различий. Например, по законам большинства стран компании разрешено выплачивать проценты по своим займам из прибыли до налогообложения, поскольку эти платежи считаются обычными издержками компании. Акционеры являются владельцами предприятия, и, следовательно, как правило, компания может заплатить дивиденды только после уплаты налога на прибыль. Иногда это может приводить к тому, что такой доход акционеров фактически облагается налогом дважды (т. е. компания платит налог, а затем акционер в индивидуальном порядке платит налог на свой дивидендный доход).

Более того, в то время, как процентные выплаты по облигации с плавающей ставкой меняются в соответствии с процентными рыночными ставками, по дивидендам на акции такого соотношения нет.

ДИВИДЕНДНАЯ ДОХОДНОСТЬ

Несмотря на эти замечания, историческая дивидендная доходность рассчитывается точно так же, как и текущая доходность облигации: дивиденд на акцию делится на текущую рыночную цену акции и умножается на 100 для получения процентов.

Итак:

Дивидендная доходность = Общие дивиденды за последний финансовый год/Текущая рыночная цена акции х 100

Например, если компания выплатила дивиденды на акцию в размере 15, а текущая рыночная цена акции 275, получается дивидендная доходность 5,45%.

Дивидендная доходность = Див. На акцию/цена акции

Дивидендная доходность = 15/275 х 100 = 5,45%

Однако, поскольку этим способом можно измерить только то, что уже имело место, и необязательно, что это будет показателем будущих дивидендов, аналитики по инвестициям придают большее значение предполагаемым или указанным компанией дивидендам для получения более реалистичного расчета, который называется “перспективная дивидендная доходность”.

Перспективная дивидендная доходность =

= прогнозируемые (или ожидаемые) дивиденды на акцию/Текущая рыночная цена акции х 100

Например, если компания прогнозирует дивиденды в размере 18 на акцию на текущий финансовый год, перспективная дивидендная доходность увеличивается до 6,55%

Дивидендная доходность = Див. на акцию/ цена акции

DY = 18/275 х 100 = 6,55%

По традиции инвестиционные аналитики, как правило, предполагают, что если увеличивается промежуточный дивиденд, то и общегодовой дивиденд будет увеличен на тот же процент, если компания не заявит иначе при объявлении промежуточного дивиденда.

Хотя ранее упоминалось о том, что размер дивидендов занимает второе место по значению после изменения цены капитала, следует заметить, что управляющие фондами ожидают от компаний четкой и последовательной дивидендной политики. В результате, особенно в крупных компаниях, часто практикуется естественное постепенное ежегодное увеличение дивидендных выплат.

Нужно отметить в качестве технического момента в управлении портфелем, что рыночная дивидендная доходность может быть рассчитана путем оценки совокупного дивиденда по акциям на рынке, его деления на совокупную рыночную цену акций и сравнения результата с преобладающей доходностью рынка облигаций. Поскольку доходность облигаций практически всегда выше, чем акций, эта разница называется “обратной разницей в доходности”. Этот показатель особенно полезен для управляющих фондами, когда они принимают решение о распределении своих средств между акциями и облигациями.

ДОХОД НА АКЦИЮ

Компании (за исключением некоторых паевых фондов из-за нормативных требований к ним) обычно не выплачивают всю свою годовую прибыль в виде дивидендов своим акционерам. Любая дополнительная прибыль сверх выплаты дивидендов переводится на счет резерва дохода (или прибыли) и может быть использована на развитие, маркетинг или замену активов компании или просто оставлена для использования в будущем на неуказанные цели. Следовательно, для инвестора еще важнее суметь оценить, насколько прибыльна компания сверх того, что она выплачивает в виде дивидендов своим акционерам.

Хотя акционеров и интересует то, насколько прибыльна их компания в целом и их право голоса позволяет им участвовать с принятии решения о расходах предприятия, они имеют право на эту прибыль только после учета всех долговых обязательств, сборов и налогов. Соответственно важнее всего для акционеров оценить размер прибыли компании после оплаты всех этих расходов по отношению к их акциям. Этот показатель иллюстрируется величиной дохода на акцию.

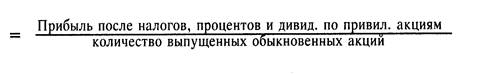

Итак: Доход на акцию (EPS) =

Примечание. Это реальная цифра, а не процент, и следовательно, ее можно напрямую сравнить с дивидендом на акцию. Разницу составляет величина нераспределенной прибыли на акцию.

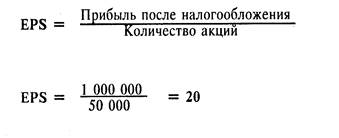

Например, если прибыль компании после оплаты налогов (и расходов) составляет 1 000 000$ и она выпустила 50 000 акций, EPS составляет 20$ на акцию.

Примечание. Из этого и предыдущего примеров видно, что компания (за последний финансовый год) имеет нераспределенную прибыль в размере 5 на акцию, что составляет 250 000 (т. е. 50 000 х 5), или одну четверть ее прибыли.

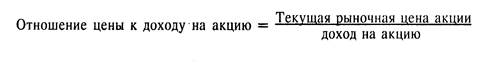

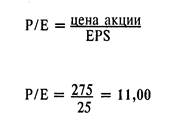

ОТНОШЕНИЕ ЦЕНЫ К ДОХОДУ НА АКЦИЮ

Это отношение характеризуется коэффициентом Р/Е. В техническом анализе (изучение потенциальной стоимости компании в будущем) это самый важный аналитический показатель. Главная его цель — дать возможность для сравнения стоимости сопоставимых ценных бумаг и установить ориентиры или рамки для конкретных отраслей. Это оценочный расчет, при котором предполагается постоянный уровень прибыли числа лет, которое потребуется компании, чтобы окупить цену своих акций.

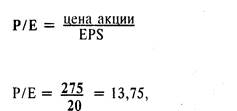

Например, используя цифры из вышеупомянутых примеров, Р/Е для этой компании равно 13,75.

т. е. при текущем отношении цены к доходу на акцию компания окупит цену на свои акции за 13,75 года.

По той же причине, разъясненной ранее, что разные отрасли находятся на разных стадиях своего экономического цикла, у разных отраслей также разные темпы оборота своей продукции, а также разные задачи в отношении денежных потоков. Обычно, строго говоря, показатели Р/Е сравнимы только для компаний, работающих в одной отрасли. И хотя существуют сравнительные соотношения между Р/Е для разных отраслей, они не дают эффективного механизма даже для сравнения одинаковых отраслей в разных странах.

Несмотря на то, что компании могут прогнозировать будущие дивиденды, обычно они не прогнозируют будущую прибыль (кроме как для целей внутреннего бюджетирования. Однако инвестиционные аналитики часто оценивают будущие потоки прибыли для тех компаний, на которых они специализируются. Следовательно, можно получить потенциальные коэффициенты Р/Е с помощью их анализа.

Например, когда аналитик прогнозирует, что доход на акцию в предстоящем финансовом году составит 25, это будет свидетельствовать о потенциальном Р/Е II.

При использовании коэффициентов Р/Е заслуживает внимания тот факт, что в этих показателях не учитываются риски, связанные с получением измеряемой прибыли. И действительно, высокий коэффициент Р/Е можно рассматривать как свидетельство высокого риска, поскольку цена акции спекулятивна по отношению к доходам, которые лежат в ее основе. С другой стороны, можно также предположить, что высокий коэффициент Р/Е указывает на то, что инвесторы испытывают большую уверенность в способности компании повысить свой доход в будущем. Он также может указывать на то, что цена завышена по сравнению с их реальной стоимостью.

Все коэффициенты такого рода следует воспринимать только как ориентиры для проведения дальнейших исследований.

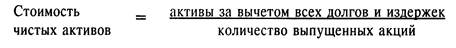

ЧИСТАЯ СТОИМОСТЬ АКТИВОВ

По сути цель этого стоимостного коэффициента — определение базовой чистой стоимости компании на одну акцию, если бы активы компании были проданы за наличные и могли быть распределены между акционерами. Его также можно определить как акционерный капитал компании плюс нераспределенные резервы, подлежащие распределению среди держателей обыкновенных акций.

Итак:

Например, если активы после погашения всех долговых обязательств (по их номинальной стоимости) и оплаты всех издержек составляют в сумме 6 000 000, а выпущены все те же 50 000 акций, NAV (СЧА) составит 120 за акцию.

NAV = 6 000 000 /50 000 = 120

Соотношение между NAV и рыночной ценой акции значительно различается для разных типов предприятий. Например, для паевого фонда NAV равняется цене пая, для других инвестиционных фондов NAV близка к цене акции фонда, для промышленной компании NAV может составлять около половины или одной трети или меньшую долю от цены акции, но для компании из сферы услуг NAV, скорее всего, составит крошечную долю от цены акции, поскольку активом этого последнего типа предприятия являются его сотрудники.

Как и при расчете прибыли, рассмотренном ранее, необходимо принять во внимание учетную политику, принятую при вычислении чистой стоимости активов. Особенно это относится к тому, оцениваются ли активы по первоначальной стоимости или же по наименьшей из двух величин — первоначальной стоимости или рыночной стоимости, насколько часто активы переоцениваются в связи с инфляцией и изменениями на рынке (в принципе активы могут находиться на счетах компании по завышенной цене, т. е. по цене выше той, по которой они могут быть реализованы), как активы амортизировались с течением времени и вычитаются ли долговые обязательства по текущей стоимости или по стоимости погашения. Дополнительно необходимо учесть также то, как аналитики рассматривают конвертируемые облигации, которые могут быть составной частью структуры капитала компании, т. е. при расчете NAV принято исходить из того, что все конвертируемые облигации уже конвертированы в обыкновенные акции.

С точки зрения инвестиционного дохода текущая стоимость активов, таким образом, является важным фактором для коллективных инвестиционных схем. Однако, как правило, чистая стоимость активов важна для большинства других выпусков акций только в том смысле, что она указывает на границу, ниже которой не должна падать цена акции, и основу, которую промышленная компания может использовать как обеспечение под кредит. Действительно, если цена акции компании опускается почти до чистой стоимости ее активов, это может привести к тому, что другое предприятие захочет попытаться приобрести эту компанию только с целью ее ликвидации. Необходимо учесть, что многие частные инвесторы переоценивают значение текущей стоимости активов, считая, что именно она является истинной стоимостью компании. На большинстве рынков капитала это явно далеко от действительности.

ДОХОДНОСТЬ КАПИТАЛА

До сих пор в этом разделе речь шла о наиболее важных коэффициентах, используемых в оценке акций, и дивидендного дохода от них. Однако в начале раздела упоминалось о том, что дивидендный доход стоит на втором месте после доходности капитала. Действительно, можно было заметить, что в отличие от облигаций сложные проценты, дисконтированные денежные потоки или доходность к погашению не имеют отношения к оценке доходности обыкновенных акций. Следует также отметить, что обыкновенные акции, поскольку по ним обычно не выплачивается фиксированных дивидендов, всегда обращаются по ценам, которые на рынке облигаций назывались бы “грязными” (т. е. цена акции включает любые будущие дивиденды). Как следствие, это практически всегда приводит к падению цены акции на размер дивиденда с момента, когда акции котируются (или могут обращаться) как “экс-дивидендные”.