Анализ динамики состава и структуры источников

Финансирования

(подробнее – пособие)

Причины увеличения или уменьшения имущества предприятия устанавливают, изучая изменения в составе источников его образования. Бухгалтерский баланс ОГК-6 за 2007 и 2008 г.г. приведен в прил. 1.

Следовательно, от того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение предприятия.

Оценка изменений, которые произошли в структуре капитала, может быть разной с позиции инвесторов и с позиции предприятия. Для банков и прочих инвесторов ситуация более надежная, если доля собственного капитала у клиента больше 50 %. Это исключает финансовый риск.

В процессе анализа пассива баланса предприятия следует изучить изменения в его составе, структуре и дать им оценку (табл. 4.10).

Как видно из данной таблицы, возрастание стоимости имущества предприятия за отчетный период на 386403 тыс. руб. (0,88 %) обусловлено увеличением собственных средств на 591540 тыс. руб. (1,7 %) и уменьшением заемных средств на 205137 тыс. руб. (2,31 %). Из этого следует, что увеличение объема финансирования деятельности предприятия на 153 % (591540 / 386403·100 %) обеспечено собственным капиталом, заемными средствами на -47 % (-205137 / 386403 ·100%).

Таблица 4.10.

Анализ состава и структуры источников средств энергокомпании

| Источники средств | На начало периода | На конец периода | Изменение за период (+,-) | |||

| тыс. руб. | В % к итогу | тыс. руб. | В % к итогу | тыс. руб. | В% к началу периода | |

| Источники средств, всего, из них: | 0,88 | |||||

| 1. Собственный капитал, всего, в том числе: | 79,69 | 80,34 | 1,70 | |||

| 1.1. Уставный капитал | 35,38 | 35,09 | 0,08 | |||

| 1.2 Собственные акции, выкупленные у акционеров | (177) | -0,0004 | - | -100 | ||

| 1.3. Добавочный капитал | 50,65 | 50,20 | -1007 | -0,005 | ||

| 1.4. Резервный капитал | 0,45 | 0,66 | 47,47 | |||

| 1.5. Нераспределенная прибыль (непокрытый убыток) | (2967218) | -6,78 | (2480261) | -5,62 | -16,41 | |

| 2. Заемный капитал, всего, в том числе: | 20,31 | 19,66 | -205137 | -2,31 | ||

| 2.1. Долгосрочные обязательства | 13,23 | 7,23 | -2601764 | -44,91 | ||

| 2.2. Краткосрочные кредиты и займы | 0,16 | 0,09 | -28002 | -40,41 | ||

| 2.3. Кредиторская задолженность | 6,28 | 12,29 | 97,41 | |||

| 2.4. Задолженность перед участниками по выплате доходов | 0,59 | 0,03 | -243959 | -94,53 | ||

| 2.5. Доходы будущих периодов | 0,04 | 0,02 | -10337 | -56,68 | ||

| 2.6. Резервы предстоящих расходов | - | - | ||||

| 2.7. Прочие краткосрочные обязательства | 0,00 | 0,00 | -24 | -75,00 |

Рост собственных средств произошел за счет увеличения резервного капитала на 93681 тыс. руб. (47,47 %) и уставного капитала на 11732 тыс. руб. (0,08 %). Непокрытый убыток уменьшился на 486957 тыс. руб. (16,41 %), благодаря чему был обеспечен наибольший прирост собственного капитала.

Абсолютный прирост собственных средств, связанный с увеличением объема производства продукции, положительно характеризует финансовое состояние предприятия. Это укрепляет экономическую самостоятельность и финансовую устойчивость, следовательно, повышает надежность предприятия как хозяйственного партнера.

Доля собственного капитала в общем объеме финансирования увеличилась с 79,69 % на начало года до 80,34 % на конец года, то есть на 0,65 процентных пункта. Удельный вес заемного капитала соответственно понизился с 20,31% до 19,66 % к концу отчетного периода. Это объясняется ростом собственных средств при снижении заемных. Структура собственных и заемных средств приведена на рис. 4.6.

|  |

Рис. 4.6. Структура собственного и заемного капитала компании

на начало и конец года, %

Заемные средства представлены долгосрочными и краткосрочными банковскими кредитами и кредиторской задолженностью. Долгосрочные банковские кредиты были привлечены к концу года на сумму 3191806 тыс. руб., доля их в общем объеме заемных средств составила 36,8 %. По сравнению с начало года величина долгосрочных обязательств уменьшилась на 2601764 тыс. руб. или 44,91 %).

В отчетном периоде резко выросла кредиторская задолженность – на 97,41%. Краткосрочные кредиты и займы уменьшились на 20002 тыс. руб. (40,41 %), доля их в общей сумме привлеченных средств к концу отчетного периода составила 0,23 % (20002/ 8864371 · 100%).

Главным источником внешнего финансирования является кредиторская задолженность, абсолютная сумма которой возросла на 2678949 тыс. руб. (97,41 %). Ее удельный вес в общей сумме капитала составил 12,29 %, а в сумме заемных источников – 61,25 % (5429229 / 8864371 · 100%).

Преимущественная доля в формировании заемных источников финансирования принадлежит кредиторской задолженности, целесообразно изучить ее состав и структуру, произошедшие изменения (табл. 4.11).

Таблица 4.11.

Анализ состава и структуры кредиторской задолженности

| Виды кредиторской задолженности | На начало периода | На конец периода | Изменение за период (+,-) | |||

| тыс. руб. | В % к итогу | тыс. руб. | В % к итогу | тыс. руб. | В% к началу периода | |

| Кредиторская задолженность, всего в том числе | 97,41 | |||||

| 1.1 Перед поставщиками и подрядчиками | 73,68 | 66,02 | 76,90 | |||

| 1.2 По оплате труда | 5,07 | 2,26 | -17013 | -12,20 | ||

| 1.3. Перед государственными внебюджетными фондами | 0,85 | 0,33 | -5366 | -22,89 | ||

| 1.4. Перед бюджетом | 13,61 | 3,93 | -160634 | -42,92 | ||

| 1.5.С прочими кредиторами | 6,79 | 27,45 | 697,84 |

Как свидетельствуют данные табл. 4.11, в энергокомпании более половины объема кредиторской задолженности (66,02 %) составляют обязательства перед поставщиками за товары, работы и услуги. Сумма этих долгов возросла по сравнению с началом года на 1558308 тыс. руб., или почти в 1,8 раза. Сумма счетов к оплате с прочими кредиторами увеличилась на 1303564 тыс. руб., или почти в 8 раз. Доля задолженности перед прочим кредиторами выросла с начала года на 20,66 процентных пункта и составила 27,45 %.

Наибольшие темпы прироста кредиторской задолженности имели место по расчетам с прочими кредиторами (697,84 %) и по расчетам с поставщиками материально-технических ценностей (76,9 %). Причем темпы прироста обязательств перед прочими кредиторами существенно опережали темпы прироста всей кредиторской задолженности.

За анализируемый период имело место уменьшение задолженности бюджету на 160634 тыс. руб. (~ 43 %), по оплате труда на 17013 тыс. руб.(12,2 %), государственным внебюджетным фондам на 5366 тыс. руб. (~ 23 %). Эти виды задолженности уменьшились как в абсолютном выражении, так и их доля в общей кредиторской задолженности.

В процессе анализа кредиторской задолженности необходимо изучить давность ее появления, частоту и причину образования просроченной задолженности поставщикам ресурсов, персоналу предприятия по оплате труда, бюджету, установить сумму выплаченных санкций за просрочку платежей.

Для оценки состояния расчетов с кредиторами ведут ежемесячный учет кредиторской задолженности по срокам оплаты обязательств. На основании данных аналитического учета расчетов с поставщиками изучают остаток обязательств на конец отчетного периода, в том числе по срокам образования: срок оплаты не наступил, не оплаченные в срок от 1 дня до 1 месяца, от 1 до 3 месяцев, от 3 месяцев до 6 месяцев и более полугода.

Особое внимание следует уделить изменению задолженности, срок погашения которой составляет от 3 месяцев и более. Неплатежи предприятия свидетельствуют о серьезных финансовых затруднениях, связанных с дефицитом денежных средств.

В соответствии с принятым в Российской Федерации Законом о банкротстве, при непогашении долговых обязательств в течение 3 месяцев предприятие может быть признано несостоятельным. Поэтому при анализе следует установить причины неплатежей.

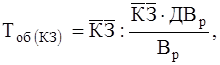

На ликвидность предприятия значительное влияние оказывает срок предоставления кредита. Средний период предоставления кредита может быть исчислен по формуле

или

или

где  – средний остаток кредиторской задолженности, который в упрощенном виде рассчитывают по данным баланса как среднеарифметическую величину на начало (К3н) и конец (К3к) анализируемого периода:

– средний остаток кредиторской задолженности, который в упрощенном виде рассчитывают по данным баланса как среднеарифметическую величину на начало (К3н) и конец (К3к) анализируемого периода:  = (К3н + К3к) · 0,5;

= (К3н + К3к) · 0,5;  – выручка от продажи продукции (нетто).

– выручка от продажи продукции (нетто).

Если срок погашения товарного кредита сокращается, платежеспособность предприятия будет зависеть от того, каким образом оно строило в текущем периоде взаиморасчеты со своими должниками (дебиторами).

Таким образом, кредиторская задолженность не только используется в обороте предприятия в качестве временного источника финансирования, одновременно она является источником покрытия дебиторской задолженности. Поэтому в процессе анализа необходимо сравнить сумму и оборачиваемость дебиторской и кредиторской задолженности. Если первая превышает вторую, то это свидетельствует об иммобилизации собственного капитала в дебиторскую задолженность.