Краткий обзор рынков: фондовый, товарный, валютный и долговой рынки. Обзор исторической взаимосвязи между рынками

Фондовый рынок РФ это часть финансового рынка, а Россия является участником глобальных мировых финансовых процессов. Например, если цена на нефть будет расти, то больше доходов будет поступать в экономику нашей страны (основная часть бюджета государства формируется за счет нефти, около 55 %).

На рынке ценных бумаг происходит привлечение денежных средств из различных источников, и инвестирование в различные виды капитала. Поэтому важно оценить степень влияния и взаимосвязи рынков между собой.

Оценим далее влияние каждого рынка на фондовый рынок более подробно.

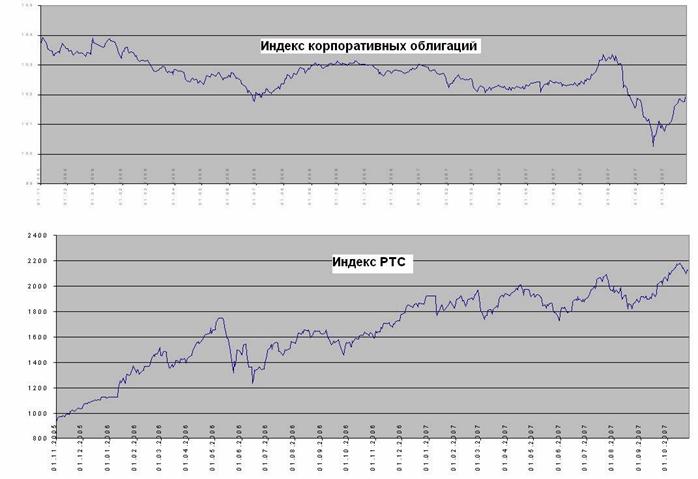

Взаимосвязь фондового рынка и рынка облигаций

С целью привлечения дополнительных средств и финансирования своих расходов компании, как правило, выпускают облигации. Облигации начинают покупать, что говорит о том, что есть доверие к компаниям. Это соответственно увеличивает их выручку и прибыль компаний. Инвесторы с целью увеличения своих доходов вкладывают заемные средства в фондовый рынок, и рынок акций стремительно идет вверх. Корпоративные облигации более надежны, чем акции, и более доходны, чем банковские вклады. Доходность корпоративных облигаций колеблется в пределах 6–25 %. За пользование заемным капиталом компания выплачивает держателям облигаций проценты, а через определенный срок возвращает и основной долг.

| Доходность облигаций = (номинал облигации — цена покупки)+купон* Т цена покупки t | где t — период владения облигацией. |

Взаимосвязь фондового и валютного рынка

Поскольку в стране изменения происходят очень быстро, рыночная ситуация характеризуется как изменчивая. Изменение в экономике страны, находит отражение на ее курсе национальной валюты, по отношению к валютам других стран. Валютный рынок, в первую очередь, необходим для обмена одной валюты на другую, а курс валюты определяется спросом и предложением участников рынка. К примеру, падение на финансовом рынке США практически сразу же влияет на настроение инвесторов к доллару, что приводит к падению его курса по отношению к другим валютам. На отечественную компанию, продающую свою продукцию на иностранных рынках, будут непосредственно воздействовать изменения курсов обмена своей валюты на валюты других стран. К примеру, RUR/USD, российский рубль вырос на 1 %, а доллар США за тот же период потерял 1 %, то есть укрепился рубль благодаря падению американского доллара.

Взаимосвязь рынка акций и товарного рынка

Одним из основных рынков, который позволяет продавать российские товары на зарубежные рынки является товарный рынок. К основным и наиболее прибыльным видам товаров относится нефть и золото. Нефть занимает около 55 % всего бюджета государства. На предприятии создается товар, и для того чтобы оно могло функционировать и иметь собственные ресурсы для обеспечения своей деятельности необходимо осуществлять перераспределение товара в необходимые сектора экономики. Благодаря товарному рынку нефть продают за рубежом для привлечения дополнительных денежных средств и обеспечения стабильного развития компании.

Новостной анализ

Важное значение при инвестировании на фондовом рынке имеет новостной анализ, так как очень сильное влияние на рост котировок оказывает настроения инвесторов. Например, если ценная бумага удовлетворяет всем показателям при проведении анализа, но на рынке существует некая негативная информация, к примеру, падение цен на нефть, это в свою очередь ставить под сомнение приобретение ценных бумаг нефтяного сектора. Инвестор отдаст предпочтение другой отрасли: телекоммуникация, металлургия, машиностроение и др. Неожиданные новости нельзя предсказать, а нужно на них быстро реагировать и принимать правильное решение.

Отраслевой анализ

Отраслевой анализ позволяет выделить именно те отрасли, которые в определенном периоде могут принести более высокую доходность при инвестировании. На рынке существует огромное количество отраслей, поэтому инвестору предоставляется огромный выбор, исходя из его целей инвестирования и личных предпочтений. Но важно учитывать и риски при инвестировании. Под инвестиционной привлекательностью отраслей понимается сравнительная оценка отраслей как объекта инвестиционной деятельности с учетом текущих результатов деятельности. Инвесторы в первую очередь учитывают и отдают предпочтение таким показателям, как финансовая устойчивость и потенциал стратегического развития.