Оценка вероятности банкротства предприятия

Несостоятельность (банкротство) – признанная арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

Анализ вероятности банкротства проводится посредством расчета системы индикаторов оценки угрозы финансовой несостоятельности предприятия, предложенной отечественными и зарубежными аналитиками.

Отечественный опыт.

Согласно Методическим положениям по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса должника, выделяют критерии потенциальной финансовой несостоятельности (таблица 57):

- Если L4 и/или U2 не достигают указанных нормативов, рассчитывают L9;

- Если L9<1, рассчитывается L10;

- Если L10<1, у предприятия нет реальной возможности восстановить платежеспособность.

Таблица 57 – Критерии оценки неудовлетворительности структуры баланса предприятия

| Показатель | Обозначение | Расчет | Ограничение | Период расчета |

| Коэффициент текущей ликвидности | L4 |  | ≥2 | 12 мес. |

| Коэффициент обеспеченности оборотных активов собственными источникам финансирования | U2 |  | ≥0,1 | 12 мес. |

| Коэффициент восстановления платежеспособности | L9* |  | ≥1 | 6 мес. |

| Коэффициент утраты платежеспособности | L10* |  | ≥1 | 3 мес. |

*t = 12 мес.; L4 – коэффициент текущей ликвидности на конец года.

Таблица 58 – Оценка неудовлетворительности структуры баланса предприятия

| Показатель | Абсолютные величины | Отклонения | ||

| отчетный год | от норматива | |||

| на конец года | норматив | абсолютных величин | относительных величин, % | |

| Коэффициент текущей ликвидности | ||||

| Коэффициент обеспеченности оборотных активов собственными источникам финансирования | ||||

| Коэффициент восстановления платежеспособности | ||||

| Коэффициент утраты платежеспособности |

Отечественные и зарубежные экономисты рекомендуют производить оценку потенциальной финансовой несостоятельности, используя интегральные показатели, для расчета которых используются: скоринговые модели, многомерный рейтинговый и мультипликативный дискриминантный анализ.

Дискриминантные модели оценки вероятности банкротства разработаны с помощью аппарата мультипликативного дискриминантного анализа (Multiple-discriminant analisys - MDA). Индекс кредитоспособности (Z-счет) кредитоспособности в таких моделях позволяет в первом приближении разделить хозяйствующие субъекты на потенциальных банкротов и небанкротов (таблица 59, 66, 68, 70).

Таблица 59 – Дискриминантная белорусская модель

| Показатель | Обозначение | Расчет |

| Коэффициент обеспеченности оборотных активов собственными источникам финансирования | U2 |  |

| Коэффициент мобильности имущества | L5 |  |

| Коэффициент оборачиваемости капитала (ресурсоотдача) | d1 |  |

| Чистая рентабельность активов (экономическая рентабельность) | R4 |  |

| Коэффициент финансовой независимости (автономии) | U3 |  |

| Дикриминантная функция | ZБ | 0,111×U2 + 13,239×L5 + 1,676×d1 + 0,515×R4 + 3,8×U3 |

Степень вероятности банкротства:

- Если ZБ < 1 – предприятие – банкрот;

- Если ZБ = 1 – 3 – присутствует риск банкротства в ближайшее время;

- Если ZБ = 3 – 5 - присутствует риск банкротства при определенных обстоятельствах;

- Если ZБ = 5 – 8 – присутствует риск банкротства;

Если ZБ > 8 – отсутствует угроза банкротства.

Таблица 60 – Оценка вероятности банкротства предприятия по белорусской модели

| Показатель на конец отчетного года | Абсолютная величина |

| Коэффициент обеспеченности оборотных активов собственными источникам финансирования | |

| Коэффициент мобильности имущества | |

| Коэффициент оборачиваемости капитала (ресурсоотдача) | |

| Чистая рентабельность активов (экономическая рентабельность) | |

| Коэффициент финансовой независимости (автономии) | |

| Z-счет | |

| Степень вероятности банкротства |

Сущность методики кредитного скоринга заключается в классификации предприятий по степени риска исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах на основе экспертных оценок (таблица 61, 62, 64).

Г.В. Савицкая предлагает систему показателей и их рейтинговую оценку, выраженную в баллах, для прогнозирования финансовой несостоятельности предприятия (таблица 61). Исходя из этой методики, предприятие можно отнести к одному из классов по степени финансового риска (таблица 62).

Таблица 61 – Скоринговая модель Г.В. Савицкой

| Показатель | Обозначение | Расчет |

| Коэффициент абсолютной ликвидности | L2 |  |

| Коэффициент промежуточной ликвидности | L3 |  |

| Коэффициент текущей ликвидности | L4 |  |

| Коэффициент финансовой независимости (автономии) | U3 |  |

| Коэффициент обеспеченности оборотных активов собственными источникам финансирования | U2 |  |

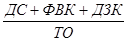

| Коэффициент участия собственных и долгосрочных заемных средств в запасах | U10 |  |

Таблица 62 - Группировка показателей по критериям оценки финансового состояния предприятия

| Показатель | Класс предприятия по степени финансового риска / баллы | |||||

| I класс | II класс | III класс | IV класс | V класс | VI класс | |

| L2 | 0,25 и выше/ 20 | 0,2/16 | 0,15/12 | 0,1/8 | 0,05/4 | менее 0,05/0 |

| L3 | 1 и выше/18 | 0,9/15 | 0,8/12 | 0,7/9 | 0,6/6 | менее 0,5/0 |

| L4 | 2 и выше/16,5 | 1,9-1,7/15-12 | 1,6-1,4/10,5-7,5 | 1,3-1,1/6-3 | 1/1,5 | менее 0,5/0 |

| U3 | 0,6 и выше/17 | 0,59-0,5/15-12 | 0,53-0,43/11,4-7,4 | 0,42-0,41/6,6-1,8 | 0,4/1 | менее 0,4/0 |

| U2 | 0,5 и выше/15 | 0,4/12 | 0,3/9 | 0,2/6 | 0,1/3 | менее 0,1/0 |

| U10 | 1 и выше/15 | 0,9/12 | 0,8/9 | 0,79/6 | 0,6/3 | менее 0,5/0 |

| Минимальное значение границы | 85-64 | 63,9-56,9 | 41,6-28,3 | |||

| Степень вероятности банкротства | хороший запас финансовой устойчивости | существует риск по задолженности | проблемное предприятие | риск банкротства высок | практически несостоятельное предприятие | банкрот |

Таблица 63 – Оценка вероятности банкротства предприятия по модели Г.В. Савицкой

| Показатель | На конец отчетного года | |

| абсолютная величина | балл | |

| Коэффициент абсолютной ликвидности | ||

| Коэффициент промежуточной ликвидности | ||

| Коэффициент текущей ликвидности | ||

| Коэффициент финансовой независимости (автономии) | ||

| Коэффициент обеспеченности оборотных активов собственными источникам финансирования | ||

| Коэффициент участия собственных и долгосрочных заемных средств в запасах | ||

| Итого | Класс предприятия по степени финансового риска | |

| Степень вероятности банкротства |

Зарубежный опыт.

Что касается зарубежного опыта в части прогнозирования вероятности банкротства, то финансовым аналитиком Уильямом Бивером была предложена своя система показателей для оценки финансового состояния предприятия с целью диагностики банкротства (таблице 64).

Таблица 64 – Скоринговая модель У. Бивера

| Показатель | Расчет | Группа предприятия по степени финансового риска | ||

| группа I | группа II | группа III | ||

| нормальное финансовое положение | неустойчивое финансовое положение | кризисное финансовое положение | ||

| Коэффициент Бивера |  | более 0,35 | 0,17 – 0,35 | менее 0,17 |

| Коэффициент текущей ликвидности |  | более 2 | 1 - 2 | менее 1 |

| Чистая рентабельность активов (экономическая рентабельность), % |  | более 5 | 2 - 5 | менее 2 |

| Финансовый леверидж (рычаг), % |  | менее 40 | 40 - 60 | более 60 |

| Коэффициент обеспеченности оборотных активов собственными источникам финансирования |  | более 0,3 | 0,1 – 0,3 | менее 0,1 |

Таблица 65 - Оценка вероятности банкротства предприятия по модели У. Бивера

| Показатель | На конец отчетного года | |

| абсолютная величина | группа | |

| Коэффициент Бивера | ||

| Коэффициент текущей ликвидности | ||

| Чистая рентабельность активов (экономическая рентабельность), % | ||

| Финансовый леверидж (рычаг), % | ||

| Коэффициент обеспеченности оборотных активов собственными источникам финансирования | ||

| Итого | Группа предприятия по степени финансового риска | |

| Степень вероятности банкротства |

В зарубежных странах для оценки риска банкротства и кредитоспособности предприятий широко используются факторные модели известных западных экономистов Альтмана, Лиса, Таффлера, Тишоу, Коннана-Гольдера и др. (таблица 66, 68, 70)

Таблица 66 – Дискриминантная пятифакторная модель Э. Альтмана.

| Показатель | Обозначение | Расчет |

| Коэффициент обеспеченности оборотных активов собственными источникам финансирования | U2 |  |

| Чистая рентабельность активов (экономическая рентабельность) | R4 |  |

| Отношение НРЭИ к величине активов предприятия | R11 |  |

| Коэффициент финансирования | U4 |  |

| Коэффициент оборачиваемости капитала (ресурсоотдача) | d1 |  |

| Дикриминантная функция | Z5 | 0,717×U2 + 0,847×R4 + 3,107×R11 + 0,42×U4 + 0,995×d1 |

Степень вероятности банкротства:

- Если Z5<1,23 – вероятность банкротства высока;

- Если Z5>1,23 – вероятность банкротства мала.

Таблица 67 – Оценка вероятности банкротства по пятифакторной модели Э.Альтмана

| Показатель на конец отчетного года | Абсолютная величина |

| Коэффициент обеспеченности оборотных активов собственными источникам финансирования | |

| Чистая рентабельность активов (экономическая рентабельность) | |

| Отношение НРЭИ к величине активов предприятия | |

| Коэффициент финансирования | |

| Коэффициент оборачиваемости капитала (ресурсоотдача) | |

| Z-счет | |

| Степень вероятности банкротства |

Таблица 68 – Дискриминантная двухфакторная модель Э. Альтмана.

| Показатель | Обозначение | Расчет |

| Коэффициент текущей ликвидности | L4 |  |

| Удельный вес заемных и привлеченных средств | U6 |  |

| Дикриминантная функция | Z2 | -0,3877 – 1,0736×L4 + 0,0579×U6 |

Степень вероятности банкротства:

- Если Z2>0 – вероятность банкротства высока;

- Если Z2<0 – вероятность банкротства мала.

Таблица 69 - Оценка вероятности банкротства по двухфакторной модели Э.Альтмана

| Показатель на конец отчетного года | Абсолютная величина |

| Коэффициент текущей ликвидности | |

| Удельный вес заемных и привлеченных средств | |

| Z-счет | |

| Степень вероятности банкротства |

Таблица 70 – Дискриминантная модель Коннана-Гольдера

| Показатель | Обозначение | Расчет |

| Доля быстрореализуемых ликвидных средств в активах | Х1 |  |

| Доля устойчивых источников финансирования в пассивах | Х2 |  |

| Отношение финансовых расходов к выручке от продаж | Х3 |  |

| Доля расходов на персонал в валовой прибыли | Х4 |  |

| Соотношение накопленной прибыли и заемного капитала | Х5 |  |

| Дикриминантная функция | KG | -0,16×X1– 0,22×Х2 + 0,87×Х3 + 0,1×Х4 – 0,24×Х5 |

Таблица 71 – Степень вероятности банкротства по KG - критерию

| Индекс Коннана-Гольдера (KG) | +0,048 | -0,026 | -0,068 | -0,107 | -0,164 |

| Степень вероятности банкротства, % |

Таблица 72 – Оценка вероятности банкротства предприятия по модели Коннана-Гольдера

| Показатель на конец отчетного года | Абсолютная величина |

| Коэффициент текущей ликвидности | |

| Удельный вес заемных и привлеченных средств | |

| KG - индекс | |

| Степень вероятности банкротства, % |

Использование зарубежных моделей оценки потенциального банкротства организации требует больших предосторожностей. Тестирование предприятий по данным моделям показало, что они не в полной мере подходят для оценки риска банкротства отечественных предприятий из-за разной методики отражения инфляционных факторов, разной структуры капитала и различий в законодательной базе.