Использование инструментов операционного анализа для оптимизации величины себестоимости продукции

Себестоимость продукции - важнейший показатель экономической эффективности ее производства, отражающий все стороны хозяйственной деятельности и аккумулирующий результаты использования всех производственных ресурсов. От его уровня зависят финансовые результаты деятельности предприятий, темпы расширенного воспроизводства, финансовое состояние субъектов хозяйствования.

В задачи анализа себестоимости входят:

- оценка обоснованности и напряженности плана по себестоимости продукции, издержкам производства и обращения на основе анализа поведения затрат;

- установление динамики и степени выполнения плана по себестоимости;

- определение факторов, повлиявших на динамику показателей себестоимости и выполнение плана по ним, величины и причин отклонений фактических затрат от плановых;

- анализ себестоимости отдельных видов продукции;

- выявление резервов дальнейшего снижения себестоимости продукции.

Современные системы управления базируются на анализе зависимости между изменениями объема производства, выручки от реализации продукции, затрат и чистой прибыли. Такой анализ получил название операционного (английское сокращение – CPV). Операционный анализ – основной инструмент финансового планирования на предприятии, который позволяет отслеживать зависимость финансовых результатов деятельности от затрат, объема производства и цены. Этот вид анализа также называют анализом "издержки-объем-прибыль". Одним из ключевых элементов его является операционный рычаг, который характеризует взаимосвязь себестоимости и прибыли: изменение структуры (переменные и постоянные расходы, причем соотношение их может быть различным и определяется технической и технологической политикой, выбранной в организации) себестоимости может существенно повлиять на величину прибыли

Действие операционного рычага состоит в том, что любое изменение выручки от реализации продукции всегда порождает более сильное изменение прибыли. Степень чувствительности прибыли к изменению выручки от реализации – сила операционного рычага зависит от соотношения постоянных и переменных затрат в общих затратах предприятия.

В практических расчетах для определения силы воздействия операционного рычага на конкретное предприятие применяют результат от реализации продукции после возмещения переменных издержек, который часто называют маржинальным доходом:

МД = Объем продаж – Переменные издержки

МД = Постоянные издержки +Операционная прибыль - прибыль от продаж до вычета процентов за кредит и налога на прибыль.

Желательно, чтобы маржинальный доход не только покрывал постоянные издержки, но и служил источником формирования операционной прибыли (EBIT).

Порог рентабельности показывает минимально необходимую выручку или объем производства, при котором предприятие покрывает все свои издержки при нулевой прибыли, т.е. маржинального дохода в точности хватает на покрытие постоянных затрат и прибыль равна нулю.

Предприятие начинает получать прибыль, когда фактическая выручка превышает пороговую. Чем больше это превышение, тем больше запас финансовой прочности предприятия и больше сумма прибыли, т.е. превышение фактической выручки от реализации над порогом рентабельности составляет запас финансовой прочности фирмы

Расчет порога рентабельности, запаса финансовой прочности, силы воздействия операционного рычага:

2. Коэффициент валовой маржи = валовая маржа / выручка от реализации.

3. Порог рентабельности (точки безубыточности) = сумма постоянных затрат / коэффициент валовой маржи.

4. Запас финансовой прочности:

а) в рублях = выручка от реализации - порог рентабельности;

б) в % к выручке от реализации = порог рентабельности в рублях / выручка от реализации.

5. Прибыль = запас финансовой прочности х коэффициент валовой маржи.

6.СВОР = Маржинальный доход / Прибыль

СВОР показывает, на сколько процентов измениться прибыль при изменении выручки на 1%.

42.Регулирование сальдовых показателей оперативных финансовых планов предприятия

Методология управления текущими финансовыми потребностями и их финансированием отлична от методологии баланса. Это не балансовая методология, а методология текущего и оперативного финансового плана.

Финансирование текущей деятельности за счёт собственных оборотных средств регулируется расходными статьями годового (с разбивкой по кварталам) или квартального (с разбивкой по месяцам) финансового плана, т.е. балансы доходов и расходов предприятия. Этот баланс вместе с расчётами к нему выступает планово-прогнозной базой комплексного управления финансами предприятия, его балансовыми активами и пассивами, основными и оборотными средствами (капиталом).

Доходные и расходные статьи финансового плана предприятия отличны от балансовых и не повторяются в оперативных планах – прогнозах. Последние подкрепляют исполнение принятого предприятием текущего баланса доходов и расходов более детальной оперативной финансовой работы по выявлению и обеспечению финансирования всех текущих расходов.

Определение и последующее финансирование текущих финансовых потребностей в месячном (по декадном, пятидневном, ежедневном) разрезе осуществляется на основе составления и исполнения платёжного календаря. При этом потребность дополнительных источников финансирования финансовых потребностей может определяться на любую календарную дату, исходя из входных остатков денежных средств плюс/минус их движение (все поступления и все виды расходования денежных средств) за принятый период.

Полученное выходное сальдо (остаток) сопоставляется с принятым на предприятии постоянным минимальным остатком свободных денежных средств, которые должны находиться на его операционных счетах.

Нехватка денежных средств по представленной методологии расчёта есть текущая потребность предприятия непокрытая собственными и заёмными источниками. Она выступает как потребность в дополнительном краткосрочном финансировании и определяется, исходя из сопоставления всех видов текущих поступлений денежных средств и всех направлений их расходования на текущую деятельность за планируемый период.

Поступления денежных средств на финансирование текущей деятельности предприятия отражается соответствующими оборотами на расчётном валютном и другом счетах, а также оборотами по счетам учёта источников поступления денежных средств. Направление источников на финансирование текущей деятельности сопровождается обратным отражением соответственно кредитовых и дебетовых оборотов по рассматриваемым балансовым счетам.

Билет № 18

18. Использование инструментов операционного анализа для планирования объемов производства.

Операционный анализ – это основной инструмент оперативного финансового планирования на предприятии, который позволяет отслеживать зависимость финансовых результатов деятельности от затрат, объемов производства и цены.

Планирование, контроль и регулирование затрат непосредственно связаны с изменением объема производства и делением издержек на переменные и постоянные. Издержки не одинаково зависят от изменения объемов производства. Уравнение зависимости общих издержек от переменных и постоянных затрат представляет собой линейное уравнение:

y = a + bx, где y – общая сумма затрат , при объеме производства х; а – составляющая постоянных затрат; b – коэффициент изменение затрат относительно объема производства (переменные затраты на единицу продукции).

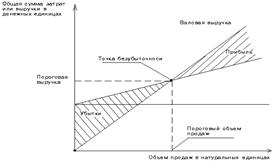

С целью определения объема производства, при котором обеспечивается покрытие расходов предприятия, проводится анализ безубыточности. Также данный анализ проводится с целью выявления оптимального для предприятия объем производства и темпов его развития, что важно для обеспечения платежеспособности и безубыточности предприятия.

Порог рентабельности - показывает минимально необходимую выручку или объем производства, при котором предприятие покрывает все свои издержки при нулевой прибыли.

Рассчитывается порог рентабельности отношением суммы постоянных затрат в составе себестоимости реализованной продукции к доле маржинального дохода в выручке: ПР = Сумма постоянных затрат / Маржинальный доход

Точка безубыточности – это выручка от реализации, покрывающая сумму постоянных и переменных затрат при заданных объемах производства и коэффициенте использования производственных мощностей, а прибыль при этом равна 0. Точку безубыточности можно рассчитать 2-мя методами:

- аналитическим

- графическим

Аналитический метод определения точки безубыточности:

1) вычисление маржинального дохода - результата от реализации продукции после возмещения переменных издержек:

Маржинальный доход = Объем продаж – Переменные издержки

2) вычисление коэффициента маржинального дохода: КМД = Маржинальный доход / Объем продаж в процентах

3) точку безубыточности можно рассчитать как в стоимостном выражении (руб.), так и в натуральном выражении (штуки):

ТБСТОИМ = Постоянные затраты / Коэффициент маржинального дохода

ТБНАТУР = Постоянные затраты / Маржинальный доход на единицу продукции

Зная порог рентабельности, нетрудно подсчитать запас финансовой устойчивости. Запас финансовой прочности представляет собой разность между фактическим уровнем продаж и критическим объемом продаж, и выражает величину, по достижении которой может начаться снижение объема выручки и предприятие понесет убытки. Он определяется как доля в процентах от ожидаемого объема продаж: ЗФП = выручка от реализации по плану / пороговая выручка от реализации

Предприятие начинает получать прибыль, когда фактическая выручка превышает пороговую. Чем больше это превышение, тем больше запас финансовой прочности предприятия и больше сумма прибыли. Показатель запаса финансовой прочности используется для оценки производственного риска, т.е. потерь, связанных со структурой затрат на производство.

Чем выше показатель финансовой прочности, тем меньше риск потерь для предприятия.

Анализ чувствительности предполагает отслеживание того, как изменяется прибыль в ответ на изменения одного из параметров при условии, что другие останутся неизменными. Известно, что операционная прибыль зависит от объема реализации, себестоимости реализованной продукции (работ, услуг), соотношения постоянных и переменных издержек в себестоимости. Анализ чувствительности позволяет выявить, что произойдет с прибылью, если объем сбыта снизится, например на 10%, или если снизится себестоимость единицы продукции (работ, услуг), или если переменные затраты составят 60% выручки от реализации, и т.д.