Лекция 4 Управление проектными рисками

1. Понятие риска и неопределенности.

В своей деятельности инициаторы и менеджеры проектов неизбежно сталкиваются с ситуациями неопределенности и риска. Риск объективно присущ хозяйственной деятельности, и чтобы достичь успеха и победить в конкурентной борьбе, важно разработать эффективную и рациональную стратегию управления им.

Появление риска обусловлено неопределенностью внешней, динамично изменяющейся, среды, с одной стороны, и ограниченностью ресурсов компании — с другой (рис. 6.1).

Большинство исследователей1 разделяют понятие неопределенности и понятие риска. Это разделение основано на следующих положениях.

1. Риск имеет место только в тех случаях, когда принимать решение необходимо (если это не так, нет смысла рисковать). Иначе говоря, именно необходимость принимать

решения в условиях неопределенности порождает риск. При отсутствии таковой необходимости нет и риска.

2. Риск субъективен, а неопределенность объективна. Например, объективное отсутствие достоверной информации о потенциальном объеме спроса на производимую

продукцию приводит к возникновению спектра рисков для участников проекта. Риск, порожденный неопределенностью вследствие отсутствия маркетингового исследования для проекта, обращается в кредитный риск для инвестора, а в случае невозврата кредита — в риск потери ликвидности и далее в риск банкротства, а для реципиента этот риск трансформируется в риск непредвиденных колебаний

рыночной конъюнктуры. Для каждого лица, принимающего решение, проявление риска индивидуально как в качественном, так и в количественном выражении.

3. Неопределенность существует, как правило, в тех случаях, когда вероятности и влияние впоследствие приходится определять субъективно из-за отсутствия статистиче-

ских данных за предшествующие периоды. Риск характерен для производственно-экономических систем с массовыми событиями.

4. Риск всегда связан с какой-либо деятельностью. Иначе говоря, если предприятие планирует реализовать проект — оно подвержено инвестиционным, рыночным рискам; если же компания не осуществляет никаких действий, она опять-таки несет риски — риск неполученной прибыли, те же рыночные риски и пр. Это заложено уже в самом определении понятия ≪предприятие≫.

Таким образом, риск возникает тогда, когда нужно принять решение, связанное с преодолением неопределенностив ситуации неизбежного выбора. Поскольку любое хозяйственное решение, как правило, связано с выбором наилучшего из имеющихся вариантов, оно неизбежно подразумевает наступление ситуации риска, следовательно, менеджеры предприятия должны уделять значительное внимание управлению риском.

Риски, которым подвержен проект, могут возникать в силу как внутренних, так и внешних факторов неопределенности.

В ситуации риска возможна оценка следующих основных моментов:

1) вероятность получения желаемого результата (удачи);

2) вероятность наступления нежелательного исхода;

3) вероятность отклонения от выбранной цели;

4) возможные благоприятные и неблагоприятные последствия действий.

Наиболее важными характеристиками отдельного вида риска являются:

— время возникновения;

— основные факторы возникновения;

— характер учета;

— характер последствий.

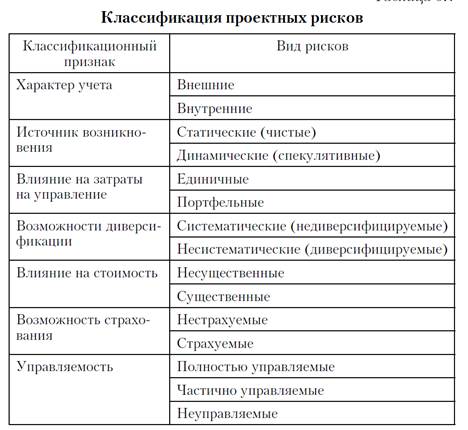

Вопрос 2. Классификация проектных рисков

Зная конкретные характеристики риска, можно осуществить группировку сходных видов риска по тем или иным критериями, т.е. провести классификацию рисков.

Основные виды рисков, определенных на основе функциональных признаков, представлены в табл

Внешние риски непосредственно не связаны с деятельностью компании. На их уровень влияет большое количество факторов, в том числе:

• факторы прямого воздействия (поставщики, потребители, конкуренты, профсоюзы, государственные органы);

• факторы косвенного воздействия (политические, экономические, демографические, социальные и др.). Внутренние риски обусловлены деятельностью самой компании и ее стейкхолдеров (заинтересованных лиц).

На их уровень влияют:

• качество управления;

• уровень специализации;

• уровень производительности труда;

• уровень техники безопасности;

• эффективность логистических схем;

• недооценка конкурентов;

• ошибочная ценовая политика и др.

Статические (чистые) риски характерны тем, что всегда обусловливают убытки реализации проекта. Эти риски обладают относительно постоянным характером проявле-

ния, имея при этом стабильную и устойчивую динамику основных ключевых экономических показателей. Их также называют чистыми рисками, потому что они отражают возможность получения отрицательного финансового результата. Основными факторами статических рисков являются:

• негативное воздействие результатов стихийных бедствий (пожаров, землетрясений, наводнений и т.п.);

• угроза собственности третьих лиц (например, вынужденное прекращение деятельности основного поставщика);

• несчастные случаи (потеря вследствие смерти или недееспособности ключевых сотрудников компании).

Риски оцениваются вероятностью риска возникновения убытков (потерь) и размером этих убытков.

Динамические (спекулятивные) риски означают возможность получения как положительного, так и отрицательного результата реализации проекта, т.е. обеспечивают как дополнительную прибыль, так и чистые убытки (потери). Для этих рисков характерно наличие следующих возможных исходов:

появление отрицательного результата, сохранение ситуации в прежнем состоянии и появление положительного результата. Наиболее ярко динамические риски проявляются в областях реализации проекта, которые зависят от рыночной конъюнктуры (изменение курса валют, изменение курсовой стоимости акций, изменение стоимости деривативов, изменение учетной ставки ЦБ РФ и др.).

Единичные риски возникают тогда, когда компания осуществляет анализ и оценку проектных рисков по отдельному виду деятельности (например, производственной), вне связи с другими видами деятельности (финансовой и инвестиционной), без учета изменения доходности портфеля рисков в целом.

Портфельные риски учитываются в том случае, когда компания разрабатывает и управляет различными портфелями своих проектов. В этом случае риск портфеля связан с общим ухудшением его качества и показывает возможность убытков (потерь) при вложении в определенный проект по сравнению с другими проектами.

Систематические (недиверсифицируемые) риски возникают для всех участников бизнес-деятельности. Они, как правило, определяются сменой стадий производственно-

экономического цикла, уровнем платежеспособного спроса, изменениями налогового законодательства и другими факторами, на которые компания повлиять не может. Например, к систематическим рискам следует отнести риски изменения рыночных цен (обменные курсы иностранных валют, ставки процента и т.п.), которые влияют на изменение прибыли.

Несистематические (диверсифицируемые) риски характерны для каждого конкретного проекта. Они связаны с низкой эффективностью управления (компетенцией персо нала), усилением конкуренции на данном сегменте рынка, нерациональной структурой капитала компании, а также другими факторами, негативных последствий которых можно в существенной степени избежать при повышении общего уровня корпоративного управления. Например, компания может осуществлять операции хеджирования с тем, чтобы регулировать волатильность показателей прибыли или убытка. Несущественные риски обусловливают убытки (потери) от бизнес-деятельности в пределах значений риска (уровня приемлемости), при которых сохраняется высокий уровень

эффективности бизнеса. Это допустимый риск потери части прибыли (дохода), при котором проект может быть конкурентоспособным.

Существенные риски обуславливают убытки (потери), которые значительно превышают прогнозируемую прибыль (доход) и могут привести к значительному уменьшению стоимости проекта и компании в целом.

Нестрахуемые риски — те риски, которые не берутся страховать страховые компании. Основными факторами (событиями) нестрахуемых рисков, например, являются передача сотрудниками компании коммерческой информации конкурентам. В случае наступления нестрахуемых рисков потери возмещаются за счет собственного капитала и специально создаваемых резервных фондов компании, т.е. используется так называемое самострахование.

Страхуемые риски — те, по которым проводится страхование. Основными факторами (событиями) страхового риска являются пожары и другие стихийные бедствия; порча

и уничтожение продукции при транспортировке; невыполнение обязательств субподрядчиков; приостановка деловой активности компании; смерть или заболевание руководителя или ведущих сотрудников и др.

Полностью управляемые риски — это риски, условия воз-

никновения, причины и следствия, вероятность и тяжесть последствий которых известны, существуют известные и апробированные многократно в деятельности конкретного предприятия методы управления.

Частично управляемые риски — те, идентификация которых не является абсолютно точной, количественный анализ вызывает затруднения, методы управления известны, но не получили широкого применения на данном предприятии

или у данной проектной команды.

Неуправляемые риски — риски, условия возникновения которых неизвестны, апробированных мер противодействия не существует.

Такая классификация позволяет лицу, принимающему решения, определиться с приоритетами при управлении рисками. Очевидно, что частично управляемые риски нуж-

даются в дальнейшем изучении, идентификация же и анализ неуправляемых рисков с позиций приемлемого риска являются чересчур дорогостоящими и длительными действиями и потому нецелесообразны.

На каждом предприятии и с учетом особенностей реализуемых проектов может разрабатываться собственная классификация рисков.

Вопрос 3. Система управления проектными рисками.

Факторы риска оказывают негативное или позитивное влияние, как минимум, на одну из составляющих целей проекта (сроки, стоимость, качество). Следовательно, управление рисками должно быть нацелено на минимизацию негативных последствий неблагоприятных событий и максимизацию выгод в случае наступления благоприятных событий.

В процессе разработки системы интегрированного управления рисками проекта необходимо решить следующие задачи:

— разработка и применение единообразных и последовательных подходов к выявлению, оценке и элиминированию рисков проекта;

— выявление рисков, которые в наибольшей степени влияют на результаты реализации проекта, и разработка эффективной системы мероприятий по их элиминированию;

— формирование возможности для акционеров (владельцев) задавать и отслеживать качество управления рисками проекта на основе четких и понятных критериев;

— организация целенаправленной деятельности по управлению рисками с целью снижения их до приемлемого уровня, либо передача третьей стороне;

— оперативное реагирование на возникающие рисковые события, отслеживание изменений внешней и внутренней бизнес-среды;

— обеспечение комплексной работы по управлению рисками на регулярной основе, четко разграничив ответственность за наступление рисковых событий между различ-

ными направлениями деятельности и уровнями управления;

— обеспечение функционирования внутреннего контроля и аудита, а также раскрытие информации по рискам;

— снижение возможных рисковых убытков (потерь) и оптимизация затрат на все мероприятия, направленные на элиминирование рисков;

— внедрение информационной системы интегрированного управления рисками инновационного проекта.

Стадии (этапы) основного процесса управления рисками проекта могут быть классифицированы по-разному. С учетом существующей практики процесс управления рисками проекта, как правило, включает в себя следующие стадии:

— разработка целей и стратегий по управлению рисками;

— идентификация рисков;

— оценка и анализ рисков;

— элиминирование рисков;

— мониторинг рисков.

Разработка целей и стратегий по управлению рисками проекта осуществляется для определения модели будущего результата реализации проекта, а также конкретной совокупности ресурсов и способов (методов) их использования для получения требуемых ключевых экономических показателей реализации проекта.

Цель предполагает выбор конкретной модели будущего результата предпринимательской деятельности и совокупности ресурсов и методов их использования при наличии рассматриваемых факторов риска. Причем признаки, свойства и мера этого результата должны быть точно определены.

Разработка стратегий по управлению рисками опирается на план риск-менеджмента.

План риск-менеджмента должен охватывать следующие основные аспекты:

— методологию — подходы, инструменты и источники информации, которые могут быть использованы для осуществления управления рисками;

— распределение полномочий и ответственности — решение вопроса о том, какая структура и кто в ней осуществляет управление рисками для каждого типа действий и несет ответственность за результаты управления;

— график проведения мероприятий — определяет, как часто будут осуществляться процедуры риск-менеджмента на предприятии. Результаты должны быть получены достаточно рано для принятия правильных решений. Решения должны периодически пересматриваться в процессе текущей деятельности;

— методы расчетов и их интерпретация для проведения качественного и количественного анализа;

— границы допустимости риска — пороговые критерии для каждого заинтересованного лица;

— формы отчетов — описание того, как результаты процесса риск-менеджмента будут отражены в документации,

как они будут анализироваться и передаваться для менеджеров, внутренних и внешних акционеров, контрагентов, инвесторов и т.д.

Для разработки плана риск-менеджмента могут использоваться стандартные технологии планирования. При этом для отдельных проектов следует использовать планирование ≪снизу — вверх≫, так как каждый проект имеет свои особенности, а соответственно и подходы к управлению риском при их реализации могут различаться. Поэтому общий план риск-менеджмента необходимо корректировать с учетом особенностей конкретных проектов.

В результате разработки плана риск-менеджмента должны быть получены:

— руководящие документы (стандарты предприятия) по организации риск-менеджмента. К таким документам может относиться, например, положение по управлению риском, содержащее ключевые моменты стратегии риск-менеджмента. Положение отражает философию компании по отношению к управлению риском. В нем должно быть очерчено разграничение полномочий между различными структурными единицами, указано, кто отвечает за определенные аспекты риск-менеджмента и т.п.;

— план риск-менеджмента, отражающий методологию, распределение полномочий и ответственности, график проведения мероприятий, методы расчетов и их интерпрета-

цию, границы допустимости риска, формы отчетов по каждому процессу и т.п. План риск-менеджмента не содержит мероприятий по противодействию конкретным рискам — он дополняется планом противорисковых мероприятий, разрабатываемым отдельно.

Идентификация (диагностика) риска представляет процесс выявления подверженности организации неопределенности, что предполагает получение полной информации

об организации, рынке, законодательстве, социальном, культурном и политическом окружении. Для идентификации риска необходим методологический подход с тем, чтобы выявить максимальное число рисков, которым подвержена организация во всех сферах деятельности. Поскольку идентификация является обязательным и необходимым элементом процедуры управления рисками, ее определение дается практически во всех стандартах, регламентирующих процессы риск-менеджмента. К наиболее

часто применяемым стандартам относится международный стандарт, разработанный Федерацией европейских ассоциаций риск-менеджеров (FERMA). В соответствии с ним, идентификация риска представляет собой процесс выявления подверженности организации неопределенности.

К основным ресурсамидентификации риска относятся:

— план риск-менеджмента, разработанный на предыдущем этапе деятельности;

— внутренние документы, регулирующие деятельность предприятия в различных областях — положение об организационной структуре, положение о финансовой струк-

туре, документы, регламентирующие ресурсное обеспечение, закупки, систему сбыта, организацию бухгалтерского и управленческого учета и т.п. Это связано с тем, что идентификация рисков требует понимания миссии предприятия, особенностей его деятельности, интересов менеджеров и владельцев, что невозможно без получения данных по другим функциональным областям;

— концепции и планы по отдельным проектам предприятия;

— принципы классификации риска. Они могут быть отражены в положении по управлению рисками, разрабатываемом на первом этапе, либо в плане риск-менеджмента. Если этого там нет, то такие принципы необходимо разработать;

— информация из внешних источников, связанная с деятельностью подобных предприятий. Источниками такой информации могут быть знания и опыт менеджеров, коммерческие базы данных, публикации в научных журналах и т.д.

Идентификация рисков осуществляется различными методами, среди которых наиболее распространены следующие.

• Мозговой штурм является, пожалуй, наиболее часто используемой технологией идентификации риска. Его цель — получить обширный список рисков, который может

быть использован впоследствии для проведения качественного и количественного анализа риска. Как известно, мозговой штурм базируется на следующих правилах:

— критика высказываемых идей нежелательна;

— количество высказанных идей превалирует над их качеством;

— развитие идей других участников, безусловно, желательно;

— не существует авторского права и иерархических различий.

В мозговом штурме может участвовать значительное количество участников, так как именно это обеспечивает необходимую широту списка рисков.

• Метод Дельфи используется для достижения согласованного мнения экспертов по перечню и характеристикам рисков. Участники идентифицируют риски анонимно

и не встречаются друг с другом. Полученные результаты передаются экспертам для дальнейшей работы. Метод Дельфи помогает снизить необъективность и удерживает

любого участника от чрезмерного влияния на результаты процесса.

• Анкетирование. Можно идентифицировать риски путем анкетирования экспертов с помощью специально разработанных опросных листов. Менеджер, отвечающий за идентификацию риска, подбирает подходящих экспертов и снабжает их необходимой информацией, например структурой декомпозиции работ и списком допущений. Эксперты выделяют риски, исходя из собственного опыта, информации о проекте и других источников информации, которые они сочтут полезными.

• SWOT-анализ. Позволяет рассмотреть предприятие с точки зрения каждой из SWOT-сторон (сильные и слабые стороны предприятия, благоприятные возможности и угрозы со стороны внешней среды) и расширить перечень принимаемых во внимание рисков.

• Структурные диаграммы позволяют анализировать особенности структуры предприятия и вытекающие из них риски. Данные, полученные таким путем, полезны прежде всего для оценки внутренних рисков, связанных с качеством менеджмента, организации сбыта и т.д., а также коммерческих рисков. Структурные диаграммы позволяют определить несколько форм возможного внутреннего риска: дублирование, зависимость и концентрацию. Конкретный вид структурных диаграмм зависит от сложившегося типа управления и принципов разделения функций для различных предприятий.

• Потоковые диаграммы изображают отдельные технологические процессы и их взаимосвязь. Их можно разделить на три большие группы, описывающие:

— отдельный технологический процесс внутри предприятия;

— совокупность производственных процессов и элементов управления;

— технологическую цепочку, в которой предприятия составляет одну из частей.

Анализ потоковой диаграммы позволяет выявить ≪узкие места≫ производственного процесса. В результате идентификации можно осуществить описание риска, которое представляет собой подробное описание выявленных рисков в определенном формате, что позволяет провести дальнейший, качественный анализ риска. Описание риска служит основой для формирования ≪карты риска≫ организации, которая обобщает данные об описании риска, действующие механизмы контроля, планируемые мероприятия по снижению уровня риска, ответственных за мероприятия. Формирование ≪карты риска≫ позволяет четко сформулировать приоритетные направления в части управления рисками, определить наиболее эффективные методы контроля. В этих документах находят отражение не только категории рисков отдельных подразделений компании, описание их причин, вероятность возникновения, но и контрольные процедуры в отношении конкретных рисков, план действий по их минимизации, а также

ответственность сотрудников различных структурных подразделений за управление рисками. В процессе оценки и анализа рисков проекта в зависимости от уровня неопределенности используются качественные, количественные оценки или стресс-анализ.

Различные организации применяют разные методы измерения последствий и вероятностей событий. Для многих организаций достаточно использовать трехмерный метод

оценки последствий — высокий уровень, средний, низкий. Шкала вероятности риска обычно принимает значения от 0 (вероятность отсутствует) до 1 (полная определен-

ность). Шкала тяжести риска отражает степень его влияния на цели проекта. Она может быть порядковой или количественной (числовой).

Вопрос 4. Основные подходы к оценке риска.

Рассматривая риск с точки зрения его оценки, необходимо решить следующие задачи:

— описать все возможные в будущем варианты развития событий, соответствующие данному риску (возможные исходы принятия решений или случайные события);

— определить вероятности каждого из этих вариантов

(случайных событий).

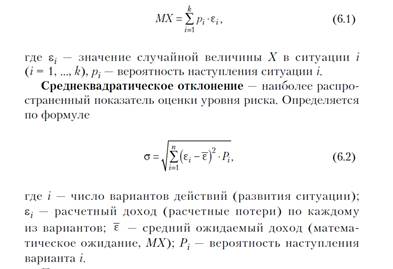

Среднее ожидаемое значение(математическое ожидание) случайной величины Х выражается в денежных единицах, обозначается МХ и вычисляется как средневзвешенное для всех различных ее значений, где вероятность каждого

значения используется в качестве весового коэффициента.

Рассчитывается как:

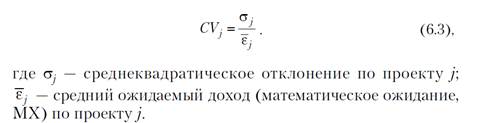

Коэффициент вариации— это соотношение риска и дохода по проекту. Чем он выше, тем более рискованным является проект. Коэффициент вариации позволяет определить уровень риска, если показатели средних ожидаемых доходов по проектам различны.

В мировой практике менеджмента используются различные методы анализа проектных рисков. К наиболее распространенным из них следует отнести:

— метод корректировки нормы дисконта;

— метод достоверных эквивалентов (коэффициентов достоверности);

— анализ чувствительности критериев эффективности (чистый дисконтированный доход (NPV), внутренняя норма доходности (IRR), индекс прибыльности (PI) и др.);

— метод сценариев;

— анализ вероятностных распределений потоков платежей;

— деревья решений;

— метод Монте-Карло (имитационное моделирование) и др.

Метод корректировки ставки дисконтирования заключается во введении в финансовую модель проекта (при расчете чистой дисконтированной стоимости) премии за риск, увеличивающей ставку дисконтирования. Надбавка устанавливается исходя из принятой в организации концепции учета стоимости денег во времени. Как правило, риск учитывается кумулятивным методом на основе присваиваемых разным видам рисков рангов (в процессе качественного анализа).

Достоинства этого метода — в простоте расчетов, а также в понятности и доступности. Вместе с тем метод имеет существенные недостатки.

Метод корректировки ставки дисконтирования осуществляет приведение будущих потоков платежей к настоящему моменту времени (осуществляется дисконтирование

по более высокой норме), но не дает никакой информации о степени риска (возможных отклонениях результатов). При этом полученные результаты существенно зависят

только от величины надбавки за риск. Он также предполагает увеличение риска во времени с постоянным коэффициентом, что вряд ли может считаться корректным, так как для многих проектов характерно наличие рисков в начальные периоды с постепенным снижением их к концу реализации. Таким образом, прибыльные проекты, не предполагающие со временем существенного увеличения риска, могут быть оценены неверно и отклонены.

Данный метод не несет никакой информации о вероятностных распределениях будущих потоков платежей и не позволяет получить их оценку.

Наконец, обратная сторона простоты метода состоит в существенных ограничениях возможностей моделирования различных вариантов, которое сводится к анализу зави-

симости критериев NPV (IRR, PI и др.) от изменений только одного показателя — нормы дисконта.

Несмотря на отмеченные недостатки, метод корректировки ставки дисконтирования широко применяется на практике.

Метод достоверных эквивалентов. Недостатками этого метода следует признать:

— сложность расчета коэффициентов достоверности, адекватных риску на каждом этапе проекта;

— невозможность провести анализ вероятностных распределений ключевых параметров.

Анализ чувствительности. Помогает определить, какие риски могут иметь наибольшее потенциальное влияние на цели предприятия. Анализ чувствительности исследует

степень, в какой неопределенность каждого элемента проекта влияет на общие результаты, в то время как остальные неопределенные элементы остаются на своем базовом (первоначально оцененном) уровне.

Анализ чувствительности — простейший и потому наиболее часто используемый количественный метод исследования рисков. Он лежит в основе принятия ряда управ-

ленческих решений. Так, если цена продукта оказалась критическим фактором (как в приведенном примере), то можно усилить программу маркетинга или пересмотреть

затратную часть, чтобы снизить стоимость проекта. Если же анализ показывает высокую чувствительность к изменению объема производства, следует уделить внимание повышению производительности. Анализ чувствительности обладает рядом несмненных преимуществ, к которым относятся его простота, теоретическая прозрачность, возможность формализации и естественность применяемого математического аппарата, наглядность интерпретации результатов. Именно эти достоинства обусловили широкое практическое использование этого метода.

Однако анализу чувствительности присущи и существенные недостатки.

Во-первых, этот метод является экспертным, т.е. разные группы методов могут получить различные результаты.

Во-вторых, в ходе анализа чувствительности не учитывается корреляция между изменяемыми факторами, что может снизить достоверность результатов. Третьим недостатком выступает однофакторность этого метода, т.е. ориентированность на учет только одного фактора, при этом все другие остаются неизменными. Это не позволяет учитывать динамический характер проекта.

Метод сценариев в целом позволяет получать достаточно наглядную картину для различных вариантов реализации проектов, а также предоставляет информацию о чувствительности и возможных отклонениях, а применение программных средств типа Excel позволяет значительно повысить эффективность подобного анализа путем практически неограниченного увеличения числа сценариев и введения

дополнительных переменных.

Анализ вероятностных распределений потоков платежей.

Применение данного метода позволяет получить полезную информацию об ожидаемых значениях NPV и чистых денежных потоков, а также провести анализ их вероятностных распределений. Вместе с тем использование этого метода предполагает, что вероятности для всех вариантов денежных поступлений известны либо могут быть точно определены.

В действительности в некоторых случаях распределение вероятностей может быть задано с высокой степенью достоверности на основе анализа прошлого опыта при наличии больших объемов фактических данных. Однако чаще всего такие данные недоступны, поэтому распределения задаются исходя из предположений экспертов и несут в себе большую долю субъективизма.

Деревья решений. Это диаграмма, которая описывает принятие решений, связанных с принятием той или иной из доступных альтернатив. Она объединяет вероятности

рисков и затраты и выгоды по каждому логическому сценарию, связанному с будущими событиями и принимаемыми решениями. Использование дерева решений связано с выявлением того, какое из решений принесет лицу, принимающему решение, наибольшую ожидаемую ценность, если все неопределенные компоненты, затраты, результаты и будущие действия будут выражены количественно.

Ограничением практического использования данного метода является исходная предпосылка о том, что проект должен иметь обозримое или разумное число вариантов развития. Метод особенно полезен в ситуациях, когда решения, принимаемые в каждый момент времени, сильно зависят от решений, принятых ранее, и в свою очередь определяют сценарии дальнейшего развития событий.

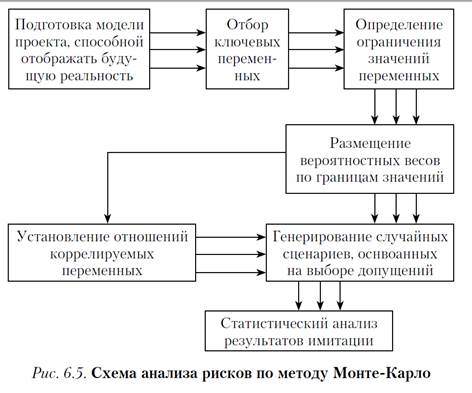

Имитационное моделирование. Имитационное моделирование по методу Монте-Карло (Monte-Carlo Simulation) позволяет построить математическую модель для проекта

с неопределенными значениями параметров и, зная функции распределения вероятностей для параметров проекта, а также корреляцию между параметрами, получить распределение доходности проекта. Укрупненная схема анализа рисков по методу Монте-Карло для инвестиционного проекта приведена на рис. 6.5.

Практическое применение данного метода продемонстрировало широкие возможности его использования в инвестиционном проектировании, особенно в условиях

неопределенности и риска. Данный метод особенно удобен для практического применения тем, что удачно сочетается с другими экономико-статистическими методами, а также с теорией игр и другими методами исследования операций.

Высокая степень риска проекта приводит к необходимости поиска путей ее искусственного снижения. В практике управления проектами существует три способа снижения риска:

— распределение риска между участниками проекта (передача части риска соисполнителям);

— страхование;

— резервирование средств на покрытие непредвиденных расходов.

Обычная практика распределения риска заключается в том, что делают ответственным за риск того участника проекта, который в состоянии лучше всех рассчитывать

и контролировать риск. Однако в жизни часто бывает так, что именно этот партнер недостаточно крепок в финансовом отношении, чтобы преодолеть последствия от действия рисков. Распределение риска реализуется при разработке финансового плана проекта и контрактных документов.

Большинству крупных проектов свойственна задержка в их реализации, что может привести к такому увеличению стоимости работ, которое превысит первоначальную стоимость проекта. Выход из такой ситуации заключается в привлечении к участию в проекте страховых компаний.

Создание резерва средств на покрытие непредсказуемых расходов представляет собой способ борьбы с риском, предусматривающий установление соотношения между потенциальными рисками, влияющими на стоимость проекта, и размером расходов, необходимых для преодоления сбоев в выполнении проекта. Основной проблемой при создании резерва на покрытие непредвиденных расходов является оценка потенциальных последствий риска.

Вопрос 5. Методы управления рисками.

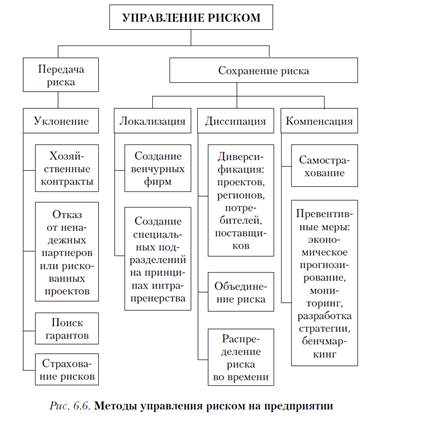

Обычно выделяют следующие методы управления рисками: уклонение, локализация, диссипация, компенсация. Схема методов управления рисками приведена на рис. 6.6.

Методы, основанные на передаче рисков, обычно рассматривают как самые надежные, мотивируя это тем, что затраты, связанные с передачей рисков, легко определить

и оценить. По общему правилу, передача рисков выгодна для обеих сторон при соблюдении следующих условий:

— потери, которые могут быть велики для стороны, передающей риск, могут оказаться незначительными для стороны, риск принимающей;

— принимающая сторона может находиться в лучшем положении для снижения потерь или контроля за хозяйственным риском, чем сторона, передающая риск.

К наиболее распространенным типам контрактов относятся:

1) договоры строительного подряда. Все риски, связанные со строительством, берет на себя строительная фирма. В соответствии со ст. 741 ГК РФ риск случайной гибели или

повреждения объекта до его приемки заказчиком несет подрядчик;

2) лизинг машин и оборудования. Часть рисков остается у собственника имущества (увеличение ставки налога на имущество, моральный и физический износ);

3) контракты на хранение и перевозку грузов. Объем передаваемых рисков зависит от статуса сторон и условий договора. Обычно передаются обязательственные срочные риски. Предметом передачи в данном случае являются финансовые риски, связанные с порчей или потерей имущества в процессе их транспортировки или проведения

погрузо-разгрузочных работ. Потери, связанные со снижением рыночной цены продукции, несет само предприятие, даже если это снижение вызвано задержкой в доставке груза;

4) контракты продажи, обслуживания, снабжения;

5) договор факторинга (финансирование под уступку денежного требования) связан с передачей риска безнадежной дебиторской задолженности. Предметом передачи является кредитный риск предпринимательской фирмы, который передается коммерческому банку или специализированной факторинговой компании за определенную плату.

При контрактной передаче рисков необходимо учитывать следующие моменты:

— распределение рисков между сторонами должно быть четким и недвусмысленным;

— принимающая сторона должна иметь значительные полномочия для того, чтобы быстро выполнить все принятые на себя обязательства;

— риск должен передаваться по цене, одинаково привлекательной для обеих сторон.

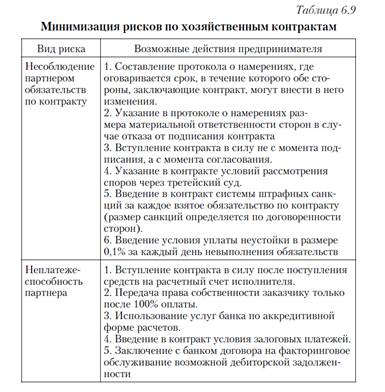

Наиболее часто применяющиеся приемы минимизации рисков по хозяйственным контрактам представлены в табл. 6.91.

Также к группе методов, связанных с передачей риска, относят залог, поручительство, банковскую гарантию.

Залог — способ обеспечения обязательства, при котором кредитор (залогодержатель) приобретает право в случае его неисполнения должником (залогодателем) получить