ПЗ 4 – 5 Дивиденд и его величина. Факторы, определяющие долгосрочную дивидендную политику

Дивиденды – денежные выплаты, которые получает акционер при распределении чистой прибыли предприятия пропорционально числу акций.

Дивидендная политика предприятия объединяет решения по следующим вопросам:

1) следует ли предприятию выплачивать акционерам всю чистую прибыль или ее часть в текущем году или инвестировать ее в целях будущего роста

2) при каких условиях следует менять значение дивидендного выхода

3) в какой форме выплачивать акционерам заработанную чистую прибыль – в денежной форме пропорционально имеющимся акциям, в форме дополнительных акций или через выкуп акций;

4) какова должна быть периодичность выплат и их абсолютная величина;

5) как строить политику выплаты дивидендов в отношении не полностью оплаченных акций.

Факторы дивидендной политики – процессы и явления, которые способны влиять на принятие решения о выплате дивидендов. В составе факторов дивидендной политики рассматриваются следующие ограничения:

– правового характера – необходимы для того, чтобы защитить права кредиторов;

– в связи с недостаточной ликвидностью – на практике дивиденды обычно выплачиваются в денежной форме, однако у предприятия не всегда могут быть необходимые денежные средства на счете в нужный момент;

– в связи с расширением производства – развитие предприятия требует активного использования различных источников финансирования, поэтому экономически оправданно ограничить выплату дивидендов, а полученную прибыль реинвестировать в производство;

– в связи с интересами акционеров – в теории общий доход акционеров формируется из сумм полученных дивидендов и прироста курсовой стоимости акций, т. е., рассчитывая оптимальный размер дивиденда, следует оценить, как величина дивидендов повлияет на стоимость предприятия в целом;

– рекламно-информационного характера – к понижению цены акции могут привести различные сбои в выплате дивидендов, отклонения от сложившейся в данной компании практики выплаты дивидендов.

Существуют три теории обоснования оптимальной дивидендной политики.

1. Иррелевантности дивидендов (Модильяни,Миллер) Они доказывали, что величина дивидендов не влияет на изменение совокупного богатства акционеров, которое определяется способностью предприятия генерировать прибыль, и в большей степени зависит от правильности инвестиционной политики, нежели от того, в какой пропорции прибыль подразделяется на выплаченную (в виде дивидендов) и реинвестированную.

2. Существенности дивидендной политики. (Гордон,Линтер) Состоит она в том, что инвесторы предпочитают текущие дивиденды доходам, лишь потенциально возможным в будущем, в том числе и возможному приросту акционерного капитала. Текущие дивидендные выплаты уменьшают уровень неопределенности инвесторов относительно целесообразности и выгодности инвестирования в данную компанию, т. е., увеличивая долю прибыли, направляемую на дивиденды, можно способствовать повышению рыночной стоимости предприятия.

3. Налоговой дифференциации. Суть теории состоит в том, что для акционеров приоритетное значение имеет не дивидендная доходность, а капитализированная доходность. Объяснение этому достаточно очевидно: доход от капитализации облагался налогом по меньшей ставке, чем полученные дивиденды.

Известны следующие виды дивидендной политики.

1. Остаточная. Если денежные средства, необходимые для реализации выгодных проектов, превышают размер располагаемого нового капитала, то дивиденды не выплачиваются, а вся чистая прибыль реинвестируется. Если денежные средства меньше, чем располагаемый размер нового капитала, то дивиденды выплачиваются по остаточному принципу.

2. Фиксированного дивидендного выхода. Предприятия могут устанавливать оптимальное значение дивидендного выхода и придерживаться его. Но так как величина чистой прибыли варьируется по годам, то денежное выражение дивидендных выплат тоже будет различно.

3. Снижающихся дивидендов на акцию и остаточного подхода к нераспределенной прибыли.

4. Выплаты дивидендов акциями. Эта политика может проводиться как при неблагополучном финансовом состоянии, так и при временном недостатке финансовых средств для реализации инвестиционных программ при общей финансовой устойчивости.

5. Выкупа собственных акций, что означает использование чистой прибыли на выплаты владельцам капитала и, следовательно, может рассматриваться как дивидендная политика, альтернативная денежным выплатам дивиденда.

ПЗ 6 – 6 Эмиссионная и дивидендная политика: содержание и место в структуре долгосрочной финансовой политики организации

Эмиссионная политика

Разработка эффективной эмиссионной политики включает следующие этапы:

• Исследование возможностей эффективного размещения предполагаемой эмиссии акций.

• Определение целей эмиссий.

• Определение объема эмиссии.

• Определение номинала, видов, и количества выпускаемых акций.

• Оценка стоимости привлекаемого акционерного капитала.

• Определение эффективных форм андеррайтинга (первичное размещение ценных бумаг на рынке).

Способы размещения эмиссии акций:

• Продажа непосредственно инвесторам по подписке;

• Продажа через инвестиционные институты, которые покупают весь выпуск и затем распространяют акции по фиксированной цене среди физических и юридических лиц;

• Тендерная продажа (несколько инвестиционных институтов покупают у заемщика весь выпуск по фиксированной цене и затем устраивают аукцион, по результатам которого устанавливают оптимальную цену акции);

• Размещение акций брокером у небольшого числа своих клиентов.

Основными целями дополнительной эмиссии акций выступают:

• Реальное инвестирование, связанное с отраслевой и региональной диверсификацией производственной деятельности

• Необходимость существенного улучшение структуры используемого капитала

• намечаемое поглощение других предприятий с целью получения эффекта синергизма

• иные стратегические цели, требующие быстрой аккумуляции значительного объема собственного капитала.

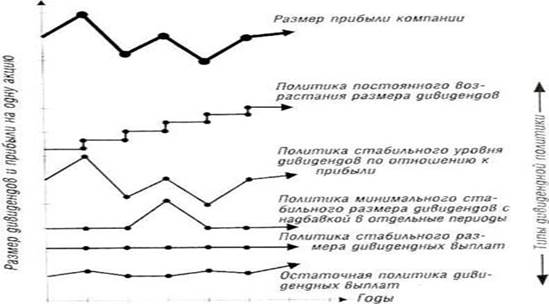

Основные типы дивидендной политики:

Консервативная дивидендная политика – вариант дивидендной политики, основной целью которой является первоочередное удовлетворение инвестиционных потребностей предприятия, а выплата дивидендов осуществляется в минимальном стабильном размере или по остаточному принципу.

Компромиссная (умеренная) дивидендная политика – вариант дивидендной политики, предусматривающий стабильный уровень выплаты дивидендов с надбавкой в отдельные периоды. Эта политика в наибольшей степени увязана с результатами финансовой деятельности предприятия и уровнем удовлетворения его инвестиционных потребностей.

Агрессивная дивидендная политика – вариант дивидендной политики, предусматривающий стабильный уровень выплаты дивидендов с агрессивной надбавкой в отдельные периоды с целью рыночной фондовой раскрутки предприятия. Эта политика в наименьшей степени увязана с результатами финансовой деятельности предприятия.

Матрица выбора дивидендной политики

| Высокая инвестиционная активность на фондовом рынке | Низкая инвестиционная активность на фондовом рынке | |

| Устойчивое | Политика стабильного размера дивидендных выплат | Дивидендная политика, направленная на максимизацию рентабельности собственного капитала |

| Не устойчивое | Политика постоянного возрастания размера дивидендов | Политика стабильного уровня дивидендов : Остаточная дивидендная политика Политика минимального стабильного размера с надбавкой в отдельные периоды |