Потребность в первоначальных инвестициях

Инвестиционные издержки проекта включают в себя предстоящие капитальные затраты и потребность в первоначальных оборотных средствах. В таблице 7 приводится общий объем предстоящих затрат. В таблице 8 приведены затраты на работников компании.

Таблица 7 – Инвестиционные издержки

| № | Структура инвестиционных издержек | Стоимость, руб | |

| Приобретение оборудования | 760800,00 | ||

| Доставка и монтаж оборудования | 18000,00 | ||

| Всего инвестиционных издержек | 778800,00 |

Таблица 8 – Затраты на заработную плату работникам

| № п/п | Должность | 1-й год | 2-й год | 3-й год |

| Техник по обслуживанию | 20000 руб.*12 мес. =240000 руб. | 20000 руб.*12 мес. =240000 руб. | 20000 руб.*12 мес. =240000 руб. | |

| Отчисления во внебюджетные фонды (30,2%) | 72480 руб. | 72480 руб. | 72480 руб. | |

| ИТОГО затраты по работникам | 312480 руб. | 312480 руб. | 312480 руб. |

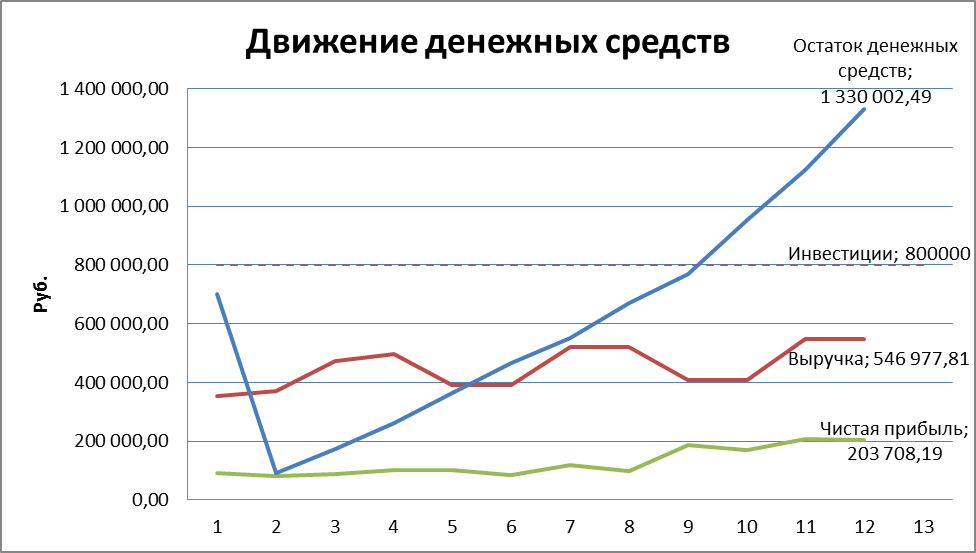

В приложении 1 приведен общий план движения расчётного счёта и наличных денежных средств в кассе предприятия, отражающий все прогнозируемые поступления и изъятия денежных средств в результате хозяйственной деятельности – бюджет движения денежных.

Ключевая цель анализа движения денежных средств состоит в оптимизации денежных потоков и определении достаточности средств, выявлении причин дефицита или избытка. При получении избыточного денежного потока сформировалась высокая положительная величина резерва денежной наличности, которая может быть использована для получения дополнительной прибыли.

Планирование и контроль движения денежных средств на предприятиях, разработка решений по управлению дебиторской и кредиторской задолженностью позволяет обеспечить финансовую устойчивость, платежеспособность и ликвидность баланса.

Рисунок 4

График движения денежных средств

Оценка экономической эффективности проекта

| 1) Срок окупаемости проекта (PB) = 25 месяцев. | ||||||||||||||||||||||||

| 2) Ставка дисконтирования (D) = 12%. | ||||||||||||||||||||||||

| 3) Дисконтированный срок окупаемости (DPB) = 25 мес. * 1,12 = 28 месяцев. | ||||||||||||||||||||||||

| 4) Чистая приведенная стоимость (NPV) = 1192280 – 800000 = 392280 руб. NPV>0 – проект целесообразен для реализации. Таблица 9 – Расчет прибыли с учетом дисконтирования

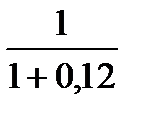

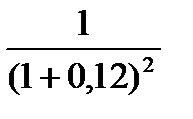

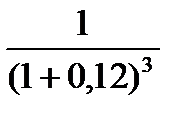

Расчет дисконтированного множителя (при ставке дисконта (Е) = 12%): Первый год: a = Второй год: a = 5) Расчет индекса доходности (PI) = 1192280/800000 = 1,49. PI>1 –проект целесообразен для реализации. | ||||||||||||||||||||||||

| 6) Внутренняя норма доходности (IRR) = 392280/800000 = 0,49. | ||||||||||||||||||||||||

| 7) Точка безубыточности проекта (BEP) = (20000+6040+6000+1930+3641)/((50+20+30)-(1,15+11+0,38+25)) = 602 автомобиля в месяц. | ||||||||||||||||||||||||

| 8) Срок возврата заемных средств (RP) = 24 месяца. | ||||||||||||||||||||||||

| 9) Коэффициент покрытия ссудной задолженности = 5428340/500000 = 10,85. 10) Рентабельность проекта 28%. |

Оценка рисков

Риски, возникающие на этапе осуществления капитальных вложений:

· Возможность повреждения оборудования при транспортировке;

· Превышение расчетной стоимости проекта;

· Несвоевременная поставка автоматов и сырья;

· Форс-мажор;

Риски, связанные с эксплуатацией предприятия:

· Не выход на проектную мощность;

· Неудовлетворённость покупателя качеством услуги или сервиса;

· Несвоевременная поставка сырья;

· Законодательные риски – увеличение налоговых, страховых взносов.

Методы снижения рисков:

· Страхование оборудования на период транспортировки;

· Предварительные расчеты требуемого сырья;

· Заключение договоров на длительную поставку сырья;

· Создание запасов сырья, и запасных частей для Т О и ремонта автоматов;

· Формирование благоприятного отношения к проекту в СМИ;

· Необходимо постоянно наблюдать за изменениями в законодательстве, искать оптимальные пути развития бизнеса и взаимоотношений с бюджетом.

Таблица 10 – Качественный анализ рисков проекта

| Виды риска | Оценка риска | Комментарии экспертов |

| Внешние риски | ||

| Выход на рынок нового игрока | Среднее | На рынке отсутствуют подобные услуги |

| Изменение законодательства | Низкое | Законодательство хоть и претерпевает постоянные изменения, но их возможно предусмотреть. |

| Внутренние риски | ||

| Неправильный выбор маркетинговой стратегии проекта | Низкое | Риск снижают результаты маркетингового исследования |

| Техническая не готовность к поломкам | Низкое | Оборудование технически простое |

= 0,893

= 0,893 = 0,797

= 0,797 = 0,712

= 0,712