Основные тенденции развития рынка корпоративных облигаций

Объем рынка корпоративных облигаций в России неуклонно растет. По состоянию на конец февраля 2003 года, объем рынка корпоративных облигаций в России достиг 112.6 млрд. руб. Из этой величины 78.2 млрд. приходится на т.н. «рыночные выпуски». Из рыночных выпусков 62.5 приходится на нефинансовые корпорации, оставшиеся 15.6 – на банки и финансовые компании.

Динамика роста рынка корпоративных облигаций отражена на диаграмме 1:

Диаграмма 1. Динамика объемов рынка корпоративных облигаций.

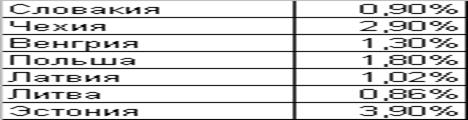

Рост рынка будет продолжаться, так как и в масштабах экономики, и в сравнении с рынками других стран, рынок корпоративных облигаций в России остается недостаточно развитым. Сравнивая объем рынка корпоративных облигаций с ВВП, имеем, что объем рынка корпоративных облигаций составляет порядка 1.03% ВВП. Величина достаточно низкая, свидетельствующая о большом потенциале для роста. В большинстве стран с развитыми финансовыми рынками объем рынка корпоративных облигаций составляет не менее 10% ВВП, и может достигать 70-80% ВВП (Дания, США, Исландия). Эти сравнения однозначно свидетельствуют о значительной неразвитости рынка корпоративных облигаций в России. Даже по сравнению со многими другими странами т.н. «переходной экономики» рынок корпоративных облигаций в России остается недостаточно развитым.

Таблица 1

|

Объемы рынков корпоративных облигаций в ряде стран Восточной Европы (в % от ВВП)

Величину рынка облигаций нефинансовых корпораций можно сопоставить и с объемом банковских кредитов предприятиям. Объем рыночных займов нефинансовых корпораций составляет порядка 4% от общего объема банковских кредитов предприятиям, что также представляет из себя довольно малую величину, и свидетельствует о значительном потенциале для роста рынка.

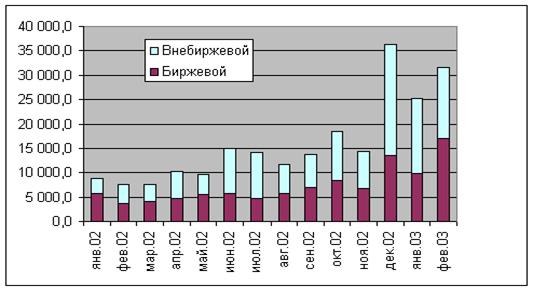

Вторичный рынок облигаций также переживает быстрый рост, что отражено на диаграмме 2:

|

Диаграмма 2: Динамика роста на вторичном рынке корпоративных облигаций

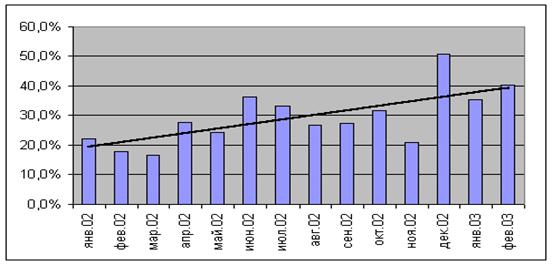

Важно то, темп его роста превышает темп роста первичного рынка, т.е. ликвидность бумаг на вторичном рынке возрастает. Это можно измерить т.н. показателем оборачиваемости, т.е. отношением оборотов на вторичном рынке за некоторый период (напр., месяц) к общему объему рынка. Данные по оборачиваемости показаны на диаграмме 3.

За период с начала 2002 года доходности корпоративных облигаций наиболее кредитоспособных эмитентов снизились с 18-20% до 12-14%. Доходности облигаций «второго эшелона» - с 20-23% до 14-16%. В 2001 и значительной степени 2002 году спрэд между доходностями большинства эмитентов был минимальным. В основном он составлял не более 3-4

|

процентных пунктов.

Диаграмма 3: Оборачиваемость корпоративных облигаций на вторичном рынке.

В настоящее время спрэд заметно вырос, и составляет до 8-10 пп. В соответствии с этим, появилась возможность дифференцировать эмитентов по их уровню кредитного риска.

Снижение ставок открыло путь на рынок более широкому кругу эмитентов, для которых ранее заимствования на рынке корпоративных облигаций были неприемлемо дорогими.

В 2001 году в основном размещались облигации, предусматривающие возможность инвестора реализовать бумаги по оферте через 3-6 месяцев.

В 2002 году срок до оферты вырос в среднем до 1 года, однако более длинных бумаг не размещалось.

В 2003 году начались размещения более длинных бумаг:

· МГТС – срок обращения 2 года

· Внешторгбанк – срок обращения 3 года

· ОМЗ – 1.5 года

Связано это со следующими факторами:

· снижение процентных ставок

· расширение инвестиционного горизонта инвесторов

· рост ликвидности на вторичном рынке.

Это дает инвестором возможность продать большой объем облигаций, не дожидаясь срока оферты.

Судя по объявляемым планам эмитентов, уже в ближайшее время от механизма оферт будут отказываться, и срок обращения облигаций вырастет до 2-5 лет.

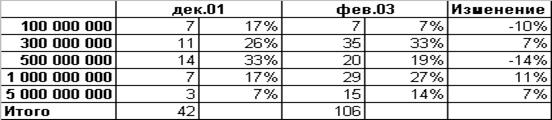

Проявляется тенденция к тому, что займы в среднем становятся крупнее. Растет доля займов с объемами от 500 млн. руб. до 1 млрд. рублей, и свыше 1 млрд. рублей. Снижается доля займов с объемами до 100 млн. рублей.

В таблицы показаны данные по эмиссиям, обращающимся на биржах:

Таблица 2

|

Объемы эмиссий обращающиеся на биржах.

Рост объема рынка корпоративных облигаций связан, прежде всего, с тем, что на рынок постоянно выходят новые эмитенты. По состоянию на конец февраля «рыночные» облигации выпустили 82 эмитента, из них 60 – нефинансовые, 22 – банки и финансовые компании.

Если рассмотреть только корпоративных эмитентов, облигации которых торгуются на организованном рынке (исключая банки и финансовые компании), то количество эмитентов, осуществивших "рыночные" выпуски, выросло с 26 на конец 2001 года до 60 на февраль 2003 года.

Все большее количество крупнейших российских предприятий выходит на рынок облигаций (РАО ЕЭС, Русский Алюминий, Салаватнефтеоргсинтез, Северсталь).

|

Диаграмма 4: Количество «рыночных» эмитентов.

Но параллельно с этим проявляется и другая тенденция - на рынок быстрыми темпами выходят и предприятия т.н. "второго эшелона". Причем, как можно показать, в числе эмитентов падает доля крупнейших корпораций и растет доля т.н. "второго эшелона". Для, того чтобы это проиллюстрировать, разделим предприятия на две группы - те, которые входят в 200 крупнейших предприятий России (в соответствии с рейтингом "Эксперт-200"), и те, которые в это число не входят. Результат описывается следующими цифрами:

Таблица 3

Соотношение количества эмитентов.

| дек.01 | фев.03 | |

| Количество крупнейших эмитентов | ||

| Количество эмитентов "второго эшелона" | ||

| Итого |

Как видно из таблицы, если по состоянию на конец 2001 года предприятия "второго эшелона" составляли около 1/3 всех эмитентов, то к февралю 2003 года их доля приблизилась к 1/2. Наблюдается тенденция увеличения количества эмитентов, не относящихся к числу крупнейших корпораций. Это не означает напрямую, что падает и надежность эмитентов. Тем не менее, определенная корелляция есть – у крупнейших корпораций ниже репутационные риски, да и характер их деятельности обычно подразумевает более высокую рентабельность и финансовую устойчивость.

Вполне возможно, что эта тенденция роста доли предприятий «второго эшелона». В пользу этого свидетельствует ряд факторов.

· Снижение процентных ставок по облигациям, делающих даже для низконадежных эмитентов эти ставки приемлемыми.

· "Технология размещения", поставленная на поток, снижающая стоимость услуг посредников.

ЗАКЛЮЧЕНИЕ

Принимая во внимание сложность и многообразие срочного рынка, начальный этап его формирования (неразвитость инфраструктуры, отсутствие законодательной и нормативной базы и т.д.), а также активное участие коммерческих банков в торговле фьючерсными и опционными контрактами, повышенные риски, связанные с проведением операций на фьючерсном рынке, представляется необходимым упорядочить участие кредитных организаций на срочных рынках.

При этом следует обратить внимание, что, в западноевропейских банках, например, швейцарском "Суисс бэнк корпорэйшн", германском "Байерише Хюпотекен-унд Вексельбанк АГ", существуют самостоятельные подразделения, которые ответственны за проведение операций на фьючерсных рынках, а их персонал должен пройти соответствующую аттестацию. Так, известный скандал с "Бэрингз" стал следствием бесконтрольности банка к собственному персоналу, торгующему на рынке срочных сделок.

Введение соответствующих ограничений для кредитных организаций также позволит снизить возможности махинаций на этих рынках, направленных, в частности, против интересов государства. Наиболее распространенной формой махинаций, осуществляемых кредитными организациями на фьючерсных рынках, является уход от налогообложения. Так, например, на МЦФБ коммерческие банки намеренно себе в убыток заключали, заранее договариваясь с определенными брокерскими фирмами, сделки на продажу или покупку фьючерсных контрактов, позволяющие им, тем самым, уменьшить сумму прибыли, подлежащую налогообложению. Помимо всего прочего проведение таких сделок может быть охарактеризовано как косвенная манипуляция ценами, поскольку в данном случае субъективные интересы данной конкретной кредитной организации противоречат интересам рынка в целом и искажают на нем объективно складывающиеся цены.

В сложившихся условиях, когда отсутствует четкий порядок учета операций кредитных организаций на фьючерсных рынках, контроль за деятельностью коммерческих банков в данной сфере существенно затруднен.

В этой связи представляется целесообразным Банку России, ФКЦБ, саморегулирующим организациям и всем заинтересованным сторонам в интересах стабильности рынка в целом и с целью защиты интересов клиентов коммерческих банков:

установить требования к рискам организаций, осуществляющих сделки на срочных рынках;

определить порядок и условия учета кредитными организациями сделок, совершаемых на срочных рынках;

ввести требования для коммерческих банков по обязательному внутреннему структурированию кредитных организаций, осуществляющих операции на срочных рынках как брокеры, дилеры или клиенты, дающие поручения от своего имени, и соответствующие квалификационные требования к персоналу коммерческих банков;

установить для кредитных организаций, совершающих операции на срочных рынках, требования по контролю.

ПРАКТИЧЕСКАЯ ЧАСТЬ

Задача 4.

Рассматривается возможность приобретения еврооблигаций МФ РФ на 09.04.2003 года. Имеются следующие данные. Дата выпуска – 26.06.1997 г. Дата погашения – 26.06.2007 г. Купонная ставка – 10%. Число выплат – 2 раза в год. Средняя курсовая цена – 99,70. Требуемая норма доходности (рыночная ставка) – 12 % годовых.

Определить дюрацию этого обязательства. Как изменится цена облигации, если рыночная ставка :а)возрастет на 1,5%; б) упадет на 0,5 %.

Решение

1. Принимаем, что цена погашения равно номиналу: F=N.

Принимаем номинал облигации за 1 ед. N=1.

Срок облигации n=10 лет.

Всего выплат m*n=2*10=20.

Всего оставшихся выплат: 8.

2. Определим дюрацию еврооблигации:

;

;

.

.

3. Определим рыночную цену облигации:

;

;

или 71,44 %.

или 71,44 %.

4. Определим рыночную цену облигации при росте ставки на 1,5 %, или до 13,5% (r=0,135):

;

;

или 66,46%.

или 66,46%.

5. Определим рыночную цену облигации при падении ставки на 0,5% или до 11,5% (r=0,115):

или 73,22 %

или 73,22 %

Изменение рыночной цены облигации можно рассмотреть на рис. 15.

Из рисунка отчетливо видно, что при росте рыночной ставки на 1,5 % рыночная цена облигации падает на 4,98 %, а при уменьшении рыночной ставки на 0,5% -цена облигации увеличивается на 1,78%.

Задача 8.

Акции предприятия «Н» продаются по 45.00. Ожидаемый дивиденд равен 3,00. Инвестор считает, что стоимость акции в следующем году вырастет на 11.11 %.

Определите ожидаемую доходность инвестиции. Как измениться доходность при прочих неизменных условиях, если инвестор намеривается продать акцию через два года, а ее стоимость снизится на 15 % от предыдущего уровня?

Решение

1. Определим доходность инвестиции:

2. Воспользуемся формулой доходности инвестиции для определения ожидаемой доходности инвестиции:

Доходность увеличится на (18,52-6,66) = 11,86%.

3. Воспользуемся формулой доходности инвестиции для определения доходности инвестиции, если инвестор намеревается продать акцию через два года, а ее стоимость при этом снизится на 15 % от предыдущего уровня.

Доходность уменьшится на (11,86-(-14))% = 25,86%.

Задача 15.

Имеются следующие данные о значении фондового индекса и стоимости акции А.

| Период | Индекс, J | Стоимость акции А |

| 645,5 | 41,63 | |

| 654,17 | 38,88 | |

| 669,12 | 41,63 | |

| 670,63 | ||

| 639,95 | 35,75 | |

| 651,99 | 39,75 | |

| 687,31 | ||

| 705,27 | 41,88 | |

| 757,02 | 44,63 | |

| 740,74 | 40,5 | |

| 786,16 | 42,75 | |

| 790,82 | 42,63 | |

| 757,12 | 43,5 |

Определить бета коэффициент акции. Построить график линии SML для акции А.

Решение

1. Для простаты дальнейших вычислений, используя следующие формулы, заполним таблицу:

· Определим доходность индекса в различных периодах:  .

.

· Определим доходность акций в различных периодах:  .

.

| Период | Индекс, J | Стоимость акции А | Доходность индекса, R(Jt), % | Доходность акции R(A)t, % | R(Jt)*R(A)t | 2 [R(Jt)] |

| 645,5 | 41,63 | |||||

| 654,17 | 38,88 | 1,34 | -6,61 | -8,87 | 1,80 | |

| 669,12 | 41,63 | 2,29 | 7,07 | 16,16 | 5,22 | |

| 670,63 | 0,23 | -3,92 | -0,88 | 0,05 | ||

| 639,95 | 35,75 | -4,57 | -10,63 | 48,61 | 20,93 | |

| 651,99 | 39,75 | 1,88 | 11,19 | 21,05 | 3,54 | |

| 687,31 | 5,42 | 5,66 | 30,66 | 29,35 | ||

| 705,27 | 41,88 | 2,61 | -0,29 | -0,75 | 6,83 | |

| 757,02 | 44,63 | 7,34 | 6,57 | 48,18 | 53,84 | |

| 740,74 | 40,5 | -2,15 | -9,25 | 19,90 | 4,62 | |

| 786,16 | 42,75 | 6,13 | 5,56 | 34,07 | 37,60 | |

| 790,82 | 42,63 | 0,59 | -0,28 | -0,17 | 0,35 | |

| 757,12 | 43,5 | -4,26 | 2,04 | -8,70 | 18,16 | |

| СУММА | 16,84 | 7,12 | 199,27 | 182,30 |

2. Определим бета-коэффициент акции:

;

;

3. Определяем параметр  представляющий нерыночное составляющее доходности актива А:

представляющий нерыночное составляющее доходности актива А:

4. Подставляем найденные значения в линейную регрессионную модель CAMP:

При подстановке получаем следующие значения:

| R(At) | R(Jt) |

| 0,52 | 1,34 |

| 1,65 | 2,29 |

| -0,81 | 0,23 |

| -6,54 | -4,57 |

| 1,16 | 1,88 |

| 5,38 | 5,42 |

| 2,04 | 2,61 |

| 7,67 | 7,34 |

| -3,65 | -2,15 |

| 6,23 | 6,13 |

| -0,37 | 0,59 |

| -6,16 | -4,26 |

5. Строим график линии SML для акции А.

Задача 17.

Текущая цена акции В составляет 65,00 (S). Стоимость трехмесячного опциона «колл» с ценой исполнения 60,00 (X) равно 6,20. Стандартное отклонение по акции В равно 0,18 (s). Безрисковая ставка составляет 10 % (r).

Определите справедливую стоимость опциона. Выгодно ли осуществлять покупку опциона?

Решение

1. Стоимость опциона «колл» определяется по модели оценки опциона Блэка – Шоулза:

, е = 2,718

, е = 2,718

Найдем d1:

T=3/12=0.25

Найдем d2:

2. Из таблицы нормального распределения получаем:

N(2.0455) = 0.9798

N(1.9555) = 0.9744

3. Определим справедливую (внутреннюю) стоимость опциона:

Так как справедливая стоимость опциона равно 6,65 и она больше стоимости фактической, которая равно 6,20, то покупка опциона является выгодной. Такой опцион следует купить, так как он недооценен и в будущем, можно ожидать роста его стоимости.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Абрамов А. Корпоративные облигации - инструмент финансирования реальной экономики.//Рынок ценных бумаг 2000. №12 (171). стр.18-22.

2. Баранов А. Проблемы становления российского рынка корпоративных облигаций.// Рынок ценных бумаг 2000. №22(181). стр.22-30.

3. Васильев М. Еврооблигации: критерии выбора схемы эмиссии // Рынок ценных бумаг 2000. №11 (161). стр131-137.

4. Выпуск и размещение корпоративных облигаций на примере компании "ЛУКОЙЛ" //Рынок ценных бумаг 2000 №8. стр.47-56.

5. Гаврилова Л. Что необходимо знать о налогах при подготовке выпуска корпоративных облигаций? //Рынок ценных бумаг 2000. №6. стр.13-15.

6. Демидов Н. Европейский рынок корпоративных облигаций: уроки для российского финансового рынка.// Рынок ценных бумаг 2000 №22(181) стр31-33.

7. Каплунова.А. Налогообложение операций с корпоративными облигациями. // Рынок ценных бумаг 2000. №1 стр.131-136.

8. Миркин Я. Налоговое стимулирование инвестиций в ценные бумаги.// Рынок ценных бумаг 2000. №12 (171). стр.41-44.

9. Миронов В.Облигации спасут российский фондовый рынок.// Рынок ценных бумаг 1996 №7 стр21-24

10. Нечаев. В. Корпоративные облигации: Проблемы и решения// Рынок ценных бумаг 2000 №14. стр18-20.

11. Осиновский. А. Корпоративные конфликты //Рынок ценных бумаг 2000 №24. стр.44-49.

12. Основы рынка ценных бумаг/ Под ред. А.П. Шихвердиева. Сыктывкар, 1996г -387с.

13. Операции с цеными бумагами:российская практика. М: учеб. пособие под ред. Семенковой Е.В.М6 1997 с328.

14. Сурков О. Рынок корпоративных облигаций как реальная альтернатива государственным бумагам //Рынок ценных бумаг 2001 №6(189) стр.102-103.

15. Сурков О. Корпоративные облигации российских эмитентов. Опыт ОАО "ТНК" //Рынок ценных бумаг 2000 №6. стр.77-79.

16. Повышение ликвидности корпоративных ценных бумаг// Рынок ценных бумаг 2000 №8 стр.12-17.

17. Реформирование предприятий и пути привлечения инвестиций/Под ред. Гусятникова Н.В., Шихвердиева А.П.- М,2000г .- 204с.

18. Рынок ценных бумаг и производных финансовых инструментов. /Учеб. Пособие под ред. Берзон А.Н.- М: 1998 с.328

19. Фондовая биржа и корпоративные облигации. Опыт ММВБ // Рынок ценных бумаг 2000 .№12 .стр. 7-13.

20. Финансовые инструменты на российском рынке // Рынок ценных бумаг 2000 №6 стр.11-14.

21. Российские долговые бумаги: итоги прошедшего года Рынок ценных бумаг 2001 №2 (185) стр29-33

22. Харченко Л. Корпоративные облигации: инструмент есть, рынка нет. Рынок ценных бумаг 2000. №12(171). Стр.34-36

23. Облигации как инвестиционный инструмент предпринимателя / учеб пособие под ред Чернова В.Н. М:-1992г с.361

24. ШихвердиевА.П. На защите закона, прав акционеров и инвесторв // Регион1998г №5 стр.29-31

Приложение 1.

| <TBODY> | Название банка | Требования по поставке валюты к нерезидентам | Требования по поставке валюты к резидентам |

| АВТОБАНК | |||

| БНП-Дрезднер Банк | |||

| ЮНИБЕСТ | |||

| Зенит | |||

| ВЕКСИМ БАНК | |||

| БАНК СОСЬЕТЕ ЖЕНЕРАЛЬ ВОСТОК | |||

| ИНГ БЭРИНГС | |||

| РусьРегионБанк | |||

| РОССИЙСКО-АМЕРИКАНСКИЙ ИНВЕСТИЦИОННЫЙ БАНК | |||

| СбС-АГРО | |||

| ХОВАНСКИЙ | |||

| Русский международный банк | |||

| Кредитимпекс банк | </TBODY> |

| <TBODY> | Название банка | Обязательства по поставке валюты нерезидентам | Обязательства по поставке валюты резидентам |

| АВТОБАНК | |||

| ЕВРОФИНАНС | |||

| БАНК МОСКВЫ | |||

| БНП-Дрезднер Банк | |||

| СИТИБАНК Т/О | |||

| ВЕКСИМ БАНК | |||

| СбС-АГРО | |||

| БАНК СОСЬЕТЕ ЖЕНЕРАЛЬ ВОСТОК | |||

| Пробизнесбанк | |||

| Международный Московский Банк | |||

| РИПАБЛИК НЭНШЛ БЭНК ОФ НЬЮ-ЙОРК (РР) | |||

| Промышленно-строительный банк | |||

| Альба Альянс | |||

| Межкомбанк | |||

| Русский генеральный банк | |||

| Международная Финансовая Компания | |||

| Башкредитбанк | |||

| МЕНАТЕП СПб | |||

| Вест ЛБ Восток | |||

| ОНЭКСИМ БАНК | |||

| Сбербанк России | |||

| ВОСТОК-ЗАПАД | |||

| РусьРегионБанк | |||

| Викинг | |||

| Мир | |||

| ИНГ БЭРИНГС | |||

| Флора-Москва | |||

| НОМОС-БАНК | |||

| Росбизнесбанк | |||

| САНКТ-ПЕТЕРБУРГСКИЙ БАНК РЕКОНСТРУКЦИИ И РАЗВИТИЯ | |||

| Русский международный банк | |||

| ФОРА-БАНК | |||

| Метрополь | |||

| Ухтабанк | |||

| Констанс-Банк | |||

| Промстройбанк России | |||

| Федеральный депозитный банк | </TBODY> |