Показатели эффективности реализации проекта

Показатели эффективности инвестиционного проекта представлены четырьмя интегральными показателями, которые были рассчитаны по ставке дисконтирования, равной 20%.

| Показатель | Значение |

| Ставка дисконтирования, % | |

| Период окупаемости - PB, мес. | |

| Дисконтированный период окупаемости - DPB, мес. | |

| Средняя норма рентабельности – ARR,% | |

| Чистый приведенный доход – NPV, руб. | |

| Индекс прибыльности - PI | |

| Внутренняя норма рентабельности - IRR, % |

Период окупаемости проекта – минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект становится и в дальнейшем остается неотрицательным.

Из таблицы «План денежных поступлений и выплат» следует, что через 11 месяцев поступления от производственной деятельности предприятия покроют затраты на инвестиции. Показатель периода окупаемости в данном случае выступает в качестве показателя, характеризующего риск инвестиционного проекта.

Простая формула: условие – годовая прибыль одинаковая,

Тогда срок окупаемости= капитальные затраты/ годовая прибыль.

Общая формула для расчета срока окупаемости инвестиций:

Пример №1. Расчет срока окупаемости инвестиций.

Размер инвестиции - 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

Определим период по истечении которого инвестиция окупается.

Сумма доходов за 1 и 2 года: 32000 + 41000 = 73000$, что меньше размера инвестиции равного 115000$.

Сумма доходов за 1, 2 и 3 года: 73000 + 43750 = 116750 больше 115000, это значит, что возмещение первоначальных расходов произойдет раньше 3 лет.

Если предположить что приток денежных средств поступает равномерно в течении всего периода (по умолчанию предполагается что денежные средства поступают в конце периода), то можно вычислить остаток от третьего года.

Остаток = (1 - (116750 - 115000)/43750) = 0,96 года

Ответ: период окупаемости равен 3 годам (точнее 2,96 года).

Пример №2. Расчет срока окупаемости инвестиций.

Размер инвестиции - $12800.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Рассчитайте срок окупаемости инвестиции.

Определим период, по истечении которого инвестиция окупается.

Сумма доходов за 1 и 2 года: 7360 + 5185 = $12545, что меньше размера инвестиции равного $12800.

Сумма доходов за 1, 2 и 3 года: 12545 + 6270 = 18815 больше 12800, это значит, что возмещение первоначальных расходов произойдет раньше 3 лет.

Если предположить что приток денежных средств поступает равномерно в течение всего периода, то можно вычислить остаток от третьего года.

Остаток = (1 - (18815 - 12800)/6270) = 0,04 года.

Ответ: период окупаемости равен 3 годам (точнее 2,04 года)

Дисконтированный срок окупаемости инвестиций

Дисконтированный срок возврата капиталовложений - это срок окупаемости вложенных инвестиций с учетом момента времени. Показатель определяется с использованием следующей формулы: эффективный денежный поток на i-ом интервале планирования делиться на сумму 1 + ставка дисконтирования, умножается на дисконтированный срок окупаемости и все это равно 0.

Общая формула для расчета окупаемости в терминах текущих стоимостях:

ТокТС (DPP) - дисконтированный срок окупаемости инвестиций;

n - число периодов;

CFt - приток денежных средств в период t;

r - барьерная ставка (коэффициент дисконтирования);

Io - величина исходных инвестиций в нулевой период.

Определяется: как время, которое требуется, чтобы инвестиция обеспечила достаточные поступления денег для возмещения инвестиционных расходов, при этом учитывается временная стоимость денег.

Характеризует: финансовый риск, точнее чем обычная окупаемость.

Синонимы: окупаемость в терминах текущих стоимостей, дисконтированный период окупаемости капиталовложений, Discounted Payback Period, Present Value Payback, PVP.

Критерий приемлемости: DPP -> min (чем короче, тем лучше)

Пример №1. Размер инвестиции - 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

Размер барьерной ставки - 9,2%

Определите дисконтированный срок окупаемости инвестиционного проекта.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 32000 / (1 + 0,092) = 29304,03$

PV2 = 41000 / (1 + 0,092)2 = 34382,59$

PV3 = 43750 / (1 + 0,092)3 = 33597,75$

PV4 = 38250 / (1 + 0,092)4 = 26899,29$

Определим период по истечении которого инвестиция окупается.

Сумма дисконтированных доходов за 1 и 2 года: 29304,03 + 34382,59 = 63686,62$, что меньше размера инвестиции равного 115000$.

Сумма дисконтированных доходов за 1, 2 и 3 года: 63686,62 + 33597,75 = 97284,36$, что меньше 115000$.

Сумма дисконтированных доходов за 1, 2, 3 и 4 года: 97284,36 + 26899,29 = 124183,66$ больше 115000, это значит, что возмещение первоначальных расходов произойдет раньше 4 лет.

Если предположить что приток денежных средств поступает равномерно в течении всего периода (по умолчанию предполагается что денежные средства поступают в конце периода), то можно вычислить остаток от четвертого года.

Остаток = (1 - (124183,66 - 115000)/26899,29) = 0,6586 года

Ответ: дисконтированный срок окупаемости инвестиций равен 4 годам (точнее 3,66 года).

Чистый приведенный доход – NPV

Чистый дисконтированный доход равен приведенной стоимости будущих прибылей, дисконтированных с помощью соответствующей процентной ставки за вычетом приведенных стоимостных затрат. Инвестор может отдать предпочтение только тем проектам, у которых чистый дисконтированный доход имеет положительное значение. Величина чистого дисконтированного дохода вычисляется по формуле:

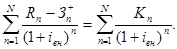

Если капитальные вложения, связанные с предстоящей реализацией проекта, осуществляют в несколько этапов (интервалов), то расчет показателя NPV производят по следующей формуле:

CFt - приток денежных средств в период t;

It - сумма инвестиций (затраты) в t-ом периоде;

r - барьерная ставка (ставка дисконтирования);

n - суммарное число периодов (интервалов, шагов) t = 1, 2, ..., n (или время действия инвестиции).

Обычно для CFt значение t располагоется в пределах от 1 до n; в случае когда CFо > 0 относят к затратным инвестициям (пример: средства выделенные на экологическую программу).

Пример №1. Размер инвестиции - 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

Размер барьерной ставки - 9,2%

n = 4.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 32000 / (1 + 0,092) = 29304,03$

PV2 = 41000 / (1 + 0,092)2 = 34382,59$

PV3 = 43750 / (1 + 0,092)3 = 33597,75$

PV4 = 38250 / (1 + 0,092)4 = 26899,29$

NPV = (29304,03 + 34382,59 + 33597,75 + 26899,29) - 115000 = 9183,66$

Ответ: чистая текущая стоимость равна 9183,66$.

Для данного проекта чистый дисконтированный доход имеет положительное значение и равен 564 870 рублей.

Индекс прибыльности - PI

Индекс доходности (ИД) является одним из показателей оценки инвестиционного проекта, определяемый как частное от деления приведенной стоимости, связанных с его реализацией будущих денежных потоков (без первоначальных инвестиций) на приведенную стоимость первоначальных инвестиций. Для эффективных проектов значение этого показателя не должно быть меньше единицы.

Формула для расчета дисконтированного индекса доходности:

CFt - приток денежных средств в период t;

It - сумма инвестиций (затраты) в t-ом периоде;

r - барьерная ставка (ставка дисконтирования);

n - суммарное число периодов (интервалов, шагов) t = 0, 1, 2, ..., n.

Пример. Размер инвестиции - 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: $41000;

в третьем году: $43750;

в четвертом году: $38250.

Размер барьерной ставки - 9,2%

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 32000 / (1 + 0,092) = $29304,03

PV2 = 41000 / (1 + 0,092)2 = $34382,59

PV3 = 43750 / (1 + 0,092)3 = $33597,75

PV4 = 38250 / (1 + 0,092)4 = $26899,29

DPI = (29304,03 + 34382,59 + 33597,75 + 26899,29) / 115000 = 1,07985

Ответ: дисконтированный индекс доходности равен 1,079.

При значениях PI > 1 считается, что данное вложение капитала является эффективным.

Критерий принятия решения такой же, как при принятии решения по показателю NPV, т.е. РI > 0. При этом возможны три варианта:

- РI > 1,0 – инвестиции рентабельны и приемлемы в соответствии с выбранной ставкой дисконтирования;

- РI < 1,0 – инвестиции не способны генерировать требуемую ставку отдачи и неприемлемы;

- РI = 1,0 – рассматриваемое направление инвестиций в точности удовлетворяет выбранной ставке отдачи, которая равна IRR.

Внутренняя норма рентабельности - IRR, %

Внутренняя норма доходности (  )представляет собой ту норму дисконта, при которой величина приведенных эффектов равна приведенным капиталовложениям.

)представляет собой ту норму дисконта, при которой величина приведенных эффектов равна приведенным капиталовложениям.

Если расчет чистого дисконтированного дохода инвестиционного проекта дает ответ на вопрос, является он эффективным или нет при некоторой заданной норме дисконта (в нашем случае 0,25), то внутренняя норма доходности проекта определяется в процессе расчета и затем сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал.

Иными словами внутренняя норма доходности является решением уравнения:

Для данного проекта внутренняя норма доходности равна 324,4%и превышает расчетную ставку дисконта.

Риски

| Вид риска | Вероятность риска | |

| Высокая | Средняя | Низкая |

| № | Риск | Последствия | Размер ущерба |

| Мин | Сред | Макс | |

| 1 | |||

| 2 | |||

| 3 | |||

| 4 | |||

| 5 |

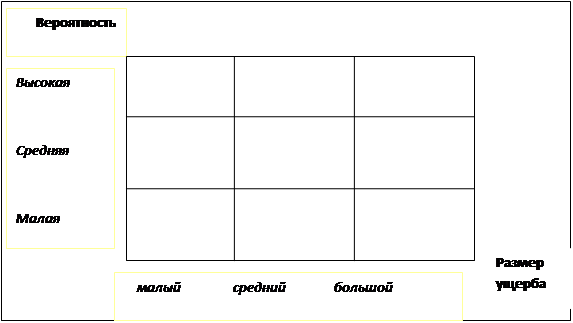

Рисунок №3. Карта рисков.

Мероприятия по реагированию и упреждению рисков.

На третьем этапе необходимо разработать мероприятия, которые вы предпримите в случае, если риски вашего проекта сработают. При этом, важнейшим направлением работы с рисками являются мероприятия по упреждению рисков, минимизации вероятности их наступления.