Самофинансирование

Самофинансирование предусматривает осуществление инвестирования за счет собственных средств субъектов хозяйствования.

К собственным источникам финансирования инвестицийотносятся чистая нераспределенная прибыль, накопленный амортизационный фонд, средства от реализации основных средств, а также налоговые льготы и дотации. В составе собственных средств инвесторов основную долю занимают прибыль и амортизационные отчисления.

Среди собственных источников финансирования инвестиций главную роль играет прибыль, остающаяся в распоряжении предприятия после уплаты налогов и других обязательных платежей. Часть этой прибыли, направляемая на производственное развитие, может быть использована на инвестиционные цели. Предприятия самостоятельно распределяют прибыль, оставшуюся в их распоряжении.

Оценка стоимости прибыли до налогообложения как инвестиционного ресурса определяется по формуле

СП = ЕП(1-0,01СНП),

где Еп - требуемая инвестором доходность с прибыли до налогообложения, %; Снп - ставка налога на прибыль, %.

Так, если принятая норма дохода равна 20%, а ставка налога на прибыль - 24%, то СП составит 20(1 - 0,24) = 15,2%. Ценность прибыли для фирмы (Еп) определяется по тем же принципам, что и норма дохода на инвестируемые средства, т.е. ориентирами здесь могут быть процентные ставки по долгосрочным депозитам или банковским кредитам.. При таком подходе прибыль до налогообложения является самым дешевым для фирмы источником финансирования. При привлечении инвестиций за счет любых внешних источников потребуются средства, превышающие данную величину на стоимостную оценку экономического интереса инвестора.

Вторым по значению источником собственных средств являются амортизационные отчисления. Для возмещения основных средств, выбывших вследствие физического и морального износа, на предприятии создается амортизационный фонд. Его размер зависит от объема используемых основных средств и принятой политики их амортизации.

Так, при линейном способе начисления амортизации размер амортизационных отчислений определяется по формуле

А = 0,01*НАФОСН,

где Фосн - среднегодовая стоимость основных средств; НА - норма амортизации, определяемая исходя из срока полезного использования основных средств.

Амортизация, с одной стороны, выступает как средство накопления, с другой - является издержками производства. Поэтому ее ценность для фирмы при соизмерении с другими источниками должна определяться в условиях посленалогового исчисления. Как и прибыль, амортизация является самым дешевым и поэтому самым привлекаемым источником финансирования инвестиций. За счет амортизации во всех развитых странах покрывается до 70-80% потребности предприятий в инвестициях. Преимущество амортизационных отчислений состоит в том, что независимо от финансового состояния предприятия этот источник всегда имеется и остается в его распоряжении.

.

41. Гос. Финансирование.Различают формы: финн. Поддержка высокоэф-ных ИП; в рамках реализации целевых программ; в рамках внешних гос. взаимствований.

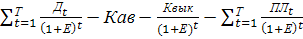

Фмнансирую ИП из бюджета, гос-во заинтересованно в их бюджетной эф-ти. Основным показателем бюджетной эф-ти явл. ЧДД, ИД, окупаемость гос. поддержки, ВНД. Их расчет основан на показателе бюджетного эф-та

Эб=Дt-Pt (Д-возврат бюджетных ср-в, P-оттоки бюджетных ср-в)

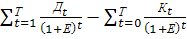

ЧДД определяется как сумма дисконтированных годовых бюджетных эф-тов за весь срок реализации ИП.

Остальные показатели определяются по формулам, только в качестве инвестиций выступают оттоки ср-в из бюджета.

В качестве источника финансирования инвестиций могут выступать инновационные фонды.

42. Акционерное финансирование. Представляет собой форму получения доп. Инвестиционных ресурсов путем эмиссии ценных бумаг. Различают формы: эмиссия обыкновенных акций и привилегированных.

Организация может выпускать акции под финансирование конкретного ИП. Могут создаваться специализированные компании, фонды с эмиссией собственных ценных бумаг для финансирования проектов других организаций. Обыкновенные акции отличаются от привилегированных тем, что их владельцы имеют право голоса, дивиденды меньше, их выплата необязательна. Ставка дивиденда по обыкновенным акциям:

Сд=(ЧД-Ф)/Na*Ца где Ф-отчисления из прибыли в фонд накопления и потребления, N-количнство, Ц-

номинальная стоимость).

Стоимость привилегированных акций, как стоимость эл-та капитала:

Спр=Сдпр/(1-f) (f-относительная доля затрат на размещение стоимости выпущенных привилегированных акций).

Акционерное финансирование является альтернативой кредитному, если стоимость кредита превышает ставку дивиденда, то выпуск акций целесообразен.

43. Банковское кредитование ИД. Это финансирование ИП за счет привлечения ссуды, которую необходимо вернуть с уплатой %. Инвестиционный кредит на приобретение недвижимости, оборудования, земли я вляется долгосрочным, предоставляется коммерческими банками, страховыми и финансовыми компаниями, пенсионными и инвестиционными фондами с целью наращивания их капитала в финансовой форме. Кредиты могут обеспечиваться залогом движимого и недвижимого имущества, ценных бумаг, банковских гарантий.

Основные источники ресурсов для долгосрочного кредитования: собственные ср-ва коммерческих банков, привлеченные ср-ва физ и юр лиц, приобретенные ресурсы у других банков, ср-ва бюджетов, иностранные кредиты.

Взаимоотношения между кредитором и заемщиком регулируются кредитным договором. Банк выдает кредит после тщательной проверки и анализа пакета документов заемщика. Необходимо, чтобы условия кредитного соглашения удовлетворяли инвестора, а проект был привлекателен для кредитора. Заемщика интересует: сможет ли он вернуть основной долг и % и как скажется кредит на рентабельности и окупаемости проекта.

2 варианта погашения. I Кредит погашается равными платежами основного долга, % ежегодно начисляется от остатка суммы займа. 2 метода:

1 Обоснование целесообразности варианта расчета за кредит:

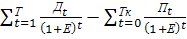

ЧДД=  ; ЧДД=

; ЧДД=

Ежегодный платеж по кредиту: П=ΔК*Е*R (R-ежегодное погашение основного долга, К-остаток кредита в год t).

Rt=К/Тк

ΔК=К-Rt(t-1)

2 Определяется ежегодный эквивалентный платеж по кредиту

Пк=К*βТк*К/αТк (βТк-коэф аннуитета, αТк-дисконтирующий множитель).

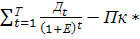

ЧДД=  αТк

αТк

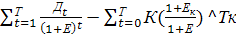

II Погашение кредита единовременным платежом:

ЧДД=

44. Лизинг как форма финансирования ИД. Лизинг представляет собой специфическую форму привлечения инвестиций путем аренды имущества на договорной основе. Формы: финансовый и оперативный.

Финансовый-аренда с последующим выкупом. Оперативный-аренда и последующий возврат собственнику.

Лизинговые взаимоотношения регламентируются лизинговым договором. В лизинговой сделке могут принимать участие производитель и банк.

В соответствии с договорм лизингодатель получает от лизингополучателя: авансовый платеж, периодические лизинговые платежи, выкупную стоимость.

Периодический лизинговый платеж:

ПЛ=А+ПК+М+ДУ+НДС (ПК-плата за кредитные ресурсы, М-лизинговая маржа, ДУ-плата за доп услуги).

ЧДД=

В качестве метода финансирования может рассматриваться проектное финансирование, суть которого в том, что основные источниками финансирования расходов ИП являются доходы от его реализации.

45. Понятие о проектном финансировании. Это финансирование, при котором обеспечением возврата капиталовложений и получения дохода является денежный поток от проекта. Его особенностями являются учет и управление рисками, распределение рисков между участниками проекта, оценка затрат и доходов (регресс – требование о возмещении предоставляемой в заем суммы). Различают 3 формы:

1 финансирование с полным регрессом заемщика – наличие определенных гарантий или требований определенной формы ограничения ответственности кредитора проекта. риски попадают на заемщика.

2 финансирование без права регресса на заемщика – кредитор не имеет гарантий от заемщика и принимает на себя все риски, связанные с реализацией проекта.

3 финансирование с ограниченным правом регресса – распределение всех рисков между участниками так, чтобы каждый участник брал на себя зависящие от него риски.

Проектное финансирование может происходить в чистом виде или с использованием других форм обеспечения. В целях снижения риска допустимо распространять требования на весь денежный поток предприятия и прибегать к другим формам обеспечения.

46. Назначение бизнес-плана. Бизнес-план – подробный четко структурированный док-т, описывающий, к чему стремится хоз субъект, как предполагает добиться поставленных целей и как будет выглядеть после их достижения. Разрабатывается на прединвестиционном этапе и служит обоснованием для: возможности привлечения ресурсов для финансирования ИП и целесообразности оказания мер гос поддержки, для получения льгот.

Основанием для разработки бизнес-плана является распорядительный док-т, изданный руководителем, где определяются разработчик, смета затрат.

47. Общие требования к составлению и структура бизнес-плана. Бизнес-план включает в себя:

-резюме

-хар-ка организации и стратегия его развития

-описание продукции

-анализ рынков сбыта и стратегия маркетинга

-производственный план

-организационный план

-инвестиционный план

-прогнозирование хоз деятельности

-показатели эф-ти проекта

-юр план

48 Содержание основных разделов бизнес-плана

Резюме отражает основную идею проекта и обобщает основные выводы и результаты по разделам бизнес-плана. В резюме приводятся сводные показатели по проекту, в том числе показатели экономической эффективности. Разрабатывается оно после составления бизнес-плана, когда имеется полная ясность по остальным разделам.

В разделе «Характеристика организации и стратегия ее развития» отражаются такие вопросы, как:

• история создания организации, основные достижения и неудачи в ее деятельности, особенности;• характеристика имеющихся технологий, основных производственных фондов:• характеристика выпускаемой продукции, располагаемые мощности по ее выпуску и их загрузка; • информация о внедрении международной системы качества, о6 аттестации производств в соответствии с международными требованиями и т.д

При описании стратегии развития организации раскрываются следующие вопросы:

• главные цели и задачи перспективного развития; • актуальность и новизна предлагаемого проекта; • перечень и обоснование требуемого оборудования и технологий с учетом достигнутого технического и научного уровня, требований международных стандартов качества и надежности, а также планируемых к выпуску объемов производства продукции и ее потребительских характеристик; • обоснование объема инвестиционных затрат и источники их финансирования; • оценка обеспеченности имеющихся и создаваемых производственных площадей инженерными коммуникациями; • обоснование выбора поставщиков оборудования, основанное на сравнительных технических характеристиках оборудования ведущих производителей и условиях его поставки, условий послепродажного обслуживания, гарантий и цены;

• анализ воздействия будущего производства на окружающую среду.

Раздел «Описание продукции» должен содержать информацию о продукции, которую будет производить предприятие: • область применения; • основные характеристики (потребительские, сбытовые и функциональные); • соответствие международным и национальным стандартам качества; • контроль качества; • требования к гарантийному и послегарантийному обслуживанию; • наличие патентов, лицензий, сертификатов; • новизна технических и технологических решений, потребительских свойств.

В разделе «Анализ рынков сбыта. Стратегия маркетинга»

Излагаются ключевые моменты обоснования объемов продаж продукции, основанные на анализе рынков сбыта и выработке стратегии маркетинга.

Анализ рынков должен включать:

• общую характеристику рынков, на которых планируется сбыт продукции организации, оценку их емкости, в том числе свободной- • долю организации на разных рынках;• основные требования потребителей к продукции;• оценку возможностей конкурентов и основные данные о выпускаемой ими продукции;• преимущества организации перед конкурентами.

Обоснование стратегии маркетинга приводится в отдельном подразделе, в котором отражаются:

• стратегия сбыта;• расчет и обоснование цен с учетом действующего законодательства;• обоснование стратегии ценообразования (сравнение с ценами конкурентов, а также свойств продукции - новизны, качества и иных);• тактика по реализации продукции на конкретном сегменте рынка (собственная торговая сеть, торговые представительства, посредники, дистрибьюторы, иные способы реализации продукции);• политика но сервисному обслуживанию технических средств с указанием затрат на организацию обслуживания;• оценка изменения объемов реализации продукции в перспективе;• затраты на маркетинг и рекламу;• план мероприятий по продвижению продукции на рынки.

Производственный план разрабатывается на срок реализации проекта и состоит из следующих разделов:

• программа производства и реализации продукции; • производственные мощности (здания, сооружения, технологическое оборудование); • материально-техническое обеспечение производства; • затраты на производство и реализацию продукции.

В подразделе «Материально-техническое обеспечение производства» излагаются перспективы обеспечения проекта сырьем, материалами, комплектующими изделиями, запасными частями, теплоэнергетическими и другими ресурсами, указываются их поставщики. Здесь же приводится расчет потребности в энергетических и сырьевых ресурсах и обоснование их экономии по сравнению с действующей технологией, а также уделяется внимание рискам ресурсного обеспечения.

В подразделе «Затраты па производство и реализацию продукции» дается обоснование по каждому элементу затрат и прогнозируется их изменение в перспективе. Для анализа безубыточности выделяются условно-переменные и условно-постоянные издержки. Здесь же анализируются отдельные элементы затрат по отношению к себестоимости продукции и определяются те из них, которые имеют наибольший удельный вес; вырабатываются меры по снижению затрат и управлению себестоимостью продукции.

В разделе «Организационный план» центральное место отводится обоснованию организационно-штатной структуры предприятия и выбору рациональной системы управления производством, персоналом, снабжением, сбытом и предприятием в целом.

В Инвестиционном плане обосновываются общие инвестиционные затраты, определяемые как сумма инвестиций в основной капитал (капитальные затраты) с учетом НДС и затрат под прирост чистого оборотного капитала. Сумма инвестиций в основной капитал без учета НДС определяет стоимость инвестиционного проекта.

В данном разделе также приводятся сводные данные но источникам финансирования проекта и осуществляется расчет погашения долговых обязательств по кредитам.

К основным расчетным данным раздела «Прогнозирование финансово-хозяйственной деятельности» относятся:

• расчет чистой прибыли от реализации продукции; • расчет потока денежных средств;

• проектно-балансовая ведомость, включающая такие статьи как стоимость внеоборотных и оборотных активов, источники собственных средств, доходы и расходы, долгосрочные и краткосрочные обязательства.

Прогнозирование потока денежных средств осуществляется исходя из их притоков от операционной, инвестиционной и финансовой деятельности и их оттоков по годам реализации проекта Распределение во времени притока средств (поступления от продаж, ссуды и т.д.) должно быть синхронизировано с расходами, связанными с инвестициями, текущими издержками и финансовыми обязательствами.

В данном разделе следует проанализировать точку безубыточности, для чего необходимо выделить в структуре текущих затрат переменные и постоянные издержки.

В разделе «Показатели эффективности проекта» на основании чистого потока наличности рассчитываются основные показатели оценки инвестиций. Цель данного раздела - оценка эффективности проекта и наиболее вероятных рисков, которые могут возникнуть в ходе его реализации. Здесь намечаются меры по их снижению или предотвращению. Здесь же должны найти отражение показатели финансовой реализуемости и устойчивости проекта.

В разделе «Юридический план» рассматривается вся информация, характеризующая правовые аспекты создания и функционирования будущего субъекта хозяйствования. Особое внимание уделяется выбору и обоснованию организационно-правовой формы (особенно для вновь создаваемых объектов). В этом разделе должны быть представлены все законодательные и нормативные акты, регулирующие деятельность данного субъекта хозяйствования.

Помимо описательной части, материалы бизнес-плана принято оформлять в табличном виде. Поскольку табличный материал достаточно обширен, таблицы обычно приводятся в приложении к бизнес-плану.

49 Методические подходы к формированию бюджета капиталовложений

При планировании инвестиционных программ необходимо не только определить виды и количество инвестиционных проектов, подлежащих реализации, но и учесть возможности их финансирования. Поэтому существуют модели инвестиционного планирования, охватывающие как инвестиционную, так и финансовую сферу деятельности предприятия. Интерес представляет модель, позволяющая одновременно сформировать инвестиционную и финансовую программы при заданной производственной программе для отдельного инвестиционного объекта.

Для целей синхронного инвестиционного и финансового планирования может быть использована относительно простая статическая модель, разработанная Дином. Данная модель применима, если инвестиционные и финансовые объекты реализуемы и по усмотрению делимы до определенного заданного объема (затраты на приобретение оборудования или максимальная величина кредита).

Модель основана на применении критерия «внутренняя норма дохода (рентабельности) инвестиций» (ВИД). Все доступные проекты упорядочиваются по убыванию ВИД. Далее осуществляется их последовательный просмотр, при этом очередной проект, ВИД которого превосходит цену капитала, отбирается для реализации. Включение проекта в программу с неизбежностью требует привлечения новых источников финансирования. Поскольку возможности предприятия по мобилизации собственных средств ограничены, наращивание портфеля приводит к необходимости привлечения внешних источников финансирования, т.е. к изменению структуры источников в сторону повышения доли заемного капитала. Связанное с этим возрастание финансового риска, в свою очередь, приводит к увеличению цены капитала. Таким образом, имеют место две противоположные тенденции: по мере расширения портфеля планируемых инвестиций ВИД проектов убывает, а цена капитала возрастает. Очевидно, что если число проектов-претендентов на включение в инвестиционную программу велико, то наступит момент, когда ВИД очередного проекта будет меньше цены капитала, т.е. его включение в программу становится нецелесообразным.

График инвестиционных возможностей представляет собой графическое изображение анализируемых проектов, расположенных в порядке снижения ВНД. График предельной цены капитала - это графическое изображение средневзвешенной цены капитала (ЦКср) как функции объема привлекаемых финансовых ресурсов (К). Первый график является убывающим, второй - возрастающим.

Точка пересечения графиков ВНД и ЦК показывает предельную цену капитала (порог выгодности), которую можно использовать в качестве нормы дисконта для расчета чистого дисконтированного дохода (ЧДД) при комплектовании инвестиционного портфеля, т.е. эту величину можно использовать в качестве минимально допустимой доходности по инвестициям. Таким образом, только после укомплектования портфеля на основе критерия ВНД с одновременным исчислением предельной цены капитала становится возможным рассчитать суммарный чистый дисконтированный доход для проектов, включенных в инвестиционную программу предприятия. В этом проявляется определенное преимущество данного метода составления бюджета.

50 Этапы формирования инвестиционной программы предприятия

Решение задачи формирования инвестиционной программы предприятия осуществляется в следующем порядке:

-определение стоимости различных источников финансирования; - расчет средневзвешенной стоимости (цены) капитала; -построение графика стоимости капитала, определение скачков графика; - построение графика инвестиционных проектов; - принятие решения.

1) Определение стоимости различных источников финансирования. Стоимость заемного капитала определяется с учетом налоговых эффектов. посленалоговую стоимость заемного капитала можно вычислить исходя из формулы :

для кредитов: CK = Ек(1-Снп);

Стоимость капитала, привлекаемого за счет эмиссии привилегированных акций, определяем по формуле:

Са.пр = Сд.пр/(1-f), f – относительная доля затрат на размещение стоимости выпуска привилегированных акций. Стоимость собственного капитала при использовании нераспределенной прибыли определяется по формуле: Спр.н = Сд.об +q, q – ожидаемый постоянный рост дивидендов, %.

при эмиссии обыкновенных акций - по формуле Са.об = Сд.об/(1-f)+q,

2) Расчет средневзвешенной стоимости (цены) капитала (ЦКср). ЦКср =  ЦКi*Уi, где ЦКi – цена отдельных источников финансов в капитале организации (собственных, привлеченных акций, заёмных), Уi – уд.вес отдельных источников в капитале организации.

ЦКi*Уi, где ЦКi – цена отдельных источников финансов в капитале организации (собственных, привлеченных акций, заёмных), Уi – уд.вес отдельных источников в капитале организации.

3) Построение графика стоимости капитала. Останется ли ЦКср постоянной при привлечении дополнительного объема финансирования? Это зависит от того, будут ли расти затраты на обслуживание дополнительных источников финансирования. При росте стоимости какого-либо источника финансир0. вания происходит «скачок» на графике стоимости капитала.

Например, Первый скачок стоимости ЦКср связан с ростом стоимости собственного капитала, Следующий скачок графика связан с ростом стоимости заемного капитала

4) Построение графика инвестиционных проектов.

5) Принятие решения. Процесс формирования инвестиционной программы можно наглядно изобразить, совместив график стоимости капитала и график инвестиционных проектов. В точке пересечения графиков мы получим оптимальную инвестиционную программу.

Средневзвешенная стоимость капитала, соответствующая точке пересечения графиков, может использоваться как ставка дисконтирования для оценки эффективности инвестиционных пр0 ектов.

Таким образом, только после укомплектования портфеля на основе критерия ВНД с одновременным исчислением предельной цены капитала становится возможным рассчитать суммарный чистый дисконтированный доход для проектов, включенных в инвестиционную программу предприятия. В этом проявляется определенное преимущество данного метода составления бюджета.

51 Оптимизация бюджета капиталовложений при ограниченности финансовых ресурсов

При составлении бюджета капиталовложений часто приходится принимать во внимание ряд ограничений, причем чаще всего в расчетах необходимо учитывать ограниченность финансовых ресурсов предприятия. Предприятию следует отобрать для реализации такие проекты, которые обеспечивают максимальную выгоду от инвестирования, в частности, в качестве целевой функции в подобных случаях выступает максимизация суммарного ЧДД. При этом общая сумма затрат на приобретение выбранных объектов не должна превышать заданный капитальный бюджет.

Рассмотрим некоторые несложные типовые ситуации, требующие оптимизации распределения инвестиций.

11.3.1. Пространственная оптимизация

В этом случае имеется несколько независимых инвестиционных проектов с суммарным объемом требуемых инвестиций, превышающим имеющиеся у предприятия ресурсы. На первый взгляд, в программу следует включить все проекты с максимальным значением ЧДД, однако такое решение не всегда оказывается оптимальным. Эта задача решается по-разному в зависимости от того, поддаются ли дроблению рассматриваемые проекты. В связи с этим выполним решение данной задачи для двух возможных ситуаций.

Ситуация 1. Рассматриваемые проекты по усмотрению делимы до определенного заданного объема. Данная ситуация касается проектов, которые можно реализовывать не только целиком каждый, но и по частям; при этом принимается к рассмотрению соответствующая доля инвестиций и денежных поступлений. Максимальный суммарный эффект достигается при наибольшей эффективности вложенных средств, т.е. когда обеспечивается максимальная отдача на инвестированный капитал. Эффективность использования каждого инвестированного рубля отражает индекс доходности инвестиций (ИД). Учитывая это обстоятельство, рассмотрим последовательность действий по оптимизации бюджета капиталовложений:

-расчет индекса доходности (рентабельности) для каждого проекта и ранжирование проектов по мере убывания показателя ИД;

-формирование инвестиционного портфеля, включающего первые п наиболее эффективных проектов, которые в совокупности в полном объеме могут быть профинансированы инвестором;

-включение очередного проекта в портфель не в полном объеме, а лишь частично, в зависимости от той суммы, которая имеется для его финансирования (остаточный принцип).

Ситуация 2. Рассматриваемые проекты реализуемы только как единое целое. В этой ситуации оптимальную комбинацию находят путем последовательного перебора всех возможных вариантов сочетания проектов и расчета суммарного ЧДД для каждого варианта. Оптимальной считается комбинация, максимизирующая суммарный ЧДД.

Временная оптимизация имеет место, если имеющиеся инвестиционные проекты не могут быть реализованы в планируемом году одновременно из-за ограниченности финансовых ресурсов, однако в следующем году оставшиеся проекты могут быть реализованы полностью либо частично. При этом требуется оптимальным образом распределить проекты по двум годам. В такой ситуации оптимизация осуществляется через специальный индекс возможных потерь (ИП), характеризующий относительную потерю ЧДД в случае, если проект будет отсрочен к исполнению на год:

ИП =  ЧДД/К,

ЧДД/К,

где К - инвестиции в проект.

Индекс возможных потерь показывает, чему равна величина относительных потерь в случае откладывания проекта к исполнению на год. Необходимость включения в инвестиционную программу предприятия конкретных инвестиционных проектов должна подтверждаться бизнес-планом, т.е. каждый проект должен иметь свой бизнес-план.