Оценка прибыли и рентабельности фирмы

3.1 Анализ состава, структуры и динамики прибыли

В условиях рыночных отношений основной целью коммерческой деятельности является получение прибыли. Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования организации по всем направлениям её деятельности.

Различных пользователей бухгалтерской отчетности интересуют только определенные показатели финансовых результатов. Администрацию фирмы интересует одно, налоговые органы – другое, а потенциальных инвесторов - третье.

Анализ финансовых результатов деятельности организации включает в себя различные элементы.

Остановимся на анализе динамики и структуры финансовых результатов.

Цель анализа – определить реальную величину чистой прибыли, стабильность основных элементов прибыли, тенденции их изменения и возможности использования для прогноза прибыли, оценить «зарабатывающую» способность предприятия.

Прибыль на предприятии может быть получена за счет различных видов деятельности. Суммарная величина всех прибылей – валовая прибыль предприятия. Основными составными элементами валовой прибыли являются:

1. прибыль от реализации продукции (работ, услуг);

2. прибыль от реализации основных фондов, а также иного имущества предприятия;

3. финансовые результаты от внереализационных операций.

Прибыль зависит от двух показателей: цены продукции и затрат на ее производство.

Цена продукции на рынке – следствие взаимодействия спроса и предложения. Под воздействием законов рыночного ценообразования в условиях конкуренции цена продукции не может быть выше или ниже по желанию производителя или покупателя, она выравнивается автоматически.

Затраты на производство продукции – издержки производства. Они возрастают или снижаются в зависимости от объема потребляемых трудовых или материальных ресурсов, уровня техники и др.

Анализ финансовых результатов деятельности предприятия начинают с изучения состава, структуры и динамики показателей прибыли по данным бухгалтерской (финансовой) отчетности - формы № 2. Такая оценка может быть дана на основе горизонтального, вертикального и трендового (при долгосрочных сравнениях) методов анализа.

Данные для оценки динамики показателей прибыли приводятся в таблице.

| Показатели | 2009г | 2010г | Изменения | |||||

| Тыс. руб. | % | Тыс. руб. | % | Тыс. руб | % | ± | % | |

| Финансовый результат от основной деятельности | 98,96 | 95,49 | -18260 | 94,66 | ||||

| В том числе: | ||||||||

| Себестоимость проданных товаров | 78,46 | 80,71 | 77,08 | -9850 | 96,36 | |||

| Валовая прибыль | 20,50 | 17,29 | 18,41 | -8410 | 88,12 | |||

| Прибыль от продаж | 12,58 | 8,54 | 9,14 | -12477 | 71,28 | |||

| Коммерческие расходы | 7,92 | 8,75 | 9,27 | 114,88 | ||||

| Управленческие расходы | - | - | - | - | - | - | - | - |

| Финансовый результат от прочей деятельности | 1,04 | 4,51 | 425,76 | |||||

| В том числе: | ||||||||

| Проценты к получению | 0,07 | 0,40 | 0,11 | 155,02 | ||||

| Проценты к уплате | - | - | - | - | - | - | - | - |

| Продолжение таблицы | ||||||||

| Доходы от участия в других организациях | - | - | - | - | - | - | - | - |

| Прочие доходы | 0,09 | 0,36 | 1,43 | 1531,6 | ||||

| Прочие расходы | 0,88 | 1,24 | 2,97 | 332,17 | ||||

| Финансовый результат (прибыль до налогообложения)тыс. руб.-итого | -6562 | 98,10 |

По данным таблицы видно, что сумма прибыли до налогообложения сократилась на 6562 тыс. руб., или 1,90%.

Это обусловлено снижением основной финансовой деятельности предприятия (1826 тыс. руб. или 5,34%), но процент к получению прибыли вырос на 137.

Вместе с тем динамика финансовых результатов включает и позитивные изменения, в частности, значительное увеличение прочих доходов на 4538 тыс. руб., или 1531,6%.

Анализ структуры прибыли позволяет установить, что основную ее часть составляет прибыль от продажи продукции – 77,08% за 2011 год, что на 1,38 % меньше по сравнению с предыдущим периодом. Положительным фактом является рост доли прочих доходов 1,34%, а увеличения доходов от другой финансовой деятельности увеличилось на 3,47%.

Используя данные таблицы можно дать оценку влияния факторов на относительное изменение суммы прибыли до налогообложения. Для этого абсолютное изменение каждого показателя следует разделить на величину прибыли предыдущего периода. Если изменение показателя способствует увеличению прибыли, то фактор имеет положительное значение, и наоборот.

Влияние увеличения суммы прибыли от продаж на величину прибыли до налогообложения: 12477 / 345253 * 100% = -3,6%.

Влияние увеличения процентов к получению на величину прибыли до налогообложения: 137 / 345253 * 100% = +0,04%.

Влияние увеличения прочих доходов на величину прибыли до налогообложения определим по формуле: 4538 / 345253* 100% =+1,3%.

Влияние сокращения прочих расходов на величину прибыли до налогообложения определим по формуле: 7023 / 345253* 100% = +2,03%.

Результаты факторного анализа показали, что наибольшее влияние на уменьшение прибыли до налогообложения оказало увеличение т прочих расходов (2,03%). Не смотря на это, влияние прочих доходов составило 1,3%.

3.2 Оценка прибыли от реализации продукции.

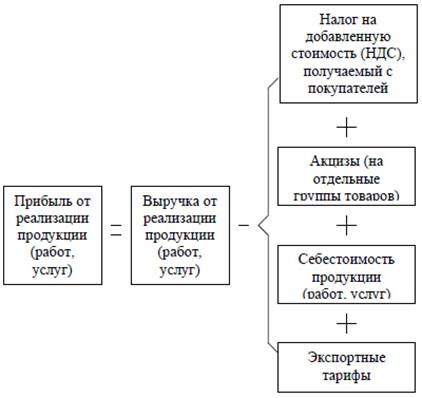

Прибыль от реализации продукции — это финансовый результат, полученный от основной деятельности предприятия, которая может осуществляться в любых видах, зафиксированных в его уставе и не запрещенных законом. Финансовый результат определяется раздельно по каждому виду деятельности предприятия, относящемуся к реализации продукции, выполнению работ, оказанию услуг. Он равен разнице между выручкой от реализации продукции в действующих ценах и затратами на ее производство и реализацию.

График представляющий прибыль от реализации представлен далее.

Выручка принимается в расчет без налога на добавленную стоимость и акцизов, которые, являясь косвенными налогами, поступают в бюджет. Из выручки также исключается сумма наценок (скидок), поступающая торговым и снабженческо-сбытовым предприятиям, участвующим в сбыте продукции.

Предприятия, осуществляющие экспортную деятельность, при начислении прибыли исключают и экспортные тарифы, направляемые в доход государства.

Основными факторами, влияющими на величину прибыли от продаж являются:

-изменение объема продаж;

-изменение ассортимента реализованной продукции;

-изменение себестоимости продукции;

-изменение цены реализации продукции.

Факторный анализ прибыли от продаж необходим для оценки резервов повышения эффективности производства, т.е. основной задачей факторного анализа является поиск путей максимизации прибыли компании. Кроме того, факторный анализ прибыли от продаж является обоснованием для принятия управленческих решений.

Для проведения анализа составим аналитическую таблицу, источником информации служат данные бухгалтерского баланса и отчет о прибылях/убытках предприятия (1 и 2 форма баланса):

Исходные данные для факторного анализа прибыли от продаж

| Показатель | 2009 г | 2010 г | 2011 г | ± | % |

| Выручка от продажи продукции | -18260 | 94,66 | |||

| Себестоимость | -9850 | 96,36 | |||

| Коммерческие расходы | 114,88 | ||||

| Прибыль от продаж | -12477 | 71,28 | |||

| Индекс изменения цен | 1,00 | 1,07 | 1,13 | 0,13 | |

| Объем реализации в сопоставимых ценах | -55466 | 83,77 |

Выручка от реализации товаров предприятия в 2011 году составила 323402 тыс. рублей, для начала необходимо определить объем продаж в ценах 2009 года (323402/1,13), который составил 286196 тыс. рублей. С учетом этого изменение объема продаж за 2011 год составило 83,77% (286196/341662*100%), т.е. произошло снижение объема реализованной продукции на 16,23%. За счет снижения объема продажи продукции прибыль от продажи продукции, работ, услуг снизилась: 43443 * (-0,2205) = -9579 тыс. рублей.

Необходимо отметить что, основная сложность определения влияния объема продаж на прибыль компании связана с трудностями определения изменения физического объема реализованной продукции. Правильнее всего определять изменения в объеме продаж путем сопоставления отчетных и базисных показателей, выраженных в натуральных или условно-натуральных измерителях. Это возможно тогда, когда продукция однородна. В большинстве же случаев реализованная продукция по своему составу является неоднородной и необходимо производить сопоставления в стоимостном выражении. Для обеспечения сопоставимости данных и исключения влияния других факторов необходимо сопоставлять отчетный и базисный объемы реализации, выраженные в одинаковых ценах (предпочтительно в ценах базисного периода).

Влияние ассортимента продаж на величину прибыли организации определяется сопоставлением прибыли отчетного периода, рассчитанной на основе цен и себестоимости базисного периода, с базисной прибылью, пересчитанной на изменение объема реализации.

Прибыль отчетного периода, исходя из себестоимости и цен базисного периода, можно определить с некоторой долей условности следующим образом:

-выручка от продажи отчетного периода в ценах базисного периода 286196 тыс. рублей;

-фактически реализованная продукция, рассчитанная по базисной себестоимости (270889*0,8377) = 226923 тыс. рублей;

-коммерческие расходы базисного периода 43443тыс. рублей;

прибыль отчетного периода, рассчитанная по базисной себестоимости и базисным ценам (286196–226923–27330) = 31943 тыс. рублей.

Таким образом, влияние сдвигов в структуре ассортимента на величину прибыли от продаж равно: 31943 – (43443*0,8377) = -4449 тыс. рублей.

Произведенный расчет показывает, что в составе реализованной продукции увеличился удельный вес продукции с меньшим уровнем доходности.

Влияние изменения себестоимости на прибыль можно определить, сопоставляя себестоимость реализации продукции отчетного периода с затратами базисного периода, пересчитанными на изменение объема продаж: 261039 – (270889*0,8377) = 34115 тыс. рублей. Себестоимость реализованной продукции увеличилась, следовательно, прибыль от продажи продукции снизилась на ту же сумму.

Влияние изменения коммерческих и управленческих расходов на прибыль компании определим путем сопоставления их величины в отчетном и базисном периодах. За счет увеличения размера коммерческих расходов прибыль уменьшилась на 4067 тыс. рублей (31397 – 27330).

Для определения влияния цен реализации продукции, работ, услуг на изменение прибыли необходимо сопоставить объем продаж отчетного периода, выраженного в ценах отчетного и базисного периода, т.е.: 323402 - 286196 = 37206 тыс. рублей.

Подводя итог, посчитаем общее влияние всех перечисленных факторов:

-влияние объема продаж-9579тыс. рублей;

-влияние структуры ассортимента реализованной продукции -4449 тыс. рублей;

-влияние себестоимости +34115тыс. рублей;

-влияние величины коммерческих расходов +4067 тыс. рублей;

-влияние цен реализации +37206 тыс. рублей;

-общее влияние факторов +12477 тыс. рублей.

Значительный рост себестоимости продукции произошел в основном за счет повышения цен на сырье и материалы. Кроме этого, на сумму прибыли оказало отрицательное влияние уменьшение объема продаж, увеличение коммерческих расходов и негативные сдвиги в ассортименте продукции. Отрицательное воздействие перечисленных факторов было компенсировано повышением реализационных цен. Следовательно, резервами роста прибыли предприятия являются рост объема продаж, увеличение доли более рентабельных видов продукции в общем объеме реализации и снижение себестоимости товаров, работ и услуг.

3.3 Рентабельность производства основных видов продукции

Относительным показателем прибыли является рентабельность. Рентабельность - это показатель эффективности единовременных и текущих затрат. Различают рентабельность производства и рентабельность конкретного вида продукции. Рентабельность производства показывает, насколько результативно используются основные и оборотные фонды на предприятии.

Существует несколько видов рентабельности:

-Рентабельность продукции;

-Рентабельность продаж;

-Рентабельность собственного капитала;

-Рентабельность персонала;

Рассчитаем эти показатели рентабельности исходя из данных ОАО «Ореховохлеб» и составим таблицы.

Рентабельность продукции показывает размер прибыли, приходящейся на рубль текущих затрат. Она означает отношение прибыли к затратам на производство, реализацию продукции. Она же – норма прибыли.

Рентабельность продукции показывает, эффективно ли производство продукции и насколько, а в целом, эффективность работы предприятия.

Она рассчитывается по формуле:

Р продукции =Прибыль от продаж / Себестоимость * 100, (%).

| Показатель | 2009 г. | 2010 г. | 2011 г. | ± |

| Рентабельность продукции | 16,04 | 10,58 | 11,86 | -4,18 |

Рентабельность Продаж - коэффициент рентабельности, который показывает долю прибыли в каждом заработанном рубле. Обычно рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объему продаж за тот же период.

Рентабельность Продаж = прибыль от продаж / выручка от продаж* 100, (%).

Рентабельность продаж является индикатором ценовой политики компании и её способности контролировать издержки. Различия в конкурентных стратегиях и продуктовых линейках вызывают значительное разнообразие значений рентабельности продаж в различных компаниях. Часто используется для оценки операционной эффективности компаний. Однако следует учитывать, что при равных значениях показателей выручки, операционных затрат и прибыли до налогообложения у двух разных фирм рентабельность продаж может сильно различаться, вследствие влияния объемов процентных выплат на величину чистой прибыли.

| Показатель | 2009 г. | 2010 г. | 2011 г. | ± |

| Рентабельность продаж | 12,72 | 8,71 | 9,58 | -3,14 |

Рентабельность собственного капитала

При анализе хозяйственной деятельности предприятия, во время проведения финансового анализа, для оценки доходности и прибыльности предприятия используют коэффициент рентабельности собственного капитала. Коэффициент рентабельность собственного капитала характеризует эффективность использования капитала и показывает, сколько предприятие имеет чистой прибыли с рубля авансированного в капитал.

Р собственного капитала= Чистая прибыль/Собственный капитал * 100 %

| Показатель | 2009 г. | 2010 г. | 2011 г. | ± |

| Рентабельность собственного капитала | 37,78 | 24,91 | 26,91 | -10,87 |

Рентабельность персонала.

Этот показатель характеризует размер чистой прибыли (убытка) на одного работающего сотрудника.

Р персонала=Чистая прибыль/Среднесписочная численность * 100 %

| Показатель | 2009 г. | 2010 г. | 2011 г. | ± |

| Рентабельность персонала | 5772,4 | 3958,7 | 4135,8 | -1636,6 |

Подведем итоги всех 4-х таблиц по рентабельности. Мы видим, что во всех случаях, показатели рентабельности 2011 года снизились по отношению к 2009 году. Но не смотря на это, результат 2011 года лучше, чем 2010. Поэтому можно сделать вывод, что организация действует верно.

3.4 Пути увеличения прибыли рентабельности производства

Целью деятельности любой коммерческой структуры в условиях рыночной экономики в конечном счете является получение прибыли, способной обеспечить ее дальнейшее развитие. Прибыльность рассматривается не только как основная цель, но и как главное условие деловой активности организации, как результат ее деятельности, эффективного осуществления своих функций по обеспечению потребителей необходимыми товарами в соответствии с имеющимся спросом на них. Поэтому необходимо рассматривать факторы, оказывающие влияние на прибыль.

Факторы, оказывающие влияние на величину прибыли

Факторы, оказывающие влияние на величину прибыли

|

| ||||

|  | ||||

| |||||

| |||||

| |||||

| |||||

| |||||

| |||||

| |||||

| |||||

|

Так рост объема производства и реализации увеличивает прибыль за счет товарооборота. Снижение себестоимости является следствием снижения затрат на производство и благоприятно влияет на изменение цен на товар, и конкурентоспособность. Использование передовых технологий дает предприятиям возможность конкурировать за счет более высокого качества и снижения различного рода издержек. Улучшение ассортимента продукции позволяет удовлетворить как большее количество потребностей потребителей, так и самих потребителей, при этом увеличить реализацию продукции и в результате увеличить прибыль. Предприятие также может конкурировать за счет цены на продукцию, так как весьма важным фактором для потребителя является цена. За счет изменения цены можно увеличивать или уменьшать покупательскую способность потребителей.

Итак, чтобы увеличить прибыль, можно воспользоваться 2 эффективными способами:

-снижение себестоимости;

-увеличение выручки от продаж;

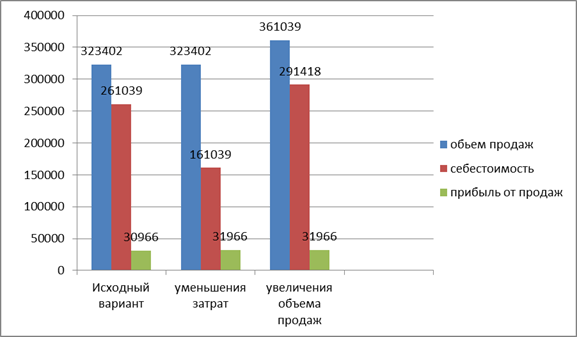

Поставим себе задачу-увеличить прибыль ОАО «Ореховохлеб» на 1000 тыс. руб. Для этого необходимо либо снизить затраты, или увеличить объем продаж на 37637 тыс.руб.(361039-323402);

Пути увеличения прибыли в 2011 г. в тыс. руб.

Исходя из данных диаграммы, можно сделать выводы:

1) снизить затраты (себестоимость) проще, чем увеличить объем продаж 4

2) рассчитаем рентабельность продаж в трех случаях:

2.1) исходный вариант – Р1 = 30966 / 261039 * 100 = 11,86

2.2) уменьшение затрат – Р2 = 31966/ 161039 * 100 = 19,85

2.3) увеличение объема производства – Р3 = 31966 / 291418 * 100 = 10,97

Как видно из расчетов, наибольшая рентабельность так же наблюдается в случае снижения себестоимости.

3) увеличение объема производства требует дополнительных затрат, в том числе оборотных средств;

4) увеличение объема продаж требует завоевания определенных сегментов рынка.

Увеличение прибыли можно так же добиться ведя эффективную рекламную политику. Коммерческие расходы ОАО «Ореховохлеб» на 2011 год составили 31397 тыс. руб. ,что на 11,2% больше 2010 года. Исходя из этих данных, можно сделать вывод, что предприятие ведет рекламную деятельность, но недостаточно правильно.Сиюминутная экономия на рекламном бюджете негативно сказывается на объеме продаж уже в краткосрочном периоде и может привести к более серьезным последствиям в более далекой перспективе.

В такой ситуации целесообразно предложить программу проведения недорогих рекламных акций, направленных на поддержание существующего уровня продаж, а в случае успеха подобных кампаний они могут быть использованы как основа для более дорогих и масштабных акций.

В качестве примера объекта в рамках рекламной акции, была выбрана ореховая паста. Целесообразность такого выбора обусловлена тем, что её продвижение не потребует большого рекламного бюджета. Кроме того, это продукт, любят дети, и который может быть позиционирован как продукт здорового питания. Благоприятным фактором является и то, что никто из присутствующих на рынке конкурентов не занимается активным продвижением ореховой пасты и у предприятия есть шанс при сравнительно небольших затратах закрепить свои позиции на этой нише.

Маркетинговыми целями кампании являются:

-увеличение объема продаж;

-увеличение прибыли.

Маркетинговыми задачами:

-изучение потребителей;

-побуждение к приобретению именно этого продукта;

-четкое позиционирование по психографическим характеристикам;

-формирование потребности в данном продукте.

Пути увеличения рентабельности:

1) Рентабельность показывает, насколько является прибыльной деятельность предприятия, поэтому, чем выше коэффициент рентабельности, тем эффективней сама деятельность. Соответственно компания должна всегда стремиться к наиболее высоким показателям.

Одним из условий эффективной деятельности организации является расширение рынка сбыта предлагаемой продукции за счет снижения цен на выпускаемые товары. Также особое внимание заслуживают внутренние факторы предприятия: увеличение объемов производства, снижение себестоимости продукции, повышение отдачи основных средств.

2) При низкой рентабельности на предприятии необходимо ускорить оборот активов. Отдачу собственного капитала можно повысить, увеличив в составе совокупного капитала долю заемных средств. При этом, рентабельность активов становится выше, когда становится выше и прибыльность продукции, также будет выше отдача всех внеоборотных активов, скорость оборота данных оборотных активов, когда будут ниже общие затраты на одну единицу продукции и затраты по основным экономическим элементам (материалов, средств труда).

3) Нельзя рассматривать отвлеченно и влияние отдельных факторов, потому, как оказывает влияние на динамику и уровень показателей рентабельности вся совокупность производственно-хозяйственных факторов: степень использования всех производственных ресурсов; уровень организации управления и производства; структура самого капитала, а также источников; качество, структура и объем продукции; затраты на себестоимость изделий и производство; направление использования прибыли.

4) Прибыль может быть направлена на образование фондов потребления и фондов накопления, отчисления в резервный капитал, отвлечения на благотворительные цели, чтобы расширить деятельность организации за счет собственных средств. Однако существует и другая альтернатива - можно вложить свои собственные средства в ценные бумаги других более крупных компаний, к примеру, сформировать инвестиционный портфель и грамотно осуществлять управление, чтобы через некоторое время получить доход, который можно будет вложить в свою компанию для улучшения конкурентоспособности и финансового состояния предприятия.

ЗАКЛЮЧЕНИЕ

Целью деятельности любой коммерческой структуры в условиях рыночной экономики, в конечном счете, является получение прибыли, способной обеспечить ее дальнейшее развитие. Прибыль создает финансовую базу для самофинансирования, расширения и модернизации производства, решения проблем социальных и материальных потребностей коллектива. За счет прибыли частично осуществляется выполнение обязательств перед бюджетом и банком, другими предприятиями.

Прибыль характеризует размер и размах предприятия, его уровень развития, его место среди других таких же предприятий, в значительной степени формирует положительный имидж предприятия и инвестиционную привлекательность.

Планирование прибыли должно быть нацелено на выявление внутрихозяйственных резервов производства на основе более рационального использования производственных фондов, мощностей, материальных, трудовых, финансовых ресурсов и природных богатств. Эту работу необходимо строить на глубоком экономическом анализе хозяйственных и финансовых показателей за период, предшествующий планируемому, в целях выявления имеющихся резервов.

Финансовое состояние предприятий - это характеристика его конкурентоспособности (т.е. платежеспособности, кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими организациями. Рост прибыли создает финансовую основу для осуществления расширенного воспроизводства предприятия и удовлетворения социальных и материальных потребностей собственников и работников.

Целью исследованияявлялось изучение теоретических и практических аспектов прибыли и рентабельности, а также методики расчета этих показателей. Эта цель была достигнута с помощью раскрытия сущности и проведения анализа прибыли и рентабельности. Исходя из расчетов, чистая прибыль предприятия ОАО «Ореховохлеб» в 2011 г. Составляет 30966 тыс. рублей. Эта прибыль идет на выплату дивидендов акционерам, развитие основного производства в целях увеличения имущества предприятия, а также на финансовые вложения для получения прибыли, на выплату единовременных поощрений и др. Коэффициент рентабельности основных средств равен 1,22 %. Показатель рентабельности не превышает 20 %, следовательно, предприятие ОАО «Ореховохлеб» не является рентабельным.

На примере анализа прибыли и рентабельности ОАО «Ореховохлеб» видно как недочеты в анализе, планировании и в общем управлении могут сказаться на деятельности предприятия и проявится в уменьшении объема прибыли и снижении показателей рентабельности. Конечно, нельзя списывать со счетов разразившийся кризис, но, тем не менее, финансовой службе компании необходимо внимательнее отнестись к управлению уровнем расходов, путем установления более или менее жестких внутренних нормативов по отдельным статьям расходов.

Именно прибыль и рентабельность являются основными показателями успешной деятельности предприятия и предопределяют принятие таких решений, как выход фирмы на новые рынки сбыта, переток капитала из одних отраслей в другие и т. п.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Гончарук, О.В., Кныш, М.И., Шопенко, Д.В. Управление финансами предприятия: Учебное пособие [Текст] / О.В. Гончарук, М.И. Кныш, Д.В Шопенко; СПб.: Дмитрий Буланин, 2002. − 264 с.

2. Савчук, В.П. Управление финансами предприятия: учебник [Текст] / В.П. Савчук; Изд.2-е. перераб. и доп. - М.: БИНОМ, 2009. - 480 с.

3. Абрютина, М.С. Экономика предприятий: учебник [Текст] / М.С. Абрютина; М.: Дело и сервис, 2006. - 528 с.

4. Докунин, П.В. Некоторые направления использования мониторинга предприятия [Текст] / П.В. Докунин; Деньги и кредит. - 2006. - №1. - С.41-44.

5. Радионова, А.Р. Финансы предприятий: оптимизация, методы, стимулы [Текст] / А.Р. Радионова, Р.А. Радионов; Финансовый бизнес. - 2005. - №4. - С.36-45.

6. Глазунов, В.Н. Финансовый анализ в управлении доходами предприятия [Текст] / В. Н. Глазунов; Финансы. - 2005. - №3. - С.54-57.

7. Колчина, Н.В. Финансы предприятий: учебник [Текст] / Н.В. Колчина; М.: ЮНИТИ-ДАНА, 2009. - 447 с.

8. Шуляк, П.Н. Финансы предприятий [Текст] / П.Н. Шуляк; Изд.3-е перераб. и доп. - М.: Дашков и Ко, 2009. - 340 с.

9. Павлова, Л.П. Финансы предприятий: учебник [Текст] / Л.П. Павлова; М.: Финансы, ЮНИТИ, 2009. - 416 с.

10. Перов, А.В. Налоги и налогообложение: учебник [Текст] / А.В. Перов, А.В. Толкушкин; М.: Юрайт-М, 2009. - 555 с.

11. Ковалева, А.М. Финансы и кредит: учебник [Текст] / под ред. А.М. Ковалевой; М.: Финансы и статистика, 2008. - 512 с.

12. Миляков, Н.В. Налоги и налогообложение: учебник [Текст] / Н.В. Миляков; М.: ИНФРА-М, 2009. - 304 с.

13. http://ru.wikipedia.org/wiki

14. http://ukrapk.com