Глава 8. Банковские операции с пластиковыми картами

Операции с пластиковыми картами – это быстро растущий сегмент рынка банковских услуг. В данной главе рассматриваются виды пластиковых карт, с которыми работают российские банки, и описываются типовые операции с ними. Анализируются преимущества пластиковых карт, способствующие их быстрому распространению, и даются рекомендации клиентам по выбору банка для открытия картсчета.

8.1. Банковские пластиковые карты и их классификация

Пластиковая карточка представляет собой инструмент безналичных расчетов и средство получения кредита. Первые карточки современного вида появились в США в начале 50-х годов. Впоследствии система карточных расчетов была введена многими банками. Системы карточных расчетов получили распространение во многих странах мира, а сами расчеты приобрели международный характер. Россия стала интегрироваться в международную систему пластиковых карт, а также развивать свои национальные карточные системы с 90-х годов 20 века.

Банковская пластиковая карта представляет собой очень удобный инструмент для хранения денег и расчетов благодаря возможности обслуживания в большом количестве мест. При этом карта и подпись на ней, либо карта и пин-код служат идентификатором клиента банка и основанием для доступа к его счету и списанию средств. Быстрое развитие пластиковых карт привело к появлению множества видов пластиковых карт. Важнейшие разновидности банковских карт и их отличительные особенности представлены в табл. 8.1.

Таблица 8.1.

Классификация банковских пластиковых карт

| Признаки банковских карт | Группы банковских карт | Примеры банковских карт и их особенности |

| По функциональным отличиям | с магнитной лентой | Visa Electron, Cirrus Maestro |

| смарт-карты (микропроцессорные) | Сберкарт | |

| По виду проводимых расчетов | Кредитные (овердрафтные) | Допускают расходование денег сверх имеющейся суммы на карте, но в пределах лимита овердрафтного кредита – примеры - Visa Classic, Visa Gold, Eurocard Mastercard и Eurocard Gold с овердрафтом |

| Дебетные | Visa Electron, Cirrus Maestro, Сберкарт | |

| По географии распространения | национальные | Сберкарт |

| международные | Visa, Eurocard | |

| По характеру использованию | индивидуальные (личные) | И к тому и к другому типу относятся одни и те же карты. Они являются индивидуальными, если клиент самостоятельно открывает счет. Они являются зарплатными – если карт-счет открывается работнику предприятия для перечисления заплаты на основании договора между банком и предприятием. |

| по зарплатным проектам | ||

| корпоративные | Visa business, Eurocard business, Сберкарт корпоративная | |

| По потребительскому сегменту | социальные | Cirrus Maestro студенческая, социальная, пенсионная |

| массовые | Visa Electron, Cirrus Maestro | |

| «классические» | Visa Classic, Eurocard Mastercard | |

| привилегированные - «золотые» и «платиновые» | Visa Gold, Eurocard Gold | |

| корпоративные | Visa business, Eurocard business, Сберкарт корпоративная |

8.2. Операции по пластиковым картам и тенденции развития банковского карточного бизнеса

Опишем специальную терминологию, используемую при расчетах по пластиковым картам:

- держатель карты – клиент, открывший карточный счет в банке и получивший пластиковую карту;

- банк – эмитент – это банк, в котором открыт счет держателя карты. Банк-эмитент выдает пластиковую карту клиенту;

- банк – эквайер – банк, при участии которого держатель карты снимает с нее в наличной или безналичной форме денежные средства. Снятие денег может проходит в оперчасти банка-эквайера, в его банкоматах или терминалах банка-эквайера, расположенных в торговых точках;

- ПВН – пункт выдачи наличных (филиал или оперчасть банка);

- АТМ – банкомат;

- ТСТ – торговая точка.

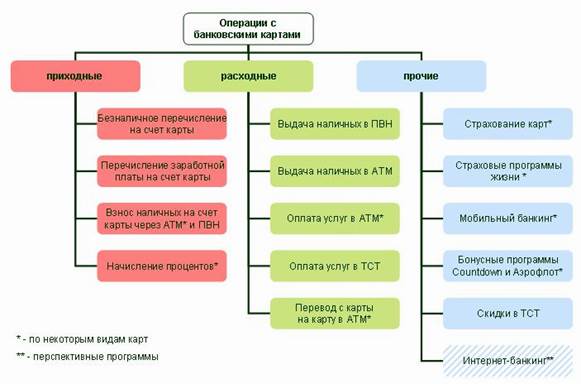

Операции с пластиковыми картами можно подразделить на три группы:

- приходные операции;

- расходные операции;

- прочие операции.

Дальнейшая детализация представлена на рис. 8.1.

Рис. 8.1. Классификация операций с банковскими картами

Развитый рынок пластиковых карт предполагает участие на нем трех субъектов:

- банков;

- держателей карт, физических и юридических лиц;

- торговых предприятий, имеющие договор с банком и принимающие платежи по картам для оплаты своих товаров.

Представляется обоснованным выделение трех основных преимуществ пластиковых карт:

1. Удобство и безопасность при работе с денежными средствами: возможность хранить деньги и в любой момент как снять их наличными, так и провести безналичные расчеты в торговой сети. Это очень важное преимущество и для банка и для держателя карты. Выгоды держателя карты понятны. Выгоды банка состоят в том, что население будет меньше времени держать деньги в наличной форме, а предпочтет хранить их на счете банковской карты.

2. Возможность расчетов в торговой сети. Причем данные расчеты не предполагают взимание комиссии с держателя карты, независимо от того, в какой стране они осуществляются. Это преимущество имеет значение для всех участников рынка пластиковых карт. Держатель карты избавляется от необходимости работы с наличными деньгами (их снятие, хранение и т.д.), а в некоторых случаях получает скидку от торговой точки. Торговая точка получает оплату за товар безналичным путем на расчетный счет, и ей не требуются банковские услуги по инкассации наличных денег. Банк получает комиссию с торговой точки, а держатели карты дольше хранят деньги на своих карточных счетах в банке.

3. Международный характер расчетов. Данное преимущество особенно важно для держателей карт. Это и безопасность, и возможность вывоза денег без декларирования их на границе, и возможность безналичной покупки товаров в торговых точках без уплаты комиссии по всему миру. Данное преимущество имеет значение для держателей карт, которые бывают в международных деловых командировках или предпочитают проводить отпуск за границей.

При выборе банка для открытия личной пластиковой карты или реализации зарплатного проекта на предприятии целесообразно учитывать следующие факторы:

- надежность банка, если остаток средств на карте может оказаться более 700 тыс. рублей;

- наличие широкой сети филиалов и банкоматов по всей территории страны;

- стоимость банковского обслуживания – весьма важный фактор. Можно выделить несколько видов комиссий по картам: плата за выдачу каты, комиссия за снятие наличных в терминалах или банкоматах и т.д. Плата за выдачу карты практически не различается меду банками. Поэтому основное внимание надо обращать на комиссию за выдачу наличных. Такая комиссия не должна начисляться при снятии денег в банкоматах или ПВН банка-эмитента в регионе проживания держателя карт (пример – Сбербанк РФ). В противном случае пользование картой окажется очень дорогим удовольствием для ее держателя. Исключением может быть случай, когда комиссия за выдачу наличных взимается, но банк начисляет на остаток по карте высокие проценты. Здесь держатель карты должен сравнить свои ожидаемые процентные доходы и ожидаемую комиссию за снятие наличных;

- дополнительный сервис – установление банкомата на крупном предприятии, перечень безналичных операций, осуществляемых через банкомат, начисление процентов на остаток по карте, Интернет-управление банковским счетом, предоставление овердрафта и т.д.