Тема 1.1. Сущность, эволюция, виды и функции денег

Раздел 1. Деньги.

Тема 1.1. Сущность, эволюция, виды и функции денег

Тема 1.2. Денежное обращение и денежная система. Спрос на деньги

Тема 1.3. Инфляция и виды денежных реформ

Тема 1.1. Сущность, эволюция, виды и функции денег

Сущность

Деньги появились как результат более высокого развития производительных сил и товарных отношений.

При натуральном хозяйстве продукция производилась лишь для собственного потребления. Обмен носил случайный характер. Однако произошло общественное разделение труда. Выделились земледелие, скотоводство(первое крупное разделение труда), а затем и ремесла. Это привело к тому, что обмен стал носить постоянный характер.

ОБМЕН - это движение товара от одного товаропроизводителя к другому.

При обмене необходимо соизмерять разные по виду, качеству, форме и назначению товары. Для соизмерения нужен эквивалент. В связи с этим из общей товарной массы стали выделяться товары, выполняющие роль эквивалента: скот, меха, украшения и, наконец, металл. Сначала медь, затем серебро и золото.

Так возникли деньги. Они возникли стихийно.

ДЕНЬГИ- это особо - привилегированный, стихийно выделившийся товар, являющийся всеобщим эквивалентом.

Таким образом, сущность денег заключается в том, что они являются специфическим товаром, с натуральной формой которого соединилась общественная функция всеобщего эквивалента. Сущность денег выражается в единстве четырех свойств:

1. Деньги непосредственно обеспечивают неограниченный обмен на любой товар или услугу;

2. Деньги выражают меновую стоимость товаров. С помощью денег определяется цена товара, что дает возможность количественно сравнивать товары, имеющие различные потребительские стоимости, т.е. деньги «измеряет» стоимость;

3.Деньги выступают материализацией всеобщего рабочего времени, заключенного в товаре.

4. Сохраняют стоимость.

Эволюция

Среди ученых-экономистов нет единого взгляда на основные мотивы, определившие происхождение денег. В настоящее время в науке существует две концепции: эволюционная (К.Маркс) и рационалистическая (П.Самуэльсон, Дж.Гэлбрейт). Представители эволюционной концепции объясняют возникновение денег действием стихийных, неподвластных человеку рыночных сил, «рационалисты» же утверждают, что деньги возникли в результате соглашения между людьми, которые посчитали, что их использование для совершения обмена удобно и выгодно.

Рассмотрим эволюционную концепцию возникновения и развития денег (форм стоимости).

В процессе эволюции товарного обращения форму всеобщего эквивалента принимали самые разнообразные товары, причем каждый товарно-хозяйственный уклад выдвигал свой эквивалент. Для натурального хозяйства было характерно производство продукции только для собственного потребления, обмен касался лишь случайных излишков. Первое крупное разделение труда вызвало к жизни и постоянный обмен продуктами.

Эволюция обмена товара предполагает развитие денег (форм стоимости):

Первая форма – простая или случайная, где меновая стоимость колебалась во времени и пространстве.

Меновая стоимость – это способность товара обмениваться на другие товары в определенных пропорциях.

Однако уже в простой форме стоимости заложены основы будущих денег: 1 овца = 1 топору. В данном обмене топор является формой для выражения стоимости овцы, т.е. эквивалентом, и находится в эквивалентной форме стоимости.

Вторая форма – это полная или развернутая форма стоимости. С развитием производства все больше товаров поступает на рынок и один товар встречается с множеством других товарных эквивалентов:

1 мешок зерна = 1 овце; 1 мешок зерна = 1 топору; 1 мешок зерна =1 холсту и т.д.

Третья форма – всеобщая форма стоимости, когда товар становится главной целью производства. Каждый производитель стремится получить товар, который нужен всем. У каждого народа свой всеобщий эквивалент (меха, слоновая кость, раковины, рыба и т.п.). Но все эти товары не соответствовали требованиям товарного обращения, а их свойства не соответствовали условиям эквивалентности.

Четвертая форма – денежная.

В результате развития обмена всеобщим эквивалентом становится один товар, для которого характерны следующие черты:

1. Один товар на продолжительное время является всеобщим эквивалентом.

2. Натуральная форма товара срастается с его эквивалентной формой.

Для превращения товара в деньги необходимо:

а) общее признание этого факта как продавцом, так и покупателем;

б) наличие особы свойств

В современной теории выделяют пять эволюционных форм денег:

1. товарные деньги,

2. металлические деньги –медные, серебряные и золотые,

3. разменные на металл бумажные деньги-банкноты,

4. неразменные на металл бумажные денежные знаки,

5. электронные деньги (современные безналичные деньги).

Виды денег

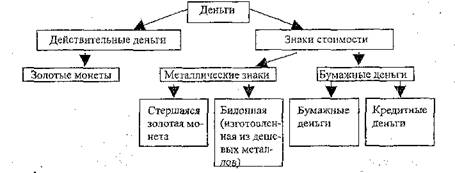

Деньги в своем развитии выступали в 2-х видах:

· действительные деньги;

· знаки стоимости (заместители действительных денег).

Действительные деньги - это деньги, у которых номинальная стоимость (обозначенная на них стоимость) соответствует реальной (внутренней) стоимости, т.е. стоимости металла, из которого они изготовлены.

Металлические деньги имели установленные законом отличительные признаки:

· внешний вид;

· весовое содержание.

Наиболее удобной для обращения оказалась круглая форма монеты. Лицевая сторона ее называлась аверс, оборотная реверс, а обрез - гурт.

Наряду с золотом в обращении появились заместители действительных денег - знаки стоимости.

Знаки стоимости - это деньги, номинальная стоимость которых значительно выше реальной (внутренней), т.е. затраченного на их производство общественно-необходимого труда.

В России первые бумажные деньги появились при ЕкатеринеII в 1769 г. и назывались ассигнациями

Сущность бумажных денег:

· государство выпускает их для поддержания непрерывности воспроизводственного процесса и покрытия бюджетного дефицита;

· они не размениваются на золото;

· наделены государством принудительным курсом.

Особенности бумажных денег:

избыточный выпуск бумажных денег в обращение приводит к их обесцениванию, что подрывает доверие к правительству, которое допускает это. Приводит к неблагоприятному платежному балансу и падению курса национальной валюты. Образует эмиссионный доход казны. Выполняют две функции: средство обращения и средство платежа.

Кредитные деньги возникают с развитием товарного производства, когда купля-продажа осуществляется с рассрочкой платежа, т.е. в кредит.

Масштаб цен – это определенный вес золота или серебра, зафиксированный в качестве единицы измерения.

Деньги как мера стоимости и масштаб цен имеют один вещественный носитель – золото, но выполняют две разные функции.

Мера стоимости – экономическая функция денег, которая не зависит от государства и определяется законом стоимости.

Масштаб цен носит юридический характер, служит выражением не стоимости, а цены товара. Для сравнения цен государство устанавливает масштабы цен, т.е. количество золота или серебра, принятые в стане за денежную единицу. В рамках Ямайской валютной системы отменена официальная цена на золото, а также золотые паритеты. В связи с этим потерял свое официальное значение официальный масштаб цен. В настоящее время он заменен фактическим, который складывается стихийно в процессе рыночного обмена. Деньги в качестве меры стоимости однородны, и как мера стоимости выступают идеально.

2. Деньги как средство обращения.

Цена товара реализуется лишь при реальном обмене товара на деньги в процессе товарного обращения Т – Д – Т. Для выполнения данной функции деньги всегда должны быть в наличии, т.е.: 1) эту функцию могут выполнить лишь реально существующие деньги, 2) а также это могут быть знаки стоимости – бумажные и кредитные деньги.

Чтобы деньги выполняли функцию средства обращения, необходимо соблюдать одно условие: движение денег и товара должно осуществляться одновременно, поскольку товарное обращение предполагает два самостоятельных акта: Т – Д и Д – Т. Они могут быть разделены во времени и пространстве, что создает объективную возможность нарушения обмена и создания кризисной ситуации.

Деньги как покупательное средство были характерны для простого товарного производства: Т – Д – Т. При капиталистическом способе производства деньги обслуживают промышленный, торговый и денежный капитал, формула приобретает следующий вид: Д – Т – Д.

3. Деньги как средство платежа.

В силу определенных обстоятельств товары не всегда продаются за наличные деньги, Поэтому возникает необходимость купли-продажи товаров в кредит. Характерными признаками функции денег как средства платежа являются их одностороннее движение и наличие разрыва во времени:

1) Т – О, а через заранее установленный срок

2) О – Т, где О – долговое обязательство.

Здесь нет встречного движения денег и товара. Погашение долгового обязательства является завершающим этапом в процессе купли-продажи.

4. Деньги как средство накопления или образования сокровищ.

Поскольку деньги – это воплощение богатства, то возникает стремление к их накоплению. Функцию сокровищ выполняли полноценные и реальные деньги – золото и серебро, а также денежный материал: слитки, изделия из золота и т.д. Но чтобы осуществить данную функцию, необходимо, чтобы произошел разрыв в кругообороте Т – Д и Д – Т на два самостоятельных акта.

Деньги, выполняя функцию образования сокровищ, стихийно регулируют денежное обращение. Размеры товарного производства, цен товаров требуют непрерывного изменения денежной массы. Именно прилив и отлив денежного металла является единственным путем расширения и сжатия объема функционирующей денежной массы. В условиях металлического денежного обращения функция накопления выполняет важную экономическую функцию – стихийного регулятора денежного обращения.

Современные деньги (бумажные и кредитные) не могут выполнять функцию образования сокровищ. Знаки стоимости не имеют собственной стоимости, и их накопление – это только накопление права на определенную стоимость. Если количество бумажных денег начинает превышает потребность экономики, то они обесцениваются и не могут выполнять функцию средства накопления.

С ростом товарного производства значение данной функции возрастает, т.к. без накоплений и сбережений невозможно осуществлять процесс воспроизводства. Но поскольку хранить деньги невыгодно, предприятия пускают их в оборот.

5. Функция мировых денег.

Функция мировых денег возникла в докапиталистические формы, но получила полное развитие с созданием мирового рынка. С 1867г. Парижским соглашением золото было признано единственной формой мировых денег.

Мировые деньги имеют следующее назначение:

· деньги – всеобщее платежное средство;

· деньги – всеобщее покупательное средство;

· деньги – средство перенесения богатства из одной страны в другую.

Денежное обращение

Денежное обращение – движение денег в наличной и безналичной формах, обслуживающее реализацию товаров, а также нетоварные платежи и расчеты в хозяйстве. Объективной основой денежного оборота является товарное производство и обращение.

Налично-денежное обращение – движение наличных денег, обслуживаемое банкнотами, разменной монетой, бумажными деньгами.

Безналичное обращение – движение денег безналичного платежного оборота в виде перечислений денежных средств по счетам в кредитных учреждениях и зачетов взаимных требований; оно обслуживается платежными поручениями, требованиями, чеками, пластиковыми картами, векселями и др.

Между налично-денежным и безналичным обращением существует взаимосвязь: деньги постоянно переходят из одной сферы в другую, меняя форму наличных денежных знаков на счетах в банках на безналичную и наоборот. Безналичный платежный оборот неотделим от обращения наличных денег, вместе они образуют единый денежный оборот.

Налично-денежный оборот – совокупность платежей за определенный период времени. Он отражает движение наличных денег как в качестве средства обращения, так и в качестве средства платежа.

Сфера использования наличных денег связана преимущественно с доходами и расходами населения (расчеты с предприятиями розничной торговли, предприятиями общественного питания; оплата труда работником, получение пенсий, стипендий; внесение денег во вклады и их снятие; перечисление платежей за коммунальные услуги и т. п.).

Налично-денежный оборот между предприятиями незначителен, т. к. основная часть расчетов совершается безналичным путем.

Все предприятия и учреждения в РФ обязаны хранить свободные денежные средства на счетах в банках. Наличные денежные средства, поступающие в кассы предприятий, сдаются в банк для зачисления на счет. Порядок и сроки сдачи наличных денег определяются обслуживающим банком для каждого предприятия по предварительному соглашению. Банк ежегодно устанавливает лимит остатка наличных денег в кассе предприятия. Для этого предприятие предоставляет в банк «Расчет на установление предприятию лимита остатка кассы и оформление разрешения на расходование наличных денег из выручки, поступающей в его кассу». Наличные деньги сверх лимита могут находиться в кассе предприятия только в дни выдачи заработной платы не более 3 рабочих дней.

Для равномерного использования кассовых ресурсов и упорядочения выдач наличных денежных средств в учреждениях банков ежегодно составляется календарь выдач наличных денег на заработную плату, выплаты социального характера и стипендии.

Территориальные учреждения Банка России на основании полученных от банков сведений ежегодно составляют такой же календарь для субъекта федерации и срок до 29 марта высылают его в ЦБ РФ для свода по России.

Денежный оборот организуется государством в лице центрального банка. Основными организующими звеньями в РФ являются территориальные учреждения ЦБ РФ и система расчетно-кассовых центров (РКЦ).

В составе РКЦ имеются резервные фонды денежных знаков и монет, а также оборотные кассы по приему и выдаче наличных денег. РКЦ обслуживают расчетную деятельность банков, осуществляют инкассацию денег и проводят операции, связанные с денежным оборотом.

Движение денежной наличности начинается с директивы ЦБ РФ, направляемая в РКЦ, согласно которой наличные деньги переводятся из резервных фондов в оборотные кассы и таким образом поступают в обращение. Из оборотных касс РКЦ наличные деньги направляются в операционные кассы коммерческих банков. Часть этих денег обслуживает межбанковские расчеты, часть – направляется в качестве кредитов другим банкам, но основная их масса выдается юридическим и физическим лицам.

Наличные деньги, находящиеся в кассах организаций, предприятий, учреждений могут использоваться для расчетов с населением, а также с юридическими лицами.

Население, в свою очередь, использует наличные деньги для совершения различных платежей: покупка товаров, оплата услуг, выплата квартплаты и налогов и др.

Деньги от населения поступают либо в кассы предприятий сферы торговли и услуг, либо непосредственно в операционные кассы коммерческих банков.

Основой безналичных расчетов являются межбанковские расчеты. Расчеты между коммерческими банками на территории РФ производятся через РКЦ. Для этого каждому учреждению банка в РКЦ открывается корреспондентский счет. Банки должны обеспечивать своевременное поступление на свой корреспондентский счет средств в размерах, необходимых для проведения платежей.

Банковские операции по расчетам могут осуществляться и по корреспондентским счетам банков, открываемых друг у друга на основе межбанковских соглашений.

Система безналичных межбанковских расчетов регулируется ЦБ РФ. Основным документом, регулирующим эту сферу отношений, является Положение об организации межбанковских расчетов на территории РФ, утвержденное в 1992 г. с последующими изменениями и дополнениями.

Безналичные расчеты – это денежные расчеты, осуществляемые путем записей по счетам в банках, в результате которых происходит списание денег со счета плательщика и зачисление их на счет получателя.

Совокупность безналичных расчетов образует безналичный платежный оборот.

Безналичные расчеты организованы по определенной системе, включающей принципы организации, совокупность форм и способов расчетов и связанного с ними документооборота.

Принципы организации безналичных расчетов:

· Осуществление безналичных расчетов производится по счетам, которые банки открывают клиентам для хранения и перевода средств.

· Проведение расчетов через банк должно сочетаться с экономической самостоятельностью и материальной ответственностью клиентов.

· Предприятия свободны в выборе форм расчетов.

· Перечисление средств по счетам предприятий производится по поручению плательщика или с его согласия (акцепта).

· Расчеты должны осуществляться исходя из сроков, предусмотренных хозяйственными договорами.

· В случае нехватки средств на счете устанавливается очередность их списания для осуществления всех платежей.

Для проведения безналичных расчетов физическим и юридическим лицам открываются следующие виды счетов:

· расчетный счет – открывается хозяйствующим субъектам – юридическим лицам, действующим на принципах коммерческого расчета;

· текущий счет - открывается некоммерческим предприятиям и организациям, филиалам, представительствам, другим обособленным подразделениям предприятий и организаций;

· бюджетный счет – открывается предприятиям и организациям, финансируемым из бюджета;

· депозитный счет – открывается предприятиям, населению для хранения временно свободных денежных средств в течение определенного периода времени;

· валютный счет – открывается хозяйствующим субъектам для хранения средств и проведения расчетов в иностранной валюте;

· ссудный счет – счет для учета предоставления и погашения кредита.

Безналичные расчеты за товары и услуги, по финансовым обязательствам осуществляются в различных формах, каждая из которых имеет специфические особенности в характере движения расчетных документов.

Формы расчетов – это урегулированные в законодательном порядке способы исполнения через банк денежных обязательств предприятий и организаций.

В РФ применяются следующие формы безналичных расчетов и документы:

· платежное поручение – письменное распоряжение владельца счета банку о перечислении определенной суммы денежных средств с его счета на счет указанного плательщиком лица в том же или другом учреждении банка в срок, предусмотренный законом;

· аккредитив – условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его поставщика, в силу которого банк, открывший аккредитив (исполняющий банк), производит такие платежи на условиях, предусмотренных в аккредитивном заявлении покупателя против представленных поставщиком соответствующих документов;

· чек – письменное распоряжение плательщика своему банку уплатить с его счета держателю чека определенную денежную сумму;

· инкассо – обязательство банка по поручению своего клиента и за его счет получить от должника (плательщика) причитающиеся клиенту денежные средства и (или) акцепт платежа; расчеты по инкассо осуществляются на основании платежных требований и инкассовых поручений.

Важнейшим количественным показателем денежного обращения является денежная масса, представляющая собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству.

Вся денежная масса может быть представлена как совокупный денежный агрегат - М3, рассчитываемый через агрегаты М0, М1, М2.

По методике Банка России:

· М0 - наличные деньги вне банков, т.е. банкноты и монета, выпущенные в обращение Банком России, за исключением сумм наличности, находящейся в кассах Банка России и кредитных организаций;

· М1 - деньги, т.е. М0 + депозиты до востребования в национальной валюте;

· М2 - денежная масса в национальном определении, т. е. М1 + срочные и сберегательные депозиты в национальной валюте, включая депозиты, доступ к которым временно ограничен;

· М2Х - денежная масса по методологии денежного обзора, т.е. деньги (М1) + квази-деньги, представленные срочными и сберегательными депозитами в национальной валюте и депозитами в иностранной валюте;

· М3 - М2Х + инструменты денежного рынка (облигации, депозитные и сберегательные сертификаты, векселя и банковские акценты, обращаемые все банковской системы

Группировка компонентов денежной массы в агрегаты в зарубежных странах несколько отличается от российской практики, но это в основном касается агрегатов М2 и М3.

Агрегат М2Х принято считать "широкими" деньгами, М1 - "узкими". Для целей анализа в основном используется показатель денежной массы в национальном определении - агрегат М2.

При этом каждый последующий агрегат обладает меньшей ликвидностью по сравнению с предыдущим.

Следующим важным показателем денег является "широкая" денежная база - резервные деньги, определяемая как сумма:

-наличных денег в обращении (М0),

-остатков наличных денег в кассах кредитных организаций,

-остатков средств кредитных организаций на счетах обязательных резервов в Банке России,

-средств кредитных организаций на корреспондентских счетах в Банке России,

-депозитов и вложений кредитных организаций в облигации Банка России.

"Узкая" денежная база рассчитывается как сумма:

-наличных денег в обращении (М0),

-остатков наличности в кассах кредитных организаций и

-остатков средств кредитных организаций на счетах обязательных резервов.

Этот показатель используется для целей анализа как самый оперативный.

О степени насыщенности хозяйственного оборота деньгами свидетельствует коэффициент монетизации экономики, рассчитываемый как отношение денежной массы к ВВП (в процентах)

агрегат М2

ВВП

и обратный ему показатель скорость обращения денег:

ВВП

агрегат М2

Центром финансово-банковских исследований Института экономики РАН установлено пороговое значение коэффициента монетизации – 50%, несоблюдение которого (в случае ниже порогового уровня) может привести к нарушению экономической безопасности страны.

В экономике денежная масса выступает объектом государственного регулирования, т.к. размер денежной массы и темпы ее прироста влияют на состояние других экономических показателей.

1.2.2 Денежная система

Денежная система – это сложившаяся исторически и закрепленная законодательно форма денежного обращения в стране.

Несмотря на особенности национальных денежных систем, им свойственны и общие элементы:

Наименование денежной единицы и ее частей. Наименование денежной единицы возникает исторически, но полностью зависит от государства, которое своим законодательным актом может изменить или закрепить это название. Например, Россия – рубль и т.д. Денежная единица – это денежный знак, который служит для выражения цен всех товаров и услуг. Денежная единица делится на мелкие кратные части. В большинстве стран установлена десятичная система деления: рубль = 100 копейкам, 1 доллар =100 центам, 1 фунт стерлингов = 100 пенсам и т.д.

Масштаб цен – это средство выражения стоимости через весовое содержание драгоценного металла в денежной единице. Обычно, законодательным актом государство устанавливало золотое содержание денежной единицы, то есть существовал фиксированный масштаб цен (официальный). Но официальный масштаб цен утратил экономический смысл с прекращением размена кредитных денег на золото, то есть с отменой золотого содержания денежной единицы и официальной цены золота в 1976 – 1978 гг. в результате Ямайской валютной реформы. В настоящее время масштаб цен складывается фактически под влиянием спроса и предложения, и служит для соизмерения стоимостей товаров посредством цены.

Виды денег, являющихся законным платежным средством – прежде всего, это кредитные деньги: банкноты, бумажные деньги (казначейские билеты) разменная монета. Например, в США в обращении находятся банковские билеты в 100, 50,20,5,2 1 доллар (выпуск 500 долларов и выше прекращен), казначейские ноты (билеты, выпущенные казначейством) в 100 долларов и серебряно-медные и медно-никелевые монеты в 1 доллар, 50, 25, 10 и 1 цент. В экономически развитых странах бумажные деньги (казначейские билеты) не выпускаются или выпускаются в ограниченных количествах, в слаборазвитых странах они имеют широкое обращение. В России обращаются банкноты и разменная монета.

Эмиссионная система – это законодательно установленный порядок выпуска в обращение денежных знаков. Эмиссионные операции (то есть операции по выпуску и изъятию денег в обращение) в государстве осуществляют: ЦБ, Казначейство. Главный канал эмиссии – депозитно-чековая эмиссия – увеличение депозитов на счетах клиентов и соответственно массы чеков в обращении обслуживает платежный оборот.

Государственный аппарат регулирования денежного обращения – организация денежного обращения в стране. Государство осуществляет денежно-кредитное регулирование экономики, используя денежную и кредитную системы, которые тесно взаимосвязаны. Во многих промышленно- развитых странах под влиянием инфляции было введено таргетирование, то есть установление определенных ориентиров прироста денежной массы в обращении и кредита, которым должны руководствоваться ЦБ и которые определяют сумму увеличения денежной массы, ограничивая ее прирост в реальном исчислении. Например, В США таргетируются все 4 денежных агрегата, во Франции – только М2, а некоторые страны отказались от таргетирования (Япония, Канада).

В зависимости от сложившихся в стране экономических отношений, денежные системы могут быть рыночного и нерыночного типа. Денежную систему рыночного типа характеризует свободное функционирование денег. Денежно-кредитное регулирование сохраняется на уровне банковской системы. Регулирование осуществляется с помощью экономических методов.

Нерыночная денежная система характеризуется различными ограничениями в использовании денег, наличием административных методов в регулировании денежного обращения.

От степени включения национальной экономики в мировую выделяются денежные системы открытого и закрытого типа. При обращении золотых монет денежные системы были саморегулирующимися, а с переходом к неразменным кредитным деньгам и бумажным знакам стоимости, потребовалось регулирование денежного обращения.

Современная денежная система характеризуется следующими чертами:

1) отменой официального золотого содержания, демонетизацией золота;

2) господством кредитных денег;

3) сохранение в обороте наряду с кредитными деньгами бумажных денег;

4) выпуском банкнот в обращение в трех случаях:

а) при кредитовании государства;

б) при кредитовании коммерческих банков;

в) под прирост золото- валютных резервов.

5) развитие и преобладание в платежном обороте безналичного обращения и сокращение наличного;

6) формированием свободно плавающего валютного курса.

Спрос на деньги

Благодаря деньгам товары переходят из производственной сферы в сферу торговли, а затем – в сферу потребления. На финансовом рынке за деньги продаются и покупаются разнообразные финансовые активы (ценные бумаги, валюта, золото). Поскольку для всех этих операций хозяйствующим субъектам необходимы деньги, следовательно, в экономике существует спрос на деньги для совершения хозяйственных сделок и осуществления сбережений.

В общем понимании спрос на деньги – это спрос на денежные запасы в различных секторах экономики (производственном, государственном, секторе домохозяйств), а также на различных ее рынках (в сфере функционирования денег) – потребительском рынке, рынках капитальных товаров и товаров производственного назначения, рынке сбережений, а также финансовом (спекулятивном) рынке.

Для выражения количества денег, необходимых для обращения в силу предъявляемого на них спроса, служит функция спроса на деньги, которая определяет потребность экономики в деньгах и является ориентиром для центрального банка в его действиях по обеспечению денежного предложения.

Функция (уравнение) спроса на деньги отражает связь между денежной массой, на которую предъявляется спрос, и основными экономическими показателями. Построение такой функции неодинаково в различных экономических школах, и до сих пор единого подхода к ее построению не сложилось. На сегодняшний день рассматриваются уравнения спроса на деньги марксистской (К.Маркс), классической (И.Фишер), неоклассической (А.Маршалл и А.Пигу), кейнсианской (Дж.М.Кейнс) и монетаристской (М.Фридмен) экономических школ..

Рассмотрим два первых уравнения.

Уравнение спроса на деньги марксистской экономической школы (закон денежного обращения) выглядит следующим образом:

Т + П – К – В

Д=

Д=

О

Где Т-сумма цен всех товаров, выпущенных в данный период; П-сумма всех цен товаров, платежи по которым наступили в данном периоде; К-сумма цен товаров, проданных в кредит; В-взаимопогашающиеся платежи (взаимозачеты); О-среднее число оборотов денежной массы за данный период.

Данное уравнение учитывает количество денег, необходимое для обращения, накопления и платежа. К.Маркс считал, что цены, количество денег в обращении, скорость обращения денег и товарная масса – величины относительно независимые друг от друга. По мнению К.Маркса, количество денег в обращении зависит от цен товаров, которые, в свою очередь, определяются как стоимостью самих товаров (стоимостью факторов производства), так и стоимостью денег. Последняя зависит от производительности труда в золотодобыче, создающей монетарное золото. Следовательно, в обращение вступает такое количество денег, какое необходимо для реализации данной суммы товарных цен.

Уравнение спроса на деньги классической экономической школы (так называемое уравнение обмена) выглядит следующим образом:

MV=PY

Где М – количество денег в обращении; V – скорость обращения денег; P – уровень цен; Y – величина производства в физическом выражении (реальный ВВП).

Как показывает первоначальный анализ данного уравнения, спрос на деньги предъявляется для осуществления расходов на приобретение товаров конечного потребления и услуг, произведенных в экономике в отчетном году (номинального ВВП), с учетом сложившейся и постоянной в краткосрочном периоде скорости обращения денег. Данное уравнение обмена было упрощено его автором - американским экономистом И.Фишером. Он понимал спрос на деньги как спрос для совершения совокупного объема транзакций (сделок), в которых, помимо сделок купли-продажи товаров конечного потребления, включаются так же сделки, опосредующие промежуточные стадии производства, финансовые сделки и другие операции, непосредственно не связанные с конечным результатом производства. Но в силу того, что номинальный объем трансакций в экономике трудно поддается измерению, Фишер сделал предположение о пропорциональности его объему номинального ВВП, и последний показатель стал фигурировать в уравнении обмена вместо совокупного объема сделок.

Денежные реформы

Денежнаяреформа - полное или частичное преобразование денежной системы, проводимое государством с целью упорядочения и укрепления денежного обращения.

Антиинфляционная политика- комплекс мер по государственному регулированию экономики, направленных на борьбу с инфляцией.

Дефляционная политикапредусматривает регулирование денежного спроса через денежно-кредитный и налоговый механизм путем снижения государственных расходов, повышения % ставок за кредит, усиления налогового гнета, ограничения денежной массы. Эта политика приводит к замедлению экономического роста.

Политикадоходов предусматривает контроль за ценами и заработной платой путем полного их замораживания или установления предела их роста. Осуществление этой политики может вызвать социальные противоречия.

Особой формой борьбы с инфляцией, которую использовали такие страны как Польша, Израиль, Россия при галопирующей инфляции была шоковая терапия. Суть ее - в стимулировании развития рыночных отношений, свободном ценообразовании и как результат - в снижении жизненного уровня населения.

Денежная реформа 1947 года.

• Особенность - обмен старых денег на новые и переоценка вкладов. При этом заработная плата, пенсии и другие доходы выплачивались новыми деньгами, но в прежних размерах. Реформа являлась конфискационной, но в то время большинство населения отнеслось к ней равнодушно, так как запасы наличных денег и крупные вклады были у весьма ограниченного круга лиц.

• Результат - восстановление полноценного советского рубля, ликвидация последствий второй мировой войны в области денежного обращения.

Вопросы для самопроверки

1. Что такое деньги? Дайте определение.

2. Как Вы понимаете сущность денег?

3. Охарактеризуйте деньги как меру стоимости.

4. Какую роль играют деньги как средство обращения?

5. Какова особенность денег в функции средства платежа?

6. Как деньги выполняют функцию мировых денег?

7. В чем заключается возможность и необходимость замены благородных металлов знаками стоимости?

8. Охарактеризуйте бумажные, кредитные и электронные деньги.

9. Какую роль выполняют вклады населения в банках в качестве средства сохранения стоимости?

10. Поясните, что определяет закон денежного обращения.

11. Как определяется количество денег, необходимое для обращения?

12. Что означает уравнение обмена? Проанализируйте уравнение обмена Фишера. Какие реальные ситуации могут быть описаны с помощью уравнения обмена?

13. Что такое денежная единица?

14. Охарактеризуйте масштаб цен и историю его развития.

15. Охарактеризуйте эмиссионную систему.

16. Какова характеристика денежного обращения при золотослитковом стандарте?

17. Охарактеризуйте суть Бреттон-Вудской мировой валютной системы.

18. Какое значение для мировой денежной системы имеет Ямайские соглашения 1976-1978 гг.?

19. Дайте определение денежной реформы.

20. С какой целью и когда осуществляется ревальвация?

21. С какой целью осуществляется деноминация?

22. Что значит нуллификация денег?

23. В каких условиях осуществляется реставрация денег?

24. Дайте характеристику реформ дореволюционной России: реформа Канкрина (1839 - 1843 гг.), реформа Витте (1895 -1897 гг.).

25. Раскройте содержание денежной реформы 1993 - 1994 гг. в