Тарифы страховых взносов с выплат иностранцам

Тарифы страховых взносов с выплат иностранцам и порядок их начисления зависит от статуса иностранного гражданина в Российской Федерации. Иностранец может иметь статус:

· постоянно проживающего в РФ – это иностранец, получивший вид на жительство в РФ;

· временно проживающего в РФ – это иностранец, находящийся в России на основании разрешения на временное проживание (в пределах ежегодной квоты) до получения вида на жительство;

· временно пребывающего в РФ – это иностранец, получивший миграционную карту, но не имеющий ни вида на жительство, ни разрешения на временное проживание.

Для высококвалифицированных иностранных работников установлены отдельные правила начисления страховых взносов. Если иностранный высококвалифицированный специалист постоянно или временно проживает на территории РФ, то он считается застрахованным в системе обязательного страхования на случай временной нетрудоспособности и в связи с материнством. С выплат, производимых в его пользу, нужно начислять страховые взносы на обязательное социальное страхование. Если же такой специалист временно пребывает в РФ, то на него положения об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством не распространяются. Выплаты, производимые в его пользу, страховыми взносами на ОСС не облагаются, и больничные листы не оплачиваются (письмо Минтруда России от 7 мая 2015 г. № 17-3/ООГ-645).

Напомним, высококвалифицированными считают иностранных работников, которые:

· имеют навыки, опыт работы или достижения в определенной области деятельности;

· претендуют получать ежемесячный доход в России не менее 167 000 рублей.

Обратите внимание: начиная с 2015 года, выплаты в пользу лиц, временно пребывающих на территории России (кроме высококвалифицированных специалистов), облагаются пенсионными взносами независимо от продолжительности трудовых отношений. Тарифы страховых взносов с выплат иностранцам таковы:

| Статус иностранного гражданина | Взносы на обязательное пенсионное страхование | Взносы на обязательное социальное страхование | Взносы на обязательное медицинское страхование |

| Постоянно проживающие в РФ (не высококвалифицированные специалисты) | 22% | 2,9% | 5,1% |

| Временно проживающие в РФ (не высококвалифицированные специалисты) | 22% | 2,9% | 5,1% |

| Временно пребывающие в РФ (не высококвалифицированные специалисты) | 22% | 1,8% | 0% |

| Постоянно проживающие в РФ иностранные высококвалифицированные специалисты | 22% | 2,9% | 0% |

| Временно проживающие в РФ иностранные высококвалифицированные специалисты | 22% | 2,9% | 0% |

| Временно пребывающие в РФ иностранные высококвалифицированные специалисты | 0% | 0% | 0% |

С 2015 года действуют положения Договора о Евразийском экономическом союзе от 29 мая 2014 года (Договор о ЕврАзЭС). Это значит, что доходы от работы по найму, полученные гражданами Республики Беларусь, Республики Казахстан и Республики Армения, начиная с первого дня их работы на территории Российской Федерации, облагаются взносами по тем же тарифам, что и для обычных российских работников. 12 августа 2015 года вступил в силу Договор о присоединении Киргизской Республики к Договору о ЕврАзЭС.

Аналогичная ситуация у беженцев. Страховые взносы с выплат в пользу таких лиц начисляются по тем же тарифам, что и с доходов российских граждан.

Обратите внимание: с 1 января 2015 года иностранные граждане и лица без гражданства, временно пребывающие в Российской Федерации (за исключением высококвалифицированных специалистов), вправе получать пособия по временной нетрудоспособности (кроме нетрудоспособности в связи с материнством) при условии, что взносы по тарифу 1,8% за них страхователи уплачивали не менее чем полгода(Федеральный закон от 1 декабря 2014 г. № 407-ФЗ).

Кроме того, оформление на работу иностранного работника также имеет свои особенности.

Расчет взносов

В течение расчетного периода (календарного года) компании должны уплачивать взносы в виде ежемесячных обязательных платежей.

Сумму ежемесячных платежей рассчитывают исходя из дохода, полученного каждым работником организации.

Ежемесячную сумму платежей определяют так:

| Ежемесячная сумма платежей | = | Облагаемый доход, начисленный работнику с начала расчетного периода | х | Страховой тариф | - | Сумма обязательных платежей, уплаченная в предыдущие месяцы |

Сумму взносов, подлежащую перечислению по итогам года, также рассчитывают исходя из дохода, полученного каждым работником организации.

Эту сумму определяют так:

| Сумма взносов, подлежащая перечислению по итогам года | = | Облагаемый доход, полученный работником | х | Страховой тариф | - | Сумма обязательных ежемесячный платежей |

Разницу между суммами обязательных ежемесячных платежей и суммой взносов, исчисленной по итогам года, перечисляют в соответствующие внебюджетные фонды.

Если обязательные ежемесячные платежи превышают сумму взносов за расчетный период, то эта разница возвращается организации или засчитывается в счет предстоящих платежей по взносам.

Пример. Расчет страховых взносов

В АО «Актив» числятся 10 работников. Ежемесячный оклад каждого работника – 20 000 руб.

Ежемесячные обязательные платежи по страховым взносам с заработной платы каждого работника составят:

| Период, за который начислен доход | Взносы на обязательное пенсионное страхование | Взносы на обязательное социальное страхование | Взносы на обязательное медицинское страхование | |||

| начислено | причитается к уплате | начислено | причитается к уплате | начислено | причитается к уплате | |

| Январь | 20 000 руб. × 22% = 4400 руб. | 4400 руб. | 20 000 руб. × 2,9% = 580 руб. | 580 руб. | 20 000 руб. × 5,1% = 1020 руб. | 1020 руб. |

| Январь – февраль | 40 000 руб. × 22% = 8800 руб. | 8800 – 4400 = 4400 руб. | 40 000 руб. × 2,9% = 1160 руб. | 1160 – 580 = 580 руб. | 40 000 руб. × 5,1% = 2040 руб. | 2040 – 1020 = 1020 руб. |

| Январь – март | 60 000 руб. × 22% = 13 200 руб. | 13 200 – 8800 = 4400 руб. | 60 000 руб. × 2,9% = 1740 руб. | 1740 – 1160 = 580 руб. | 60 000 руб. × 5,1% = 3060 руб. | 3060 – 2040 = 1020 руб. |

| Январь – апрель | 80 000 руб. × 22% = 17 600 руб. | 17 600 – 13 200 = 4400 руб. | 80 000 руб. × 2,9% = 2320 руб. | 2320 – 1740 = 580 руб. | 80 000 руб. × 5,1% = 4080 руб. | 4080 – 3060 = 1020 руб. |

| Январь – май | 100 000 руб. × 22% = 22 000 руб. | 22 000 – 17 600 = 4400 руб. | 100 000 руб. × 2,9% = 2900 руб. | 2900 – 2320 = 580 руб. | 100 000 руб. × 5,1% = 5100 руб. | 5100 – 4080 = 1020 руб. |

| • • • | • • • | • • • | • • • | • • • | • • • | • • • |

По итогам года общая сумма взносов составит:

· на обязательное пенсионное страхование: 20 000 руб. × 10 чел. × 12 мес. × 22% = 528 000 руб.;

· на обязательное социальное страхование: 20 000 руб. × 10 чел. × 12 мес. × 2,9% = 69 600 руб.;

· на обязательное медицинское страхование: 20 000 руб. × 10 чел. × 12 мес. × 5,1% = 122 400 руб.

Общая сумма взносов составит:

528 000 руб. + 69 600 руб. + 122 400 руб. = 720 000 руб.

В данном примере сумма ежемесячных обязательных платежей за год оказалась равна сумме взносов за расчетный период. Поэтому доплачивать взносы не нужно.

Страховые взносы за граждан государств, входящих в Евразийский экономический союз, начисляйте по тем же правилам, как с доходов российских граждан. Статус сотрудника – постоянно проживающий, временно проживающий или временно пребывающий – значения не имеет.

12 августа 2015 года Кыргызская Республика вступила в ЕАЭС. С этого момента выплаты в пользу граждан этой страны облагаются страховыми взносами по тем же правилам, как и с доходов россиян.

Минтруд России в своем письме от 13 октября 2015 г. № 17–3/В-504 разъяснил, как начислять взносы на выплаты за август 2015 года.Так, выплаты гражданам Кыргызской Республики, временно пребывающим и работающим по трудовым договорам на территории России, необходимо делить пропорционально периодам с 1 по 11 августа и с 12 по 31 августа. Рассмотрим на примере, как начислить страховые взносы на зарплату сотрудника – гражданина Кыргызской Республики (временно пребывающий в России иностранец).

Пример. Уплата страховых взносов гражданина Киргизии

С 1 июля 2015 года в ООО «Пассив» работает гражданин Киргизии Гаджиев А.П., который является временно пребывающим в России. Его месячный оклад – 25 000 руб.

Ежемесячно взносы на ОПС начисляют по тарифу 22 % в сумме 5500 руб. (25 000 руб. х 22%).

За июль в ФСС были начислены взносы:

· на страхование на случай временной нетрудоспособности – 450 руб. (25 000 руб. х 1,8%);

· на страхование от несчастных случаев и профзаболеваний – 50 руб. (25 000 руб. х 0,2%).

После присоединения Киргизии к ЕАЭС с выплат Гаджиева за каждый полный месяц бухгалтер начисляет страховые взносы по тарифу 2,9% в размере 725 руб. (25 000 руб. х 2,9%).

Выплаты за август 2015 года нужно разделить. За семь рабочих дней (с 1 по 11 августа) надо начислить взносы в ФСС России по тарифу 1,8 %. А за оставшиеся 14 дней (с 12 по 31 августа) – по тарифу 2,9 %. Так, взносы в ФСС за август составили 633,33 руб.:

(25 000 руб.: 21 дн. х 7 дн. х 1,8%)+ (25 000 руб.: 21 дн. х 14 дн. х 2,9%).

Взносы на медицинское страхование нужно начислять с 12 августа. Взносы в ФФОМС за 14 рабочих дней августа составили 850 руб. (25 000 руб.: 21 дн. х 14 дн. х 5,1%).

Предельная сумма доходов для начисления взносов

Предельная величина доходов, свыше которой взносы не начисляются, устанавливается ежегодно.

Обратите внимание: опубликован проект постановления Правительства РФ об установлении лимитов по страховым взносам на 2018 год.

Предельная величина базы для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством с 1 января 2018 г. проиндексирована в 1,080 раза и составляет 815 000 рублей.

Предельная величина базы для исчисления страховых взносов на обязательное пенсионное страхование с учетом размера средней заработной платы в РФ на 2018 год, увеличенного в 12 раз, и применяемого к нему повышающего коэффициента, установленного пунктом 5 статьи 421 НК РФ на 2018 год в размере 2,0, составляет 1 021 000 рублей.

По медицинским взносам лимит устанавливать не планируют.

На 2017 год предельная величина базы для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством установлена в размере 755 000 рублей. Предельная величина базы для исчисления страховых взносов на обязательное пенсионное страхование составляет 876 000 рублей (постановление Правительства России от 29 ноября 2016 года № 1255).

Напомним:

В 2016 году предельная база для начисления страховых взносов в ПФР составляла 796 000 рублей, в ФСС – 718 000 рублей (постановление Правительства России от 26 ноября 2015 г. № 1265).

Предельная величина базы для начисления страховых взносов в ПФР с 1 января 2015 года установлена в размере 711 000 рублей. Отдельно на 2015 год установлена предельная база для начисления страховых взносов в ФСС – 670 000 рублей (постановление Правительства России от 4 декабря 2014 г. № 1316). Для взносов на обязательное медицинское страхование предельной базы на 2015 год не установлено. Начиная с 2015 года страховые взносы в ФФОМС уплачиваются со всей суммы заработной платы.

Если компания не относится к категориям страхователей, имеющих право на пониженный тариф страховых взносов, нельзя не начислять взносы совсем, каков бы доход сотрудника ни был. Как только доход сотрудника достигнет предельной суммы, взносы с его доходов необходимо продолжать уплачивать только в Пенсионный фонд по ставке 10%. Всю сумму необходимо перечислять на финансирование страховой части трудовой пенсии.

Рассмотрим на примере уплату взносов на обязательное пенсионное страхование.

Пример. Расчет страховых взносов на обязательное пенсионное страхование

В 2017 году в ООО «Пассив» работникам установлены следующие оклады: Иванову – 80 000 руб. в месяц; Яковлеву – 34 000 руб. в месяц.

В ноябре 2017 года сумма заработной платы Иванова превысила 876 000 руб. (80 000 руб. x 11 мес. = 880 000 руб.). Поэтому с этого месяца сумма заработка, превышающая 876 000 рублей, облагается взносами на ОПС по пониженной ставке 10%.

Ежемесячная сумма обязательных платежей по взносам, начисленным на заработную плату Иванова, составит:

| Месяц | Сумма обязательных платежей по взносам на ОПС, рассчитанная нарастающим итогом с начала года | Сумма обязательных платежей по взносам на ОПС, причитающаяся к уплате по итогам месяца | ||

| расчет | сумма, руб. | расчет | сумма, руб. | |

| Январь | 80 000 руб. x 22% | 17 600 | — | 17 600 |

| Февраль | 80 000 руб. x 2 мес. x 22% | 35 200 | 35 200 – 17 600 | 17 600 |

| Март | 80 000 руб. x 3 мес. x 22% | 52 800 | 52 800 – 35 200 | 17 600 |

| Апрель | 80 000 руб. x 4 мес. x 22% | 70 400 | 70 400 – 52 800 | 17 600 |

| Май | 80 000 руб. x 5 мес. x 22% | 88 000 | 88 000 – 70 400 | 17 600 |

| Июнь | 80 000 руб. x 6 мес. x 22% | 105 600 | 105 600 – 88 000 | 17 600 |

| Июль | 80 000 руб. x 7 мес. x 22% | 123 200 | 123 200 – 105 600 | 17 600 |

| Август | 80 000 руб. x 8 мес. x 22% | 140 800 | 140 800 – 123 200 | 17 600 |

| Сентябрь | 80 000 руб. x 9 мес. x 22% | 158 400 | 158 400 – 140 800 | 17 600 |

| Октябрь | 80 000 руб. x 10 мес. x 22% | 176 000 | 176 000 – 158 400 | 17 600 |

| Ноябрь | 876 000 руб. х 22% + 4 000 руб. х 10% | 193 120 | 193 120 – 176 000 | 17 120 |

| Декабрь | 876 000 руб. х 22% + 84 000 руб. х 10% | 201 120 | 201 1220 – 193 120 | 8000 |

| Итого: | 201 120 |

Доход Яковлева не превысил 876 000 руб. (34 000 руб. x 12 мес. = 408 000 руб.), поэтому ежемесячные платежи на обязательное пенсионное страхование с его заработной платы начисляются до конца года по ставке 22%.

Сумма страховых взносов, подлежащая уплате, составит:

· с заработной платы Иванова – 201 120 руб.;

· с заработной платы Яковлева – 89 760 руб. (408 000 руб. x 22%).

Общая сумма взносов на обязательное пенсионное страхование по итогам 2017 года, составит:

201 120 руб. + 89 760 руб. = 290 880 руб.

Обратите внимание: если сотрудник вашей компании уволится, а потом спустя какое-то время вернется обратно, рассчитывать заново базу по страховым взносам не нужно. Связано это с тем, что для расчета базы по страховым взносам нужно учитывать все выплаты, которые получил сотрудник в рамках трудовых отношений с начала и до конца календарного года (письмо Минтруда РФ от 5 марта 2014 г. № 17-3/В-96).

Обособленные подразделения

Если у организации есть обособленные подразделения, которые находятся на территории Российской Федерации, начисляют доходы в пользу работников, имеют расчетный счет в банке, то взносы платят как по месту нахождения головной организации, так и по месту нахождения ее подразделений.

База для начисления страховых взносов в отношении каждого работника определяется нарастающим итогом с начала расчетного периода, то есть календарного года.

Сумма страховых взносов к уплате определяется исходя из величины базы для исчисления страховых взносов, относящейся к этому обособленному подразделению. Головная организация, в состав которой входят обособленные подразделения, платит взносы в сумме, определяемой как разница между общей суммой страховых взносов, подлежащей уплате организацией в целом, и суммой страховых взносов, подлежащей уплате по месту нахождения ее обособленных подразделений.

Если работник в течение года перевелся из одного филиала компании в другой, в новом обособленном подразделении при определении базы для расчета взносов по данному сотруднику следует учесть все выплаты, причитающиеся ему с начала года. Но в базе для начисления страховых взносов каждого обособленного подразделения (где работал сотрудник до перевода и после перевода) учитываются только те выплаты, которые начислены за период работы сотрудника в данном подразделении. ФНС России в письме от 19 сентября 2017 года № БС-4-11/18681 разъяснила, как заполнить подраздел 1.1 приложения № 1 к разделу 1 и приложение № 2 к разделу 1 расчета по страховым взносам, если работник переведен из одного обособленного подразделения в другое.

С 1 января 2017 для того, чтобы платить взносы как по месту нахождения головной организации, так и по месту нахождения ее подразделений, плательщики страховых взносов обязаны сообщать в ИФНС по месту нахождения головной организации о наделении обособленного подразделения, включая филиалы и представительства, полномочиями начислять зарплату. Сделать это нужно в течение одного месяца со дня наделения подразделения этими полномочиями. Также нужно сообщать в ИФНС о лишении обособленного подразделения таких полномочий (подп. 7 п. 3.4 ст. 23 НК РФ).

Новый порядок касается только обособленных подразделений, которые наделены полномочиями начислять выплаты физическим лицам с 1 января 2017 года. По подразделениям, которые до этой даты сами уплачивали взносы и сдавали отчетность, уведомление подавать не нужно.

Вместе с тем в 2017 году допускается уплата взносов и представление отчетности только по месту нахождения головной организации, если она не уполномочила ни одно из своих обособленных подразделений начислять выплаты и иные вознаграждения в пользу физических лиц. В этом случае, по мнению контролирующих ведомств, организация не обязана направлять в инспекцию сообщение о полномочиях обособленного подразделения (письма Минфина России от 12 января 2017 г. № 03-15-06/679, № 03-15-06/683, от 10 января 2017 г. № 03-15-06/150, ФНС России от 28 декабря 2016 г. № АС-4-11/25226).

Форма сообщения организации о наделении обособленного подразделения (включая филиал, представительство) полномочиями (о лишении полномочий) по начислению выплат и вознаграждений в пользу физических лиц утверждена приказом ФНС России от 10 января 2017 года № ММВ-7-14/4@.

Передать сообщение можно:

· лично или через представителя;

· по почте заказным письмом;

· в электронной форме по ТКС.

Начисление и уплата страховых взносов

Суммы начисленных страховых взносов учитывают на счете 69 «Расчеты по социальному страхованию и обеспечению».

К счету 69 вам необходимо открыть субсчета:

· 69-1 «Расчеты по социальному страхованию»;

· 69-2 «Расчеты по обязательному пенсионному страхованию»;

· 69-3 «Расчеты по обязательному медицинскому страхованию».

Так как в Фонд социального страхования РФ зачисляется взнос на страхование от несчастных случаев на производстве и профессиональных заболеваний, субсчет 69-1 разбейте на два субсчета второго порядка:

· 69-1-1 «Расчеты по взносам на обязательное социальное страхование»;

· 69-1-2 «Расчеты с Фондом социального страхования РФ по взносам на социальное страхование от несчастных случаев на производстве и профессиональных заболеваний».

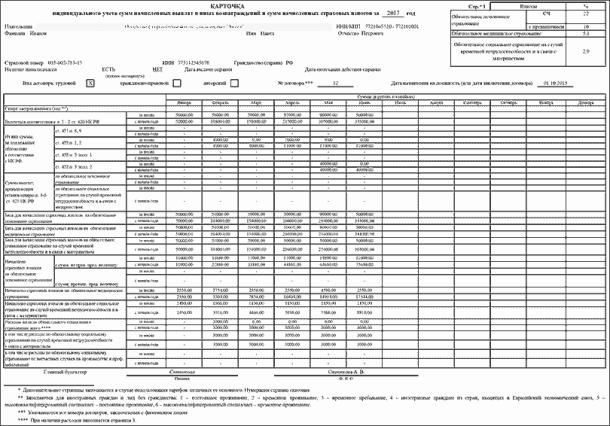

Учет доходов работников

Организация обязана вести учет доходов, которые она выплачивает работникам, а также сумм начисленных страховых взносов (п. 4 ст. 431 НК РФ). Делать это нужно в специальных карточках-регистрах. Имейте в виду, что на каждого работника нужен отдельный регистр.

Обратите внимание: до 2017 года рекомендованная форма карточки индивидуального учета приведена в приложении к совместному письму Пенсионного фонда России № АД-30-26/16030 и Фонда социального страхования № 17-03-10/08/47380 от 9 декабря 2014 года «О карточке учета взносов». Она основана на правилах Федерального закона от 24 июля 2009 г. № 212-ФЗ. Но этот закон утратил силу 1 января 2017 года. Новой специальной формы, по которой нужно вести карточки учета взносов, сейчас нет. Поэтому компания должна разработать регистр самостоятельно. За основу нового регистра по взносам можно взять прежнюю форму. Главное обновите ее с учетом того, что взносы нужно считать по правилам главы 34 Налогового кодекса.

Карточка учета предусматривает ежемесячное отражение выплат в течение всего расчетного периода (календарного года). Исходя из них организации и предприниматели исчисляют ежемесячные страховые платежи.

В карточке индивидуального учета фиксируются все выплаты, отражаются не облагаемые взносами суммы, а также рассчитывается база страховых взносов и суммы самих страховых взносов по видам.

Форма карточки не является обязательной для применения, так как порядок ее заполнения официально не определен. Поэтому вы можете вносить свои коррективы и дополнения при ее заполнении, соблюдая при этом требования законодательства.

Сумма страховых взносов, подлежащая перечислению, определяется в рублях и копейках.

Базу для начисления страховых взносов определяют как сумму выплат и иных вознаграждений, начисленных за расчетный период в пользу работника.

Отдельно указывают размер дополнительного тарифа взносов, если компания их уплачивает по результатам специальной оценки условий труда, – страница 2 «Карточка учета сумм выплат и иных вознаграждений в пользу застрахованного лица, занятого на соответствующих видах работ, указанных в подпунктах 1 - 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях» за ______ год».

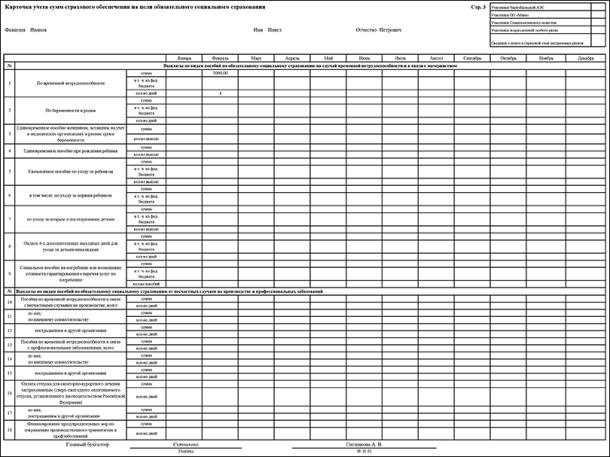

При наличии расходов на цели обязательного социального страхования нужно заполнить страницу 3 карточки.

Пример. Учет доходов работника

В 2017 году работнику АО «Актив» Иванову П.П. был установлен оклад 50 000 руб. в месяц. Помимо заработной платы за полугодие 2017 года Иванов получил следующие доходы:

· в феврале — материальную помощь в связи с тяжелым финансовым положением в сумме 8000 руб.;

· в апреле — материальную помощь в сумме 7000 руб., выплаченную в связи со смертью члена семьи Иванова;

· в мае – доход по договору подряда в сумме 40 000 руб.

Страховые взносы по дополнительному тарифу Иванову не начислялись, поэтому страницу 2 карточки заполнять не нужно.

Вот пример заполнения карточки индивидуального учета для Иванова за полугодие 2017 года:

посмотреть заполненый образец

скачать

посмотреть заполненый образец

скачать

Начисление страховых взносов

Суммы начисленных взносов во внебюджетные фонды отражайте по дебету тех же счетов бухгалтерского учета, на которых отражается начисление заработной платы и других доходов работникам вашей организации.

Как начисляется заработная плата, смотрите ситуацию «Бухгалтерский учет заработной платы» (раздел «Основная зарплата»).

После начисления заработной платы сразу же отразите начисление страховых взносов по кредиту субсчетов счета 69:

ДЕБЕТ 20 (23, 25, 26, 29, 44, ...) КРЕДИТ 69-1-1

– начислены страховые взносы на обязательное социальное страхование.

ДЕБЕТ 20 (23, 26, 26, 29, 44, ...) КРЕДИТ 69-2

– начислены страховые взносы на обязательное пенсионное страхование.

ДЕБЕТ 20 (23, 25, 26, 29, 44, ...) КРЕДИТ 69-3

– начислены страховые взносы на обязательное медицинское страхование.

Если ваша организация осуществляет строительство для собственных нужд или проводит реконструкцию основных средств, то начисление взносов с заработной платы работников, занятых на этих работах, отражайте в корреспонденции со счетом 08 «Вложения во внеоборотные активы»:

ДЕБЕТ 08 КРЕДИТ 69-1-1 (69-2, 69-3)

– начислены страховые взносы с заработной платы работников, занятых на строительстве объекта основных средств.

Пример. Начисление страховых взносов

В отчетном году ООО «Пассив» ведет строительство складского помещения собственными силами. Заработная плата работника, занятого в строительстве, составила 15 000 руб.

Страховые взносы в отчетном году организация исчисляет по ставке 30%, в том числе 22% – обязательные пенсионные взносы, 2,9% – обязательные социальные взносы и 5,1% – обязательные медицинские взносы.

Бухгалтер «Пассива» должен сделать проводки:

ДЕБЕТ 08-3 КРЕДИТ 70

– 15 000 руб. – начислена заработная плата работнику, занятому в строительстве;

ДЕБЕТ 08-3 КРЕДИТ 69-1-1

– 435 руб. (15 000 руб. × 2,9%) – начислены страховые взносы на обязательное социальное страхование;

ДЕБЕТ 08-3 КРЕДИТ 69-2

– 3300 руб. (15 000 руб. × 22%) – начислены страховые взносы на обязательное пенсионное страхование;

ДЕБЕТ 08-3 КРЕДИТ 69-3

– 765 руб. (15 000 руб. × 5,1%) – начислены страховые взносы на обязательное медицинское страхование.

Если ваша организация осуществляет работы, доходы от которых учитывают как прочие, то суммы начисленной заработной платы работникам, занятым на таких работах, также облагают страховыми взносами, делая проводки по их начислению на счет 91-2

Пример. Начисление страховых взносов

АО «Актив» занимается производством. Часть производственных помещений организация сдает в аренду.

Согласно договору аренды в обязанности «Актива» входит охрана помещений, сданных в аренду. В январе отчетного года заработная плата работнику, осуществляющему охрану, начислена в размере 12 000 рублей.

Страховые взносы в отчетном году организация исчисляет по ставке 30%, в том числе 22% – обязательные пенсионные взносы, 2,9% – обязательные социальные взносы и 5,1% – обязательные медицинские взносы.

Бухгалтер «Актива» должен сделать проводки:

ДЕБЕТ 91-2 КРЕДИТ 70

– 12 000 руб. – начислена заработная плата работнику, занятому охраной помещений, сданных в аренду;

ДЕБЕТ 91-2 КРЕДИТ 69-1-1

– 348 руб. (12 000 руб. × 2,9%) – начислены страховые взносы на обязательное социальное страхование;

ДЕБЕТ 91-2 КРЕДИТ 69-2-1

– 2640 руб. (12 000 руб. × 22%) – начислены страховые взносы на обязательное пенсионное срахование;

ДЕБЕТ 91-2 КРЕДИТ 69-3-1

– 612 руб. (12 000 руб. × 5,1%) – начислены страховые взносы на обязательное медицинское страхование.

Уменьшение суммы взносов на выплаты страхового обеспечения

Суммы страховых взносов на обязательное социальное страхование вы можете уменьшить на расходы по оплате:

· пособий по временной нетрудоспособности (с четвертого дня болезни) и по беременности и родам;

· единовременных пособий в связи с постановкой на учет в ранние сроки беременности;

· единовременных пособий в связи с рождением ребенка;

· ежемесячных пособий по уходу за ребенком в возрасте до полутора лет;

· социальных пособий на погребение.

Превышение расходов на выплаты пособий по больничным листам над взносами, подлежащими уплате в бюджет, образовавшееся по итогам 2016 года, можно зачесть в счет взносов, подлежащих уплате в 2017 году. Об этом говорится в Письме Минфина России от 28 апреля 2017 года № 03-15-09/26588.

Порядок финансового обеспечения расходов страхователей на выплату страхового обеспечения на случай временной нетрудоспособности и в связи с материнством как до, так и после 1 января 2017 года регламентирует Федеральный закон от 29 декабря 2006 года № 255-ФЗ. Запрета на зачет расходов, произведенных в одном отчетном (расчетном) периоде, в счет предстоящих платежей по взносам следующего отчетного (расчетного) периода, этот закон не содержит. Период, за который может учитываться сумма таких расходов для целей уменьшения суммы страховых взносов, не установлен.

Особый порядок зачета сумм расходов на выплату страховых обеспечений или запрет на осуществление данного зачета федеральными законами от 3 июля 2016 года № 243-ФЗ и № 250-ФЗ, предусматривающими передачу полномочий по администрированию страховых взносов налоговым органам, также не установлен.

Значит, если по итогам 2016 года сумма расходов на выплату больничных пособий превысила общую сумму исчисленных страховых взносов, полученная разница подлежит зачету налоговым органом в счет предстоящих платежей по взносам на основании полученного от территориального органа ФСС РФ подтверждения заявленных страхователем расходов за соответствующий период до 1 января 2017 года.

ФНС России письмом от 31 мая 2017 года № ГД-4-8/10264 направила для сведения и использования в работе разъяснения Минфина от 16 мая 2017 года № 03-15-07/29348@.

В соответствии с указанными разъяснениями нормы статьи 78 Налогового кодекса не подлежат применению при зачете расходов на выплату страхового обеспечения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. Это значит, что представлять в налоговую инспекцию заявление на осуществление данного зачета не нужно.

Рассмотрим подробнее.

Согласно пунктам 4 и 14 статьи 78 Налогового кодекса зачет переплаты по взносам в счет предстоящих платежей осуществляется инспекцией на основании письменного заявления плательщика. Однако предметом регулирования статьи 78 Налогового кодекса является зачет или возврат излишне уплаченных налогов, страховых взносов, пеней, штрафов. Поэтому указанная статья не определяет порядок зачета расходов на выплату страхового обеспечения на случай временной нетрудоспособности и в связи с материнством в счет уплаты взносов по данному виду страхования.

Исходя из этого, чиновники разъяснили следующее. Налоговый орган производит зачет расходов на больничные пособия в счет предстоящих страховых взносов самостоятельно, на основании подтверждения, полученного инспекцией от ФСС. Подавать в инспекцию заявление о проведении такого зачета не нужно (письмо Минфина России от 16 мая 2017 года № 03-15-07/29348).

Обратите внимание: данные разъяснения относятся к периодам начиная с 1 января 2017 года.