Формы и условия выплаты страхового возмещения

«При возникновении страхового случая, предусмотренного договором имущественного страхования, страховая выплата производится в виде страхового возмещения. Страховое возмещение выражается в той денежной сумме, которую страховщик выплачивает страхователю или выгодоприобретателю при наступлении страхового случая. Страховщик обязан возместить страхователю причиненные в результате наступления страхового случая, предусмотренного договором страхования, убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя, то есть выплата страхового возмещения производится в пределах страховой суммы. Исключением являются «расходы в целях уменьшения убытков, подлежащих возмещению страховщиком, если такие расходы были необходимы или были произведены для выполнения указаний страховщика, должны быть возмещены страховщиком даже в тех случаях, когда соответствующие меры оказались безуспешными.» В подобных случаях расходы подлежат возмещению пропорционально отношению страховой суммы к страховой стоимости независимо от того, что вместе с возмещением других убытков они могут превысить страховую сумму.

В соответствии Законом РФ "Об организации страхового риска в Российской Федерации" страховое возмещение не может превышать размера прямого ущерба застрахованному имуществу страхователя или третьего лица при наступлении страхового случая, если договором страхования не предусмотрена выплата страхового возмещения в определенной сумме. Если в подобных ситуациях страховая сумма оказывается ниже страховой стоимости имущества, размер страхового возмещения сокращается пропорционально отношению страховой суммы к страховой стоимости имущества, если не предусмотрено иное.

В тех случаях, когда страхователь заключил договоры страхования одного и того же имущества с несколькими страховщиками на сумму, превышающую в общей сложности страховую стоимость данного имущества, то страховое возмещение, получаемое им от всех страховщиков по страхованию этого имущества, не может превышать его страховой стоимости. При этом каждый из страховщиков обязан выплачивать страховое возмещение в размере, пропорциональном отношению страховой суммы по страховому договору к обшей сумме по всем заключенным этим страхователем договорам страхования указанного имущества.Условиями договора страхования может предусматриваться замена страховой выплаты компенсацией ущерба в натуральной форме в пределах суммы страхового возмещения.

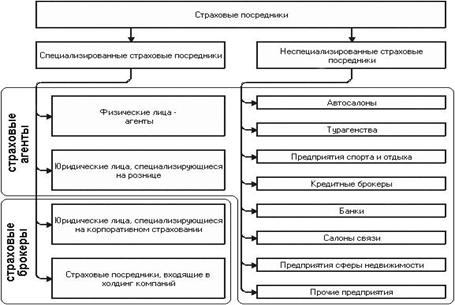

57. Функции страховых и нестраховых посредников

Инфраструктура страхового рынка - это система посредников, которые осуществляют на рынке работу направленную на обслуживание покупателей и продавцов страховых продуктов.

Посредники, обслуживающие страховщиков и страхователей, предоставляя услуги, которые напрямую не связаны со страхованием - это нестраховые посредники (рекламные агентства, сотрудники других фирм, продающие страховые полисы: почтальоны, работники банков и туристических фирм.).

Посредники, которые непосредственно принимают участие в процессе продажи страховых продуктов - это прямые посредники (агенты, брокеры).

Страховые агенты - физические и юридические лица, которые выполняют часть обязанностей страховщика, по заключению и обслуживанию договоров страхования, действующих от имени и по поручению страховщика на основании агентского соглашения за комиссионное вознаграждение. В современных условиях в качестве агентов могут выступать юридические лица - транспортные компании, туристические агентства, автосалоны. Страховые брокеры – юридические или физические лица, зарегистрированные в установленном порядке в качестве предпринимателей, осуществляющие посредническую деятельность по страхованию от своего имени на основании поручений страхователя либо страховщика.

Страховые посредники играют важную роль в продвижении страховых услуг от страховой компании к потребителю, а также в консультационном сопровождении потребителя страховых услуг на этапе заключения, исполнения, модификации и прекращения договора страхования.

Существует большое количество организаций, чья основная деятельность далека от сферы страхования, но, тем не менее, они осуществляют операции, присущие страховым посредникам. Это обусловлено тем, что ряд хозяйствующих субъектов занимается таким видом деятельности, который тесно связан со страхованием либо обладает потребностью в страховании значительной части рисков, появляющихся в процессе функционирования предприятий. Предприятия, которые при обслуживании клиентов по своим основным видам деятельности, не связанных напрямую со страхованием, могут предложить страхование как дополнительную, сопутствующую услугу при реализации товаров и услуг

58. Ценообразование по рисковым видам страхования

Страхово́й тари́ф — плата страховой премии с единицы страховой суммы с учетом объёма страхования и характера страхового риска. Устанавливается как правило в процентах по отношению к страховой сумме.

Тариф-нетто (нетто-ставка) — часть страхового тарифа, которая направлена на формирование страховых резервов для последующих выплат по договорам страхования.

Методы определения нетто-ставок зависят от вида страхования. Все виды страхования с точки зрения особенностей расчета нетто-ставок можно разделить на страхование жизни и рисковые виды страхования.

Рисковое страхование — виды страховой деятельности иные, чем страхование жизни, не предусматривающие обязательств страховщика по выплате страховой суммы при окончании срока действия договора страхования, не связанные с накоплением страховой суммы в течение срока действия договора страхования.

Нагрузка — часть тарифа, которая включает в себя расходы на ведение дела, расходы на создание фонда предупредительных мероприятий и прибыль страховщика от проведенной операции.

Исчисление страховых тарифов осуществляется при помощи системы математических и статистических методов — актуарных расчетов. Таким образом, методика актуарных расчетов позволяет определить долю каждого страхователя в создании страхового фонда. При выборе методики расчета тарифа страховая организация опирается на вид страхового риска, срок страхования, а также на характер страховых премий и выплат.

В рисковом страховании при расчете страхового тарифа учитывают следующие факторы:

§ страховая статистика (статистика страховых случаев). Вероятность наступления страхового случая рассчитывается на основании статистических данных. Это позволяет спрогнозировать возможную сумму будущих выплат по заключенным договорам страхования;

§ размер полученных страховых премий должен быть достаточен для формирования страховых резервов, из которых производятся страховые выплаты, а также запасных фондов на случай непредвиденных расходов;

§ тариф должен покрывать расходы страховщика и обеспечивать прибыль.

Последовательность методических расчетов страховых тарифов по рисковым видам страхования:

- определяется нетто-ставка страхового тарифа

- устанавливается нагрузка в рублях или в процентах от страховой брутто-ставки

- определяется брутто-ставка страхового тарифа

59. Экономическое содержание технических резервов страховщика.

Технические резервы – это основная часть страховых резервов, формируемых страховщиком по рисковым видам страхования в виде средств, предназначенных для погашения своих обязательств перед страхователями в соответствии с договором страхования или в силу закона.

Страховые резервы включают:

резерв незаработанной премии (далее - РНП);

резервы убытков:

резерв заявленных, но неурегулированных убытков (далее - РЗУ);

резерв произошедших, но незаявленных убытков (далее - РПНУ);

стабилизационный резерв (далее - СР);

Резерв незаработанной премии - это часть начисленной страховой премии (взносов) по договору, относящаяся к периоду действия договора, выходящему за пределы отчетного периода (незаработанная премия), предназначенная для исполнения обязательств по обеспечению предстоящих выплат, которые могут возникнуть в следующих отчетных периодах.

Резерв заявленных, но неурегулированных убытков является оценкой неисполненных или исполненных не полностью на отчетную дату (конец отчетного периода) обязательств страховщика по осуществлению страховых выплат, включая сумму денежных средств, необходимых страховщику для оплаты экспертных, консультационных или иных услуг, связанных с оценкой размера и снижением ущерба (вреда), нанесенного имущественным интересам страхователя (расходы по урегулированию убытков), возникших в связи со страховыми случаями, о факте наступления которых в установленном законом или договором порядке заявлено страховщику в отчетном или предшествующих ему периодах.

Резерв произошедших, но незаявленных убытков является оценкой обязательств страховщика по осуществлению страховых выплат, включая расходы по урегулированию убытков, возникших в связи со страховыми случаями, происшедшими в отчетном или предшествующих ему периодах, о факте наступления которых в установленном законом или договором порядке не заявлено страховщику в отчетном или предшествующих ему периодах.

Стабилизационный резерв является оценкой обязательств страховщика, связанных с осуществлением будущих страховых выплат в случае образования отрицательного финансового результата от проведения страховых операций в результате действия факторов, не зависящих от воли страховщика, или в случае превышения коэффициента состоявшихся убытков над его средним значением.