Рынок государственных облигаций.

Облигация — ценная бумага, удовлетворяющая право держателя (владельца) на получение в предусмотренный срок номинальной стоимости облигации и зафиксированного в ней процента от этой стоимости. Государственные облигации представляют собой долговые обязательства государства перед их держателями.

На российском рынке обращаются:

• государственные краткосрочные бескупонные облигации (ГКО);

• облигации Банка России (ОБР);

• облигаций федерального займа (ОФЗ).

Каждая облигация имеет свои индивидуальные характеристики. Основной количественной характеристикой любой ценной бумаги является ее цена. Различают цену номинала и рыночные цены. Цена номинала определяется эмитентом и в зависимости от типа ценной бумаги выполняет разные функции. Для государственных облигаций по цене номинала определяется абсолютное значение рыночной цены, которое измеряется в процентах от номинала, а также рассчитывается доходность, поскольку погашение облигации производится по цене номинала.

Важнейшей характеристикой облигации является её доходность. Для сопоставления с другими видами активных операций рассчитывается доходность в годовом исчислении. Срок погашения ГКО и ОБР в основном менее одного года, ОФЗ обычно выпускаются на срок в несколько лет. В связи с этим при расчёте доходности ГКО и основываются на схеме «простых процентов» а ОФЗ на схеме «сложных процентов».

ГКО и ОБР размещаются среди покупателей с дисконтом, т.е. по цене, определяемой в процентах от номинала, и гасятся по номиналу через заранее установленный срок. Доход держателя в расчете на одну ценную бумагу определяется как разница между номиналом и ценой приобретения. Годовая доходность к погашению на аукционе и на вторичных торгах по каждому выпуску ГКО и ОБР определяется по следующей формуле:

,

,

где N— номинальная стоимость облигации;

P — цена на аукционе или на вторичных торгах по облигациям (в % от номинала); t— число дней до погашения облигаций.

Множество облигаций федерального займа (ОФЗ) можно разделить на следующие группы: ОФЗ с постоянным купоном, подлежащим периодическому погашению, и с погашением номинала в конце срока; ОФЗ с периодическим погашением доли номинала и ОФЗ с периодическим погашением и купона, и доли номинала. Преобладающим периодом погашения является один год.

Эффективная годовая доходность к погашению на аукционе и на вторичных торгах по каждому выпуску ОФЗ определяется по следующей формуле:

,

,

где P— цена облигации; A — накопленный купонный доход; Y— эффективная доходность к погашению;  — число дней до выплаты i-го купона;

— число дней до выплаты i-го купона;  — величина i-го купона; n — количество купонов; tj— срок до j-й выплаты номинальной стоимости;

— величина i-го купона; n — количество купонов; tj— срок до j-й выплаты номинальной стоимости;  — размер j-й выплаты номинальной стоимости облигации; m— количество платежей по основной сумме долга.

— размер j-й выплаты номинальной стоимости облигации; m— количество платежей по основной сумме долга.

,

,

где С1 — величина ближайшего купона; Т1— длительность текущего купонного периода в днях; t1— число дней до выплаты ближайшего купона.

Указание «к погашению» в названии показателей доходности подчёркивает, что при расчёте доходности в этих случаях исходят из намерения покупателя удерживать эту облигацию до погашения.

Важную роль в анализе облигаций как обязательств с выплатой периодических доходов играет временной показатель – средневзвешенная продолжительность платежей, или дюрация. Понятие "дюрация" было впервые введено американским ученым Ф. Маколи (F.R. Macaulay).

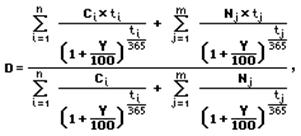

Средневзвешенный срок выплат (дюрация) по выпуску ГКО и ОБР соответствует сроку до погашения выпуска. По ОФЗ рассчитывается средневзвешенный срок выплат (дюрация) по следующей формуле:

где: Y — эффективная доходность к погашению; ti — число дней до выплаты i-го купона; Ci — величина i-го купона;

n — количество купонов; tj — срок до j-й выплаты номинальной стоимости; Nj — размер j-й выплаты номинальной стоимости облигации; m — количество платежей по основной сумме долга.

Можно заметить, что знаменатель последней дроби представляет собой формулу для расчета текущей стоимости облигации, т.е. – величину PV, а дюрация является средневзвешенной из периодов поступлений по облигации. Используемые при этом веса представляют собой долю каждого дисконтированного платежа в современной стоимости всего потока – PV. Отдаленные платежи имеют меньший вес, и, следовательно, оказывают меньшее влияние на результат, чем более близкие к моменту оценки. Таким образом, показатель дюрации учитывает особенности временной структуры потока платежей облигации.

По совокупности обращающихся на рынке ОФЗ также рассчитываются сводные индикаторы, характеризующие ситуации на рынке в целом.

Для получения обобщенного показателя уровня доходности рынка ГКО, складывающегося на вторичных торгах, на каждый торговый день может рассчитываться средняя доходность среди всех обращающихся на рынке бумаг этого типа по формуле средней арифметической взвешенной:  =

=  .

.

где Yi, Ni, Pi, ti - соответственно доходность к погашению, количество, средняя цена заключенных за день сделок и срок до погашения  -ой ценной бумаги.

-ой ценной бумаги.

Ценные бумаги с большим сроком погашения, как правило, характеризуются более высоким уровнем доходности, поэтому средняя доходность рынка может расти в результате повышения доли ценных бумаг с более продолжительными сроками погашения. Следовательно, для более корректного анализа динамики доходности среднюю доходность следует рассчитывать по более однородным группам ценных бумаг (например, со сроками погашения не более 60 дней, от 61 до 180 дней, свыше 180 дней). Если затем общую среднюю доходность рынка рассчитывать как межгрупповую среднюю с фиксированными весами (т.е. долями каждой группы в обшей рыночной стоимости рынка на начальную дату), то влияние структурного фактора в значительной степени можно устранить.

Аналогично средней доходности ГКО рассчитывается средняя доходность ОФЗ. При этом индивидуальная доходность бумаги каждого выпуска определяется с учетом предстоящих купонных выплат и частичных погашений номинала. Устойчивое состояние рынка государственных ценных бумаг характеризуется сравнительно низким уровнем доходности ОФЗ и небольшими индивидуальными различиями в доходности в зависимости от срока до погашения. В этом смысле совокупность ОФЗ можно считать достаточно однородной для расчета сводных индикаторов. Однако в случае резких и значительных негативных изменений рыночной ситуации индивидуальные различия ОФЗ существенно увеличиваются, что повышает искажающее влияние структурного фактора. В этих условиях потребуется группировка совокупности ОФЗ по признаку дюрации.

Для отражения динамики общего ценового уровня применяются несколько видов индексов государственных облигаций. Расчёт индекса государственных облигаций России (RGBI) использует методику индекса «чистых» цен (clean price index) и производится по следующей формуле:  ,

,

Где PIt - значение индекса в момент времени (день) t; Pi,t- цена облигации  -го выпуска в момент времени (день) t без учета накопленного дохода текущего купона, выраженная в рублях; Ni,t-1 - количество ОФЗ -го выпуска в обращении, определенный по итогам t-1 дня, выраженный в штуках ценных бумаг.

-го выпуска в момент времени (день) t без учета накопленного дохода текущего купона, выраженная в рублях; Ni,t-1 - количество ОФЗ -го выпуска в обращении, определенный по итогам t-1 дня, выраженный в штуках ценных бумаг.

Название методики связано с тем, что в применяемых в расчёте ценах не учитывается накопленный доход по купонным выплатам. При этом начальное значение индекса PIt принимается равным 100. Подобный индекс может рассчитываться и по ценам, включающим накопленный доход текущего купона. Однако при этом изменение индекса будет испытывать на себе влияние положительной тенденции, определяемой фактором времени. Тем самым индекс не совсем адекватно будет отражать динамику рыночной конъюнктуры. Фактически индекс государственных облигаций представляет собой базисный индекс в форме произведения цепных индексов с переменными весами. Количество бумаг в обращении каждого выпуска время от времени может изменяться по причине возможных дополнительных эмиссий или частичного досрочного погашения. Кроме того, со временем одни бумаги целиком выводятся из обращения вследствие их погашения, а другие вводятся в обращение путем первичного размещения на аукционах. Следует учитывать, что при использовании для расчета индекса переменных весов на его значения оказывает влияние структурный фактор. Величину этого влияния можно оценить, если на некоторых отрезках времени произвести расчет индекса с постоянными весами.

По совокупности корпоративных облигаций, удовлетворяющих минимальным требованиям ликвидности, могут быть рассчитаны сводные индикаторы, аналогичные индексам государственных ценных бумаг.