Основные принципы оценки эффективности инвестиций

1.1. Инвестиции считаются эффективными, если они увеличивают «ценность фирмы (value of the firm)».

Ценность фирмы (ЦФ) –это то реальное богатство, которым обладают и которое могут получить в денежной форме, если того пожелают и продадут свою собственность, владельцы фирмы:

цф = рсск + рсо , (1)

где РССК – рыночная стоимость собственного капитала фирмы;

РСо – рыночная стоимость обязательств фирмы.

Факторы, определяющие ценность фирмы:

– инвестиции всех типов (инвестиции в реальные, нематериальные, портфельные активы);

– прочие факторы (уровень финансового и производственного менеджмента, квалификации персонала, конкурентоспособности предприятия, степень конкурентной борьбы в данном сегменте рынка).

Любые инвестиции, в том числе инвестиции в реальные активы, следует рассматривать, прежде всего, с точки зрения того, как они влияют на ценность фирмы. Таким образом, главный критерий эффективности инвестиций – рост (увеличение) ценности фирмы.

На практике этому критерию в наибольшей степени отвечает положительный чистый доход (экономический эффект) от инвестиций.

1.2. Принцип положительности и максимума эффекта.

Инвестиционный проект признается эффективным с точки зрения инвестора, если эффектотего реализации положителен. При сравнении альтернативных инвестиционных проектов предпочтение отдается проекту с наибольшим значением эффекта.

1.3. Альтернативный характер вложений капитала.

При оценке эффективности инвестиционного проекта необходимо учитывать альтернативную стоимость задействованных в проекте ресурсов. Альтернативная стоимость (opportunity cost) определяется упущенной выгодой по лучшей из отвергнутых альтернатив в ситуации принятия решения. При принятии инвестиционных решений всегда существует альтернативная (доступная любому инвестору) возможность вложения капитала в ценные бумаги с гарантированным доходом (банковский депозит, государственные облигации). Такая возможность определяет уровень нормы дохода инвестора. Относительно этой альтернативы выполняется оценка эффективности и обоснование любого инвестиционного проекта.

1.4. Системность оценки эффективности инвестиций,которая предполагает:

– сочетание методов расчета коммерческой (финансовой), бюджетной и экономической эффективности инвестиционного проекта;

– учет экономического и социального результатов;

– использование статических и динамических методов оценки эффективности инвестиций;

– использование в процессе оценки эффективности инвестиций нес-

кольких критериев.

1.5. Оценка эффективности инвестиций на основе денежных потоков.

Денежные показатели инвестиционного процесса можно представить в виде последовательностей (рядов) выплат и поступлений. Такой ряд называется платежным рядом (потоком платежей или денежным потоком). Составляющие денежного потока могут быть как положительными, так и отрицательными величинами, могут быть постоянными (аннуитеты), изменяться по какому-либо закону (например, постоянными темпами) или быть произвольными (нерегулярные потоки).

Инвестиционный проект можно представить в виде совокупности финансовых операций, связанных с распределенными во времени притоками и оттоками денежных средств, которые образуют динамическую модель реализации инвестиционного проекта.

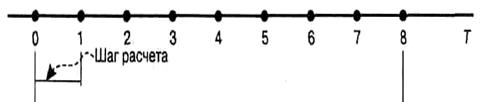

1.6. Определение экономической эффективности инвестиций в пределах расчетного периода, который характеризуется ( рис. 1):

– горизонтом расчета;

– шагом расчета.

Горизонт расчета

Рис. 1. Схема расчетного периода инвестиционного проекта

Горизонт расчета, т.е. продолжительность расчетного периода, определяется следующими обстоятельствами:

– продолжительностью фаз инвестиционного цикла;

– целесообразным сроком эксплуатации объекта инвестиций;

– нормативным сроком службы основного технологического оборудования;

– необходимостью достижения определенного значения некоторых экономических показателей (например, массы или нормы прибыли);

– учетом требований инвестора (степенью надежности прогнозов до определенного момента времени).

Горизонт расчета измеряется числом шагов расчета,в качестве которых может быть месяц, квартал или год. Шаг расчета –единица времени в расчетном периоде. Допускаются неодинаковые шаги расчета. В этом случае необходимо обеспечить сопоставимость используемых норм дисконта.

1.7. Привязка учета притока (оттока) денежных средств к концу очередного шага расчетного периода. Если реальныеденежные потоки, инициируемые проектом, обычно возникают в течение года и формально должны быть идентифицированы по кварталам, месяцам и даже дням, то при оценке инвестиций они учитываются как возникающие в конце года.

1. 8. Учет фактора времени. При оценке эффективности инвестиционного проекта учитываются следующие аспекты фактора времени:

− динамичность (изменение во времени) параметров проекта и его экономического окружения;

− разрывы во времени (лаги) между производством продукции (поступлением ресурсов) и ее оплатой;

− неравноценность разновременных затрат и результатов (предпочтительность более ранних результатов и более поздних затрат), что обусловливает необходимость приведения их к сопоставимому виду по правилам финансовой математики, т.е. дисконтирования.

1.9. Зависимость от внешних факторов. К таким факторам относятся:

– конъюнктура на рынке капитала (доступность финансовых ресурсов, условия получения займов, процентные ставки, доходность доступных инвестору вложений);

– прогнозируемая конъюнктура на рынках ресурсов, товаров и услуг (будущее состояние спроса и предложения, ожидаемые уровни цен, издержек, объема продаж и, в конечном итоге, доходов от инвестиций);

− государственная налоговая политика;

− политика и действия конкурентов.

1.10. Учет и оценка инвестиций и результатов их реализации не

не только в рассматриваемой, но и в сопряженных сферах, включая потребителей.

1.11.Учет неопределенности и рисков, связанных с реализацией ин- вестиционного проекта.