Организационно–экономическая характеристика ООО «Резерв»

ООО «Резерв» было организовано в октябре 2014 года и уже с января 2015 начало активно осуществлять свою деятельность и на сегодняшний день стало одной из лучших компаний, осуществляющих аренду и управление собственным нежилым имуществом.

Общество является юридическим лицом, обладает обособленным имуществом, которое учитывается на его самостоятельном балансе, открывает в уставном порядке банковские счета на территории РФ и за ее пределами, может от своего имени приобретать и осуществлять имущественные права, нести обязанности и быть истцом и ответчиком в суде.

Целью деятельности общества является извлечение прибыли. Общество имеет гражданские права и исполняет обязанности, необходимые для осуществления любых видов деятельности, не запрещенных законом.

Основным видом деятельности ООО «Резерв» является сдача нежилой недвижимости в аренду. аренда – это отношение имущественного найма, по которым арендодатель предоставляет за плату имущество во временное владение и (или) пользование арендатору. [5]

Предприятие самостоятельно устанавливает структуру управления и численность персонала. По состоянию на 1 января 2016 года в штате ООО «Резерв» числится 32 человека.

Руководство текущей деятельностью предприятия осуществляет директор, который избирается учредителем организации. Директор осуществляет непосредственное руководство и контроль деятельности предприятия.

В соответствии с уставом имущество ООО «Резерв» составляют основные фонды, оборотные средства, иные материальные и нематериальные активы и любое другое имущество, отражающееся на самостоятельном балансе Общества.

Ответственность за организацию бухгалтерского учета, представление достоверной бухгалтерской отчетности, соблюдение законодательства при выполнении хозяйственных операций несет руководитель ООО «Резерв». Он создает необходимые условия для правильного ведения учета и составления отчетности, обеспечивает неукоснительное соблюдение всеми подразделениями и службами, работниками, имеющими отношение к учету, порядка оформления и представления первичных учетных документов, других источников информации для отражения в учете содержащихся в них данных.

Бухгалтерский учет в ООО «Резерв» организуется в соответствии с Федеральным законом «О бухгалтерском учете», положениями и методическими указаниями Министерства финансов РФ, ведомственными указаниями, инструкциями и письмами.

Бухгалтерия предприятия состоит из четырёх человек: главный бухгалтер, финансовый директор, бухгалтер по расчетам с покупателями и заказчиками и бухгалтер по расчету заработной платы.

Финансовый директор ООО «Резерв» отвечает за постановку и ведение управленческого учета во всей компании. Его основная задача помочь компании в достижении определенных финансовых результатов. Он отвечает за платежный календарь, отсутствие просроченной дебиторской задолженности и многие другие аспекты финансовой жизни компании.

Главный бухгалтер ООО «Резерв» является организатором учета и контроля, призванным обеспечить соответствие осуществляемых хозяйственных операций законодательству РФ, контроль за движением имущества, использованием материальных, трудовых, финансовых ресурсов в соответствии с утвержденными нормами.

На предприятии применяется автоматизированная форма бухгалтерского учета с применением программы «1С:Бухгалтерия» версия 8.2.

Общая схема документооборота ООО «Резерв» включает в себя следующие позиции: первичные документы; учетные регистры; бухгалтерская и налоговая отчетность; график документооборота; хранение документов.

По данным бухгалтерской отчетности ООО «Резерв» за 2014, 2015 и 2016 гг. (Приложения А, Б) составим таблицу 1, в которой представлены основные показатели финансово–хозяйственной деятельности предприятия.

Таблица 2 – Основные показатели хозяйственно-финансовой деятельности ООО «Резерв» за 2014 – 2016гг.

| Показатели | 2014 год | 2015 год | 2016 год | Темпы роста, % | |

| 2016 год к 2014 году | 2016 год к 2015 году | ||||

| Выручка от продаж, тыс.р. | |||||

| Себестоимость продаж, тыс.р. | - | - | - | - | - |

| Валовая прибыль, тыс.р. | |||||

| Коммерческие расходы, тыс.р. | - | - | - | - | - |

| Управленческие расходы, тыс.р. | |||||

| Прибыль от продаж, тыс.р. | |||||

| Прибыль до налогообложения, тыс.р. | |||||

| Чистая (нераспределенная) прибыль, тыс.р. |

Продолжение таблицы 2

| Среднесписочная численность работников, человек | - | - | |||

| Среднегодовая сумма валюты баланса, тыс.р. | 16096,5 | ||||

| Среднегодовая сумма собственного капитала, тыс.р. | 55878,5 | 121110,5 | 126321,5 | ||

| Рентабельность продаж, % | |||||

| Финансовая рентабельность по чистой прибыли, % | |||||

| Финансовая рентабельность по прибыли до налогообложения, % | |||||

| Экономическая рентабельность, % |

Анализируя изменение показателей финансово–хозяйственной деятельности ООО «Резерв» за три года видно, что выручка от услуг аренды за анализируемый период понизилась до 45513 тыс.р. По сравнению с 2015 годом, когда уровень выручки составлял 49566 тыс.р., данное снижение является небольшим, однако повлиять на это могло несколько причин:

- реальная емкость рынка оказалось меньше, чем предполагаемая;

- недоработки в маркетинге;

- высокий уровень конкуренции.

Валовая выручка так же поддалась тенденции уменьшения. Возможно, данная ситуация сложилась таким образом, потому что организация работает не много, всего 3 года, поэтому, как и в любом другом случае начала деятельности, существует множество затрат.

Стоит отметить, что объемы управленческих расходов двигаются к снижению, что несет в себе положительную тенденцию. Отмечено, что в 2015г. Уровень управленческих расходов вырос практически вдвое, по сравнению с 2014 годом, составив 54145 тыс. р. Однако уже в 2016 году уровень управленческих расходов вернулся к сумме 26212 тыс. р. Это благоприятно повлияло на показатель прибыли от продаж, показатель которой в 2016г. превысил данные 2015 в 20 раз.

С учетом, что предприятие к 2016 году уже осуществляло свою деятельность в течение первых нескольких лет, и многое оборудование закупается в процессе работы предприятия. Однако в 2016 году были произведены покупки новых площадей, что повлияло на уровень прибыли до налогообложения. В 2016 году он составил 9008 тыс. р., что на 48% меньше, чем уровень данного показателя в 2015 года, и на 49% меньше уровня 2014 года.

Показатели прибыли до налогообложения и чистой прибыли уменьшились в 2016 году, что свидетельствует о повышении уровня себестоимости услуг аренды, что связано с покупкой новых площадей для ООО «Резерв». Чистая прибыль в 2016г. составила 8271 тыс. р., что в 2 раза меньше показателя 2015г.

Ниже на графике наглядно представлено изменение выручки и прибыли ООО "Резерв" в течение всего анализируемого периода (рисунок 3).

Рисунок 3 – Динамика выручки и чистой прибыли ООО «Резерв»

Среднесписочная численность персонала за анализируемый период осталась неизменной и в 2015г. составила 32 человек. Что свидетельствует об благоприятных условиях труда.

Среднегодовая сумма валюты баланса увеличилась в полтора раза за период 2016 года по отношению к 2015 году. Это непосредственно вызвано увеличением материально-производственных запасов.

Так же следует отметить, что значения среднегодовой суммы собственного капитала составило 126312тыс. р. Увеличение данного показателя прослеживается на протяжение всего анализируемого периода (2014-2016 гг.). Данный факт для предприятия является позитивным фактором и свидетельствует о росте его финансовой устойчивости.

В отношении 2016 года к 2015 замечается рост рентабельности продаж. На 2016 год изменения больше, чем в 5 раз превышают значения прошлого периода (2015 года), что говорит о влиянии увеличения арендных площадей, что соответственно влечет за собой новых арендаторов.

Финансовая рентабельность по чистой прибыли так же как финансовая рентабельность по прибыли до налогообложения стремительно уменьшаются в период с 2014 года по 2016 год. Скорее всего, данное изменение связано с опережением темпа роста затрат темпов роста выручки.

Темп роста экономической рентабельности так же имеет тенденцию к уменьшению.

Таблица 3 – Структура имущества ООО «Резерв» и источники его формирования за 2014 – 2016гг.

| Показатель | Значение показателя | Изменение за анализируемый период | ||||

| в тыс. руб. | в % к валюте баланса | тыс. руб. | ± % | |||

| 31.12.2015 | 31.12.2016 | на начало анализируемого периода (31.12.2015) | на конец анализируемого периода (31.12.2016) | |||

| Актив | ||||||

| 1. Внеоборотные активы | 15 470 | 14 877 | 61,1 | 46,2 | -593 | -3,8 |

| в том числе: основные средства | 15 470 | 14 877 | 61,1 | 46,2 | -593 | -3,8 |

| нематериальные активы | – | – | – | – | – | – |

| 2. Оборотные, всего | 9 848 | 17 316 | 38,9 | 53,8 | +7 468 | +75,8 |

| в том числе: запасы | – | – | – | – | – | – |

| дебиторская задолженность | 7 937 | 14 667 | 31,3 | 45,6 | +6 730 | +84,8 |

| денежные средства и краткосрочные финансовые вложения | 1 911 | 2 649 | 7,5 | 8,2 | +738 | +38,6 |

Продолжение таблицы 3

| Пассив | ||||||

| 1. Собственный капитал | -130 436 | -122 187 | -515,2 | -379,5 | +8 249 | ↑ |

| 2. Долгосрочные обязательства, всего | 98 320 | 84 287 | 388,3 | 261,8 | -14 033 | -14,3 |

| в том числе: заемные средства | 98 320 | 84 287 | 388,3 | 261,8 | -14 033 | -14,3 |

| 3. Краткосрочные обязательства*, всего | 57 434 | 70 093 | 226,9 | 217,7 | +12 659 | +22 |

| в том числе: заемные средства | 31 757 | 42 243 | 125,4 | 131,2 | +10 486 | +33 |

| Валюта баланса | 25 318 | 32 193 | +6 875 | +27,2 |

Структура активов организации на 31.12.2016 характеризуется примерно равным соотношением внеоборотных средств и текущих активов (46,2% и 53,8% соответственно). Активы организации за весь период увеличились на 6 875 тыс. руб. (на 27,2%). Учитывая увеличение активов, необходимо отметить, что собственный капитал увеличился в меньшей степени – на 6,3%. Отстающее увеличение собственного капитала относительно общего изменения активов является негативным показателем.

Рисунок 4 – Структура активов ООО «Резерв» в разрезе основных групп

Рост величины активов организации связан с ростом следующих позиций актива бухгалтерского баланса (в скобках указана доля изменения статьи в общей сумме всех положительно изменившихся статей):

-дебиторская задолженность – 6 730 тыс. руб. (90,1%)

-денежные средства и денежные эквиваленты – 738 тыс. руб. (9,9%)

Одновременно, в пассиве баланса прирост наблюдается по строкам:

-краткосрочные заемные средства – 10 486 тыс. руб. (50,2%)

-нераспределенная прибыль (непокрытый убыток) – 8 249 тыс. руб. (39,5%)

-кредиторская задолженность – 2 173 тыс. руб. (10,4%)

Среди отрицательно изменившихся статей баланса можно выделить "основные средства" в активе и "долгосрочные заемные средства" в пассиве (-593 тыс. руб. и -14 033 тыс. руб. соответственно).

Собственный капитал организации на 31.12.2016 равнялся -122 187,0 тыс. руб.; это на 8 249,0 тыс. руб. превышает значение собственного капитала на первый день анализируемого периода.

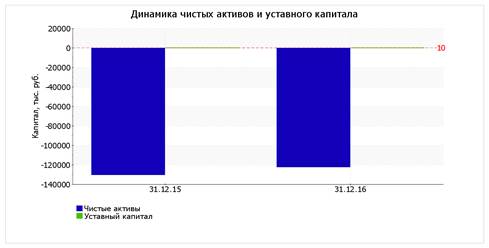

Чистые активы организации по состоянию на 31.12.2016 меньше уставного капитала в 12 218,7 раза. Данное соотношение отрицательно характеризует финансовое положение и не удовлетворяет требованиям нормативных актов к величине чистых активов организации. В случае, если стоимость чистых активов общества останется меньше его уставного капитала по окончании финансового года, по окончании которых стоимость чистых активов общества оказалась меньше его уставного капитала, общество не позднее чем через шесть месяцев после окончания соответствующего финансового года обязано уменьшить уставный капитала до размера, не превышающего стоимости его чистых активов, либо принять решение о ликвидации (п. 4 ст. 30 Федерального закона от 08.02.1998 г. N 14-ФЗ "Об обществах с ограниченной ответственностью"). При этом, определив текущее состояние показателя, следует отметить увеличение чистых активов на 6,3% за 2016 год. На конец отчетного периода не соблюдается базовое законодательное требование к величине чистых активов.

Таблица 4 – Оценка чистых активов ООО «Резерв» за 2014 – 2016гг.

| Показатель | Значение показателя | Изменение | |||||

| в тыс. р. | в % к валюте баланса | тыс. р. (гр.4-гр.2) | ± % ((гр.4-гр.2) : гр.2) | ||||

| 31.12.2014 | 31.12.2015 | 31.12.2016 | на начало анализируемого периода (31.12.2014) | на конец анализируемого периода (31.12.2016) | |||

| 1Чистые активы | -130 436 | -122 187 | -515,2 | -379,5 | +8 249 | ↑ | -130 436 |

| 2Уставный капитал | <0,1 | <0,1 | – | – | |||

| 3 Превышение чистых активов над уставным капиталом | -111 737 | -120 436 | - 112 187 | -347,08 | -348,48 | -450 | -0,4 |

Продолжение таблицы 4

| 3 Превышение чистых активов над уставным капиталом | -111 737 | -120 436 | - 112 187 | -347,08 | -348,48 | -450 | -0,4 |

Тем не менее, сохранение имевшей место тенденции способно в будущем вывести чистые активы предприятия на удовлетворительный уровень. Ниже на графике представлено изменение чистых активов и уставного капитала.

Рисунок 5 - Динамика чистых активов и уставного капитала

Для того чтобы в полной мере оценить финансовое положение ООО «Резерв» необходимо провести анализ ее финансово-хозяйственной деятельности, который включает в себя следующие направления:

- анализ ликвидности;

- анализ финансовой устойчивости;

- анализ деловой активности;

- анализ рентабельности;

- анализ вероятности банкротства.

1 Анализ ликвидности.

Расчет коэффициентов ликвидности позволяют провести анализ ликвидности предприятия, т.е. анализ возможности для предприятия покрыть все его финансовые обязательства.

Таблица 5 – Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения

| Активы по степени ликвидности | На конец отчетного периода, тыс. р. | Прирост за анализ. период, % | Норм. соотно-шение | Пассивы по сроку погашения | На конец отчетного периода, тыс. р. | Прирост за анализ. период, % | Излишек/ недостаток платеж. средств тыс. р., (гр.2 - гр.6) |

| А1 | 2 649 | +38,6 | ≥ | П1. Наиболее срочные обязательства | 27 850 | +8,5 | -25 201 |

| А2 | 14 667 | +84,8 | ≥ | П2. Среднесрочные обязательства | 42 243 | +33 | -27 576 |

| А3 | – | ≥ | П3. Долгосрочные обязательства | 84 287 | -14,3 | -84 287 | |

| А4 | 14 877 | -3,8 | ≤ | П4. Постоянные пассивы | -122 187 | +6,3 | +137 064 |

Из таблицы видно, что имеется негативное соотношение активов по степени ликвидности и обязательств по сроку погашения (не соблюдается ни одно из приведенных неравенств). Активы ООО "Резерв" не покрывают соответствующие им по сроку погашения обязательств, а в соответствии с принципами оптимальной структуры активов по степени ликвидности, краткосрочной дебиторской задолженности должно быть достаточно для покрытия среднесрочных обязательств (краткосрочной задолженности за минусом текущей кредиторской задолженности

Таблица 6 – Показатели ликвидности ООО «Резерв» за 2014-2016гг.

| Показатель ликвидности | Значение показателя | Изменения % | Рекомендованное значение | |

| 31.12.2015г. | 31.12.2016г. | |||

| Коэффициент текущей (общей) ликвидности | 0,079 | 0,15 | +47 | 2 и более. |

| Коэффициент быстрой (промежуточной) ликвидности | 0,38 | 0,62 | +39 | 1 и более. |

| Коэффициент абсолютной ликвидности | 0,033 | 0,038 | +14 | 0,2 и более. |

Продолжение таблицы 6

| Чистый оборотный капитал | -47586 | -52777 | - 5 191 | - |

На 31.12.2016 коэффициент текущей ликвидности имеет значение ниже нормы (0,15 против нормативного значения 2). При этом следует отметить, что в течение анализируемого периода коэффициент текущей ликвидности вырос на 0,071

Значение коэффициента быстрой (промежуточной) ликвидности также не соответствует норме – 0,62 при норме 1. Это означает, что у ООО "Резерв" недостаточно активов, которые можно в сжатые сроки перевести в денежные средства, чтобы погасить краткосрочную кредиторскую задолженность.

При норме 0,2 значение коэффициента абсолютной ликвидности составило 0,038. Несмотря на это следует отметить положительную динамику – за рассматриваемый период коэффициент абсолютной ликвидности вырос на 0,05

Для ООО «Резерв» рекомендуется способ повышения текущей ликвидности организации путем уменьшения доли краткосрочных обязательств в пассивах организации. Это подразумевает перевод части краткосрочной задолженности в долгосрочную (т.е. привлечение долгосрочных кредитов и займов взамен краткосрочных).

Для коэффициента быстрой ликвидности нормативным значением является 1. В данном случае его значение составило 0,15. Это свидетельствует о недостатке ликвидных активов (т. е. наличности и других активов, которые можно легко обратить в денежные средства) для погашения краткосрочной кредиторской задолженности.

Третий из коэффициентов, характеризующий способность организации погасить всю или часть краткосрочной задолженности за счет денежных средств и краткосрочных финансовых вложений, имеет значение 0,038, которое значительно ниже допустимого предела (норма: 0,2). При этом следует отметить, что за 2016 год коэффициент вырос в 1,5 раза.

Показатели быстрой и абсолютной можно повысить следующим образом:

- снизить размер краткосрочной кредиторской задолженности (в частности, за счет привлечения долгосрочных заимствований);

- снизить долю менее ликвидных активов, переведя их в более ликвидные. Например, уменьшить период отсрочки платежей для арендаторов (повысить оборачиваемость дебиторской задолженности), избавиться от неиспользуемых основных средств.

Значение величины чистого оборотного капитала в 2016 году уменьшились, что свидетельствует о неспособности организации обеспечить финансовую устойчивость.

2 Анализ финансовой устойчивости.

Финансовая устойчивость — характеристика, свидетельствующая о стабильном положении предприятия: о превышении доходов над расходами, свободном распоряжении денежными средствами и эффективном их использовании, бесперебойном процессе производства и реализации продукции. Считается, что финансовое положение устойчиво, если обеспечивается рост прибыли и капитала предприятия, сохраняется его платеже- и кредитоспособность.

Таблица 7 – Показатели финансовой устойчивости ООО «Резерв» за 2014-2016гг.

| Показатель | Значение показателя | Изменение показателя (гр.4-гр.3) | Нормативное значение | ||

| 31.12.2014г. | 31.12.2015г. | 31.12.2016г. | |||

| Коэффициент автономии | -1,98 | -5,15 | -3,8 | +1,35 | не менее 0,5 (оптимальное 0,6-0,7). |

| Коэффициент обеспеченности собственными оборотными средствами | -3,3 | -14,82 | -7,92 | +6,9 | 0,1 и более. |

| Коэффициент маневренности собственного капитала | - | - | - | - | не менее 0,05. |

| Коэффициент мобильности имущества | 0,3 | 0,6 | 0,46 | -0,14 | - |

| Коэффициент обеспеченности запасов | - | - | - | - | 0,5 и более. |

Коэффициент автономии организации на 31 декабря 2016 г. составил -3,8. Данный коэффициент характеризует степень зависимости организации от заемного капитала. Полученное здесь значение показывает, что организации не имеет собственного капитала и полностью зависит от кредиторов. Коэффициент автономии за рассматриваемый период вырос на 1,35.

По состоянию на 31.12.2016 коэффициент обеспеченности собственными оборотными средствами равнялся -7,92. За последний год прирост коэффициента обеспеченности собственными оборотными средствами составил +6,9. На 31.12.2016 значение коэффициента можно считать критическим.

Таблица 8 – Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств

| Показатель собственных оборотных средств (СОС) | Значение показателя | Излишек (недостаток) | |||

| на начало анализируемого периода (31.12.2014г.) | на конец анализируемого периода (31.12.2016г.) | на 31.12.2014 | на 31.12.2015 | на 31.12.2016 | |

| СОС1 (рассчитан без учета долгосрочных и краткосрочных пассивов) | -145 906 | -137 064 | -145 906 | -137 064 | -145 906 |

| СОС2(рассчитан с учетом долгосрочных пассивов; фактически равен чистому оборотному капиталу) | -47 586 | -52 777 | -47 586 | -52777 | -47 586 |

| СОС3 (рассчитанные с учетом как долгосрочных пассивов, так и краткосрочной задолженности по кредитам и займам) | -15 829 | -10 534 | -15 829 | -10 534 | -15 829 |

Поскольку по состоянию на 31.12.2016 наблюдается недостаток собственных оборотных средств, финансовое положение организации по данному признаку можно характеризовать как неудовлетворительное. Следует обратить внимание, что, несмотря на неудовлетворительную финансовую устойчивость, два из трех показателей за 2016 г. улучшили свои значения.

3. Анализ рентабельности.

Рентабельность – относительный показатель экономической эффективности. Рентабельность комплексно отражает степень эффективности применения материальных, трудовых и финансовых ресурсов.

Таблица 10 – Показатели рентабельности ООО «Карьер - Инвест» за 2015-2016гг.

| Показатели рентабельности | Значения показателя (в %, или в копейках с рубля) | Изменение показателя | ||

| коп., (гр.3 - гр.2) | ± % ((3-2) : 2) | |||

| 1. Рентабельность продаж (величина прибыли от продаж в каждом рубле выручки). Нормальное значение для данной отрасли: 22% и более. | -9,2 | 50,4 | +59,6 | ↑ |

Продолжение таблицы 10

| Рентабельность продаж по EBIT (величина прибыли от продаж до уплаты процентов и налогов в каждом рубле выручки). | -37,7 | 19,8 | +57,5 | ↑ |

| Рентабельность продаж по чистой прибыли (величина чистой прибыли в каждом рубле выручки). | -37,7 | 18,2 | +55,9 | ↑ |

| Прибыль от продаж на рубль, вложенный в производство и реализацию продукции (работ, услуг) | -8,5 | 101,7 | +110,2 | ↑ |

Все три показателя рентабельности за 2016 год, приведенные в таблице, имеют положительные значения, поскольку организацией получена как прибыль от услуг аренды, так и в целом прибыль от финансово-хозяйственной деятельности за данный период.

Рентабельность продаж за последний год составила 50,4% (рисунок 5). При этом имеет место рост рентабельности продаж по сравнению с данным показателем за аналогичный период года, предшествующего отчётному.

Рентабельность, рассчитанная как отношение прибыли до налогообложения и процентных расходов к выручке организации, за рассматриваемый период составила 50,4%. То есть в каждом рубле выручки ООО "Резерв" содержалось 50,4 коп. прибыли до налогообложения и процентов к уплате.

Рисунок 5 – Динамика показателей рентабельности продаж ООО «Резерв» за 2015-2016гг.

5 Анализ вероятности банкротства

Одним из показателей вероятности скорого банкротства организации является Z-счет Альтмана, который рассчитывается по следующей формуле (применительно к ООО "Резерв" взята 4-факторная модель для частных непроизводственных компаний):

Z-счет = 6,56T1 + 3,26T2 + 6,72T3 + 1,05T4 , (8), где

Таблица 11 – Анализ вероятности банкротства.

| Коэффициент | Расчет | Значение на 31.12.2016 | Множитель | Произведение (гр. 3 х гр. 4) |

| T1 | Отношение оборотного капитала к величине всех активов | |||

| T2 | Отношение нераспределенной прибыли к величине всех активов | -1,64 | 6,56 | -10,75 |

| T3 | Отношение EBIT к величине всех активов | -3,8 | 3,26 | -12,37 |

| T4 | Отношение собственного капитала к заемному | 0,28 | 6,72 | 1,88 |

| Z-счет Альтмана: | -21,25 |

Предполагаемая вероятность банкротства в зависимости от значения Z-счета Альтмана составляет:

- 1.1 и менее – высокая вероятность банкротства;

- от 1.1 до 2.6 – средняя вероятность банкротства;

- от 2.6 и выше – низкая вероятность банкротства.

По результатам расчетов для ООО "Резерв" значение Z-счета по состоянию на 31.12.2016 составило -21,25. Такое значение показателя говорит о высокой вероятности банкротства ООО "Резерв". В тоже время, необходимо отметить очень условный характер данного показателя, по результатам которого не следует делать однозначный вывод, а необходимо провести более глубокий анализ финансового состояния организации.

Ниже по качественному признаку обобщены важнейшие показатели финансового положения и результаты деятельности ООО "Резерв" за 2016 год.

В ходе анализа были получены следующие показатели, исключительно хорошо характеризующие результаты деятельности организации:

- в течение анализируемого периода получена прибыль от продаж (22 948 тыс. руб.), причем наблюдалась положительная динамика по сравнению с аналогичным периодом прошлого года (+27 527 тыс. руб.);

- чистая прибыль в течение анализируемого периода составила 8 271 тыс. руб. (+26 940 тыс. руб. по сравнению с аналогичным периодом прошлого года);

- рост прибыли до процентов к уплате и налогообложения на рубль выручки ООО "Резерв" (50,4 коп. к -9,2 коп. с рубля выручки за аналогичный период прошлого года).

Следующие 2 показателя финансового положения организации имеют отрицательные значения:

- чистые активы меньше уставного капитала, при этом за период имело место увеличение чистых активов;

- отрицательная динамика собственного капитала относительно общего изменения активов организации.

Приведенные ниже 8 показателей финансового положения организации имеют критические значения:

- полная зависимость организации от заемного капитала (отрицательная величина собственного капитала);

- на 31.12.2016 коэффициент обеспеченности собственными оборотными средствами имеет критическое значение, равное -7,92;

- коэффициент текущей (общей) ликвидности существенно ниже нормального значения;

- существенно ниже нормального значения коэффициент быстрой (промежуточной) ликвидности;

- коэффициент абсолютной ликвидности существенно ниже нормативного значения;

- активы организации не покрывают соответствующие им по сроку погашения обязательства;

- крайне неустойчивое финансовое положение по величине собственных оборотных средств.

Оценив значение показателей ООО "Резерв" на конец анализируемого периода, а также их динамики в течение периода и прогноза на ближайший год, сделаны следующие выводы. Финансовое положение характеризуется как критическое; финансовые результаты – как нормальные. На основе эти двух оценок получена итоговая рейтинговая оценка финансового состояния предприятия, которая составила CC – плохое состояние.

Рейтинг "СС" свидетельствует о плохом финансовом состоянии организации, при котором финансовые показатели, как правило, не укладываются в норму. Причины такого состояния могут быть как объективные (мобилизации ресурсов на реализацию масштабных проектов, крупные сделки, общий спад или кризис в экономике страны или отрасли и т.п.), так и вызванные неэффективным управлением. На получение кредитных ресурсов такие организации могут претендовать лишь при надежных гарантиях возврата денежных средств, не зависящих от результатов деятельности организации в будущем (плохая кредитоспособность).

2.2 Документальное оформление расчетов с арендаторами

Сама процедура проведения арендных отношений в ООО «Резерв» заключается в передаче нежилой недвижимости в пользование арендатору, при условии оплаты арендатором ежемесячной арендной платы, оговоренной и прописанной в договоре аренды. Именно подписание договора аренды (приложение В) предшествует началу арендных отношений и проведения расчетов с арендаторами. Он составляется в двух экземплярах, предназначенных арендатору и арендодателю.

Передача же основного средства, а именно нежилой недвижимости, происходит после процедуры инвентаризации, а так же дальнейшим оформлением акта (накладной) приёмки-передачи (Приложение Г). Данный акт так же составляется в двух экземплярах и является приложением к договору аренды.

Именно основываясь на данном документе (акте приема-передачи), можно определить момент реальной передачи арендатору нежилой недвижимости во владение и пользование. Так же, стоит отметить, что момент реального исполнения договора происходит после подписания данного акта арендодателем и арендатором. Если же стороны (сторона) уклоняются (уклоняется) от подписания акта передачи здания (сооружения), то такие действия оцениваются как отказ от исполнения обязанности соответственно арендодателя - по передаче, арендатора - по принятию объекта (ст. 655 ГК РФ). В этом случае договор аренды считается расторгнутым, так как передача объекта составляет суть договора аренды (ст. 453 ГК РФ). Это условие может быть и договорным. Вследствие прекращения договора объект аренды возвращается арендодателю также по передаточному акту (или иному документу о передаче, подписываемому сторонами).

Акт приема-передачи содержит в себе наименование имущества, его качественные характеристики, место нахождения, а так же другие признаки, дающие возможность точно установить объект. Акт подписывается сторонами, однако скреплять его печатями не обязательно. Общество «Резерв», являющееся арендодателем, использует печати, потому как они закреплены в уставе организации.

Право ООО «Резерв», как арендодателя, на получение арендной платы образуется так же только после подписания акта приема-передачи недвижимости в аренду.

Стоит отметить, что ООО «Резерв», являясь арендодателем и плательщиком НДС несёт обязанность по составлению такого документа, как счет-фактуры (приложение Д) на сумму арендных платежей. Существует некое исключение, когда обязанность составления счетов-фактур ложиться на арендатора. Это происходит, если арендодателем выступают органы государственной власти и управления и органы местного самоуправления при сдачи в аренду федерального имущества, имущества субъектов Российской Федерации и муниципального имущества. Однако в случае ООО «Резерв», данное исключение не играет никакой существенной роли.

Счет-фактура составляется только в одном экземпляре, содержит в себе подпись руководителя, а так же главного бухгалтера ООО «Резерв». Печать не обязательна.

Счет-фактура регистрируется в книге покупок, но только в той части арендного платежа, который в дальнейшем подлежат списанию в данном отчётном периоде на издержки производства и обращения их в соответствующей доле – НДС

Выполнив собственное обязательство, ООО «Резерв», как арендодатель, осуществляет перевод переданных арендатору во временное владение и использование объектов нежилой недвижимости в его состав арендованного имущества.

Так как в ООО «Резерв» проводит инвентаризацию собственного имущества, а точнее нежилой недвижимости, подлежащей сдачи в аренду, в организации оформляются инвентарные карточки. Их группировка происходит по арендованному имуществу, указывая в них реквизиты акта приема-передачи основных средств.

Арендная плата за каждое нежилое помещение определяется отдельно. За основу принимается балансовая стоимость арендованного имущества, его физическое состояние, предельный уровень рентабельности при его пользовании, длительность аренды. Так же включаются следующие элементы:

- амортизацию арендованного имущества;

- плату за дополнительные услуги арендодателя, предусмотренные договором;

- плату за государственную регистрацию права аренды недвижимого имущества,

- налог на имущество, уплачиваемый арендодателем;

- вознаграждение арендодателю;

- налог на добавленную стоимость.

Методология бухгалтерского учета и налогообложения арендной платы зависит от того, какое место арендные операции занимают в деятельности арендодателя. Действующее законодательство различает сдачу имущества в аренду как основной (обычный), так и вспомогательный вид деятельности. В случае ООО «Резерв», аренда нежилой недвижимости – основной вид деятельности общества.

Стоит отметить, что ООО «Резерв» ведет расчеты с арендаторами как наличными, а так же и безналичным путём.

При расчете с арендатором наличными, обязательным становиться применение контрольно-кассовой машины (ККМ). Выручка по данным ККМ определяется ежедневно, являясь разностью между показаниями счетчика на начало и конец рабочего дня. Все показания фиксирует кассир-операционист. При поступлении наличных, выписывается приходый кассовый ордер (Приложение Е)

Безналичный денежный расчет ведется по расчетным счетам организации, согласуясь с платежными документами. Общество не ведет безналичного расчета с арендаторами, используя чеки, товарные векселя и аккредитивы.

В организации существует и соблюдается график документооборота, что способствует улучшению качества всей учетной работы организации, оптимальному распределению должностных обязанностей между работниками, укрепляет контрольную функцию бухгалтерского учета, а так же, обеспечивает своевременность составления бухгалтерской отчетности. В ООО «Резерв» ответственность за соблюдение графика документооборота, а так же за своевременное и качественное создание документов, своевременную передачу их для отражения в учете и отчетности, за достоверность содержащихся в них