Методические подходы к технике проведения аудита

В ходе проведения аудита использовались следующие методы сбора аудиторских доказательств:

1. Наблюдение за выполнением бухгалтерских операций;

2. Устный опрос;

3. Получение письменных подтверждений;

4. Проверка документов, подготовленных на предприятии клиента;

5. Проверка арифметических расчетов;

6. Анализ.

Для осуществления внутреннего контроля на предприятии действует ревизионная комиссия.

Ревизионная комиссия является органом контроля общества, осуществляющим функции внутреннего финансово-хозяйственного контроля за деятельностью общества, органов его управления, подразделений и служб, филиалов и представительств.

В своей деятельности ревизионная комиссия руководствуется законодательством РФ, уставом обществаи Положением о ревизионной комиссии.

Ревизионная комиссия избирается на годовом общем собрании акционеров в порядке, предусмотренном положением, сроком на один год в составе 3 человек.

Срок полномочий ревизионной комиссии исчисляется с момента избрания ее годовым общим собранием до момента избрания (переизбрания) ревизионной комиссии следующим годовым общим собранием.

Проверка (ревизия) финансово-хозяйственной деятельности общества осуществляется по итогам деятельности общества за год.

Членом ревизионной комиссии может быть как акционер, так и лицо, по предложению акционера (акционеров). Члены ревизионной комиссии общества не могут одновременно являться членами Совета директоров Общества, а также занимать иные должности в органах управления Общества.

По итогам проверки финансово-хозяйственной деятельности общества ревизионная комиссия общества составляет заключение.

Ревизионная комиссия представляет в Совет директоров отчет по результатам годовой проверки в соответствии с правилами и порядком ведения финансовой отчетности и бухгалтерского учета.

Организация и внутренний контроль расчетов с подотчетными лицами осуществляется следующим образом.

Все подотчетные суммы перечисляются бухгалтером-кассиром на «зарплатные» банковские карты сотрудников предприятия.

При оформлении отчета о расходовании подотчетных сумм, выданных сотруднику, используется унифицированная форма «Авансовый отчет» (форма №АО-1).

Авансовый отчет составляется подотчетным лицом в одном экземпляре. И предоставляется для последующей обработки бухгалтеру по расчетам с персоналом и заработной плате вместе с документами, подтверждающими произведенные расходы.

В авансовом отчете указаны все документы, подтверждающие произведенные расходы и суммы затрат по ним.

Бухгалтер по расчетам с персоналом и заработной плате проверяет:

- целевое расходование подотчетных сумм,

- наличие и правильность оформления документов, подтверждающих произведенные расходы.

После данной проверки бухгалтер заполняет остальные графы авансового отчета, в том числе – проставляет суммы расходов, принятые к учету и используемые счета бухгалтерского учета.

После проверки и заполнения авансового отчета бухгалтером, его передают на утверждение руководителем организации.

После утверждения авансового отчета руководителем, бухгалтер производит списание подотчетных денежных средств с сотрудника.

Сумма неиспользованного аванса удерживается с подотчетного лицас заработной платы, а суммы перерасхода – возвращаются сотруднику на банковскую карту.

Сроки предоставления подтверждающих документов подотчетными лицами все соблюдаются.

Выдача наличных денег под отчет проводится при условии полного погашения подотчетным лицом задолженности по ранее полученной под отчет сумме наличных денег.

В целях нормирования суточных расходов по командировкам на предприятии утвержден приказ руководителем предприятия № 56 от 15.01 2011г. В данном приказе указаны конкретные города России и соответствующие суммы суточных расходов.

Согласно учетной политике предприятия инвентаризация расчетов с подотчетными лицами проводится один раз в квартал перед составлением квартальной отчетности.

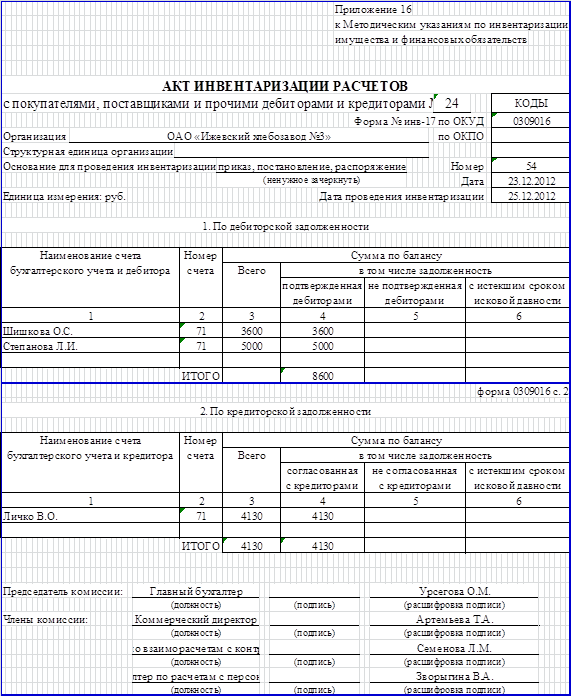

Таблица 6

Документы,применяемые во время инвентаризации

| Документ | Назначение документа | Содержание документа |

| Приказ о проведении инвентаризации (форма № ИНВ-22) | Чтобы начать инвентаризацию и установить сроки ее проведения | В приказе предусмотрен состав инвентаризационной комиссии, в состав которой входят сотрудники бухгалтерии и работники других служб и сроки проведения инвентаризации |

| Акт по форме № ИНВ-17 (включая приложение-справку) | Для отражения результатов инвентаризации расчетов с дебиторами и кредиторами, включая данные сверки взаимных расчетов | В форме № ИНВ-17 отражены результаты проверки всех видов расчетов — с персоналом, поставщиками и покупателями, ИФНС и фондами. Форма № ИНВ-17 подписана всеми участниками инвентаризационной комиссии |

| Журнал учета контроля за выполнением приказов о проведении инвентаризации (форма № ИНВ-23) | Чтобы отразить результаты инвентаризации и показать: приказ руководителя выполнен | В журнале отражены даты начала и окончания инвентаризации, Ф.И.О. членов комиссии, результаты проверки (сумму в рублях) |

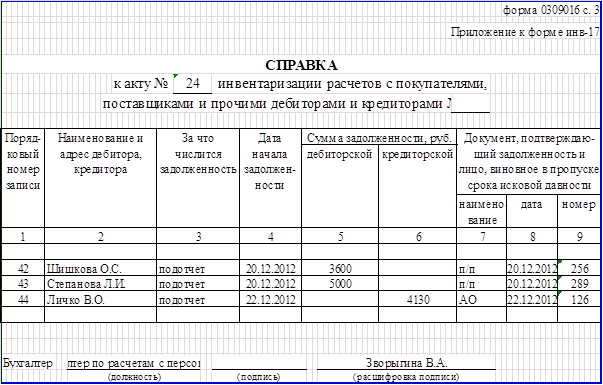

Акт и справку к нему заполняют в двух экземплярах, один из которых передают в бухгалтерию.

Записи по исправлению ошибок, выявленных при инвентаризации, отражаются в учете и отчетности того месяца, в котором инвентаризация была закончена.

Рис. 3. –Фрагмент акта инвентаризации расчетов ИНВ-17

ОАО «Ижевский хлебозавод № 3»

Рис. 4 — Фрагмент справки к акту инвентаризации расчетов

ОАО «Ижевский хлебозавод № 3»

В ходе проверки правильности отражения на счетах, в документах и регистрах бухгалтерского учета расчетов с подотчетными лицами были выявлены следующие неточности.

Не смотря на то, что действующее законодательство не содержит запрета на перечисление подотчетных средств на личные счета и пластиковые карты сотрудников, по словам бухгалтера-кассира Мотиной А.И., некоторые обслуживающие банки отказываются перечислять денежные средства сотрудникам с формулировкой «выдано под отчет».

При перечислении подотчетных сумм на «зарплатные» пластиковые карты сотрудников могут возникнуть определенные налоговые риски.

Они связаны с переквалификацией денежных средств, перечисленных как подотчетные в заработную плату.

Налоговые органы при проведении проверки на такие суммы могут доначислить страховые взносы, НДФЛ, пени и штрафы.

Для минимизации налоговых рисков было предложены следующие действия:

1. Отразить в учетной политике для целей бухгалтерского и налогового учета организаций возможность перечисления безналичных денежных средств на выдачу подотчетных сумм с использованием любых реквизитов сотрудников.

2. Четко указывать назначение платежа именно как «перечисление подотчетных средств» и настаивать на своей позиции, в случае, если обслуживающий банк попытается изменить назначение платежа.

3. Своевременно и в полном объеме вести учет авансовых отчетов и приложенных к нему подтверждающих документов.