Сущность финансов корпорации

Тема 2. Финансовая отчетность корпорации и ее анализ

Тема 3. Финансовые ресурсы корпорации

Заемный капитал корпорации

Заемный капитал – капитал корпорации, полученный в виде долгового обязательства. В отличие от собственного капитала, имеет конечный срок и подлежит безоговорочному возврату.

В составе заемного капитала в соответствии с содержанием Пассива баланса организации выделяют следующие элементы:

- долгосрочные заемные средства;

- отложенные налоговые обязательства;

- оценочные обязательства (долгосрочные);

- прочие долгосрочные обязательства;

- краткосрочные заемные средства;

- кредиторская задолженность;

- доходы будущих периодов;

- оценочные обязательства (краткосрочные);

- прочие краткосрочные обязательства.

Несмотря на то, что первоначальным источников финансовых ресурсов корпорации выступает собственный капитал, заемный капитал обладает некоторыми преимуществами использования для финансирования в сравнении с собственным капиталом, к которым относятся:

1. Широкие возможности привлечения, особенно при высоком кредитном рейтинге заемщика.

2. Возможность обеспечения прироста рентабельности собственного капитала за счет эффекта финансового рычага при условии, что рентабельность активов превышает среднюю процентную ставку за кредит.

3. Более низкая стоимость привлечения за счет эффекта «налогового щита», поскольку проценты за банковский кредит при налогообложении прибыли включаются в состав расходов, поэтому уменьшают налогооблагаемую прибыль.

4. Обеспечение роста финансового потенциала корпорации для увеличения активов при возрастании темпов роста объема продаж.

5. Детерминированный уровень доходности в связи с тем, что ставка процента определена сторонами заранее в фиксированном размере, в то время как уровень доходности собственного капитала формируется в условиях неопределенности (он зависит от уровня финансовых результатов деятельности).

6. Финансово обеспеченный характер использования заемного капитала – в качестве такого обеспечения выступают обычно гарантии третьих лиц, залог или заклад имущества.

7. Преимущественное право удовлетворения претензий кредиторов в сравнении с правом удовлетворения претензий собственников (акционеров, пайщиков и т.п.) в случае банкротства организации, что предусмотрено законодательством большинства стран.

8. Отсутствие у владельцев заемного капитала права на управление корпорацией, которое предоставлено собственникам.

В то же время использование заемного капитала имеет и недостатки:

1. Привлечение заемных средств формирует риски (кредитный, процентный, риск потери ликвидности и др.).

2. Активы, образованные за счет заемного капитала, формируют более низкую (при прочих равных условиях) норму прибыли на капитал, т.к. возникают дополнительные расходы по обслуживанию долга перед кредиторами.

3. Высокая зависимость стоимости заемного капитала от колебаний конъюнктуры на кредитном рынке (особенно при долгосрочном заимствовании средств).

4. Сложность процедуры привлечения заемных средств (особенно в крупных размерах и на срок выше одного года), т.к. предоставление кредитных ресурсов зависит от возможностей банков (кредиторов), требующих залога имущества или гарантий других хозяйствующих субъектов.

Финансовые обязательства могут быть оформлены в виде договоров кредита и займа, товарного и коммерческого кредита. Выделяются и отдельные виды финансовых обязательств: вексельные обязательства и обязательства, возникающие при выпуске и продаже хозяйственным обществом облигаций.

По договору займа одна сторона передает в собственность другой стороне деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

В отдельных случаях договор займа может быть заключен путем выпуска и продажи облигаций.

Облигация – это временная или предъявительская ценная бумага, удостоверяющая отношения займа между ее владельцем (кредитором) и лицом, выпустившим облигацию (должником).

Облигации могут быть выпущены только на определенный срок. Это объясняется их выдачей на основании возникновения отношений займа, основными принципами которого являются срочность, возвратность и платность.

Корпоративные облигации – это долговые, эмиссионные, котируемые, фондовые, биржевые, рыночные, срочные ценные бумаги, обладающие особой инвестиционной стоимостью.

- выражающие заемные, долговые отношения между кредитором и эмитентом;

- самостоятельно обращающиеся на фондовом рынке вплоть до их погашения эмитентом и имеющие собственный курс;

- обладающие свойством ликвидности, надежности, доходности и другими инвестиционными характеристиками.

Корпоративные облигации – это документированные инвестиции, осуществляемые в предприятия с целью получения от эмитентов оговоренных форм (и размеров) доходов, а также погашения (возврата) авансированной ранее суммы к определенному сроку.

К выпуску облигаций прибегают тогда, когда акционерного капитала уже недостаточно для обслуживания процесса расширенного воспроизводства основных фондов.

Наиболее сложным инструментом, сочетающим характеристики долевых и долговых ценных бумаг, является конвертируемая облигация.

Конвертируемые облигации представляют собой ценные бумаги с фиксированной доходностью, которые могут быть обменяны на базисные акции на условиях, указанных в проспекте эмиссии.

Выпуск конвертируемых облигаций имеет более низкую стоимость обслуживания по сравнению с выпуском обыкновенных облигаций в связи с тем, что инвестор имеет возможность получить доход от конвертации облигаций в акции, если рыночная цена последних существенно возрастет. Условия, предъявляемые эмитенту, менее жесткие, чем в случае проведения прямого заимствования.

Эмиссия конвертируемых облигаций является также способом размещения дополнительной эмиссии акций эмитента при условии реализации права конвертации по более высокой цене, чем при проведении эмиссии непосредственно акций. Это связано с тем, что инвесторы ассоциируют новую эмиссию с уменьшением прибыли, а значит, и индивидуальных выплат в расчете на одну обыкновенную акцию. А увеличение прибыли от использования привлеченных денежных средств требует времени.

Еврооблигации – долговые обязательства, номинированные в иностранной валюте (в отличие от валюты страны размещения) и обращающиеся за пределами России. Рынок еврооблигаций представляет значительный интерес для крупнейших российских компаний и корпораций по ряду причин.

1. Его привлекательность определяется более низкой ценой заимствования на международном рынке капиталов по сравнению с внутренними процентными ставками и возможностью привлекать деньги на довольно длительный срок.

2. Объем рынка еврооблигаций оценивается в несколько сот миллиардов долларов.

3. На нем представлен широкий круг инвесторов из разных стран, что позволяет привлекать довольно значительные суммы.

4. Размеры займов на этом рынке в среднем колеблются от 100 до 300 млрд. долларов.

5. Относительно слабое регулирование и гибкость рынка еврооблигаций дают возможность использовать различные схемы привлечения средств, различные типы облигаций и применять большое количество новаций в этой области.

6. Рынок еврооблигаций не регулируется национальным законодательством, а работает по правилам, выработанным самими участниками.

При корпоративных выпусках еврооблигаций используются специально учрежденные за рубежом компании. Формальным элементом облигаций выступает дочерняя компания, привлекающая средства под гарантии российского учредителя. Полученные от эмиссии средства передаются российской компании в виде кредита, условия которого аналогичны условиям выпуска облигаций. Таким образом, с точки зрения российского законодательства российская компания получает долгосрочный валютный кредит от нерезидента, что дает возможность избежать двойного налогообложения, а также позволяет включать затраты на выплату процентов в себестоимость.

В последнее время растет удельный вес корпоративных векселей, выпущенных промышленными, транспортными и энергетическими компаниями.

Причины эмиссии векселей в основном состоят в необходимости увеличения собственных оборотных средств в условиях резкого дефицита денежной массы.

Обращение корпоративных векселей не попадает под юрисдикцию вексельного законодательства, правила обращения векселей каждого эмитента уникальны и существенно различаются. Условия их погашения устанавливаются векселедержателем.

Вексель – это ценная бумага, удостоверяющая безусловное обязательство векселедателя или иного плательщика, указанного в векселе, уплатить при наступлении срока определенную сумму векселедержателю.

Конкретного разделения векселей по типам, кроме разделения на простые и переводные, не предусмотрено, однако в общих случаях векселя можно разделить на товарные и финансовые.

Простой вексель представляет собой долговую расписку, которая попадает под действие вексельного права при условии соблюдения формы документа. В случае переводного векселя векселедатель – трассант расплачивается не деньгами, а долгом себе со стороны третьего лица – трассата или иными своими активами, при условии наличия соответствующего покрытия, имеющегося у трассата. В случае отказа трассата платить трассант сохраняет ответственность за платеж перед векселедержателем.

Товарные векселя, как правило, применяются как средство оплаты между организациями за реализованные товары, работы и услуги, а финансовые векселя выдаются банками и кредитными организациями.

Преимущества выпуска векселей состоят прежде всего в отсутствии необходимости регистрации проспекта эмиссии, что позволяет в полной мере извлечь выгоду, манипулируя этими параметрами. Векселя можно заложить, внести в виде взноса в уставный капитал вновь образованного предприятия. Их можно также учесть в банке, т.е. продать банку.

Главная проблема корпоративных векселей – практически полное отсутствие контроля над их обменом и условиями их выпуска. В то же время введение жестких мер регулирования – лимитов на выпуск векселей, отчетности по их выпуску или привязке объемов эмиссии к каким0либо показателям деятельности предприятий – противоречит международным нормам, в частности, Женевской вексельной конвенции.

Кредитный договор оформляется с кредитной организацией, он обязательно процентный. В остальном к нему применяются правила, установленные для договора займа, если в самом кредитном договоре не установлено иное.

Кредитный договор, предметом которого выступают вещи, определяемые родовыми признаками, является товарным кредитом. Договор товарного кредита подчинен общим правилам кредитования, а требования о количестве, ассортименте, комплектности, качестве, таре и (или) упаковке предоставляемых вещей должны соответствовать правилам о договоре купли-продажи товаров, если иное не предусмотрено договором товарного кредита.

Кредит может быть предоставлен не только специальным соглашением, но и иными договорами, исполнение которых связано с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками (коммерческий кредит). В соответствии с подобными договорами, в качестве коммерческого кредита рассматриваются аванс, предварительная оплата, отсрочка и рассрочка платежей, т.е. когда исполнение обязательств и встречная денежная выплата не совпадают во времени.

В настоящее время на финансовом рынке получают распространение новые формы и методы получения денежных средств, которые могут быть использованы как источники финансирования деятельности предприятия: факторинг, форфейтинг, лизинг. Кроме того, капитал предприятия включает в себя привлеченные средства. Привлеченные средства в виде кредиторской задолженности предоставляются предприятию во временное пользование поставщиками и подрядчиками.

Устойчивые пассивы – это та величина кредиторской задолженности, которая постоянно находится в распоряжении предприятия. К ним, в частности, относятся:

- минимальная задолженность по заработной плате работникам предприятия;

- минимальная задолженность по отчислениям на социальные нужды;

- минимальная задолженность по налогам и сборам;

- минимальный остаток резерва предстоящих расходов;

- минимальная задолженность по авансам покупателям.

Теории структуры капитала

В наиболее общем понятии «структура капитала» характеризуется всеми зарубежными и отечественными экономистами как соотношение собственного и заемного капитала организации. Однако при рассмотрении как собственного, так и заемного капитала некоторые экономисты в эти понятия вкладывают разные содержания.

На современном этапе существенная часть экономистов склоняется к мнению, что понятие «структура капитала» должно рассматривать все виды как собственного, так и заемного капитала организации. При этом в составе собственного капитала должен рассматриваться не только первоначально инвестированный его объем (акционерный, паевой или индивидуальный капитал, формирующий уставный фонд предприятия), но и накопленная в дальнейшем его часть в форме различных резервов и фондов, а также предполагаемая к реинвестированию вновь сформированная прибыль (нераспределенная прибыль). Следовательно, и заемный капитал должен рассматриваться во всех формах его использования предприятием, включая финансовый лизинг, товарный (коммерческий) кредит всех видов и внутреннюю кредиторскую задолженность.

В теории финансового менеджмента существуют ряд теоретических концепций, отражающих различные подходы к оптимизации структуры капитала:

1. Традиционалистская концепция;

2. Концепция индифферентности;

3. Компромиссная концепция;

4. Концепция противоречия интересов.

Основу традиционалистской концепции структуры капитала составляет положение о возможной оптимизации структуры капитала путем учета отдельных его составных частей. Исходной теоретической посылкой этой концепции является утверждение, что стоимость собственного капитала предприятия всегда выше стоимости заемного капитала.

Последователи данного подхода считают:

А) стоимость капитала организации зависит от его структуры;

Б) существует оптимальная структура капитала, минимизирующая значение WACC и, следовательно, максимизирующая рыночную стоимость организации.

Основу концепциииндифферентности структуры капитала составляет положение о невозможности оптимизации структуры капитала ни по критерию минимизации средневзвешенной его стоимости, ни по критерию максимизации рыночной стоимости организации, т.к. она не оказывает влияние на формирование этих показателей.

Основу компромиссной концепции структуры капитала составляет положение о том, что она формируется под воздействием ряда противоречивых условий, определяющих соотношение уровня доходности и риска использования капитала организации, которые в процессе оптимизации его структуры должны быть учтены путем соответствующего компромисса их комплексного воздействия.

Основу концепции противоречия интересов при формировании структуры капитала составляет положение о различии интересов и уровня информированности собственников, кредиторов и менеджеров в процессе управления эффективностью использования капитала, выравнивание которых вызывает увеличение стоимости отдельных элементов капитала.

Сущность данной концепции составляют три теории.

1. Теория асимметричной информации основывается на том, что рынок капитала не может быть совершенным во всех аспектах и в течение всего периода предстоящего функционирования даже в наиболее экономически развитых странах.

2. Теория сигнализирования основывается на том, что рынок капитала посылает инвесторам и кредиторам сигналы о перспективах развития организации на основе поведения менеджеров на этом рынке.

3. Теория мониторинговых затрат базируется на различии интересов и уровня информированности собственников и кредиторов организации.

Управление рисками

В рыночной экономике основным принципом менеджмента является не максимизация прибыли, а успешное элиминирование влияния рисковых ситуаций, что в перспективе обеспечивает наибольшую финансовую устойчивость. Поэтому в экономике многих стран предприятия в своей деятельности часто используют связанные с риском производственные стратегии.

Чтобы оперативно реагировать на любые значимые изменения в условиях функционирования, предприятие должно сформировать систему управления, основанную на так называемом предпринимательском стиле поведения. Для этого в общую систему управления предприятием включается система управления рисками (риск-менеджмент).Последняя включает две подсистемы: управляющую (субъект управления) и управляемую (объект управления). Объектом управления в риск-менеджменте является собственно риск, рисковые вложения капитала и экономические отношения между субъектами предпринимательства в процессе реализации риска. Это отношения между предприятием и банком (заемщиком и кредитором), предприятием и страховой компанией (страхователем и страховщиком), между предприятием, предприятиями-поставщиками и предприятиями-потребителями, между предприятием и его конкурентами и пр. Субъект управления в риск-менеджменте – это группа руководителей и специалистов, которая посредством различных приемов и способов осуществляет целенаправленное воздействие на объект управления.

Организация риск-менеджмента предполагает определение органа управления риском на данном предприятии. Это может быть финансовый менеджер, менеджер по риску или соответствующие подразделения в финансовой службе предприятия. В любом случае эта деятельность должна быть подкреплена соответствующими регламентами, положениями и организационно-распорядительными документами, определяющими для данного предприятия правила и периодичность проведения анализа риска, способы сбора и хранения необходимой для анализа информации, порядок представления руководству антирисковых рекомендаций и контроля за их исполнением и т. п.

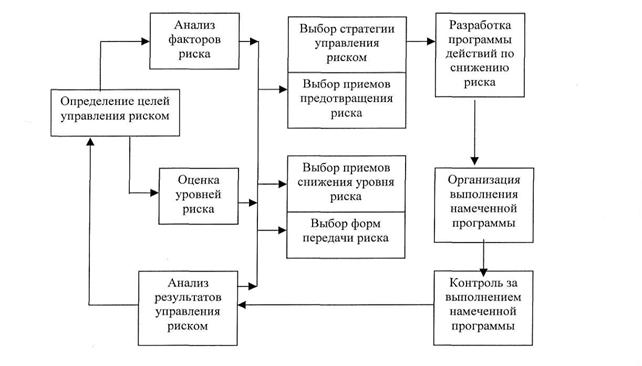

Организация управления риском представляет собой систему взаимосвязанных в единую технологию процессов управления, которую можно представить в виде схемы (рис. 4.1).

Процесс управления риском может осуществляться только при условии циркулирования определенной информации между управляемой и управляющей подсистемами. При этом получение надежной и достаточной информации имеет особенно большое значение, так как только она позволяет принять правильное решение о действиях в условиях риска. Эта информация включает осведомленность о вероятности ущерба, наличии и величине спроса на товары и капитал, финансовой устойчивости и платежеспособности клиентов, партнеров и конкурентов, ценах, курсах и тарифах (в том числе на услуги страховщиков), условиях страхования, дивидендах и процентах и т.п.

Рис. 4.1. Организация управления риском

Все источники информации, которые могут использоваться субъектом управления, можно подразделить на учетные и внеучетные. К первым относятся бухгалтерский учет и отчетность, налоговый учет и отчетность, статистический учет и отчетность, оперативный учет и отчетность, управленческий учет и отчетность, выборочные учетные данные. К внеучетным источникам можно отнести: материалы различных ревизий; внешнего и внутреннего аудита; лабораторного и врачебно-санитарного контроля; налоговых проверок; собраний акционеров, совета директоров, правления, комиссий по трудовым спорам, производственных совещаний; объяснительных и докладных записок сотрудников; переписки предприятия с вышестоящими и контролирующими организациями; материалы проведенных социологических исследований, в том числе экспертных опросов и др.

Стратегия и тактика управления рисками

Риск-менеджмент, рассматриваемый обычно как система управления риском и экономическими (прежде всего финансовыми) отношениями, возникающими в процессе этого управления, включает стратегию и тактику управленческих действий. Под стратегией управления понимаются направления и способы использования средств для достижения поставленной цели. В соответствии со стратегией выбираются варианты управленческих решений и концентрируются усилия на осуществлении этих вариантов. При достижении поставленной цели определенная стратегия утрачивает свое значение. Новые цели требуют разработки новой стратегии. Тактика– это конкретные приемы и методы, которые служат достижению поставленной цели в реальных условиях. Задачей тактики управления является выбор оптимального решения, приемов и методов управления, наиболее соответствующих конкретной хозяйственной ситуации.

В таблице 4.1. представлена классификация основных методов управления риском предприятий. Эти методы в конечном счете способствуют снижению общей величины предпринимательского риска предприятия. Часть из перечисленных методов гарантирует снижение риска в перспективе, часть – немедленно. Отдельные методы можно охарактеризовать как меры прямого воздействия на величину и вероятность реализации риска, другие – как меры опосредованного (косвенного) воздействия.

Таблица 4.1.

Классификация методов управления риском

| Методы предупреждения риска | Методы избежания риска | Методы локализации риска | Методы диверсификации риска | Методы снижения экономических последствий риска |

| Приобретение необходимой информации о риске Стратегическое планирование деятельности предприятия Активный целенаправленный маркетинг Прогнозирование развития внешней среды Обучение персонала и его инструктаж Осуществление предупредительных мероприятий (противоаварийных, противопожарных и т.п.) | Отказ от ненадежных партнеров Поиск гарантов Отказ от рисковых проектов Консервация имущества Консервация имущества | Создание дочерних предприятий для реализации рисковых проектов Создание специальных (с обособленным балансом) структурных подразделений Заключение договоров совместной деятельности для реализации рисковых проектов | Распределение рисков между участниками отдельных проектов (соисполнителями) Диверсификация сбыта и поставок Диверсификация инвестиций Диверсификация видов деятельности Распределение риска во времени | Лимитирование Самострахование (создание запасов и резервирование) Взаимное страхование Страхование |

В российской хозяйственной практике наиболее распространены методы избежания и локализации риска. Этими методами пользуются руководители многих производственных предприятий, которые отказываются от услуг ненадежных посредников, стараются не расширять круг партнеров, работать только с надежными контрагентами. Сдаче в аренду неиспользованных площадей и оборудования они предпочитают их консервацию, страхованию – поиск гарантов.

Хозяйствующие субъекты, использующие методы избежания риска отказываются от инновационных и иных проектов, эффективность которых вызывает хотя бы незначительные сомнения. Метод «поиска гарантов» широко применяется как мелкими, так и крупными предприятиями. При этом первые используют гарантии различных фондов (поддержки малого предпринимательства, рыночных реформ и т.д.), вторые – органов государственного и муниципального управления. Выдача подобных гарантий в определенной мере способствует развитию коррупции и не заинтересовывает предприятия в принятии мер по снижению риска.

Методы локализации риска позволяют предприятию выделить наиболее финансово опасный этап или участок деятельности в обособленное структурное подразделение или дочернюю фирму (обычно малое предприятие). Этот метод также допускает реализацию рисковых инвестиционных и инновационных проектов через механизм договоров о совместной деятельности. Производственные предприятия применяют методы локализации риска через выделение в самостоятельные дочерние предприятия своих торговых отделов (развившихся в силу необходимости реализации товаров, полученных по бартеру), транспортных и ремонтно-строительных подразделений.

Методы диверсификации риска представляют собой более гибкие, но во многих случаях трудноприменимые инструменты управления, находящиеся в определенном противоречии с методами избежания риска (так, диверсификация поставок и сбыта возможна при распределении поставок между многими потребителями, взаимодействии со многими поставщиками, что объективно приводит к расширению числа контрагентов предприятия).

Ограничение риска.Основными приемами ограничения и снижения экономических последствий являются лимитирование, самострахование и страхование. Лимитирование(установление предельных сумм расходов по одной сделке, норм инвестирования в один объект, пределов компетенции в принятии финансовых решений отдельными работниками и т. п.) должно применяться для снижения возможных экономических последствий реализации риска, особенно при достаточно сложной и разветвленной структуре управления крупными объектами, имеющими филиалы и дочерние структуры.

Самострахование– это, по существу, страхование, проводимое внутри предприятия. В этом случае на предприятии создаются страховые запасы сырья, материалов и комплектующих, резервные фонды денежных средств, формируются планы их использования в кризисных ситуациях, не задействуются свободные мощности, создается база данных о возможных поставщиках и покупателях, заключивших с предприятием договоры о намерениях к сотрудничеству. Основная задача самострахования заключается в оперативном преодолении временных затруднений финансово-хозяйственной деятельности.

Страхованиечасто рассматривается в литературе как основной прием риск-менеджмента. Однако, по своей сущности, страхование не может быть альтернативой другим мерам, направленным на снижение риска деятельности предприятия. Его сложившееся исторически (и определенное логически) предназначение – завершать систему внутрифирменного (внутрипроизводственного) риск-менеджмента.

В управлении рисками предприятий следует различать два относительно автономных блока действий – организация борьбы непосредственно с опасностями (рисками) и организация борьбы с экономическими последствиями реализации этих опасностей (рисков). Борьба с опасностями с технической точки зрения может носить характер предупреждения (превенции) и пресечения (репрессии). На предупреждение опасностей направлены такие действия, как приобретение (сбор) и анализ необходимой информации о риске, прогнозирование развития внешней среды, активный маркетинг и стратегическое планирование деятельности предприятия, обучение персонала и его инструктирование, увольнение некомпетентных сотрудников, осуществление противоаварийных, противопожарных и других предупредительных мероприятий. Поскольку превентивная деятельностьпозволяет недопустить реализацию риска (а значит, избежать финансовых потерь), она должна иметь приоритет перед репрессивной деятельностью.

Репрессивная деятельность направлена на сокращение экономических последствий уже реализовавшегося риска. Её успех на предприятии предопределяется готовностью к принятию экстренных мер, подкрепленной материальными и финансовыми ресурсами. Пресечение уже возникших опасностей реализуется через такие меры, как расторжение договоров с ненадежными партнерами, сокращение численности персонала, ликвидация убыточных филиалов, работа пожарных команд по тушению пожаров, действия по проведению спасательных работ, ремонту поврежденных линий электропередачи, гидротехнических сооружений, путепроводов и т.д. Во многих случаях успешность репрессивных мер зависит от возможности оперативного принятия управленческих решений (т.е. делегирования полномочий и ответственности в управленческом аппарате предприятия).

Даже при самой эффективной организации превентивной и репрессивной деятельности полностью избежать ущерба от реализации опасностей (рисков) невозможно. Защитить свое предприятие от возможного ущерба любой предприниматель пытается прежде всего путем самострахования. Очевидно, что случайный характер рисковых событий делает самострахование недостаточным приемом борьбы с ними. Поэтому возникает необходимость организации страхования, связанная с многообразием форм проявления риска, частотой и тяжестью последствий его проявления, невозможностью абсолютного устранения его вероятности.

Поскольку многие методы управления рисками являются не только взаимодополняющими, но и альтернативными, исходя из конкретной ситуации, каждое предприятие должно сделать наиболее оправданный с экономической точки зрения выбор между ними. Ограниченность финансовых ресурсов предприятия порождает стремление к сокращению любых расходов. Для принятия верных решений в области финансирования мероприятий, связанных с управлением рисками, следует принимать во внимание стоимость риска.

Сущность финансов корпорации

В современной практике термин «корпорация» используется в весьма широком смысле. В российском гражданском законодательстве единое понятие этого термина отсутствует; термин «корпорация» наиболее характерен для англо-саксонского права.

В настоящее время выделены критерии, по которым юридические лица могут быть отнесены к корпорациям:

- статус юридического лица;

- бессрочное существование;

- ограниченная ответственность собственников;

- возможность свободной покупки и продажи акций данного юридического лица;

- централизованное управление, осуществляемое должностными лицами и членами правления данного юридического лица.

Исходя из данных критериев, и проведя анализ определений корпорации, приведенных в отечественной и зарубежной литературе, остановимся на таком варианте.

Корпорация – особая форма организации предпринимательской деятельности, регламентируемая специальным законодательством, закрепляющим отделение ответственности корпорации от ответственности акционеров, т.е. представляющим корпорации статус и права самостоятельного юридического лица. Входя в состав акционеров, собственники капитала создают самостоятельную организацию, юридически владеющую имуществом, являющуюся собственником, организующую управление и контроль, заключающую договоры, привлекающую инвестиции и т.д. в интересах максимальной реализации потенциальных преимуществ корпоративного управления.

Объединения предприятий и организаций в корпорации преследует ряд целей, приведенных в таблице 1.1.

Таблица 1.1

Цели объединения предприятий и организаций в корпорации

| Финансовые цели | Стратегические цели |

| Рост доходов за счет снижения затрат и увеличения объема производства | Увеличение рыночной доли и укрепление конкурентных позиций на международном рынке |

| Рост дивидендов | Снижение издержек по сравнению с конкурентами |

| Увеличение инвестиционной привлекательности | Повышение качества товаров и качества обслуживания |

| Повышение кредитного и облигационного рейтингов | Повышение эффективности инновационной политики |

| Рост денежных потоков | Возможность более быстрого получения средств для осуществления производственной программы |

| Повышение курса ценных бумаг за чет появление эффекта синергиии | |

| Улучшение и оптимизации структуры источников доходов | Расширение ассортимента продукции и повышение ее привлекательности за счет проведения более агрессивных рекламных кампаний |

Постоянная трансформация экономики вызывает непрерывное изменение форм хозяйствования под конкретные условия функционирования. Корпорации появились в связи с необходимостью крупномасштабного производства, требующего значительного капитала и вызывающего появление новых способов привлечения финансовых ресурсов.

Этапы становления корпоративных форм организации бизнеса приведены в таблице 1.2.

Таблица 1.2

Этапы становления и развития корпоративной формы организации бизнеса

| Этап | Период | Характеристика этапа |

| Середина XIX – начало ХХ в. | Появление и распространение корпоративной собственности путем выпуска акций и создания промышленных транснациональных компаний (ТНК) Возникновение финансовых спекуляций, вызвавших законодательное вмешательство в процесс деятельности корпораций | |

| Начало ХХ в. – середина ХХ в. | Появление крупнейших монополий на основе корпоративной формы хозяйствования. Развитие биржевой торговли акциями. Формирование и развитие антимонопольного законодательства | |

| Середина ХХ в. – по Н.В. | Укрепление позиций корпораций в мировой экономике. Начало торгов ценными бумагами в автоматизированной системе. |

С течением времени усложнялась и структура корпорации, которая представляет собой состав и взаимосвязи ее базовых компонентов, компонентов обеспечения, подразделений управления, руководства и органов, принимающих решения, преобразующих бизнес корпорации в целом.

В Западных странах организация, соответствующая критериям корпорации, представляет собой сложный по структуре высоко диверсифицированный имущественный комплекс, объединяющий несколько субъектов, в том числе и за рубежом, с численностью сотрудников головной организации не менее 1000 чел. Все участники корпорации обладают определенным корпоративным статусом, представляющим собой набор прав, которыми они наделены, и обязанностей, которые должны выполнять в соответствии со своим корпоративным статусом. Этот статус должен быть согласован с их юридическим статусом.

Корпорация одновременно присутствует на двух рынках: финансовом и товарном. Чаще корпорация осуществляет свою деятельность на товарном рынке. Однако, выпуская и размещая эмиссионные и неэмиссионные бумаги, корпорация присутствует и на финансовом рынке. Таким образом, двойственная природа корпорации приводит к двойственному содержанию корпоративных финансовых отношений.

Участниками этих отношений, помимо самой корпорации, могут быть:

- акционеры (крупные и миноритарные);

- владельцы иных корпоративных ценных бумаг;

- инвесторы;

- кредиторы;

- потребители;

- поставщики;

- конкуренты;

- трудовые ресурсы (менеджеры, служащие, рабочие);

- органы государственного управления (на всех уровнях: федеральном, региональном и местном);

- средства массовой информации.

В настоящее время в мире зарегистрировано примерно 60 млн. компаний, и лишь 10% из них – корпорации. При этом, в зависимости от тех или иных признаков, корпорации могут быть различных видов. При всем их многообразии, приведем такую классификацию корпораций:

1. По географическому охвату:

1.1. Транснациональная;

1.2. Межгосударственная;

1.3. Национальная;

1.4. Отраслевая;

1.5. Региональная.

2. По составу участников:

2.1. Сырьевые;

2.2. Финансовые;

2.3. Финансово-промышленные;